キャッシュレス決済ならスマホがおすすめ!メリット・デメリットや注意点もご紹介

2025.04.28

キャッシュレス決済ならスマホがおすすめ!メリット・デメリットや注意点もご紹介

キャッシュレス決済ならスマホがおすすめ!メリット・デメリットや注意点もご紹介

2025.04.28

キャッシュレス決済は、現金を使わずに手軽に支払いが行える便利な決済方法です。しかし、キャッシュレス決済には多くの種類があり、「おすすめがわからない」「どうやって選べばいいのだろう」と悩みを持つ人も少なくありません。

ここでは、キャッシュレス決済の種類や選び方、おすすめのスマホ決済について紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

キャッシュレス決済の種類と選び方

キャッシュレス決済には、大きく分けて「プリペイド型」「ポストペイ型」「デビット型」の3種類があります。

プリペイド型は事前にチャージした金額の範囲内で即時決済できる前払い方式で、プリペイドカードや交通系ICカードなどが挙げられます。

一方、ポストペイ型は、利用した代金が後日まとめて引き落とされる後払い方式で、クレジットカードが代表と言えるでしょう。

3つ目のデビット型は、登録した銀行口座からその場で引き落としが行われる即時払い方式で、例としてデビットカードが挙げられます。

キャッシュレス決済の選び方

キャッシュレス決済を選ぶときは、それぞれの種類の特徴を押さえたうえで、自分のニーズに合う支払い方法を選ぶことが大切です。

事前に金額をチャージするプリペイド型は、チャージした金額の範囲内での利用となるため、使いすぎを防げることが大きな特徴です。クレジットカードに申し込めない年齢の方でも利用可能なものもあり、なかには小学生も使えるプリペイドカードがあります。

例えば三井住友カードの「Visaプリぺ」の場合、満6歳以上(小学生以上)の方であれば、審査不要で申し込むことができます(※)。そのため、「子どものおこづかいをキャッシュレス決済にしたい」という人にも向いているでしょう。

携帯電話番号およびメールアドレスが必要です。

一方、ポストペイ型の代表であるクレジットカードは、一括払いだけでなく分割払いやボーナス払いなどさまざまな支払い方法があり、大きな買い物をするときにも便利です。さらに、クレジットカードには付帯保険やポイント還元などの特典があるので、「旅行時の補償を手厚くしたい」「日々の支払いでポイントを貯めたい」という人にもおすすめです。また、クレジットカードはApple Payや Google Pay™ に設定して、スマホでのキャッシュレス決済としても活用しやすいでしょう。

デビット型であるデビットカードは、審査不要で利用することができます。高校生でも作成できる場合が多く、クレジットカードを申し込むことができない年齢の方や、銀行口座の残高の範囲内で家計を管理したい方にも向いている支払い方法です。

キャッシュレス決済のおもな手段

キャッシュレス決済には、プリペイド型・ポストペイ型・デビット型があることを紹介しました。さらに決済手段としては、主にカードを使って決済する方法と、スマートフォンを使う方法の2種類があります。それぞれどのような特徴があるのか紹介していきましょう。

| キャッシュレス決済の手段 | キャッシュレス決済の種類 |

|---|---|

| カードのキャッシュレス決済 | プリペイドカード、交通系ICカード、クレジットカード、デビットカードなど |

| スマホのキャッシュレス決済 | Apple Payや Google Pay などのタッチ決済、QRコード決済、キャリア決済など |

カードのキャッシュレス決済

カードを使うキャッシュレス決済の例として、プリペイドカードや交通系ICカード、クレジットカード、デビットカードが挙げられます。決済に使うプラスチック製のカードを発行し、支払い時はそのカードを専用端末にかざしたり、差し込んだりすることで決済が完了します。また、カードの種類、支払い金額や利用方法によっては暗証番号の入力やサインが求められることもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

スマホのキャッシュレス決済

一方、スマホを使って決済する支払い方法には、Apple Payや Google Pay などのタッチ決済、QRコード決済、キャリア決済などが挙げられます。Apple Payや Google Pay はアプリにクレジットカードや電子マネーなどを連携させる支払い方法で、スマートフォンを専用端末にかざすだけで支払いが完了することが特徴です。

QRコード決済は、QRコードを読み取ったり提示したりすることで支払う方法で、いずれもスマホひとつで決済が完了する手軽さが大きな魅力です。QRコード決済には、PayPayやd払い、楽天ペイなどがあります。アプリによっても異なりますが、事前にチャージしたり、対象のクレジットカードを連携したりすることで利用することができます。

そのほか、主にオンライン上で購入した商品などの支払いを携帯電話料金に合算することができるキャリア決済もあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

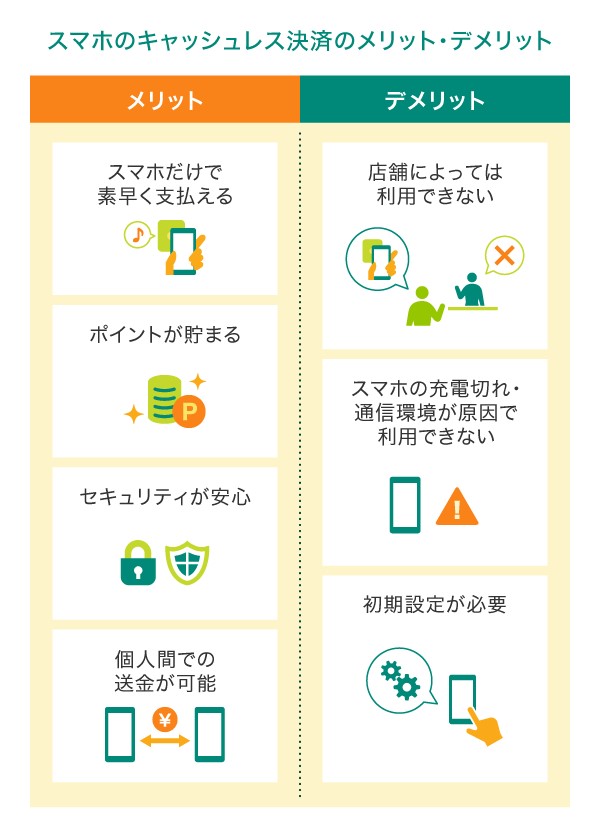

スマホのキャッシュレス決済のメリット・デメリット

タッチ決済やQRコード決済といったスマホのキャッシュレス決済は、普段の買い物に便利です。ここでは、メリット・デメリットをご紹介します。

メリット

スマホのキャッシュレス決済には、スマホだけで素早く支払いが完了したり、ポイントが貯まったりするなど多くのメリットがあります。

スマホだけで素早く支払える

スマホのキャッシュレス決済は、専用端末にスマホをかざしたり、QRコードを提示したりするだけで支払いが完了します。財布から現金やカードを取り出す手間がかからず、さっと支払いを終えられる便利さが大きなメリットです。また、スマホさえあれば決済が行えるので、身軽に外出ができる点も魅力と言えます。

ポイントが貯まる

スマホのキャッシュレス決済の中には、利用代金に応じてポイント還元を行うものも珍しくありません。最近ではスマホのタッチ決済を利用すると、設定したクレジットカードのポイント還元率が上乗せされるサービスもあります。

例えば、対象の三井住友カードを対象の店舗でスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が最大8%(通常のポイント分を含む)になります。コンビニやファストフード、ファミレス、カフェなどが対象店舗となっており、普段の買い物や外食でお得にポイントを貯められる嬉しいサービスです。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

セキュリティが安心

スマホのキャッシュレス決済では、安全に利用できるセキュリティが施されていることも特徴です。例えば、Apple Payなどのタッチ決済では、顔認証や指紋認証、パスワードの入力といった本人認証を行ってから支払います。

また、スマホのキャッシュレス決済は基本的にスマホをかざすだけで決済が完了することから、カード番号やセキュリティコードなどの情報を第三者に見られてしまう心配を軽減できます。QRコード決済についても盗み見しただけでは個人情報やカード番号などは読み取れないようになっており、大切な情報を守りながら手軽に決済できる点が大きな魅力です。

個人間での送金が可能

また、QRコード決済などのキャッシュレス決済アプリの種類によっては、個人間送金ができるものもあります。例えば、「友人へ旅行代を支払いたい」「複数人の食事代を割り勘にしたい」といった際にもアプリですぐに電子マネーを送れるので、わざわざ細かい現金を用意する手間がかかりません。

また、電子マネーをやりとりした内容はアプリに記録されることから「誰に、いつ、いくら支払ったか」ということを確認でき、支払い忘れを防止できるのも大きなメリットです。

デメリット

さまざまなメリットがあるスマホのキャッシュレス決済ですが、一方でいくつかのデメリットもあります。キャッシュレス決済を利用する際は、きちんとデメリットについても把握しておきましょう。

店舗によっては利用できない

スマホのキャッシュレス決済はスマホひとつで決済が終えられる利便性がありますが、なかには対応していない店舗もあります。支払いに利用したいときは、事前に店舗で対応しているか確認しておくと安心です。

また、キャッシュレス決済に対応している店舗であっても、端末の故障・不具合などで一時的に使えないケースもあります。支払い時に困ることがないよう、必要最低限の現金や他の支払い方法も準備しておくと、より安心できるでしょう。

スマホの充電切れ・通信環境が原因で利用できない

スマホを使って支払うキャッシュレス決済は、スマホの充電が切れてしまうと利用することができません。再度充電をしなければ支払いに使えないため、スマホのキャッシュレス決済をメインに使う場合は充電の状況についても日頃から気を付けるようにしておきましょう。

なお、「予備電力機能」がついている端末については、一定時間対象の機能を使える場合もあります。例としては、スマホでSuicaが利用できる「モバイルSuica」が挙げられます。ただし、一度端末の電源をOFFにしてしまうと使うことはできないなどの条件があるため、事前に確認しておくと安心です。

また、スマホのキャッシュレス決済では、通信環境が不安定な場所で利用できない場合があります。地下や山奥など電波が届きにくい場所では正常に決済が行えない可能性があるため、注意しましょう。

初期設定が必要

スマホのキャッシュレス決済では、利用する前にあらかじめ初期設定を行う必要があります。クレジットカードやデビットカードはカードが届いたらすぐに利用できるため、スマホでの決済はやや手間に感じられるかもしれません。

ただし、初期設定は、クレジットカードなどの情報を登録する、本人確認をするといった簡単な手続きで完了します。画面の案内に従って手続きを進めるだけで完了しますので、初めてキャッシュレス決済を利用する人でも、それほど心配に感じる必要はないでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

スマホのキャッシュレス決済にもおすすめ!ポイントが貯まりやすい三井住友カード

ここでは、スマホのキャッシュレス決済に活用すると便利でお得な三井住友カードをご紹介します。

年会費永年無料で使いやすい!三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

年間利用額に応じたお得な特典も!三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

ポイント特化型のステータスカード!三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

3つの支払い方法を1枚で!Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

また、以下の記事では、三井住友カードのおすすめのクレジットカードをランキング形式でご紹介しています。カードの特徴や選び方なども詳しく解説していますので、合わせてご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

スマホのキャッシュレス決済の注意点

スマホのキャッシュレス決済はしっかりとセキュリティが施されているものの、なかにはトラブルが起きた例も報告されています。

例えば、「スマホを紛失した際に、アプリに入金してあった残高が勝手に使われてしまった」といったトラブルなどが挙げられます。常日頃から持ち歩くスマホは、紛失や盗難などのリスクもゼロではありません。スマホにはパスコードを設定するなど、しっかりロックをかけることが基本です。

万が一の際に備えて、キャッシュレス決済アプリの利用を停止する方法を事前に調べておくようにしましょう。

また、スマホの故障にも注意が必要です。なかには、「新しいスマホで再度アプリをインストールしたが、使えなくなってしまった」というケースも珍しくありません。アプリによっては新しいスマホにアカウントを引き継げる場合もありますので、まずはサービス提供会社のホームページを確認してみるとよいでしょう。

スマホのキャッシュレス決済を上手に活用しよう

キャッシュレス決済には、大きく分けてカードタイプのものとスマホで決済するものの2種類があります。スマホを使うキャッシュレス決済は、スマホをかざすだけで素早く支払いが完了したり、なかにはポイント還元率が上乗せされたりするサービスがあるなど、多くのメリットがあります。スマートに支払いを終えられる方法として、ぜひスマホのキャッシュレス決済を活用してみてはいかがでしょうか。

よくある質問

Q1.キャッシュレス決済にはどのような種類がありますか?

キャッシュレス決済には、大きく分けて「プリペイド型」「ポストペイ型」「デビット型」の3種類があります。それぞれ支払うタイミングが異なり、プリペイド型は事前に任意の金額をチャージして使う方法、ポストペイ型は利用代金を後からまとめて支払う方法、デビット型は利用代金が即時決済される方法です。

詳しくは以下をご覧ください。

Q2.スマホのキャッシュレス決済のメリットは?

スマホのキャッシュレス決済は、支払いの際に財布から現金やカードを取り出す手間がかからず、スマホひとつで素早く支払いを終えることができます。ほかにも、ポイントが貯まる、セキュリティが施されている、個人間で送金ができるアプリもあるなど、多くのメリットがあります。

詳しくは以下をご覧ください。

Q3.スマホのキャッシュレス決済の注意点は?

スマホのキャッシュレス決済を利用する際は、紛失や盗難、故障などのリスクに対してしっかりと対策を行う必要があります。万が一の際に利用停止する方法や、新しいスマホへアプリを引き継ぐ方法などについて、あらかじめ調べておくようにしましょう。

詳しくは以下をご覧ください。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

QRコードは株式会社デンソーウェーブの登録商標です。

「iD」「d払い」は株式会社NTTドコモの商標です。

PayPayは、PayPay株式会社の登録商標または商標です。

「楽天ペイ(アプリ決済)」は、楽天株式会社の登録商標です。

「Suica」・「モバイルSuica」は東日本旅客鉄道株式会社の登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年4月時点の情報のため、最新の情報ではない可能性があります。