口座引き落とし(口座振替)の仕組みとは?手数料や特徴を解説

2024.06.18

口座引き落とし(口座振替)の仕組みとは?手数料や特徴を解説

口座引き落とし(口座振替)の仕組みとは?手数料や特徴を解説

2024.06.18

商品の購入代金やサービスの利用料の支払い方法のひとつに「口座引き落とし(口座振替)」があります。公共料金の支払いなどで馴染みのある決済手段ですが、そのしくみについてよく理解していない人もいるかもしれません。

ここでは、口座引き落としのしくみやメリット・デメリット、手数料はいくらかかるのか、などについて解説します。さらに、口座振込との違いについても解説しますので、支払い方法について理解を深める際に役立ててください。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

口座引き落とし(口座振替)のしくみ

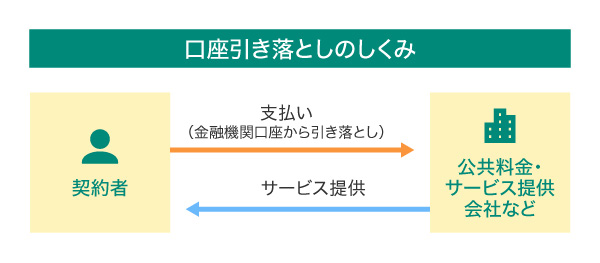

口座引き落とし(口座振替)とは、商品の購入代金やサービスの利用料金を契約者の金融機関口座から自動的に引き落とすしくみです。

口座振替の申し込み方法には、銀行の窓口または郵送で書類を提出するか、オンラインで必要事項を記入するなど、2つのパターンがあります。設定が完了すれば、自動的に引き落とされるので、契約者にとっては支払い忘れを防ぐメリットがあり、サービス提供会社としても効率的に代金を回収できるなど、双方にメリットがある決済手段です。

口座引き落としは主に定期的な支払いがあるサービスの決済手段に用いられており、公共料金や携帯電話料金、サービスの会費、保険料の支払いなど幅広いシーンで活用されています。

口座引き落としと口座振込の違い

商品の購入代金やサービスの利用料金の支払い方法には、口座引き落としのほかに口座振込もあります。口座引き落としと口座振込の違いを表にまとめると以下のようになります。

口座引き落としは、申し込み手続きを行った後は自動で引き落としが行われるのに対し、口座振込は支払いの都度自ら振込手続きを行う必要があります。

口座振込は、振込手続きを失念すると代金の支払いも遅延してしまうため、口座引き落としに比べて支払い日や支払い金額をしっかりと管理しておくことが大切です。

口座引き落としに手数料はかからない

一般的に、口座引き落としに手数料はかかりません。口座引き落としで発生する手数料はサービス提供会社側が負担することが多く、契約者が負担するケースはあまり見られません。

その一方、口座振込は振込手数料が発生する場合があります。振込手数料は利用する金融機関によって異なりますが、1回の振込につき数百円程度かかるのが一般的です。1回のコストは小さく思えても、年間で考えれば大きな負担になりかねません。口座振込で代金を支払う場合は、振込にかかる金額にも十分注意しましょう。

口座引き落としのメリット

口座引き落としを利用するメリットとして、次の4点が挙げられます。

口座引き落としは自動で振替手続きが行われるため、ATMや金融機関の窓口で支払い手続きを行う手間がかかりません。支払い金額もインターネットバンキングなどで手軽に確認できるため、家計管理がしやすいこともメリットのひとつです。

また、金融機関口座があれば、ほかの決済手段を持っていなくても利用できる利便性があります。公共料金などでは、口座引き落としを利用することで割引されるケースもあるため、家計の節約にもつながる支払い方法です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

口座引き落としのデメリット

さまざまなメリットがある口座引き落としですが、一方で次のようなデメリットも存在します。

口座引き落としの支払い日はサービス提供会社によって異なります。

例えば、「電気代は毎月15日、ガス代は毎月25日」など、支払い日がバラバラになることも珍しくありません。

毎月きちんと支払うためには、利用する各サービスの引き落とし日と口座残高を都度確認する必要があります。支払い日に1円でも残高が足りないと、支払いができないので注意しましょう。

また、口座引き落としは申し込み時の設定に時間がかかる場合があります。申し込み手続きから実際に口座引き落としが開始されるまでは、払込用紙や口座振込で対応しなければならないため、少々手間に感じられるかもしれません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

定期的な支払いにはクレジットカードがおすすめ

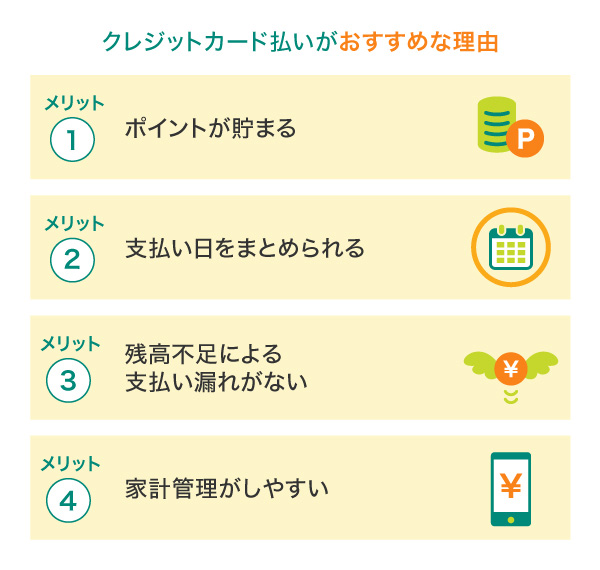

公共料金や携帯電話料金など定期的な支払いには、クレジットカードで支払うのもおすすめです。その理由について見ていきましょう。

クレジットカードは利用金額に応じてポイントが還元されることから、毎月の支払いでポイントを貯められる点が大きなメリットです。貯まったポイントはお買い物や支払いに利用したり、景品やマイルと交換したりなど、さまざまな使い道があります。

また、クレジットカードは毎月決まった日に1ヵ月分の利用代金を引き落とすため、電気代やガス代、水道料金、携帯電話料金など複数の支払いをひとつにまとめられます。各サービスの支払い日に口座残高を都度確認する必要がなくなり、クレジットカードの引き落とし前に残高を確認すればよくなります。

これまで複数に分かれていた支払い日が1本化されるため、家計管理もしやすくなるでしょう。

三井住友カードでは、公共料金やサブスクリプションサービスなどの定期払いをまとめて管理できる「定期払いチャンス」というサービスがあります。ご利用いただくとサービスサイト内で利用明細が一覧表示され、金額の推移や前月比も確認できます。さらに、定期払いのご利用数に応じて毎月抽選券が付与され、最大10,000円分のVポイントPayギフトが当たる抽選にチャレンジできるなど、お得かつ便利なサービスとなっています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

定期的な支払いにおすすめの三井住友カード

ここからは定期的な支払いにおすすめの三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

モバイル総合金融サービス「Olive(オリーブ)」で口座や決済をまとめて管理

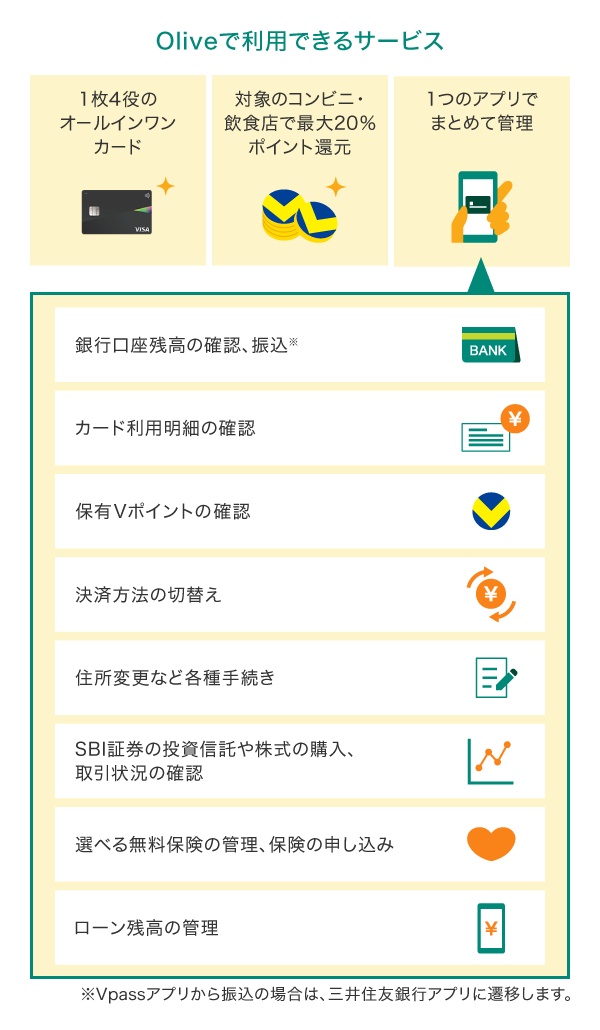

Oliveは三井住友フィナンシャルグループが提供するモバイル総合金融サービスです。専用アカウント(Oliveアカウント)を作成することで、1つのアプリで口座・決済・証券・保険・ローンなどをまとめて管理できます。

Olive にはOlive 専用アプリが特にないため、「三井住友銀行アプリ」または「Vpassアプリ」のどちらからもアクセスが可能です。

アプリやカード、サービスが増えて把握が難しくなったキャッシュレスを1つにまとめ、管理や適切な使い分けを助けてくれます。以下がOliveでご利用いただけるサービスです。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

また、Oliveアカウントを作成すると、クレジット・デビット・ポイント払い・追加したカードでのお支払いを切替えできる「Oliveフレキシブルペイ」が発行されます。後払いの「クレジットモード」、カード支払いと同時に口座から即時引き落とされる「デビットモード」、貯まったVポイントで支払う「ポイント払いモード」、お持ちの三井住友カードや提携カードを支払いモードに追加する「追加したカードでの支払い」の4つの支払い機能が一体となり、三井住友銀行のキャッシュカードとしても機能するオールインワンカードです。

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。年会費永年無料のOliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられるお得な1枚です。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

口座引き落としからクレジットカード払いに切替えよう

口座引き落としは自動で支払いが行える利便性があるものの、利用するサービスによって支払い日が異なり、管理しにくいデメリットがあります。毎月の支払いをより簡単に管理するには、クレジットカード払いがおすすめです。クレジットカード払いは複数の支払いを一元管理できるほか、ポイント還元が受けられる点も大きなメリットです。お得で便利に支払いたい方はクレジットカード払いへの切替えを検討してみましょう。

よくある質問

Q1.口座引き落としのしくみは?

口座引き落とし(口座振替)とは、商品の購入代金やサービスの利用料金を契約者の金融機関口座から自動的に引き落とすしくみです。契約者は支払い忘れを防ぐことができ、サービス提供会社にとっても効率よく代金を回収できるメリットがあります。

詳しくは以下をご覧ください。

Q2.口座引き落としに手数料はいくらかかる?

一般的に、口座引き落としに手数料がかかることはありません。口座引き落としで発生する手数料はサービス提供会社側が負担することが多く、契約者側に負担を求めるケースはあまり見られません。

詳しくは以下をご覧ください。

Q3.定期的な支払いにおすすめの決済方法は?

定期的な支払いには、クレジットカード払いがおすすめです。クレジットカードなら電気代やガス代、携帯電話料金など複数の支払いをまとめられるため、手軽に家計管理できるメリットがあります。また、毎月の固定支出でポイントが還元される点も嬉しいメリットです。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2024年6月時点の情報のため、最新の情報ではない可能性があります。