クレジットカードは何歳から作れる?年齢制限についても解説

2025.12.01

クレジットカードは何歳から作れる?18歳未満の学生や年齢制限についても解説

クレジットカードは何歳から作れる?年齢制限についても解説

2025.12.01

一部のステータスカードを除き、高校生を除く満18歳以上であれば親権者の同意なしでクレジットカードを作ることができます。若いうちにカードを作ることでクレヒスが積み重ねられる、マネーリテラシーが身に付くなどのメリットもあるでしょう。

ここでは、学生におすすめのクレジットカードや18歳未満で持てるカードについてもご紹介します。

本記事の内容は三井住友カードの審査基準について明言するものではなく、一般的な情報として記載しています。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードは何歳から作れる?

クレジットカードは、基本的に成年以上の人が作れることが多いです。民法改正により成年年齢が20歳から18歳に引き下げられたことで、現在、「成年」は18歳を指します。

多くのカード会社では、クレジットカードのお申し込みについて、「高校生を除く満18歳以上」と定めています。そのため、満18歳以上であれば、クレジットカードを持つための条件をクリアしていることになり、申し込むことができるのです。

未成年は作れない?

成年年齢が20歳から18歳になりましたが、高校生あるいは18歳未満の子供は、支払い能力が十分でないと判断され、クレジットカードを作ることはできません。これは、社会的な責任を負うことができる年齢の目安として、「18歳以上」という区切りが広く認知されているためだと考えられます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

学生でも作れる?

高校生を除く18歳以上であれば、大学生などの学生もクレジットカードを作ることができます。これは家族カードを学生が利用する場合であっても同様です。

また、カードによっては「原則として、満30歳以上で、ご本人に安定継続収入のある方」といった、お申し込みに条件が設定されている場合もあるので注意しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードを作れる年齢に上限はある?

以前は、定年退職をしたシニア世代になると、クレジットカードが作りにくくなると言われることもありましたが、今では年齢による明確な制限がないのが一般的です。そのため、カードの更新に関しても年齢の上限は定められていません。

「安定した収入があること」が、カードの申込条件のひとつですが、年金も収入として認められることを押さえておきましょう。また、アルバイトやパートといった雇用形態であっても、カードに申し込むことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

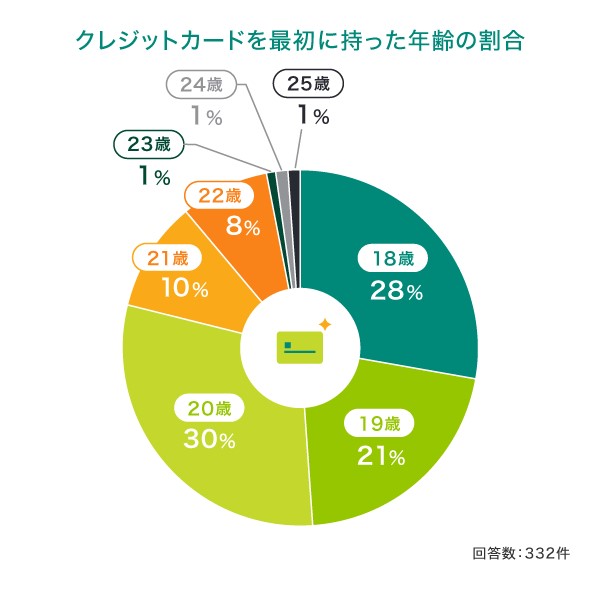

何歳からクレジットカードを持つ人が多い?

日本クレジット協会が2022年に行った調査によると、クレジットカードを最初に持った年齢の割合は18歳が28%、19歳が21%、20歳が30%となっています。

割合としては約半数が10代で持ち始めており、多くの人が若くしてクレジットカードを所有していることが分かります。

(出典)一般社団法人日本クレジット協会「令和4(2022)年度「クレジットカードに関する若年者向けアンケート」調査結果」を参考に作成

別ウィンドウで「日本クレジット協会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会ホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトへ遷移します。

18歳未満の未成年でも持てるカードとは?

18歳未満が持てるカードには、デビットカードやプリペイドカードがあります。キャッシュレス決済に便利なカードですが、それぞれ特徴が異なるので、詳しく見ていきましょう。

デビットカード

デビットカードは、買い物などの支払いに利用した際に、利用金額が即座に銀行口座から引き落とされるカードです。基本的にデビットカードは銀行口座を開設すれば発行することができ、クレジットカードのような審査はありません。支払い方法は1回払いのみであることが一般的で、銀行口座残高の範囲内での利用に限られます。

また、VisaやMastercard®といった国際ブランドと提携しているデビットカードの場合、世界中の加盟店で利用することができるので便利です。

デビットカードは、満15歳以上から持つことができることが一般的です。ただし、金融機関によっては「中学生を除く」や「16歳以上」といった申込条件が異なる場合もあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プリペイドカード

プリペイドカードは、事前にチャージした金額の範囲内で利用できるカードです。

支払い方法も1回払いのみで、クレジットカードのように分割払いなどはできません。VisaやMastercardなどの国際ブランドと提携しているものも多く、店舗での買い物やネットショッピングなど、幅広いシーンで活用できます。

また、クレジットカードのような審査もなく、年齢制限がゆるやかなのも特徴です。なかには小学生でも利用できるプリペイドカードがあります。

例えば、三井住友カードの「Visaプリペ」は満6歳以上(小学生以上)の方が使うことができます。

申込条件として、携帯電話番号とメールアドレスが必要となります。

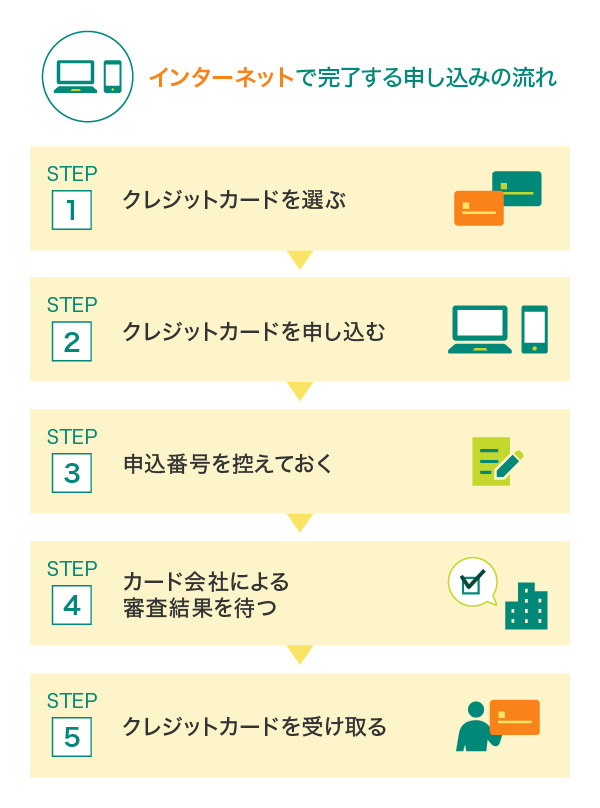

クレジットカードの申し込みの手順は?

クレジットカードはどのように申し込めばいいのでしょうか。ここでは、クレジットカード発行までの流れと、入会審査について解説していきます。

クレジットカード発行までの流れ

インターネットでクレジットカードを申し込む場合、カード会社の申し込み専用ページで、必要な情報を入力します。カード会社側の審査に通ればクレジットカードが発行され、郵送でご自宅にクレジットカードが届きます。

クレジットカードの申請からお届けまでは、三井住友カードの場合、およそ1週間です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

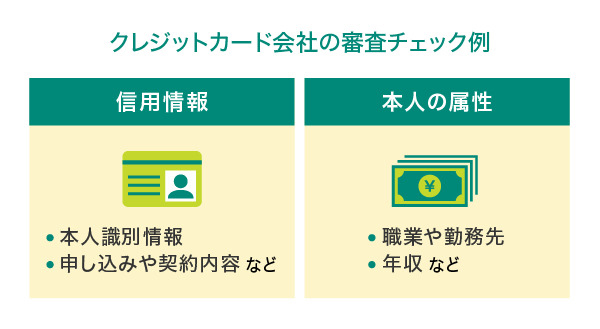

クレジットカードの入会審査と必要書類

クレジットカードの入会審査について、具体的な内容や審査基準が公開されているわけではありませんが、「信用情報」と「本人の属性」の2つが重視されると言われています。

信用情報とは、クレジットやローンなどの申し込みや契約に関する情報のことです。クレジットカードを利用したとき、期限までに支払いをしているのか、過去の利用履歴が参照されることになります。

本人の属性とは、クレジットカード利用料金の支払い能力に関わる情報のことです。

これらの情報をもとに、収入・就業状況が入会条件をクリアしているかどうか、審査で判断されます。

なお、一般的に「安定した収入があるか」が基準と言われていますが、学生なら収入は問われません。

クレジットカードの入会審査での必要書類は、「本人確認書類」になります。

対象となる書類には、以下のようなものがあります。

本人確認書類の例

2020年2月以降に発行されたものは利用不可

年収証明書類の例

クレジットカード会社によって必要書類は異なりますので、カスタマーセンターなどで確認しておくようにしてください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードを若いうちに作るメリット

クレジットカードを作ることにはさまざまなメリットがあります。ここでは、特に、若いうちにクレジットカードを作るメリットとして、代表例をご紹介しましょう。

クレヒスを積み重ねられる

若いうちからクレジットカードを持つことの最大のメリットは、クレジットヒストリーが蓄積され、社会的な信用を得られることでしょう。

クレジットヒストリーとは「クレヒス」とも呼ばれ、クレジットカードの利用や住宅ローン、カードローンの利用状況、スマホなどの分割購入の状態といった支払いの履歴を指します。

クレジットカードは、個人の信用をベースにした後払いのしくみをとっています。そのため、毎月のカードの利用額を期日どおりに支払っているかどうかが、個人の信用を判断するうえで大きな要素になるのです。

クレジットカードには、一般的にゴールド、プラチナ、ブラックといったステータスカードがありますが、これらのカードを持つには、収入の安定性とともに、クレヒスが大きく影響します。クレヒスを若いうちから積み重ねれば、ステータスカードの取得や利用限度額の拡大に、大きく役立つでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

お金に関するリテラシーが身に付く

クレジットカードを若いうちに持つことは、お金に関するリテラシーを身に付けるきっかけになります。

支払い能力に見合った金額の範囲内でお買い物をしたり、生活費の支払いをカードにまとめて家計管理の方法を学んだりすることができます。さらに、カードの支払いでポイントを貯めたり、貯まったポイントを使ったりすることで、上手に節約もできるでしょう。

若いうちからお金に関する知識を身に付け、計画的にカードを利用することが大切です。

そのほかのメリット

クレジットカードを日常的に活用すると、下記のような便利でお得なメリットがあります。

クレジットカードがあると、多額の現金を持ち歩く必要がないのが大きなメリットです。また、店頭での買い物やネットショッピングの利用など、さまざまな場面でクレジットカード払いを選択すると、ポイントが貯まります。なかには対象の店舗や利用方法でポイント還元率がアップするカードもあるので、お得に活用できるでしょう。

人気の動画や音楽のサブスクリプションサービス(サブスク)の利用登録には、多くの場合クレジットカードが必要です。クレジットカードならサブスクの決済が簡単に利用できるメリットがあります。

また、キャッシュレス決済が主流になりつつある現在、店頭の専用端末にカードをかざすだけで決済が完了する「タッチ決済」が可能なカードなら支払いもスピーディーにできるでしょう。

ほかには、旅行中の病気やけがの補償をしてくれる「旅行傷害保険」や、購入した製品が盗難や破損のトラブルに遭った際に補償してくれる「ショッピング保険」などが付帯されたカードもあります。

例えば、三井住友カード(NL)には、最高2,000万円の海外旅行傷害保険が付帯されており(※)、万が一アクシデントに遭った場合でも安心です。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金お支払いの可否は、普通保険約款および特約などに基づきます。

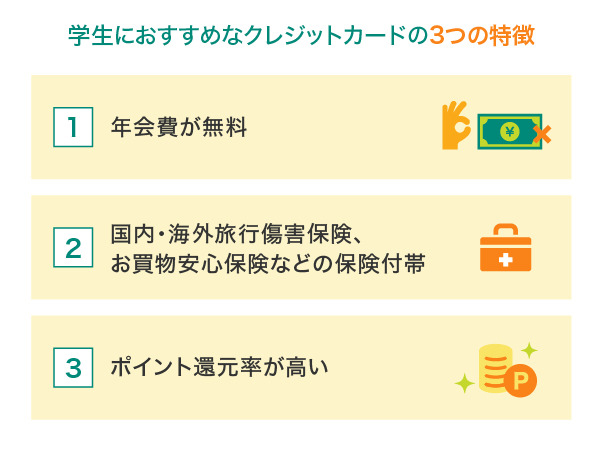

学生におすすめなクレカの特徴と選び方

学生の方は、学生にメリットの多いクレジットカードを選ぶのがおすすめです。

クレジットカードには年会費が無料・有料のタイプがあります。年会費無料のカードを選べば、毎年の更新に料金がかからずお得です。

旅行中の病気やけがの補償をしてくれたり、購入した製品がトラブルに遭ったときに補償してくれたりする保険が付帯されているカードもあります。

また、ポイント還元率も確認しておきたいところです。なかには、学生が対象でポイント還元率がアップするカードもあるので、申込前にポイントサービスの内容をチェックしましょう。

学生・20代の若者におすすめの三井住友カード

三井住友カードでは、さまざまなクレジットカードを発行しています。続いては、学生・20代の若者におすすめしたい、各種カードの特徴をご紹介しましょう。

三井住友カード(NL/ナンバーレス)・三井住友カード(CL/カードレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できる、スタンダードなクレジットカードです。

券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスカードのため、初めての方でも安心・安全。

クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

スマホだけで完結したいという方は、プラスチックカードが発行されないカードレス(CL)もご用意しております。

学生におすすめのクレジットカード

学生におすすめのクレジットカード

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~10% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で

1・2・3・4

ポイント

7%還元

対象のサブスクで

ポイント

最大10%還元 5

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 学生ポイント加算の条件・上限については必ずホームページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

学生におすすめのクレジットカード

学生におすすめのクレジットカード

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~10% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で

1・2・3・4

ポイント

7%還元

対象のサブスクで

ポイント

最大10%還元 5

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 学生ポイント加算の条件・上限については必ずホームページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。年会費永年無料のOliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

Oliveフレキシブルペイについて、クレジットモードのご利用のみ対象です。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

また、三井住友カードでは、対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップする「家族ポイント」サービスがあります。

すでに、家族同士で三井住友カードを利用している、もしくは進学、新社会人に向けてクレジットカードの申し込みを検討している人におすすめです。日常のちょっとした利用で、ポイントがどんどん貯まっていくでしょう。

「家族ポイント」は最大+5%還元が上限です。最大+5%還元を受けるには取引条件があります。

学生だけが得をする!学生ポイントならポイント最大+9.5%還元

三井住友カードを持つ学生の皆さまに向けたサービスの「学生ポイント」は、特定加盟店で利用すると最大+9.5%のポイント還元。さらに、分割払いを利用した際に発生する分割手数料を、全額相当ポイントで還元するサービスです。面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する学生であれば誰でも適用されます。

ポイント加算には条件・上限があります。

特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクの月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、ご利用金額の合計200円(税込)につき1ポイント(0.5%)が貯まる通常のポイント分に加え、最大9.5%ポイントが還元されます。

ポイント加算には、条件・上限があります。

対象サービス

<サブスクリプションサービス>

Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

DAZN for docomoも対象となります。

<携帯料金>

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

分割払いの手数料を全額ポイント還元!

就活の準備や卒業旅行など、高額なお買い物が必要なときに無理なく支払いができるのが分割払いです。通常、分割払いを利用すると、購入した金額に加えて分割手数料を支払わなくてはなりませんが、学生なら、この手数料の全額がポイント還元されます。

購入時に分割払いを指定するほか、三井住友カードで利用できる「あとから分割」でも、分割手数料が全額ポイントとして還元されますので、上手に利用してみましょう。

付与されるポイントは、毎月50,000ポイントが上限となります。

<学生ポイント適用期間例>

2025年3月ご卒業の場合

2025年12月末日までのご利用分:学生ポイント対象期間

2026年1月以降のご利用分:学生ポイント対象期間外

対象サービスは、2024年12月時点のものです。

ポイント加算や特典付与の条件・上限については、三井住友カードのホームページをご確認ください。

学生ポイント対象クレジットカードを家族カードとして保有している場合、もしくはその他ご職業(副業)を「学生」と申告している場合は、当サービスは対象となりません。

すでに対象カードを本会員として保有している方は、ご卒業予定年の12月末日のご利用分まで自動的に当サービスの対象となります。

当サービスは25歳以下の学生が対象となります。詳しくは学生ポイント詳細ページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

自分に合った1枚を選んで、計画的なご利用を

クレジットカードは、高校生を除く満18歳以上の方なら申し込むことができます。キャッシュレス化が進む現代では、クレジットカードを持っていると、さまざまな支払いに便利です。

なかには、若年層をメインターゲットとするクレジットカードやサービスも登場しています。

また、18歳未満の場合、デビットカードやプリペイドカードであれば利用することができます。

自分のライフスタイルに合った1枚を見つけて、計画的に利用してみましょう。

よくある質問

Q1.クレジットカードの申し込みは何歳から?

民法改正により、成年年齢が20歳から18歳に引き下げられました。多くのカード会社では、クレジットカードの申し込みについて、「高校生を除く満18歳以上」と定めています。これは、社会的な責任を負うことができる年齢の目安として、「18歳以上」という区切りが広く認知されているのが理由だと考えられています。

詳しくは以下をご覧ください。

Q2.クレジットカードはどう申し込めばいい?

インターネットでクレジットカードを申し込む場合、カード会社の申し込み専用ページで必要な情報を入力します。カード会社の審査に通ればクレジットカードが発行され、郵送で手元にクレジットカードが届きます。クレジットカードの申請からお届けまでは、三井住友カードの場合、およそ1週間です。

詳しくは以下をご覧ください。

Q3.学生におすすめのクレジットカードは?

学生におすすめのクレジットカードには、三井住友カード(NL)、三井住友カード(CL)、Oliveフレキシブルペイが挙げられます。

三井住友カード(NL)は年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。スマホだけで完結したいという方には、プラスチックカードが発行されない三井住友カード(CL)がおすすめです。また、Oliveフレキシブルペイは、「クレジット・デビット・ポイント払い・追加したカードでのお支払い」の4つの支払いモードをアプリで簡単に切替えられる便利なカードです。

詳しくは以下をご覧ください。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。