バーチャルカードとは?種類や支払い方式、メリットから選び方まで徹底解説

2025.12.01

バーチャルカードとは?種類や支払い方式、メリットから選び方まで徹底解説

バーチャルカードとは?種類や支払い方式、メリットから選び方まで徹底解説

2025.12.01

バーチャルカードはオンライン決済に特化した支払い手段のひとつです。プラスチックカードが発行されないため、カードの紛失・破損といったトラブルがありません。カード情報はアプリなどで確認することができます。

ここでは、バーチャルカードの種類や支払い方式、メリットから選び方までわかりやすく解説します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

バーチャルカードとは?

バーチャルカードは、プラスチックカードが発行されないカードです。物理的なカードを持ち歩く必要がないためカード情報漏洩のリスクが低く、オンライン上の決済に優れているのが特徴です。

また、バーチャルクレカとも言われており、その名のとおり「仮想クレジットカード」という意味でもあります。限度額(利用可能枠)が低く、発行もしやすいといった特徴もあります。

三井住友カードには「三井住友VISAバーチャルカード」があります。年会費は330円(税込)と、使いやすいバーチャルカードです。満18歳以上の方(高校生は除く)で、インターネットに接続可能でメールアドレスをお持ちの方が申し込むことができます。

携帯電話のメールアドレスは対象になりません。

Visaに加盟しているインターネット通信販売加盟店、インターネットサービスプロバイダ利用料金の支払いに利用できますが、実店舗での利用はできません。利用可能枠も10万円までなので、つい買い物をしすぎるといった心配も少ないでしょう。また、ご利用に応じてVポイントが還元されるので、ご利用金額200円(税込)につき1ポイントが貯まります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

バーチャルカードは2種類

バーチャルカードは大きく分けると、前払い方式(プリペイド)・後払い方式(ポストペイ)の2種類です。ポストペイのバーチャルカードはプリペイドと違い、入会審査があるのが特徴です。それぞれの特徴を詳しく見ていきましょう。

前払い方式(プリペイド)

購入・チャージした金額分を買い物や課金に利用できます。現在、バーチャルカードではプリペイド方式が主流です。契約時の審査が不要なものや、即日発行できるものが多いのは魅力ですが、その代わり、一般のクレジットカードのようにポイントが貯められないものもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

後払い方式(ポストペイ)

後払い(ポストペイ)とは、クレジットカードの決済から支払いまでの流れと同様で、利用金額を後日まとめて銀行口座から引き落とす方式です。

プリペイドとは違い、ポストペイ式のバーチャルカードは入会時に審査があります。また、クレジットカードと同じくポイントが貯められます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードとバーチャルカードの違い

クレジットカードとバーチャルカードの大きな違いは、「プラスチックカードの発行の有無」「支払い方法」「カードのランク」です。

一般的なクレジットカードは、プラスチック製の物理的なカードがありますが、バーチャルカードではプラスチックカードはありません。

支払い方法も異なり、バーチャルカードではプリペイド式のものが多いです。ポストペイ式のものはクレジットカードと同様、契約時に審査があり、利用金額も後日まとめて口座から引き落としで支払います。

さらに、クレジットカードには一般・ゴールド・プラチナ・ブラックといったランクが存在します。カードのランクが上がるにつれて、設定できる限度額が上がるなどの特徴があります。バーチャルカードはオンライン決済での利用がメインで限度額も少額に設定されているものが多く、その特性上、ステータスカードはないと言えるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カードレスタイプのクレジットカードとは

クレジットカードの中には、プラスチックカードが発行されないカードレスタイプがあります。オンライン決済だけでなく、実店舗での支払いでも利用ができます。通常のクレジットカードと同様にETCカードの追加発行ができるものがあるので、車移動が多い方にも便利です。

三井住友カードの「三井住友カード(CL)」は、プラスチックカードの発行がないカードレス仕様。こちらは、バーチャルカードと同様に実物のカードはありませんが、クレジットカードです。

Apple Payや Google Pay™ などのスマホ決済アプリに登録すれば、実店舗でも利用できます。年会費永年無料で、初めてカードを作る学生にもおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

バーチャルカードのメリット

次に、バーチャルカードのメリットについて見ていきましょう。

発行がスムーズ

バーチャルカードはオンライン上で手続きが完了するので、発行がスムーズです。一般のクレジットカードよりも申し込みの手間、カード発行までの時間が省けます。

また、プリペイド式のバーチャルカードでは審査がないものがほとんどで、カード番号だけが発行されるため即日利用できるものもあります。

ネットショッピングで使いやすい

バーチャルカードはオンライン上の決済に優れた特徴があるため、ネットショッピングをよく利用する方が使いやすいでしょう。

特に海外通販では、決済方法がクレジットカード決済しか選べないケースがあります。代金引換や銀行振込みでは手数料が多くかかることもありますので、カード払いでお得な買い物がしたい人にバーチャルカードはおすすめです。

ネットショッピングやアプリ課金の中でも非自動更新サブスクリプションサービス(サブスク)など、継続的な支払いではなく一度だけ決済する際の利用に向いています。

また、プリペイド式のバーチャルカードであれば、買いすぎてしまう心配もなく、無駄使い対策に有効です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カードレスで管理しやすい

物理的なカードがないので、財布に入れて持ち運ぶ必要がなく、管理がしやすいメリットがあります。キャッシュレスでスマートな生活スタイルを好む人に向いていると言えるでしょう。

また、物理的なカードの発行がないことは、プラスチック製品を削減することにもなります。近年重大化しているプラスチック問題に対応し、普段の生活の中で環境に配慮できることもメリットです。

セキュリティ面に優れている

カードレスという特徴からカード自体の盗難・紛失の心配がなく、セキュリティ面に優れている点もメリットと言えるでしょう。さらに、バーチャルカードの中には、不正利用された場合に悪用された金額を利用枠の範囲内で補償してくれるものもあります。

また、バーチャルカードのカード番号は必要な時に随時発行でき、不要になったら番号を削除することができるものが主流です。カード番号の変更が容易なので情報漏洩や不正利用の防止に役立ちます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードとの使い分けに便利

バーチャルカードとクレジットカードを用途によって使い分けると便利です。例えば、ネットショッピングの場合、「初めて利用するサイトはバーチャルカードで」「長く利用歴がありポイントも貯めたいサイトはクレジットカードで」、などとシーンによって選択することも可能になります。

バーチャルカードを使えば、普段使用しているクレジットカードの番号を入力しなくて済むため、万が一の時の不正利用のリスクが軽減できるでしょう。海外サイトでのネットショッピングなどにも向いています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

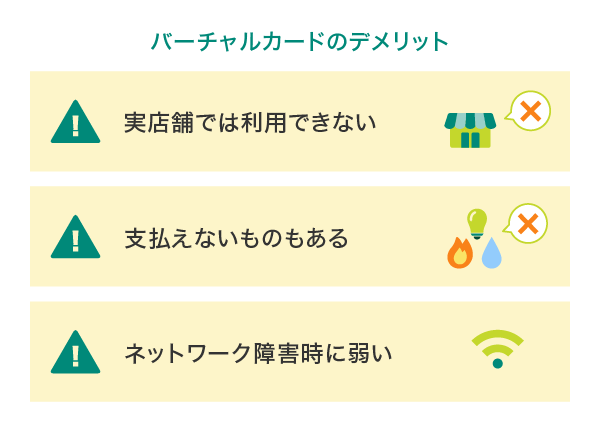

バーチャルカードのデメリット

物理的なプラスチックカードがない、バーチャルカードならではのデメリットもあるので注意しましょう。

実店舗では利用できない

バーチャルカードは基本的にオンライン決済が使用目的と想定しています。そのため、実店舗でのショッピング、特にプラスチック製のクレジットカードにしか対応していない店では使用できません。

一方で、三井住友カードが発行する「三井住友カード(CL)」は、物理的なプラスチックカードはありませんが、バーチャルカードではなくクレジットカードの分類となりますので、実店舗での支払いでも利用可能です。

さらに三井住友カード(CL)なら、対象のコンビニ・飲食店でスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ご利用金額の合計200円(税込)ごとに通常のポイント分を含んだ7%ポイント還元されます。プラスチックカードは不要だけど実店舗でも利用したい、という方にはおすすめのカードとなっています。

通常のポイント分が0.5%の対象カードの場合、Oliveフレキシブルペイのクレジットモードでのご利用分は+7.5%ポイント還元(デビットモードでのご利用分は+1%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は+6.5%ポイント還元となります。

ポイント加算には条件・上限があります。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

支払えないものもある

バーチャルカードの中でも特にプリペイド式のカードには、支払いに使えないものがあります。公共料金や、アプリ課金の中でも自動更新のサブスクなど、継続して引き落としが発生する支払いには利用できない場合が多いです。

ネットワーク障害時に弱い

バーチャルカードはオンライン決済に特化している分、ネット環境、電波状況に左右されやすいところが懸念点です。電波環境が悪い程度であれば場所の移動やWi-Fi使用などでしのげますが、通信事業者の問題などで大規模な通信障害が起きた際などは復旧まで時間・日数がかかる場合があり、その間は使用することができません。

バーチャルカードの選び方

ここからは、バーチャルカードを選ぶ際に確認すべき点を見ていきましょう。

国際ブランド

バーチャルカードも一般のクレジットカードと同じで、VisaやMastercardという国際ブランドが付与されます。ショッピングに利用することを主な使い道と考えている人は、加盟店の多さやよく利用するサイトで使える国際ブランドかどうかが選ぶポイントとなるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

支払いのパターン

プリペイド式やポストペイ式がありますので、どの支払い方法がよいか、自分のスタイルに合ったバーチャルカードを選びましょう。ただし、支払い方式によって、審査の有無や発行までの日数に差が出ることがありますので注意が必要です。

年会費や維持費

バーチャルカードも一般のクレジットカードと同じように、初年度の年会費無料のものや、条件達成によって翌年度の年会費が無料になるものなど、さまざまです。

また、使いたい時に発行でき、使わない期間はカード番号を削除できるタイプのバーチャルカードは、未使用期間も維持費が必要な場合がありますので注意しましょう。維持費は少額である場合がほとんどですが、期間が長くなると、まとまった金額になる可能性もあるため注意が必要です。

利用額の上限

プリペイド式のバーチャルカードであれば、前払いした金額が利用限度額になります。ポストペイ式の場合は一般のクレジットカードと同様、利用上限額が設定されているため、その限度額で問題ないか、確認してから申し込むようにしましょう。

ポイント還元の有無

プリペイド式のバーチャルカードではポイント付与がない場合が多いです。ポストペイ式であればポイントが貯められる場合がほとんどです。また、カード会社によって還元率が違いますので確認するようにしましょう。

バーチャルカードを検討の方におすすめの三井住友カード

バーチャルカードの発行を考えている人におすすめの、デジタルファーストな三井住友カードをご紹介します。

最先端のキャッシュレス体験を!三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(CL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

4つの支払いモードをアプリで切替え!Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

利用シーンをクレジットカードと分けて、バーチャルカードを便利に使おう!

バーチャルカードは、プラスチックカードが発行されないことからセキュリティ面でのメリットが多く、比較的発行手続きも簡単で便利なカードです。オンライン上の決済に優れている特徴があり、管理もウェブ上で行うことができます。

バーチャルカードが利用できない実店舗でのショッピングや公共料金などの支払いにはクレジットカード、オンライン決済にはバーチャルカードと使い分けるといった工夫をすれば、快適で安心な利用ができるでしょう。

よくある質問

Q1.バーチャルカードとはどのようなカードですか?

バーチャルカードは、プラスチックカードが発行されないカードのことです。物理的なカードを持ち歩く必要がないためカード情報漏洩のリスクが低く、オンライン上の決済に優れているのが特徴です。

詳しくは以下をご覧ください。

Q2.バーチャルカードはクレジットカードと比べてどのような点がメリットですか?

プラスチックカードがないので財布に入れて持ち運ぶ必要がなく、管理がしやすいです。ほかにも、発行がスムーズ、クレジットカードとの使い分けに便利など、さまざまなメリットがあります。

詳しくは以下をご覧ください。

Q3.バーチャルカードの選び方は?

バーチャルカードを選ぶ際は、プリペイドかポストペイかを確認しましょう。ポストペイの場合、審査がありますが、ポイントが貯められるといった特徴があります。そのほか、国際ブランドや年会費、利用額の上限も確認することをおすすめします。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Wi-Fiは、Wi-Fi Allianceの登録商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

Apple、Apple Pay、は、Apple Inc.の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。