クレジットカードの最高ランクと申込条件を解説

2025.12.08

クレジットカードのランクとは?最高ランクの申込条件や特典の違いなどを解説

クレジットカードの最高ランクと申込条件を解説

2025.12.08

クレジットカードには、一般カードからゴールド、プラチナ、ブラックなどさまざまなランクが存在します。ランクごとに年会費や利用限度額、付帯特典などが異なるため、利用者自身のライフスタイルや目的に最適なカードを選びましょう。

ランクの高いカードは審査が厳しい傾向があるため、こうしたカードを持ちたいと考えるなら、日頃から支払い遅延などを起こさないように注意してクレジットヒストリー(クレヒス)を積み重ねていくことが大切です。

ここでは、クレジットカードのランクについて解説するとともに、三井住友カードの最上位ランクカードについてご紹介します。

この記事でわかること

こちらもあわせてご覧ください

お得に・リッチに日々を彩る

三井住友カード

プラチナプリファード

プラチナの向こうがわ

三井住友カード

Visa Infinite

カードランクとはどのようなもの?

クレジットカードには、いくつかのランク(グレード)があります。ランクによって「年会費」「ポイント還元率」「付帯サービス」「審査の難易度」などが異なり、それぞれのランクにどんな特徴があるかを知ることで、自分に合ったカード選びのヒントになります。ここでは、カードランクとはどのようなものなのかを見ていきましょう。

クレジットカードのランクの一般的な区分け

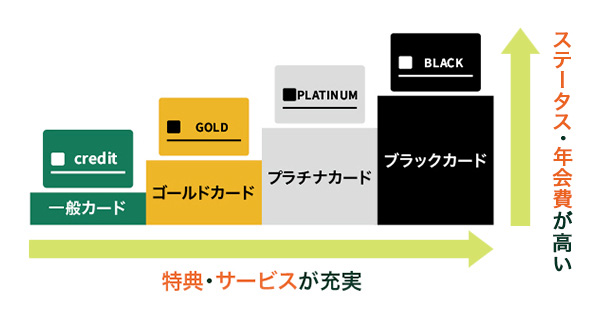

一般的にクレジットカードのランクは、下から順に「一般カード」「ゴールドカード」「プラチナカード・ブラックカード」となっています。ただしカード会社によってはブラックカードではなく、独自に最上位ランクカードを設定しているところもあります。

ブラックカードは基本的に、カード会社から「ブラックカードを所有するにふさわしい」と認められ、インビテーション(招待)を受けた人だけが入会することができます。そのため、ブラックカードを所有することは、経済的に最上級のステータスを得ることと同義と言えます。

基本的に、ランクが上がるほど審査基準も厳しくなるため、入手難度は高くなり、年会費も上がると考えてよいでしょう。しかし、ランクが上がるほど、特典や優待サービス内容も充実します。

なぜ、多くの人はクレジットカードのランクが気になるのか

クレジットカードはただのアイテムではなく、持ち主の社会的地位をイメージさせる要素を含んでいます。そのため、人前でクレジットカードを出したときに恥ずかしくないよう、カードのランクを重んじる人は多いようです。一口にランクと言っても、種類はさまざまです。クレジットカードのランクは、そのカードに対して与えられる社会的な評価を表すものだと考えればよいでしょう。

ある調査では、会計時にカードの種類やランクをチェックしたり、同行者の視線を感じたりした経験がある人が大半であるという結果が出ています。また、持っているカードの種類やランクを知ったあと、相手の印象が変わった経験があるといった意見も多く聞かれます。特に女性はデートの際に男性のクレジットカードをよく見ており、過半数の女性が「ゴールドカードを持つことが異性の魅力に影響している」と答えています。

また、別の調査では、女性が魅力的に感じるクレジットカードは、各カード会社を代表するプラチナ、ゴールドランクのカードが多いことも分かっています。

これらの調査結果から見ても分かるとおり、社会的地位や経済力を見る目的で、クレジットカードに注目する人は多いようです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのランクは券面の色で判断できる?

クレジットカードのランクは、サービス内容で判断するものでもあります。そのため、券面の色だけでそのクレジットカードのランクを明確に判断できるというわけではありません。

ランクが一番低いクレジットカードでも、デザイン的に券面の色をブラックやシルバーにしているケースもあります。見た目によってランクを簡単に判別することはできないのです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カードランクをアップグレードするには

上位ランクのクレジットカードを持つには、大きく分けて3つの方法があります。

一般的に、高ランクのクレジットカードはカード会社からの招待制であることが多くなっていますが、招待なしで申し込めるカードもあります。

例えば、三井住友カードのプラチナプリファードやプラチナは、高いステータスと付帯特典、利用限度額を満たすハイランクカードでありながら、招待なしで申し込める点がメリットです。さらに、最上位ランクカードである三井住友カード Visa Infiniteも招待制ではないため、お申し込み条件を満たしていればどなたでもお申し込みいただけます。

三井住友カード Visa Infiniteの申し込み条件は、原則として学生を除く満20歳以上で、ご本人に安定継続収入がある方です。

現在保有しているカードを上位ランクに切替える場合、現在のカードの利用実績が良好であれば切替えの審査で評価される可能性があります。上位ランクのカードの審査を通過する可能性を高めるなら、下位ランクのカードで利用実績を積むとよいでしょう。ただし、高ランクのカードほど利用限度額が高くなるため、一般的に審査条件は厳しくなります。利用実績に問題があると審査落ちの可能性が高まるため注意が必要です。

三井住友カードのカードランクをアップグレードするには、ウェブサイトでのお手続きが便利です。専用アプリ「Vpass」にログインしたあとに「メニュー」「各種変更手続き」「カードの切替え(アップグレード・ダウングレード)」の順でカード切替え手続きを行うことができます。審査を通過していれば、1~2週間程度で新しいカードが届きます。

お申し込み&所定の審査で、三井住友カード(NL)から三井住友カード ゴールド(NL)など、スタンダードなカードのアップグレードのお手続きができます。

すでにゴールドカードをお持ちの方は、ポイント還元率が1%になる三井住友カード プラチナプリファードや、同伴者まで空港ラウンジが無料になったり最高1億円の旅行傷害保険(※)が得られたりする特典が充実した三井住友カード プラチナなど、ハイランクのカードに切替えることも可能です。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

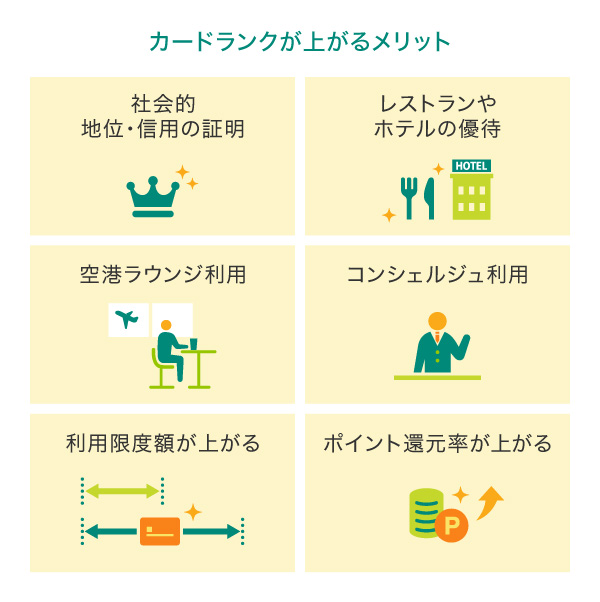

カードランクが上がることによるメリット

ランクが高いクレジットカードを所有するメリットには、どのようなものがあるのでしょうか。利用可能枠の増枠はもちろん、海外での優待、空港ラウンジが利用できるなど、一般カードにはない、ハイレベルな特典が豊富です。

ここでは、カードランクが上がることで体験できる、ハイステータスカードのオーナーだけの特別なメリットをご紹介します。

社会的地位や信用の証明になる

海外では、ステータスカードが身分証明書の代わりとなり、社会的な地位を証明するエビデンスとなることがあります。理由としては、「ステータスカードを所有している人は、これだけの額を支払える地位、クラスである」というカード会社の審査を通っているからです。特に、病気や事故で病院に通うとき、クレジットカードのステータスは治療費を支払う際の証明にもなります。

レストランやホテルの優待がある

ランクが高いクレジットカードにはさまざまな特典やサービスが付帯しています。そのなかでも、上位ランクのクレジットカード会員は優待価格でレストランやホテルを予約できるサービスがあり、人気の予約困難店をリザーブできることもあります。

家族や恋人などの大切な人と過ごす際に利用すれば、スマートにおもてなしができる便利なサービスと言えるでしょう。

空港ラウンジを利用できる

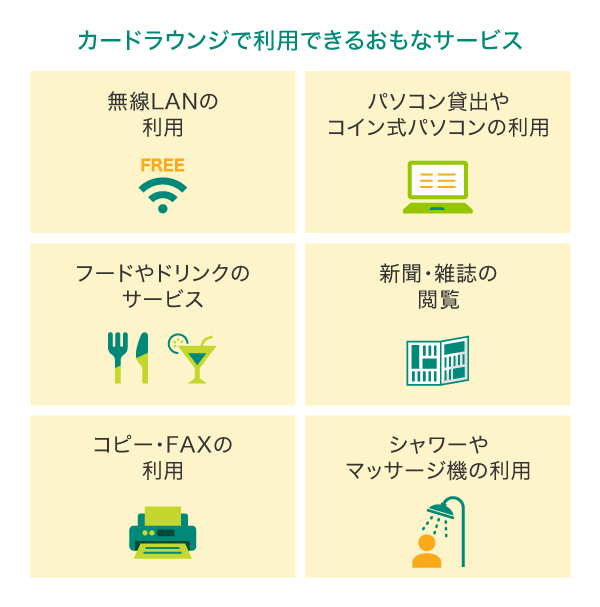

一般的にゴールドカード以上のランクのクレジットカードには、空港ラウンジを無料で利用できる特典があります。

ハイステータスのカードの所有者が利用できる「カードラウンジ」では、フードやドリンクの提供や無線LAN、シャワーやマッサージ機の利用といったサービスがあります。

空港ラウンジは、当日の搭乗券とカードがあれば利用でき、飛行機に搭乗する前の忙しない時間をくつろぎのひと時に変えられるでしょう。

コンシェルジュを利用できる

一般的に、通常プラチナカード以上のランクのカード会員が利用できるサービスにコンシェルジュサービスがあります。

コンシェルジュを通して、宿泊の予約、有名店を含むレストラン予約、エンタメイベントなどのチケット予約といった手続きを、基本的に無料で代行してもらえます。旅行のプランを相談できたり、旅先でのトラブルサポートが受けられたりしますので、安心で便利なサービスと言えるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

利用限度額が上がる

一般的なカードの利用限度額は、一般カードでは10万~100万円、ゴールドカードでは50万~300万円で、ランクが上のカードになるほど利用限度額が大きくなる傾向があります。

上限額に幅がある理由は、カード会社やカードの種類、申し込み時の属性や年収などによって変わるためです。

三井住友カードの場合、ランクによって利用限度額は以下のように決められています。

ポイント還元率が上がる

一般のクレジットカードよりも、ハイステータスカードの方がポイント還元率は高めに設定されています。ポイント還元率が高いという点は、特にクレジットカードでの支払い頻度が高い人や、高額利用が多い人にとって大きなメリットになります。

三井住友カードの場合、利用額に応じて貯まるのは「Vポイント」です。三井住友カード(NL)と三井住友カード ゴールドカード(NL)のポイント還元率は0.5%(200円(税込)の利用で1ポイント)ですが、三井住友カード Visa Infinite、三井住友カード プラチナ、三井住友カード プラチナプリファードは1%(100円(税込)の利用で1ポイント)と上昇します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

カードランクが上がることによるデメリット

クレジットカードのランクが上がることによって、デメリットと感じられることもあるようです。ハイステータスカードを持つ際には、どのような点に注意したらよいかを見ていきましょう。

年会費が高くなる

クレジットカードのランクが高くなればなるほど、年会費も比例して高くなることがほとんどです。ハイランクのカードは保有コストがかかる点はデメリットと言えるかもしれません。ただし、年会費がかかる分だけ、付帯する特典・付帯サービスも充実して豪華なものになっているので、自分が特典を利用するシーンが多いかをよく考慮し、しっかり活用できれば年会費分のお得感・満足感が得られるでしょう。

申込条件や審査が厳しくなる

ランクが高いクレジットカードになるほど、申込条件が厳しくなる傾向があります。例えば、年齢や年収に制限がある場合が多いと言えます。

また、どのカード会社も審査基準は公開していませんが、カードランクが高いと審査も厳しくなると考えられています。

カードランクの選び方

クレジットカードに新規入会するときに、どのランクを選べばよいか、何に注目して検討したらよいのか分からないという方もいるでしょう。保有コスト、利用限度額、付帯サービス、そしてステータス性がチェックポイントとして挙げられます。

まず、保有コストに注目すると、コストを掛けたくない人は年会費が必要ないカードを選ぶとよいでしょう。近年、特に一般のクレジットカードには年会費無料のものが多く出ています。

利用限度額や一般カードにはない特典・サービスに注目する人は、一般カードよりも、1つランクが上のゴールドカードを選ぶことをおすすめします。なお、近年では、所定の条件をクリアすれば翌年度の年会費が無料になるゴールドカードもあります。

そして、ステータス性に重きを置く人は、プラチナカード以上のランクを選ぶとよいでしょう。社会的な信頼性を表現でき、付帯する特典・サービスも豪華で充実したものが揃っていることが多いと言えます。

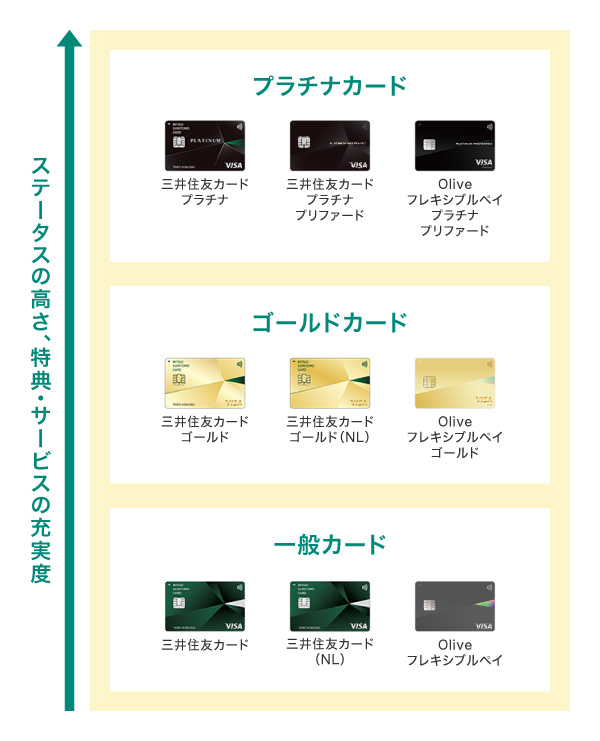

三井住友カードのカードランクとおすすめカードを紹介

三井住友カードのカードランクは、「一般カード」「ゴールドカード」「プラチナカード」「Visa Infinite」に分かれています。三井住友カードのランク序列は以下のようになります。

ここでは、ステータスの高い順におすすめの三井住友カードをご紹介します。

三井住友カード Visa Infinite

三井住友カード最上位のステータスカードである「三井住友カード Visa Infinite」。プライベートコンサートや特別なダイニングイベントなど、異次元の多様な体験をご提供します。

年間500万円までのお買物安心保険や、最高1億円の補償(※)がついている海外・国内旅行傷害保険など、付帯保険の内容も充実しています。また、基本ポイント還元率が1%と高く、ご利用金額など条件達成によってポイントが付与される新規入会&利用特典や継続&利用特典も魅力です。

年会費は9万9,000円(税込)で、学生を除く満20歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

プラチナの向こうがわ

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カード

Visa Infinite

| 年会費: |

99,000円(税込) |

ポイント還元率: |

1~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で1

100,000ポイント

毎年、継続利用で2

最大110,000ポイント

三井住友カード

Visa Infinite会員

限定体験

※1 ご入会月の3ヵ月後末までに100万円(税込)以上のご利用で、プラス100,000ポイントをプレゼント。

※2 毎年、前年の年間ご利用金額に応じて最大110,000ポイントをプレゼント。

特典を受けるには一定の条件がありますので詳細をご確認ください。

本特典は予告なく変更、終了する場合がございますのでご了承ください。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。 総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できる安心・安全のナンバーレスのゴールドカードです。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

自分に合ったクレジットカードを選ぼう

クレジットカードには、一般カードからゴールド、プラチナ、ブラックなどのランクが存在します。上位のランクほどステータスが高いことを示し、利用限度額が高くなるほか、付帯特典や優待などもアップグレードされるメリットがあります。クレジットカードを選ぶ際はこれらのランクやステータスも検討しながら、自分のライフタイルや利用目的に合ったカードを選ぶことが大切です。

三井住友カードの場合、最上位ランクとなるのは「三井住友カード Visa Infinite」で、高いステータスやサービス内容を兼ね備えているだけでなく、所有者を満足させる多様な至高の体験を提供するカードです。招待制ではなく申し込み制のため、ステータスが高いクレジットカードを持ちたい方は所有を検討してみてはいかがでしょうか。

よくある質問

Q1.クレジットカードのランクはどう分かれている?

クレジットカードのランクは、「一般」「ゴールド」「プラチナ・ブラック」の順に高くなります。ただし、ブラックカードが存在せず、プラチナが最高ランクという場合もあります。三井住友カードの最上位ランクは、三井住友カード Visa Infiniteになります。なお、券面の色だけでそのカードのランクを明確に判断できるわけではありません。

詳しくは以下をご覧ください。

Q2.カードランクをアップグレードするには?

カードランクをアップグレードするには、「カード会社からの招待や案内を受ける」「上位ランクのカードに申し込む」「現在保有しているカードを上位ランクに切替える」という3つの方法があります。いずれの方法も審査が必要です。

カードランクをアップグレードする方法としておすすめなのは、ウェブサイトやアプリでのお手続きです。三井住友カードでは、Vpassアプリで切替えのお申し込み&所定の審査で、三井住友カード(NL)から三井住友カード ゴールド(NL)、三井住友カード プラチナプリファードなど、カードのアップグレードの手続きができます。

詳しくは以下をご覧ください。

Q3.ランクが高いクレジットカードの特徴は?

ハイランクのクレジットカードには、一般カードにはない特徴・メリットがあります。代表的なものとして「社会的地位や信用の証明になる」「レストランやホテルの優待がある」「空港ラウンジを利用できる」「コンシェルジュを利用できる」「利用限度額が上がる」「ポイント還元率が上がる」といった点が挙げられます。所有できる年収について明確な基準はありませんが、高いランクのカードほど審査基準が厳しくなる可能性があります。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。