ゴールドカードを持ってる人はどんな人?使う際の店員の反応は?

2024.07.11

ゴールドカードを持ってる人はどんな人?使う際の店員の反応は?

ゴールドカードを持ってる人はどんな人?使う際の店員の反応は?

2024.07.11

多くのカード会社で、一般カードよりも高いランクに位置しているゴールドカード。以前は所有者のステータスの高さを象徴する存在でしたが、現在はどのような人が持っているのでしょうか。

ここではゴールドカードを持ってる人の年収の割合や、よく使う理由をご紹介。ほかのカードとの違いやゴールドカードの選び方などについても詳しく解説します。

ゴールドカードを持ってるのはどんな人?

ステータスカードとして知られるゴールドカードですが、実際にはどのような人が利用しているのでしょうか。ゴールドカード保有者の年収の割合や利用用途について見ていきましょう。

ゴールドカードを持ってる人の年収

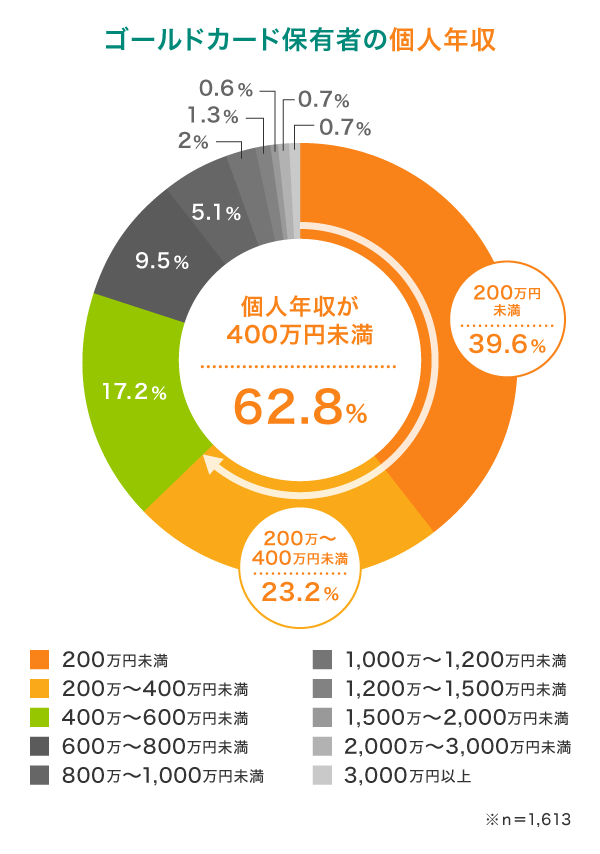

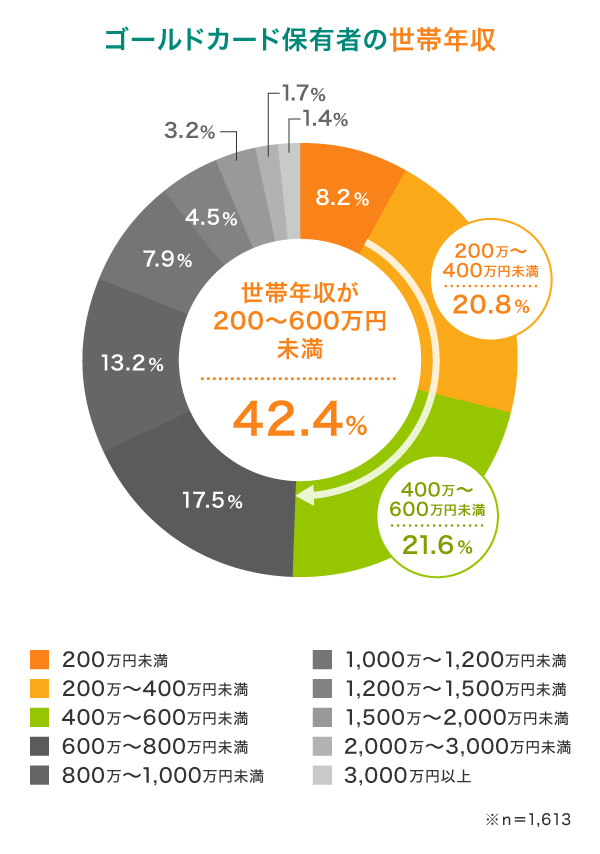

株式会社NTTドコモが実施した調査によると、ゴールドカード保有者の個人年収は200万円未満が39.6%、200万円以上400万円未満が23.2%で、約6割の人が400万円未満となっています。また、世帯年収は200万円以上400万円未満が20.8%、400万円以上600万円未満が21.6%で、200万円~600万円の人が約半数を占める結果になりました。

一方で個人年収600万円以上は約15%、世帯年収1,000万円以上は約20%となっており、年収が安定していれば高年収ではなくてもゴールドカードを所有できるケースが増えていると想定されます。

出典:株式会社NTTドコモ「全世代のゴールドカード保有・利用に関する調査 」を参考に作成

別ウィンドウで「NTTドコモ」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。

ゴールドカードを使う理由

同調査でゴールドカード保有者に聞いた、最も利用しているクレジットカードのよく使う理由は、「ポイントやマイルの還元率が高いから(48.6%)」が最も多いようです。次いで「ポイントやマイルの使い道が多く魅力的だから(42.3%)」、「よく使うお店や施設のカードだから(27.7%)」といった理由が多くなっています。

この結果から、現在ではゴールドカード所有者の年収はあまり関係なく、お得に手厚いサービスを受けたい人に広く利用されるものへと変化していると考えられます。

また、初めてゴールドカードを持ったきっかけや理由では「ポイントやマイルが貯まりやすいから(20.6%)」が最も多く、次いで「年会費に見合う特典が魅力的だから(17.3%)」が多くなっています。

一方、「ステータス感が魅力的だったから」と回答した人は4.2%に留まっていることから、ゴールドカードはかつてのように高収入者のステータスを象徴する憧れの存在ではなくなり、ポイントや特典を重視して選ばれる傾向にあることがわかります。

ゴールドカードとほかのカードは何が違うのか

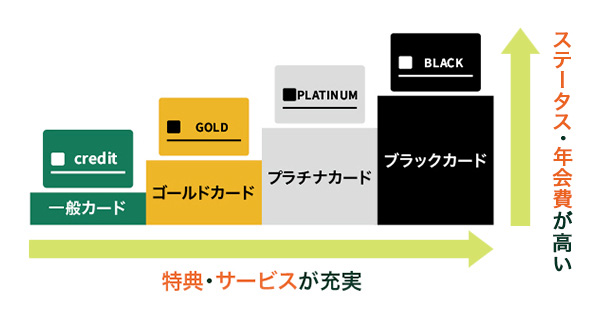

クレジットカード会社の多くは、発行しているクレジットカードにランクを設定しています。「ゴールド」「プラチナ」といった名称はクレジットカードのランクを表現しているものです。

ゴールドカードは一般カードよりも1つ上位のカードとして世間的に認知されています。ゴールドカードよりもランクが上のカードとして「プラチナカード」や、カード会社によっては「ブラックカード」が発行されるケースがあります。

一般カード、ゴールドカード、プラチナカードの年会費や付帯サービスの違いを表にまとめると以下のとおりです。

■クレジットカードのランク別サービス比較

年会費が無料になることも多い一般カードと違い、ゴールドカードは1万円前後の年会費が発生するケースが多いです。代わりに海外・国内旅行傷害保険が付帯していたり、国内やハワイの空港ラウンジを無料で利用できたりといった特典が充実しています。

また、一部のゴールドカードでは条件を満たすことで年会費を無料にすることも可能です。プラチナカードはゴールドよりもさらに高額な旅行傷害保険や、コンシェルジュサービスなどの充実した付帯特典が得られることが多いですが、それに伴い年会費も数万円と高額になることが多いです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードを持ってる人への店員や周囲の反応

前述の調査でゴールドカード保有者の個人年収の約6割が400万円未満だったことからも分かるとおり、高年収ではなくても安定した年収があれば申し込めるゴールドカードが増えており、最近では条件を満たせば無料で保有できるゴールドカードもあります。

つまり、ゴールドカード保有者はお金持ちや見栄っ張りという印象は過去のものになっており、クレジットカード会社という第三者によって社会的信用度が高いと認められている人ということになります。そのため、会食、接待などで使えば店員や周囲から一目置かれるでしょう。

一般カードより高いポイント還元率や、充実した特典・サービスなどの実用性を重視してゴールドカードを持つなら、三井住友カード ゴールド(NL)がおすすめです。ゴールドカードでも、券面がダサいと思われるようではせっかくのステータス性が台無しですが、三井住友カード ゴールド(NL)ならシンプルかつ洗練されたデザインなのでそのように思われることもないでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードの選び方

数あるゴールドカードから1枚を選ぶときは、ポイント還元率や利用したい特典が多いものが候補になります。具体的に、以下の3つのポイントを比較してみると自分に合う1枚が見つかるはずです。

年会費

ゴールドカードは年会費無料の一般カードと比較してポイント還元率や付帯サービスが充実している一方、年会費は一般カードよりも高い傾向にあります。ゴールドカードでもカード会社ごとに付帯サービスの内容に違いがあり、サービスの質が高いほど年会費も高くなるのが一般的です。

ゴールドカードを所有するなら特典や付帯サービスを利用しないと、年会費を支払う分だけ損になる可能性があります。年会費は自分が問題なく支払える範囲のものか、年会費を超える特典や付帯サービスを充分に活用できるかを検討しましょう。

特典・付帯サービス

ゴールドカードは旅行、ショッピングの保険、ポイントアップ施策、空港ラウンジの無料利用、ホテルやレストランの割引などの特典が充実していることが多いですが、細かな特典内容はカード会社ごとに異なります。せっかくの良い特典も自身の希望と合っていないと利用する機会が少なく、年会費分を利用できずにかえって損になってしまう可能性があります。

ゴールドカードを選ぶ際は、自身の趣味やライフスタイルに特典や付帯サービスの内容が合っているかを見極めましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイント還元率

ゴールドカードはポイント還元率の高さにも注目しましょう。

カードごとに設定された基本還元率だけでなく、カード会社が実施しているポイントアッププログラムなども比較してみてください。一般的なゴールドカードのポイント還元率は0.5%程度ですが、ポイントアップの特典を組み合わせることでポイント還元率が10%を超えることもあります。

例えば、通常の還元率が平均的だとしても、特定店舗での利用ではポイントが数倍になるというクレジットカードは少なくありません。よく利用するお店でポイント還元率がアップするゴールドカードを探してみましょう。

また、貯まったポイントの使いやすさについても検討する必要があります。手軽にお買い物やカードのお支払い金額へ充当できたり、スムーズに他社のポイントや景品と交換できたりすれば、ポイントを失効せずに有効活用することが可能です。

三井住友カードおすすめのゴールドカード

ここでは、三井住友カードからおすすめのゴールドカードとして、旅行やショッピングの特典が充実した「三井住友カード ゴールド(NL)」をご紹介します。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

自分に合ったステータスカードを選んでお得に利用しよう

一般カードよりも充実したポイント特典や付帯サービスがあるゴールドカード。近年ではステータス性より、お得で手厚いサービスを受けることを目的として広く利用されており、海外では信用の高さを示せるカードとして存在感があります。年会費がプラチナカードよりも安いうえに、無料で利用できるカードがあるのも特徴です。ただし、特典や付帯サービスが自分に合っているかを見極めて選ばないと、年会費が割高になってしまう可能性もあります。

ゴールドカードを選ぶ際は、自分のライフスタイルに合った特典や付帯サービスが多いものを選び、充実したカードライフを送りましょう。

よくある質問

Q1. ゴールドカードを持ってるのはどんな人?

株式会社NTTドコモが実施した調査によると、ゴールドカード保有者を個人年収別にみると400万円未満が約6割占めており、年収が安定していれば高年収ではなくてもゴールドカードを所有できると想定されます。

詳しくは以下をご覧ください。

Q2. ゴールドカードとほかのカードの違いは?

ゴールドカードは一般カードの1つ上のランクとして認知されていることが多く、年会費がかかる代わりに特典やサービスが充実しています。プラチナカードはゴールドカードよりも特典が豊富ですが、年会費はゴールドカードよりも高くなります。

詳しくは以下をご覧ください。

Q3. ゴールドカードの選び方は?

ゴールドカードを選ぶときは「年会費」「特典・付帯サービス」「ポイント還元率」の3つを比較しましょう。自分が利用したいと思える特典やサービスをお金に換算して、年会費を超えるかも重要なポイントです。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2024年7月時点の情報のため、最新の情報ではない可能性があります。