クレジットカードをステータスで選ぶのは時代遅れ?ぴったりのおすすめカードを解説

2024.07.11

クレジットカードをステータスで選ぶのは時代遅れ?ぴったりのおすすめカードを解説

クレジットカードをステータスで選ぶのは時代遅れ?ぴったりのおすすめカードを解説

2024.07.11

ステータスの高いクレジットカードを持つことは、社会的な信用力がある証です。しかし、最近は「ステータスでクレジットカードを選ぶのは時代遅れ」と耳にすることが増えてきました。

ここでは、ステータスの高いカードが時代遅れと言われる理由や、ステータスの高いカードを持つメリット、カードの選び方について解説します。

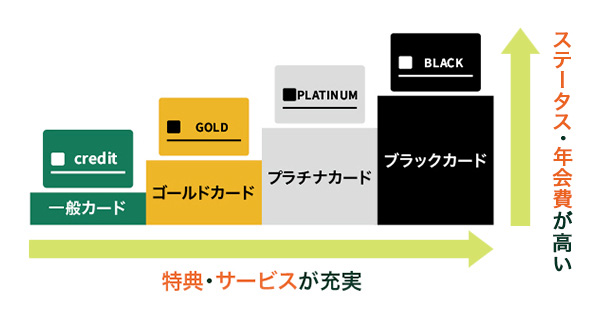

クレジットカードにはランクがある

クレジットカードにはランクによる格付けがあり、一般的に下から「一般カード」「ゴールドカード」「プラチナカード・ブラックカード」の順番になっています。ランクが高いカードほど入会審査が厳しくなる傾向にあり、年会費の負担も大きくなります。中にはインビテーションを受けた人しか入会できないカードもあるため、ステータスカードを持つことは社会的な信用力を示すエビデンスにもなります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

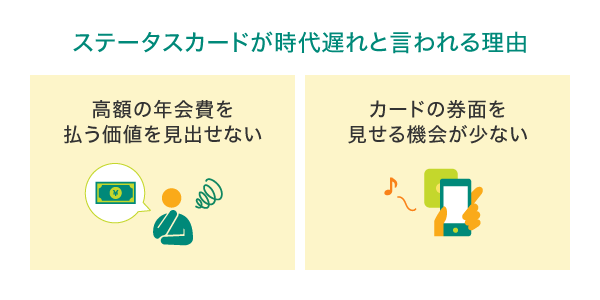

ステータスカードは時代遅れ?そう言われる理由

それでは何故、ステータスカードが時代遅れといわれるのでしょうか?その理由について2つのことが考えられます。

高額の年会費を払う価値を見出せない

クレジットカードは、ステータスが高くなるほど年会費も高くなる傾向にあります。その分、付帯特典やサービスが充実しているメリットがありますが、そういったサービスを使わない人にとっては「高い年会費を払う価値を見出せない」と感じることもあるようです。

また、ステータスカードの中には、条件つきで年会費が無料になるタイプもあります。そのため「高額な年会費を払ってまでステータスの高いカードを持つ必要性はあるのか?」と考える人もいます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カードの券面を見せる機会が少ない

これまでステータスカードが好まれてきた理由のひとつに、「カードを提示することで経済力や信用力の高さを示せる」という点がありました。しかし、最近ではスマートフォンによるタッチ決済やアプリでの決済が普及しており、クレジットカードを提示するシーンが以前に比べて減少しています。

カードの券面を他人に見られる機会が減ったことも、「ステータスカードは時代遅れ」といわれる要因のひとつのようです。

ステータスの高いカードを持つことの意味

「ステータスの高いクレジットカードを持つことは時代遅れ」といわれることがあるものの、ステータスカードは一般カードに比べて特典やサービスが充実している傾向にあります。

例えば、一般カード会員では利用できない空港ラウンジの利用や宿泊施設の優待サービスのほか、レストランやホテルを優先予約してもらえるコンシェルジュサービスなど、幅広いシーンに役立つサービスを利用できるようになります。また、旅行傷害保険ではより大きな補償を受けることができるため、出張や旅行の機会が多い人にも安心です。

特に、海外ではカードの格付けが重視される傾向にあるため、海外出張や旅行の際はステータスカードを1枚持っておくと安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

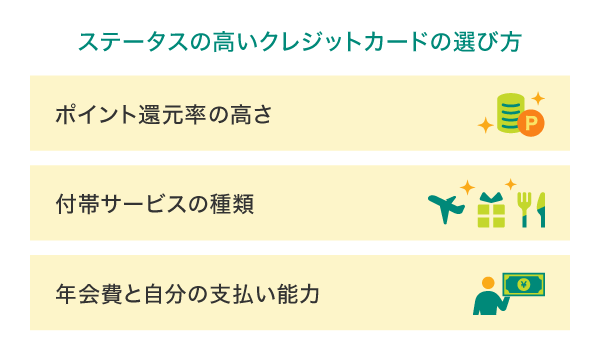

ステータスの高いクレジットカードの選び方

ステータスの高いクレジットカードを選ぶ際は、ポイント還元率や付帯サービス、年会費などを比較することが大切です。それぞれどのような点を重視すべきか確認していきましょう。

ポイント還元率の高さ

クレジットカードを選ぶ際は、ポイント還元率の高さに注目することが大切です。

ポイント還元率が高いカードは、普段の買い物や支払いで効率よくポイントを貯められるメリットがあります。貯まったポイントは、お支払い金額への充当のほか、景品との交換やマイルへの交換などさまざまな使い道があります。

また、クレジットカードを選ぶ際は通常時のポイント還元率だけでなく、還元率がアップするしくみについても確認しておきましょう。

例えば、三井住友カードでは、対象のコンビニ・飲食店で三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

付帯サービスの種類

クレジットカードを選ぶ際は、付帯サービスの内容も大切なポイントです。特に、ステータスの高いカードは付帯サービスが充実しており、コンシェルジュサービスや旅行傷害保険などカードの種類によって内容はさまざまです。

例えば、三井住友カード プラチナでは、航空券やホテル、レストランなどの予約案内を24時間年中無休で対応してくれるコンシェルジュサービスがあったり、最高1億円の海外・国内旅行傷害保険が付帯(※)したりとステータスカードならではの特典があります。

ただし、どれだけ豪華な付帯サービスがあっても、使う機会が少なければステータスカードを持つメリットがあるとはいえません。クレジットカードを選ぶ際は、自分のニーズやライフスタイルに合う付帯サービスがあるかを事前に確認するようにしましょう。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

年会費と自分の支払い能力

年会費もクレジットカードを選ぶときの大きな比較ポイントです。

クレジットカードの年会費は、カードを利用する限りかかり続けるコストとなります。「コストに見合ったサービスがあるか」、「無理なく年会費を払い続けられるか」といったことをよく考慮して、カードを選ぶようにしましょう。

また、ステータスの高いカードは一般カードに比べて利用限度額が高い傾向にあります。しかし、自分の支払い能力を超えてクレジットカードを利用すると、クレジットヒストリーに傷をつける要因にもなりかねません。

クレジットカードを選ぶ際は、カードを利用する目的や支払い能力に合ったものを選ぶことが大切です。

特典やサービスが充実!ステータスの高い三井住友カードのおすすめクレジットカード

ここでは、ポイント還元や付帯サービスが充実した三井住友カードのステータスカードをご紹介しましょう。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、カード券面はシンプルなゴールドとグリーン以外にお洒落なパステル調の「オーロラ」もあります。

ゴールド(NL)の推しポイント

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」も通常のカードに加え、ナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

プラチナプリファード推しポイント

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

プラチナカード推しポイント

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ステータスの高いカードは持っていること自体が信頼の証!特典も多く便利

ステータスの高いクレジットカードは「時代遅れ」といわれることがあるものの、特典が充実している点や社会的な信用力が示せる点など、多くの魅力があります。

また、ポイント還元率の高さや、空港ラウンジサービス、コンシェルジュサービスなど一般カードにはないサービスが多数あります。ぜひ、ご自身のライフスタイルと照らし合わせてステータスの高いカードを持つことを検討してみてはいかがでしょうか。

よくある質問

Q1.クレジットカードの格付けとは?

クレジットカードには、「一般カード、ゴールドカード、プラチナカード・ブラックカード」といった格付けがあります。ランクが高くなるほど審査基準が厳しくなり、それに伴い年会費の負担も大きくなる傾向にあります。

そのため、ステータスが高いカードほど社会的な信用力が高いことを示すエビデンスにもなります。また、付帯サービスが充実していることも特徴です。

詳しくは以下をご覧ください。

Q2.ランクの高いカードは意味がない?

ステータスが高いクレジットカードは、年会費の高さから「コストに見合う価値を見いだせない」といわれることがありますが、一般カードでは受けられない特典や付帯サービスが充実しています。自身のニーズに合ったクレジットカードを選ぶことで、年会費以上のメリットを受けられるでしょう。

詳しくは以下をご覧ください。

Q3.クレジットカードを作るときの選定基準は?

クレジットカードを作るときは、ポイント還元率の高さに注目することが大切です。通常時の還元率に加えて、ポイント還元率がアップする特典についても確認しておきましょう。

また、付帯サービスの内容や年会費についても大切な要素です。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2024年7月時点の情報のため、最新の情報ではない可能性があります。