アルバイトやフリーターでもクレジットカードは作れる!選び方と注意点を解説

2025.09.25

アルバイトやフリーターでもクレジットカードは作れる!選び方と注意点を解説

アルバイトやフリーターでもクレジットカードは作れる!選び方と注意点を解説

2025.09.25

アルバイトやパート、フリーターの方や学生でもクレジットカードを作ることはできます。基本的に、満18歳以上の方で条件を満たしていればお申し込みが可能で、審査を通過すればカードが発行されます。ただし、審査には注意すべき点もあります。

ここでは、アルバイトやフリーターとして働く方がクレジットカードを作るうえで注意したいポイントや、カードの選び方を詳しく解説し、アルバイト・フリーターの方におすすめの三井住友カードもご紹介します。

本記事の内容は三井住友カードの審査基準について明言するものではなく、一般的な情報として記載しています。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

アルバイトやフリーターでもクレジットカードは作れる

アルバイトやパート、フリーターの方や学生でも、条件を満たしていればクレジットカードを作ることはできます。カードの申し込みには、カード会社ごとに申込条件が設けられており、その条件をクリアできている方は申し込むことができるのです。

クレジット契約は、後払いという支払い方の特性上、契約者の「信用」をもとに成り立っていますので、申し込む人の支払い能力を確認する必要があります。そのため、クレジットカードを申し込むと、申込者に支払い能力があるかを確かめる審査が行われます。

なお、個人の収入による支払い能力だけでなく、専業主婦(主夫)や無職の方でも収入のある、配偶者がいる、年金を受給しているなど、安定した収入があると認められるケースもあります。

審査基準は各クレジットカード会社によって異なりますし、審査基準も一般に公開はされていません。ここでは、一般的に代表的なチェック項目とされているものを挙げてみましょう。

クレジットカードの一般的な審査基準

審査基準のひとつに「年収」がありますが、あくまで目安のひとつです。各社はこれらの情報を総合的に審査して、カード発行可否、利用限度額を決定します。例えば年収が低く、勤続年数0年の新入社員の場合は勤務先の社会的信用度が、学生や主婦の場合は世帯単位の年収が加味されます。必ずしも年収が高い必要はなく、誰にでもカードを作るチャンスがあるので、アルバイトやフリーターの方でも信用情報に問題がなければ、クレジットカードを作ることができるのです。

ただし、カード会社によっては、年齢制限や親権者の同意が必要など、クレジットカードを作る際に条件があるので、事前に確認しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

アルバイトやフリーターが審査で通過しづらいといわれている理由

アルバイトやフリーターの方もカードを作ることはできます。しかし、おもにアルバイトで生計を立てている方は、正社員よりも審査が通りにくいのが現状です。その理由を解説します。

収入が不安定

アルバイトの収入は時給制です。勤務先での就労時間数やシフトによって収入額が上下するうえ、正社員よりも退職が容易なため、“収入が不安定”と捉えられがちです。

しかし、同じ職場での勤続年数が長い場合は“収入が安定している”と判断されて審査を通過する可能性が高くなります。

一般的に年収が低い傾向にある

国税庁が実施した「令和5年分 民間給与実態統計調査結果」によると、1年を通じて勤務した給与所得者の平均給与額が460万円でした。そのうち、正社員(正職員)の平均給与額は530万円、正社員(正職員)以外は202万円と、給与所得者の平均給与額から328万円の差がありました。この点から、一般的にアルバイトやパート、フリーターの方の年収は低いと考えられています。

(出典)国税庁「令和5年分 民間給与実態統計調査」を参考

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁のホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

また、クレジットカードの審査の中で、クレジットカード会社は申込者の「支払可能見込額」を調査します。これは、申込者が無理なくクレジット代金として1年間に支払うことができると想定される金額で、年収から生活維持費を除いた額で計算されます。

消費者の過剰なクレジットの利用による消費者被害防止を目的として生まれた「割賦販売法」では、単身世帯(住宅ローン・家賃支払いがある場合)の年間生活維持費を116万円と定められています。そのため、ひとり暮らしで年収が100万円前後の場合は、支払可能見込額が少なくなるため、審査が慎重になるといえるでしょう。

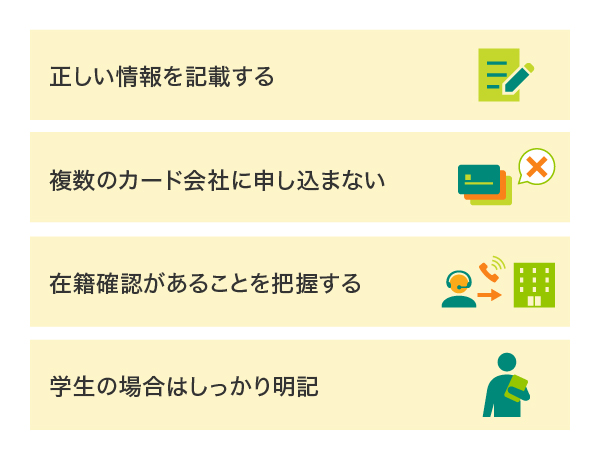

クレジットカードを申し込む際に注意すべきポイント

クレジットカードを発行するには、カード会社による審査を通過する必要があります。アルバイトやフリーターで自分が審査に通るかどうか不安という方も多いのではないでしょうか。

ここでは、申し込む際に審査で注意する点を解説します。

正しい情報を記載する

クレジットカードを申し込む際には、必要書類に本人情報を記入します。そこに記入する年収は基本的に自己申告です。審査に通過したいがために年収の額を水増しすると、クレジットカード会社の信用を失うことになります。きちんと計算して、正しい額を伝えましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

複数のカード会社に申し込まない

念のためにと、短期間で複数の会社にクレジットカードを申し込むのは、「お金に困っている」といった印象を与えかねないため、注意が必要です。各クレジットカード会社は指定信用情報機関と提携しており、審査の際には申込者の借り入れ状況や延滞履歴などの信用情報を共有して照会します。多重申し込みの履歴が指定信用情報機関に記録されていると、審査の際の判断材料となる場合があるので注意しましょう。

在籍確認があることを把握する

審査では、一般的に、正社員であるか、アルバイトやフリーターであるかなどの就業形態にかかわらず、勤務先に電話をして「在籍確認」を行う場合があります。これは本人確認や勤務先情報の正誤、勤務事実の有無などを確認するためのものです。カードを申し込んでから1~2週間で電話がかかってくるので、事前にアルバイト先に伝えて、対応できるように準備しておきましょう。

なお、アルバイトを掛け持ちしている場合は、最も長く勤務しているところの電話番号を書類に記載しましょう。勤務年数が長いと「安定した収入を得ている」という印象をクレジットカード会社に与えることができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

学生の場合はしっかり明記

民法改正で成人年齢が引き下げられたことで、満18歳以上(高校生を除く)であれば、親権者の同意なしにクレジットカードを作成できるようになりました。つまり、アルバイトで収入を得ている場合、審査対象は申込者本人となり、基本的には親権者の収入や信用情報の調査には至りません。

しかし、クレジットカード会社によっては学生のうちは成年になっても親権者の同意を必要としている場合があります。そのため、学生の場合はきちんと書類に明記しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

アルバイトやフリーターがクレジットカードを選ぶポイント

アルバイトやフリーターの方におすすめのクレジットカードはどのようなものでしょうか。選ぶポイントは、コストパフォーマンスと使いやすさです。

年会費が無料

クレジットカードの種類によっては、年会費がかかるものとかからないものがあり、年会費が無料だったとしても初年度だけで、翌年度以降は年会費がかかるカードや、条件付きで無料になるカードもあります。

さまざまな種類がありますが、コストを抑えたい方には、年会費が永年無料のクレジットカードがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントが貯まる

ポイント還元率やポイントの貯めやすさにも注目しましょう。クレジットカードによっては、特定のお買い物でポイント還元率がアップする特典もあります。普段からよく利用する店舗やショッピングサイトで優待特典を受けられるクレジットカードを選ぶことで、さらに効率よくポイントを貯められるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

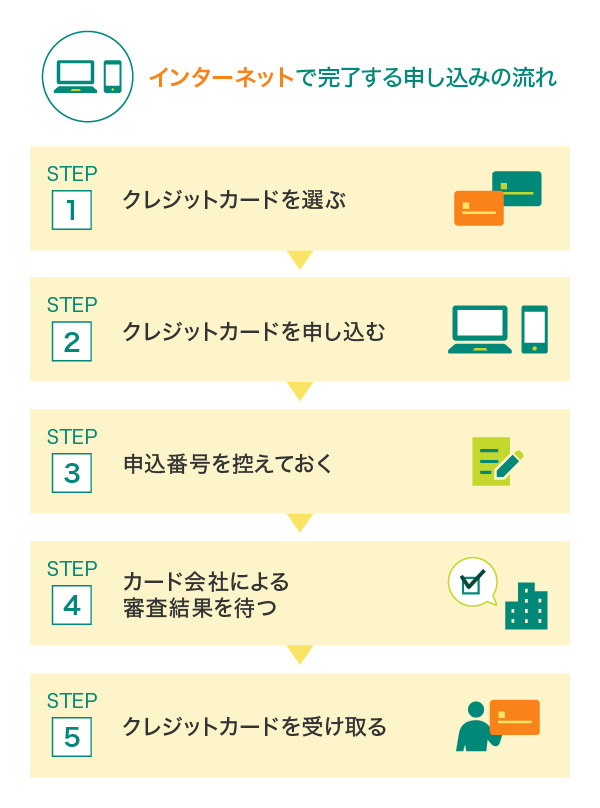

クレジットカードの申し込みの流れ

ここからは、クレジットカードのお申し込みの流れを見ていきましょう。インターネットでクレジットカードを申し込む場合を例にすると、以下のような流れになります。

クレジットカードの特徴を比較・検討して、自分に合う、作りたいカードを選びましょう。次にカード会社に申し込みをします。入力ページにてご本人情報、お支払い口座、希望の国際ブランドなどの必要事項を入力します。

インターネットによる申し込みが完了すると「申込番号」が表示されます。審査状況を確認する際に必要な番号ですので、必ず控えておきましょう。

申し込みの際には、申請した情報をもとにカード会社による入会審査が必ず行われます。審査状況や結果は、申込番号と生年月日、電話番号を入力して確認することができます。入会審査を通過したら、クレジットカードが郵送で届きます。

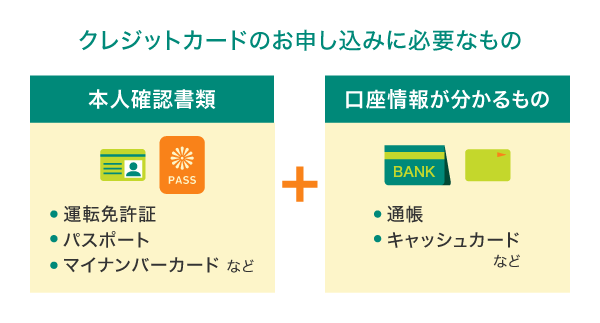

クレジットカードの申し込みに必要なもの

クレジットカードを申し込む際には、用意しておかなければいけないものがあります。

本人確認書類

クレジットカードを申し込むのが本人であることを確認するために、本人確認書類が必要です。運転免許証やマイナンバーカードなどを用意しておきましょう。

口座情報が分かるもの

クレジットカードの利用代金を引き落とすための口座が必要です。インターネットでカードを申し込む際には、口座情報を入力する必要があります。通帳やキャッシュカードなど、口座情報が記載されているものを手元に置いておきましょう。

アルバイトやフリーターにおすすめの三井住友カード

ここからは、アルバイトやフリーターの方にもおすすめの三井住友カードや、お得なポイント還元サービスについてご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カードのお得なサービスをご紹介

クレジットカードのポイントを効率よく貯める秘訣は、ポイント増量のしくみを上手に活用することです。ここで、ポイントがお得に貯まる三井住友カードのサービスをご紹介します。

三井住友カードのお得なサービス

三井住友カード(NL)・三井住友カード(CL)なら、対象のコンビニ・飲食店でポイント7%還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カードのVポイントPayアプリは使いやすい!

三井住友カードのVポイントPayアプリは、カードのご利用などに応じて貯まったVポイントをお支払いに使えます。

貯まったVポイントをVポイントPayアプリ残高にチャージすることで、1ポイント=1円として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であればVポイントPayアプリでお買い物ができます。

購入したいものに対して、VポイントPay残高が不足している場合は、クレジットカード、または三井住友銀行からもチャージして使用できます。

Vポイントの交換については、Vポイントサイトをご確認ください。

全国のショップやネットでお得にお買い物できる「Vクーポン」

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物をしたり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

アルバイトやフリーターの方も条件が合えばクレジットカードが作れる!

アルバイトやフリーター、学生や無職の方でもクレジットカードを作ることができます。ただし、お申し込みの後には必ず審査があります。審査を通りやすくしたいがために年収を増額して申請してはいけません。虚偽の申告はカード会社からの信用を損ねてしまう可能性が高いためです。また、アルバイトでも職場への在籍確認の連絡が入るケースもあります。職場に連絡しておき、在籍確認に対応できる準備をしておきましょう。

アルバイトやパートであることを理由に審査が通らないということはありません。自分のライフスタイルに合ったクレジットカードを見つけたら、申し込み条件に合うかを確認して、申し込んでみましょう。

よくある質問

Q1.アルバイトやフリーターでもクレジットカードは作れる?

アルバイトやフリーターの方でも、クレジットカードを作ることができます。審査基準のひとつに「年収」がありますが、あくまで目安のひとつです。信用情報に問題がなければ、誰にでもカードを作るチャンスはあります。

詳しくは以下をご覧ください。

Q2.アルバイト・フリーターがクレジットカードを申し込む際に注意すべきポイントは?

クレジットカードの審査の際は、正しい情報を記載する、複数のカード会社に申し込まない、在籍確認があることを把握する、学生の場合はしっかり明記する、といった点に注意しましょう。

詳しくは以下をご覧ください。

Q3.アルバイトやフリーターがクレジットカードを選ぶポイントは?

選ぶポイントは、コストパフォーマンスと使いやすさです。特に、ポイント還元については、自分がよく使うサービスや店舗と関連のあるものを選ぶと良いでしょう。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年9月時点の情報のため、最新の情報ではない可能性があります。