コンビニ振込用紙の支払いでクレジットカードは使える?公共料金や税金をクレカで支払う方法

2025.05.21

コンビニ振込用紙の支払いでクレジットカードは使える?公共料金や税金をクレカで支払う方法

コンビニ振込用紙の支払いでクレジットカードは使える?公共料金や税金をクレカで支払う方法

2025.05.21

携帯料金や公共料金などの請求では、コンビニで使える振込用紙(払込取扱票)がご自宅に届く人も多いでしょう。クレジットカードで支払うことができればポイントも貯まってお得ですが、「コンビニで振込用紙を使って支払うとき、カードは使えるの?」と疑問を持つ方もいるかもしれません。

この記事では、コンビニで振込用紙を使った支払いをする場合にクレジットカードが使えるかどうか、振込用紙以外の便利な支払い方法、振込用紙ではなくクレジットカード払いを選択するメリットなどをご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

振込用紙を使ってクレジットカードで支払うことは原則できない

原則として、コンビニで振込用紙を使って支払う方法はクレジットカード払いに対応していません。そのため、携帯料金や税金、電気・ガス・水道などの公共料金の支払いで振込用紙による支払いを選択している場合、使えるのは現金のみのケースがほとんどです。

近年はペーパーレス化が進み、振込用紙自体をお手持ちのスマホにデータ送信し、それを使って支払いを行うサービスも始まっていますが、その場合も支払いに使えるのは現金または一部の電子マネーとなっていることがほとんどです。

一方で、一部のコンビニにおいては自社発行のクレジットカードや電子マネーを利用する場合に限り、振込用紙を使った支払いにクレジットカードを利用できるケースもあります。

振込用紙を使った支払いにおいて、クレジットカードや電子マネーが利用できるか否かの対応はコンビニによって異なります。現金払いしか受け付けていないコンビニがほとんどのため、事前に確認しておくと安心です。

コンビニで振込用紙を使ってクレジットカードで支払う方法

コンビニでの振込用紙を利用した支払いに原則クレジットカードは利用できませんが、例外的に可能なケースもあります。ここでは、振込用紙を使ってコンビニでカード払いをする方法を解説します。

なお、後から紹介するクレジットカード払いや口座払いのほうがメリットの多い傾向があるため、支払う前に検討してみるとよいでしょう。

提携カードで支払う

一部のコンビニでは、自社発行のクレジットカードに限り振込用紙の支払いにクレジットカードを利用できます。ただし、「使えるカードやコンビニが限られる」「支払い可能なものが限定される」「ポイントが付かない」などの不便な点もあるため、事前に確認が必要です。

電子マネーを介して支払う

コンビニを運営するグループ企業が電子マネーサービスを提供している場合、当該電子マネーをコンビニの振込用紙の支払いに利用できるケースもあります。

当該電子マネーがクレジットカードのオートチャージに対応していれば、実質的にクレジットカードを利用したことになります。よく行くコンビニで利用できる電子マネーがないか、チェックしてみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

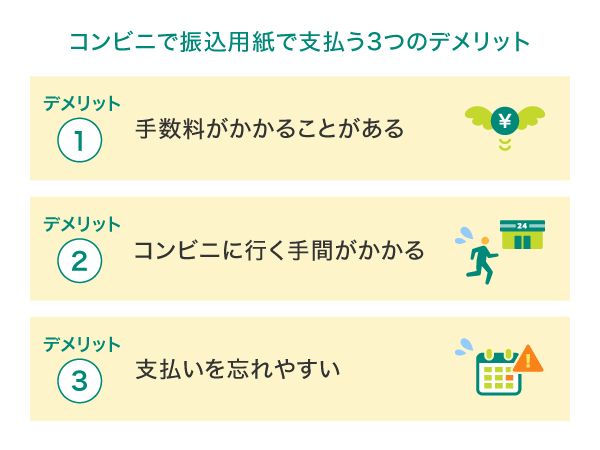

コンビニで振込用紙を利用して支払うのは損?3つのデメリット

コンビニで振込用紙を使い現金で支払う方法には、次のような3つのデメリットがあります。

1.手数料がかかることがある

コンビニで振込用紙を使って支払う場合、利用者側に手数料が発生することがあります。

手数料がかかるかどうか、またいくらかかるかはコンビニ、支払い先の企業や利用しているサービス、金額の大小によって異なります。

振込用紙で支払うためにわざわざコンビニまで出向き、さらに手数料までかかってしまうのは時間的にもコスト的にも無駄といえるでしょう。別の方法を検討することをおすすめします。

2.支払いの度にコンビニに行く手間がかかる

普段からコンビニによく行く方にとっては、コンビニでの支払いが苦にならないかもしれません。しかし近くにコンビニがない方などは、支払いの度に足を運ぶのは手間がかかります。

また、コンビニの振込用紙は発行元のタイミングで送付されるため、振込用紙が届く度にコンビニに行かなければならず、トータルで考えると大きなタイムロスにつながります。

3.支払いを忘れやすい

コンビニで振込用紙を使って支払いを行う場合、口座振替やクレカ払いと違って毎月自動的に引き落とされないため、支払いを忘れやすくなります。

また、せっかくコンビニまで行っていざ支払おうとしたら振込用紙そのものを忘れていた…ということも起こり得ます。振込用紙がなければ、当然のことながら支払いができません。

「次にコンビニに行ったときに支払おう」と思いつつ先延ばしにしてしまうと、うっかり忘れて支払い期日を超過してしまい、携帯電話や電気・ガス・水道の利用が停止されてしまうといったリスクにもつながります。

コンビニに行かずにクレジットカードなどで支払う方法

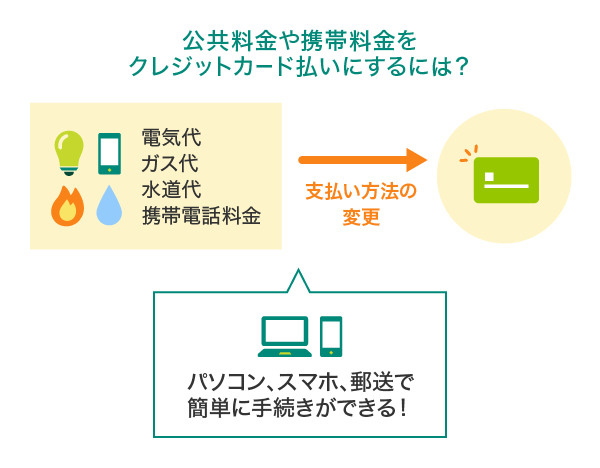

公共料金や携帯電話料金を支払う方法は、振込用紙を使う方法だけではなくほかにもあります。コンビニに行かずに支払う方法はおもに以下の3つです。

ここでは、各種料金における支払い方法への対応状況と、クレジットカード払いの申し込み方法を紹介します。

電気代

電気代の支払い方法は、「クレジットカード払い」「銀行の口座振替」「スマートフォンアプリ払い」の、おもに3種類です。

ただし、一部の電力会社ではコンビニの振込用紙を廃止し、スマホ画面でのバーコード発行によるコンビニ払いに対応しています(※)。

希望する方には振込用紙を送付しています。

クレジットカード払いの申し込みはインターネット上、または郵送にて受け付けています。支払い回数は「1回払いのみ」で、カード会社の締め日と電力会社の検針日の関係によっては「2ヵ月分の料金がまとめて請求される」場合もあるので注意が必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ガス代

ガス代の支払い方法は、「クレジットカード払い」「銀行の口座振替」「スマートフォンアプリ払い」の、おもに3種類です。

クレジットカード払いの申し込みは、インターネットまたは郵送にて受け付けています。

クレジットカード払いの申し込みが反映されるまでの期間は、ガス会社によって異なります。インターネット手続きなら3営業日程度、郵送手続きなら10日程度の時間がかかることが一般的ですが、ガス会社によっては1ヵ月程度かかるケースもあるようです。

そのため申し込んだ日付によっては、翌月の支払いにクレジットカード払いが反映されなかったり、2ヵ月分まとめて請求が発生したりする可能性もあるので注意しましょう。

水道代

水道代の支払い方法は、「クレジットカード払い」「銀行の口座振替」「スマートフォンアプリ払い」の、おもに3種類です。水道代の振込用紙の場合は、コンビニだけでなく金融機関での支払いにも対応しています。

クレジットカード払いの申し込み方法は自治体によって異なるため、現在お住まいのエリアを管轄している水道局のウェブサイト情報をご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

携帯料金

携帯電話料金の支払い方法は、「クレジットカード払い」「銀行の口座振替」の、おもに2種類です。

クレジットカード払いの申し込み方法はキャリアによって異なるため、現在ご利用しているキャリアやこれからご利用予定のキャリアのウェブサイト情報をご確認するか、店頭・お電話にて問い合わせてみましょう。

税金

税金の支払い方法は、国税か地方税か、また税金の種類や金額によって異なります。

国税の場合は「クレジットカード払い」「銀行の口座振替(e-taxによる口座振替含む)」「インターネットバンキング」「スマホアプリ納付」「コンビニ納付」「窓口での現金払い」と多種多様に用意されています。国税の支払いでクレジットカードを利用する場合は、決済手数料が納付税額に応じてかかるため注意が必要です。

地方税の場合も近年は国税と同じ方法が使えることが増えていますが、自治体によって支払い方法は異なるため、事前に確認しておくことをおすすめします。また、クレジットカード払いの場合はシステム利用料などがかかることがあるため注意しましょう。

クレジットカードで税金を支払うと手数料がかかるという注意点もあるものの、ポイントが貯まったり時間や場所を問わず支払えたりとメリットも多くあります。かかる手数料と還元されるポイントを比較して支払い方法を決めてもよいでしょう。

なお税金の支払いを期限内にコンビニで振込用紙を使って行う場合、基本的に手数料はかかりませんが、期限に遅れた場合の延滞税などは別途支払いが必要になります。その場合は振込用紙自体が使えなくなるため、コンビニでの支払いはできません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

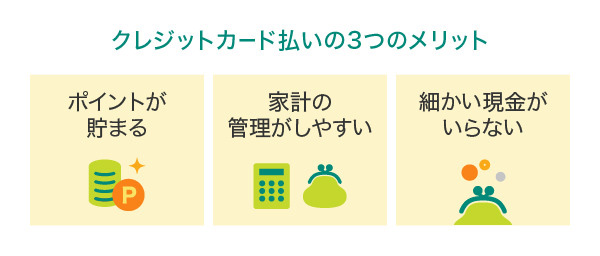

振込用紙不要!クレジットカード払いにする5つのメリットとは

コンビニでの振込用紙による支払いをクレジットカード払いに変更すると、次のような5つのメリットがあります。各メリットについて詳しく説明します。

メリット1.ポイントが貯まる

クレジットカードのポイントプログラムは公共料金の支払いにも対応していることが多いため、支払い料金ごとに還元率に応じたポイントが貯まります。コンビニの振込用紙を使った現金払いではポイントが貯まることはないので、クレジットカード払いなら公共料金の支払いもお得です。

ここで、各種公共料金や携帯電話料金などを三井住友カードで支払った場合のシミュレーションを見てみましょう。

三井住友カードの支払いによるVポイントのシミュレーション

通常の三井住友カードのポイント還元率は0.5%で、ご利用金額200円(税込)につきVポイントが1ポイント付与されます。上記シミュレーションのように、月々の支払いの合計金額が2万4,000円の場合、Vポイントが120ポイント貯まります。貯まったVポイントは景品と交換したり、他社のポイントプログラムに移行したりと、ライフスタイルに合わせて利用することができます。

コンビニに足を運び、振込用紙で現金払いをするよりも、公共料金や携帯電話料金の支払いもカード払いにまとめたほうが、メリットが豊富でおすすめです。

三井住友カードでは、公共料金やサブスクリプションサービスなどの対象の定期払いをご利用いただくとサービスサイト内で利用明細が一覧表示され、金額の推移や前月比も確認できます。

さらに、定期払いのご利用数に応じて毎月抽選券が付与され、最大1万円分のVポイントPayギフトが当たる抽選にチャレンジできるなど、お得かつ便利なサービスとなっています。

VポイントPayギフトとはVポイントPayアプリにチャージしてご利用いただけるデジタルギフトです。

一部対象とならないカードがあります。

メリット2.利用履歴の確認が簡単

公共料金や携帯電話料金などの支払いをコンビニの振込用紙で現金払いしていると、領収書もかさばり、家計管理が難しくなるものです。月々の支払いをクレジットカード払いにすれば、支払い明細で確認することができるため、管理が楽になります。

三井住友カードの専用アプリ、「Vpassアプリ」では、カードの利用状況や保有ポイントがいつでも確認できます。さらに、VpassアプリはMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができ大変便利です。

メリット3.コンビニに行く必要がない

公共料金などをクレジットカード払いにすることで、毎月の支払いのためにコンビニへ足を運ぶ手間が省けます。

特に、忙しい方や近くにコンビニがない方にとっては、大きなメリットとなるでしょう。一度申し込みをしてしまえば何もせずとも支払いが完了するため非常に便利です。

メリット4.支払い忘れを防止できる

クレジットカード払いは自動引き落としのため、支払いをうっかり忘れてしまう心配がありません。

例えば、請求書でもある振込用紙を紛失した場合、再発行の手間がかかったり、払い忘れにつながったりといったリスクがありますが、クレジットカード払いなら、自動で引き落とされるので、そういったリスクがなく安心です。

メリット5.複数の公共料金の支払い日を1回にまとめられる

複数の公共料金をクレジットカード払いにすることで、分散していた支払いの日付をクレジットカードの引き落とし日にまとめることができ、家計管理が楽になります。

ただし公共料金の支払いに限らず、カードと紐づけている口座の残高が不足していると引き落としができないため、残高のチェックはこまめに行うようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

公共料金・携帯料金・税金を支払うのにおすすめの三井住友カード

ここでは、公共料金や携帯料金などを支払うのにおすすめの三井住友カードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられるお得な1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

公共料金や携帯料金の支払いにはクレジットカードがおすすめ

公共料金や携帯料金をコンビニに行って振込用紙で支払っている方は、クレジットカード払いに変更するのがおすすめです。カードのポイント還元が得られるほか、支払いの手間を軽減できるなどさまざまなメリットがあります。

クレジットカード払いへの変更は、難しい手続きではありません。この機会に、カード払いへの変更を検討してみましょう。

よくある質問

Q1.コンビニで振込用紙を使ってクレジットカードで支払う方法とは?

コンビニでの振込用紙を使った支払いは、原則「現金のみ」です。ただし一部コンビニが自社発行しているクレジットカードでの支払い、またはグループ企業が提供している電子マネーサービスにオートチャージすることにより、振込用紙を使ってクレジットカードで支払えるケースがあります。振込用紙での支払いにクレジットカードを使えるかどうかはコンビニやカードによって異なるため、事前に確認が必要です。

詳しくは以下をご覧ください。

Q2.コンビニに行かずに公共料金などをクレジットカード払いする方法とは?

コンビニに行かずに公共料金を支払うには、「クレジットカード払い」「銀行の口座振替」「スマートフォンアプリ払い」の、おもに3つの方法があります。クレジットカード払いに変更するには、インターネットや郵送などでの手続きが必要です。お申し込み方法は各社・各機関によって異なる場合があるので、事前に確認しましょう。

詳しくは以下をご覧ください。

Q3.公共料金や携帯料金をカード払いにするメリットとは?

公共料金や携帯料金をカード払いにすると、カードのポイントが貯まる、利用履歴の確認が簡単になる、コンビニにわざわざ行く必要がなくなる、支払い忘れを防止できる、支払い日をまとめられるといったメリットがあります。公共料金は毎月必ず支払うものなので、カード払いにすることでどんどんポイントが貯められお得です。カード払いは明細から支出をすぐチェックできるので、家計管理も簡単になります。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は、株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年5月時点の情報のため、最新の情報ではない可能性があります。