スマホ決済とは?仕組みや種類、クレジットカード登録でお得になる方法を解説

2025.02.10

スマホ決済とは?仕組みや種類、クレジットカード登録でお得になる方法を解説

2025.02.10

スマホ決済とは、スマートフォンを通じて行う決済サービスのことです。現金を使わずにスマートフォン1台で支払いが完了するうえ、スマホ決済にクレジットカードを登録すれば、ポイントが貯まりやすくなるといったメリットがあります。

ここでは、キャッシュレス化を加速させるスマホ決済について詳しく解説するほか、スマホにクレジットカードを登録する方法をご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

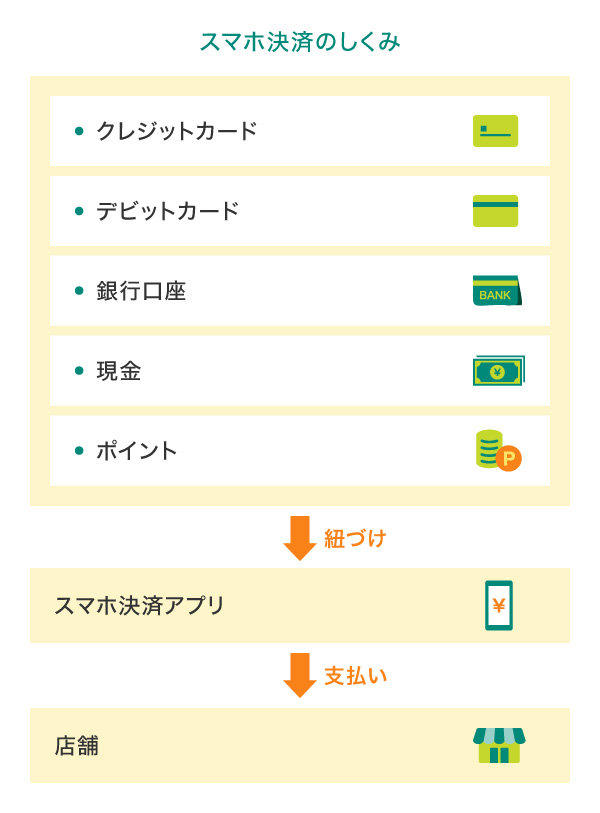

スマホ決済のしくみ

スマホ決済は、キャッシュレス決済のうちのひとつで、スマートフォンにインストールした専用アプリを使って決済を行います。スマートフォンだけで決済が完了するため、かばんの中でお財布を探す、現金を取り出す、お釣りを受け取るといった一連の細かな動作が発生せず、スムーズな会計ができます。

スマホ決済の種類

スマホ決済は大きく分けると、「非接触IC決済」と「コード決済」の2種類があります。まずは、それぞれの決済方法について解説しましょう。

Apple Pay、 Google Pay™ などのスマホのタッチ決済「非接触IC決済」

非接触IC決済とは、ICカードやICチップ内蔵のスマートフォンによる無線通信を利用した決済方法です。専用端末にスマートフォンをかざすだけで支払いが完了します。

近年、非接触IC決済にはSuicaやQUICPay、iDといった電子マネーや、これら電子マネーをアプリ上で使用できるおサイフケータイなど、さまざまなサービスが登場していますが、スマホではApple Pay、 Google Pay に設定して支払うことができます。

Visaブランドのクレジットカードとしては、国内初となるプラスチックカードを発行しないカードレス仕様の「三井住友カード(CL)」や「Oliveフレキシブルペイ」が非接触IC決済に対応しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのタッチ決済

タッチ決済の手段には、スマートフォンのほかプラスチックカードもあります。クレジットカードの券面に「リップルマーク」が付いていればタッチ決済が使えます。なお、プラスチックカードを使ったタッチ決済では、デビットカードでも対応しているものもあります。

持っているクレジットカードやデビットカードにマークがあるかを確認し、掲示されていればすぐにタッチ決済を利用開始できます。

交通系ICプリペイド、iDなどの「電子マネー」

支払い方式が前払いのプリペイド式電子マネーには交通系ICや流通系ICがあります。iDも電子マネーですが、支払い方式は後払いのポストペイ型です。

三井住友カードの電子マネーが利用できるサービスは、VポイントPayアプリです。支払いの際にアプリ画面を提示することでポイントが貯まります。貯まったVポイントは、VポイントPay残高にチャージすると普段のショッピングで利用することができます。

アプリのQRコードやバーコードを利用した「コード決済」

コード決済とは、QRコードあるいはバーコードを利用した決済方法です。コードに、店舗側の情報や利用者側の支払い情報などを紐づけて、利用金額とともにコードを通して読み込むことで、決済アプリやクレジットカードから利用額が引き落とされるしくみです。PayPay、メルペイ、d払い、楽天ペイなどがコード決済に該当します。

決済方法には、ストアスキャン方式とユーザースキャン方式があります。ストアスキャン方式は、利用者のアプリに表示されるコードを、店舗側のバーコードリーダーで読み込んで決済する方法です。ユーザースキャン方式は、店舗の端末画面あるいは紙に表示されているコードを、利用者のアプリから読み込んで決済する方法です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

スマホ決済のメリット

スマホ決済最大の特徴は、スマートフォンを端末機にかざすだけで支払いが完了するという点ですが、そのほかにもたくさんのメリットがあります。ここからは、スマホ決済のメリットについて解説します。

クレジットカードと連携できる

スマホ決済の大きなメリットのひとつが、クレジットカードと連携できる点です。スマホ決済とカードを連携することで、手軽にカード決済を利用することができ、ポイントが貯まりやすくなります。

お持ちのスマホにまだ設定していない人は、ぜひこの機会に登録してみてはいかがでしょうか。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

お財布や現金が不要

スマホ決済を利用できるように設定しておけば、お財布や現金、クレジットカードを持ち歩かなくても支払いが完了します。主な支払い方法を現金払いからスマホ決済にすれば、手元に現金がなくても決済を行えるため、ATMに行く手間や時間を減らすことができます。

お会計がスムーズ

レジで財布を出して現金のやりとりをしたり、クレジットカードを決済端末に挿して暗証番号を入力したりサインをしたりする手間や時間がかかりません。急いでいるときでも素早くお会計を済ませることができます。

ポイント還元率が高い

近年の傾向として、同じタッチ決済でもクレジットカードと連携したスマホのタッチ決済で払った方が、カード現物のタッチ決済よりもポイント還元率が高くなることもあり、お得で効率的にポイントが貯められます。

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)・OliveフレキシブルペイをスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

セキュリティ面で安心

スマホ決済では、2段階認証や機密情報の暗号化技術などにより高いセキュリティ性を持っているため、不正利用や情報漏洩などのリスクは非常に低いといえます。スマホ決済で利用する端末に、暗証コードや指紋認証などを設定してロックをかけておけば、盗難・紛失した際の不正利用防止に有効です。

お金の管理がしやすい

多くのスマホ決済サービスでは、アプリ内やウェブサイト上で簡単に決済の履歴を見ることができ、キャンペーンやクーポン情報をチェックするついでにも確認ができます。そのため、何にいくら使ったのか、お金の管理がしやすくなります。仮に、スマホ決済で支払った覚えのない取引が履歴に残っていた場合には、迅速に決済事業会社へ連絡をしましょう。

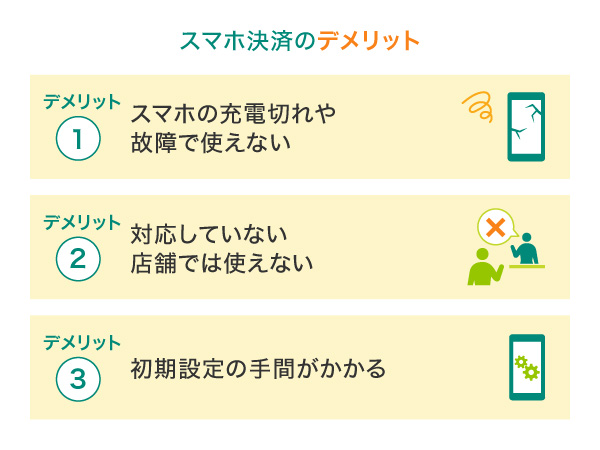

スマホ決済のデメリット

スマホ決済にはたくさんのメリットがある一方で、現金やクレジットカードでの決済にはないデメリットもあります。ここでは3つのデメリットを紹介します。

スマホの電池切れや故障に注意が必要

多くのスマホ決済サービスは、スマホの充電が切れていたり故障したりすると利用できません。スマホの電源が入った状態でアプリを立ち上げて決済するためです。

また、通信障害が発生すると、コード決済は使用できなくなるため、タッチ決済対応のクレジッドカード本体も持っておくなど、オフラインでも使用可能な非接触IC決済との併用がおすすめです。

お店がスマホ決済に対応している必要がある

スマホ決済で支払うためには、お店がスマホ決済に対応している必要があります。スマホ決済は急速に普及していますが、利用できないお店や、一部のスマホ決済サービスにしか対応していないお店もあります。支払いの際は、使いたいスマホ決済サービスの種類を伝え、利用可能か確認しましょう。

初期設定が必要

スマホ決済は、利用するサービスごとにアプリをダウンロードしますので、それぞれのアプリで初期設定が必要になります。初期設定には個人情報やパスワード設定などのほか、紐づけるクレジットカード情報の入力や、必要に応じて本人確認手続きなど、非常に手間がかかる設定作業があります。また、スマホの機種変更をしたら、移行手続きも必要となります。

スマホの補償プランも!選べる無料保険!

便利なスマホ決済もスマホの画面が割れていたり故障していたりでは、うまく決済できない場合があります。

三井住友カードの「選べる無料保険」にはスマホの修理代が支払われる補償も含まれますので、スマホ決済をよく使う、もしくは、これから使ってみたい方はぜひ「選べる無料保険」で自分に合った保険を検討してみましょう。

スマホ決済にクレジットカードを登録する方法

スマホ決済は、支払いが発生するタイミングによって「前払い式(プリペイド)」「即時払い式(リアルタイムペイ)」「後払い式(ポストペイ)」に分かれます。

タッチ決済の登録方法

Apple Payもしくは Google Pay に、クレジットカードやデビットカードを直接登録します。タッチ決済に登録するのがクレジットカードなら後払い式(ポストペイ)に、デビットカードなら即時払い式(リアルタイムペイ)にと、支払い方式が異なります。

Apple Payの場合、iPhoneなどのApple Payに対応しているデバイスのウォレットアプリにクレジットカードやデビットカードを追加することで設定できます。 Google Pay は、 Google ウォレット™ アプリから、「ウォレットに追加」をタップして「支払いカード」に登録したいクレジットカードを入力して設定します。

どちらの場合も、OSが最新バージョンにアップデートされている必要があるので注意しましょう。

電子マネーとの連携方法

電子マネーのアプリ画面で、「支払い方法」や「チャージの方法」を選択する際にクレジットカードを登録します。もしくは、Apple Payもしくは Google ウォレット アプリに電子マネーを登録する方法でも連携が可能です。

コード決済との連携方法

利用するコード決済サービスのアプリ画面で、クレジットカード追加を選んでください。その後、カード番号やセキュリティコードを入力し、利用規定に同意することで、スマホ決済とクレジットカードが連携されます。

主なスマホ決済サービスとクレジットカードの登録可否

スマホ決済にはさまざまな種類がありますので、ここでは利用者が多いサービスをご紹介します。

また、お店で支払えるスマホ決済にはどのクレジットカードが連携できるのか、それぞれ確認していきましょう。

■スマホ決済サービスの種類と決済方法の連携

| スマホ決済サービスの種類 | クレジットカード連携 | 決済時の操作方法 |

|---|---|---|

| PayPay | ◯ | コード決済 |

| メルペイ | × | コード決済 |

| d払い | ◯ | コード決済 |

| 楽天ペイ | ◯ | コード決済 |

| おサイフケータイ、Apple Pay、 Google Pay | ◯ | 非接触決済 |

PayPay

PayPayは、ソフトバンク株式会社とヤフー株式会社が出資したPayPay株式会社が提供する決済サービスです。各種還元キャンペーンをする機会が多く、還元面に優れています。

クレジットカードとの連携については、以前はVisaとMastercardが連携可能でしたが、現在はPayPayカード(旧Yahoo! JAPANカード含む)とPayPayカード ゴールドが対応しています。

PayPayの特徴

メルペイ

メルペイは、フリマアプリ「メルカリ」のコード決済サービスです。メルカリで取得した売上金が、電子マネー「iD」決済対応の実店舗と、メルペイコード決済に対応の実店舗、一部のネットショップで使えます。銀行口座やATMから「メルペイ残高」をチャージすることも可能です。また、後払いができる「メルペイスマート払い」が搭載されており、チャージレスで使った分だけ翌月にまとめて支払うことができます。なお、連携できるクレジットカードはありません。

メルペイの特徴

d払い

d払いは、株式会社NTTドコモによるスマホ決済サービスです。ドコモユーザーでなくても、dアカウントを登録することで、d払いを利用することができます。

支払い方法は、クレジットカード、携帯料金との合算払い、dポイントなどの中から選べます。

d払いに登録できるのは、国際ブランドのVisa、Mastercard、JCB、American Expressのクレジットカード、あるいはdカード(Visa、Mastercard)です。

d払いの特徴

楽天ペイ

楽天ペイ(アプリ決済)は、楽天会員が利用できるスマホアプリ決済サービスです。楽天ペイを使うと、決済に使ったクレジットカードのポイントに加え、楽天ポイントも加算されます。貯まった楽天ポイントは、楽天ペイで使うことができるのもうれしい点です。

楽天ペイには、主要な国際ブランドのVisa、Mastercard、JCB、American Express、Dinars Club、DISCIVERのクレジットカード、あるいは楽天カード(Visa、Mastercard、JCB、American Express)が登録できます。

楽天ペイの特徴

おサイフケータイ、Apple Pay、 Google Pay

非接触IC決済である、おサイフケータイ、Apple Pay、 Google Pay は、複数の電子マネーを一括管理して、チャージや支払いができるのが特徴です。

おサイフケータイ、Apple Pay、 Google Pay とクレジットカードを組み合わせる場合、対応しているカードを所有していることが条件となります。アプリ上でクレジットカード情報を登録するだけで使用できます。

おサイフケータイ、Apple Pay、 Google Pay の特徴

スマホ決済に登録するクレジットカードでおすすめの三井住友カードは?

ここからは、スマホ決済に登録する際におすすめしたい三井住友カードをご紹介します。先進性を備えたクレジットカードで、最先端のキャッシュレス生活を楽しむことができます。

三井住友カード(NL/ナンバーレス)

券面にカード番号・有効期限・セキュリティコードが表記されないナンバーレスの「三井住友カード(NL)」は、年会費が永年無料。カード情報はスマートフォンでVpassアプリをダウンロードすれば、簡単・安全に確認できますので、ネットショップでの買い物もスムーズです。従来とはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

デジタルファースト時代の新スタイルのクレジットカードです。Visaブランドのクレジットカードとしては、国内初となるプラスチックカードを発行しないカードレス仕様で、年会費は永年無料。

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴で、カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面にはカード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。カード情報はVpassアプリから確認できるので、ネットショップでもスムーズに買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

スマホ決済で手軽にポイントを貯めよう

スマホ決済には、コード決済と非接触IC決済の2種類があり、どちらの方法もクレジットカードと組み合わせることができます。スマホ決済はその名の通り、スマホが壊れていたり通信環境が悪かったりすると利用できない場合がありますので、メインの決済手段をスマホ決済として、それ以外のタッチ決済と併用できるようにしておくのもおすすすめです。

スマホ決済にクレジットカードを登録することで、ぐっとお得にポイントが貯められるようになりますので、ぜひ活用してみてください。

よくある質問

Q1.スマホ決済とはどんな決済?

スマホ決済とは、スマートフォンを通して決済をすることです。現金やクレジットカードを持たなくても、普段使っているスマートフォンを使って商品を購入することができます。

詳しくは以下をご覧ください。

Q2.スマホ決済にはどんな種類がある?

スマホ決済の種類は、コード決済、非接触IC決済の2つに大きく分けられます。コード決済は、PayPay、メルペイ、d払い、楽天ペイなどのサービスがあり、非接触IC決済は、おサイフケータイ、Apple Pay、 Google Pay などがあります。

詳しくは以下をご覧ください。

Q3.スマホ決済にクレジットカードを登録するメリットは?

スマホ決済に登録すると、少額決済でもスマートフォンを介したカード払いができ、手軽に利用できるのがメリットです。また、クレジットカードのポイントとスマホ決済のポイントを、ダブルで還元されるケースもあります。

詳しくは以下をご覧ください。

Apple、Apple Pay、iPhone、ウォレットは、Apple Inc.の商標です。

iPhoneの商標は、アイホン株式会社のライセンスにもとづき使用されています。

Google Pay 、 Google ウォレット は Google LLC の商標です。

「iD」「dアカウント」「d払い」「おサイフケータイ」は株式会社NTTドコモの登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

PayPayは、PayPay株式会社の登録商標です。

「メルカリ」「メルペイ」は株式会社メルカリの登録商標です。

「楽天ペイ(アプリ決済)」は、楽天株式会社の登録商標です。

「Suica」は、東日本旅客鉄道株式会社の登録商標です。

QRコードは株式会社デンソーウェーブの登録商標です。

QUICPayは株式会社ジェーシービーの登録商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年2月時点の情報のため、最新の情報ではない可能性があります。