ポイ活で確定申告は必要?申告すべきケースや注意点を解説

2022.10.04

ポイ活で確定申告は必要?申告すべきケースや注意点を解説

2022.10.04

監修:宮川真一

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

クレジットカードやネットショッピング、ポイントサイトなどを利用してお得にポイントを貯める「ポイ活」は、節約やお小遣い稼ぎの手段として人気を集めています。ただし、ポイ活は獲得したポイント数や自身の就労状況によって確定申告が必要となるケースがあるため注意が必要です。

本記事では、ポイ活で確定申告が必要となるケースについて解説します。知らずに無申告となることがないように、ポイ活をするなら理解しておきましょう。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

ポイ活で稼ぐと確定申告が必要になる?

ポイ活とは、「ポイントを貯めてお得に利用する活動」のことです。ポイ活で貯めたポイントは保有しているだけでは課税対象となりませんが、保有ポイントを使って買物をした際に、その金額の合計額が課税対象となります。課税対象とみなされるポイント数が一定金額を超えた場合は確定申告が必要です。

なお、ポイ活で得られるポイントには、以下のような種類があります。

「共通ポイント」は、複数の企業・店舗が加盟しており、共通のポイントを貯めたり、使ったりすることができるポイントプログラムです。例えばA店で貯めたポイントをB店で利用できるなど、相互利用できるメリットがあります。

ポイントの取得方法によって、課税対象が変わる

ポイ活で得た収入は所得税の対象となりますが、ポイントの取得方法によって一時所得とみなされる場合と、雑所得とみなされる場合があります。一時所得と雑所得では、確定申告が必要となる所得金額が異なります。それぞれどのようなポイントが該当するのか、確認しておきましょう。

ショップポイントなどは「一時所得」扱い

一時所得とは、営利を目的とする継続的な所得ではなく、労務や役務、資産譲渡による対価としての性質ももたない一時の所得のことです。例として、懸賞や福引きの賞金品などが挙げられます。

買物の金額に応じて付与されるショップポイントなどは、基本的には課税対象となりません。例えば、ショップポイントを買物代金の決済に充てた場合、お店側から通常の値引きを受けたと判断されるためです。

ただし、ポイントの使い道によってはショップポイントも一時所得として課税対象になるケースがあります。その例として、ポイントを金融商品の購入代金に充てた場合が挙げられます。ポイントサイトによっては、ポイントを株式や投資信託などの金融商品の購入代金に充てられるものがありますが、このケースではポイント利用相当額が一時所得としてみなされます。これは商取引によって値引きを受けたのではなく、店舗からプレゼントを受けたと判断されるためです。

また、懸賞やキャンペーンなどの当選で得たポイントについても、お店との商取引で発生したポイントとは考えにくいため一時所得として判断されます。

ポイ活で得た収入のほかにも、以下などが一時所得として計上されます。

ポイントサイトなどによる作業の対価は「雑所得」扱い

雑所得とは利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得、一時所得のいずれにも該当しない所得のことで、公的年金等や副業に係る所得(原稿料など)が該当します。

ポイントサイトでアンケートや広告視聴などによって得たポイントは、労務や役務に対する対価と判断されるため雑所得に分類されます。アンケートや広告視聴以外にも、ゲームコンテンツの利用や口コミ投稿に対して付与されるポイントも雑所得の対象です。

なかには、ショッピングができるポイントサイトもありますが、買物によって得たポイントは、ショップポイント同様に一時所得となる場合もあります。ポイントを得たサイトの種類ではなく、労務や役務によって得たポイントであるかどうかで判断するとよいでしょう。

ポイ活で得た収入のほかにも、以下などが雑所得として計上されます。

ポイ活で確定申告が必要なケース

確定申告が必要となるケースは、「給与所得者」と「非給与所得者」で異なります。それぞれ詳しく確認していきましょう。

給与所得者の場合

会社から給与を得ている方は、給与以外の所得が年間20万円を超えた場合に確定申告が必要となります。ただし、一時所得か、雑所得かによって確定申告が必要になる所得金額が異なることから、それぞれ分けて考えましょう。

一時所得:合計で90万円超の場合は確定申告が必要

給与所得者は、年間90万円を超える一時所得を得た場合に確定申告が必要です。一時所得は以下の計算式で課税金額を算出します。

給与所得者でポイ活による一時所得以外に所得がないことが前提です。

(所得-必要経費-特別控除最高50万円)×2分の1=一時所得の課税金額

上記計算から、ポイ活で得た一時所得が年間90万円を超えた場合は、給与以外の所得金額が年間20万円を超え、確定申告が必要になることがわかります。

(90万円-50万円)×2分の1=20万円

必要経費はかからなかったものとします。

雑所得:合計で20万円超の場合は確定申告が必要

雑所得には一時所得のような特別控除がないため、ポイ活の収入が年間20万円を超えた場合に確定申告が必要です。このとき、雑所得とみなされるほかの収入がある場合は、すべて合算して所得を算出します。

例えば、ポイ活の雑所得が年間10万円、個人年金の受取額が年間20万円(必要経費を引いた後)の場合は、年間で計30万円の雑所得を得ているため確定申告を行う必要があります。

専業主婦(主夫)など非給与所得者(仕事をしていない)の場合

専業主婦(主夫)などの給与所得がない方で、所得控除を差し引いても、なお所得が出ている場合は確定申告が必要です。給与所得者と同じく、一時所得と雑所得で確定申告が必要となる所得金額が異なるため、分けて解説します。

一時所得:合計で146万円超の場合は確定申告が必要

一時所得では特別控除(最高50万円)と所得税の基礎控除が差し引かれます。所得税では合計所得金額が年間2,400万円以下の人に対して48万円の基礎控除が適用されます。控除後に所得が残っている場合は確定申告が必要です。一時所得の課税金額は、以下の計算式で算出します。

(所得-必要経費-特別控除最高50万円)×2分の1=一時所得の課税金額

例えば、ポイ活の一時所得が150万円だった場合、

(150万円-50万円)×2分の1=50万円

必要経費はかからなかったものとする

となり、50万円から48万円の基礎控除を差し引いても所得が残ります。このように、控除後に残額がある場合は確定申告を行いましょう。

ただし、基礎控除の48万円にはポイ活以外の所得も含まれます。例えば、家賃収入や個人年金の受給がある場合は、すべて合計して所得金額が算出されるため、ポイ活以外に収入源がある人は注意が必要です。

雑所得:合計で48万円超の場合は確定申告が必要

非給与所得者が年間48万円超の雑所得を得た場合は確定申告が必要です。雑所得は一時所得のような特別控除はありませんが、所得税の基礎控除は差し引くことができます。ほかに所得がなく、ポイ活で得た収入が48万円を超えない場合は確定申告の必要はありません。

ポイ活で確定申告をするときの注意点

ポイ活で確定申告を行う場合は、いくつか気をつけるべきポイントがあります。詳しく確認していきましょう。

複数サービスを併用している場合、ポイントを合算する必要がある

複数のポイントサイトやクレジットカードなどを利用している場合は、すべてのポイントを合算して所得を算出する必要があります。その際に、一時所得と雑所得のポイントを分けて合算しておくと申告がスムーズになります。

また、確定申告の時期にまとめて1年分を計算するのではなく、毎月家計簿などをつけて還元されたポイント数を整理しておくことがおすすめです。

ほかの副収入がある場合、合算して所得を算出する必要がある

ポイ活以外に副収入がある場合は、すべての収入を合算して所得を算出しましょう。例えば、生命保険の一時金や損害保険の満期返戻金などを受け取った場合は、一時所得としてポイ活の利益と合算します。

そのほかにも副業の収入や年金の受け取りがある場合は、すべて合算して確定申告を行いましょう。

確定申告したら副業が知られる可能性も

確定申告を行うと、勤務先に副業が知られてしまうことがあります。それは、確定申告により住民税が高くなるためです。勤務先は従業員の給与所得に基づいて想定される住民税を算出することが可能ですが、実際に市区町村から通知された住民税の金額が想定よりも高いと、「給与のほかに収入があるのでは?」と気付かれる原因になります。

しかし、確定申告の際に、給与所得以外の住民税の徴収方法を自分で納付する「普通徴収」にすれば、住民税が増えることはありません。

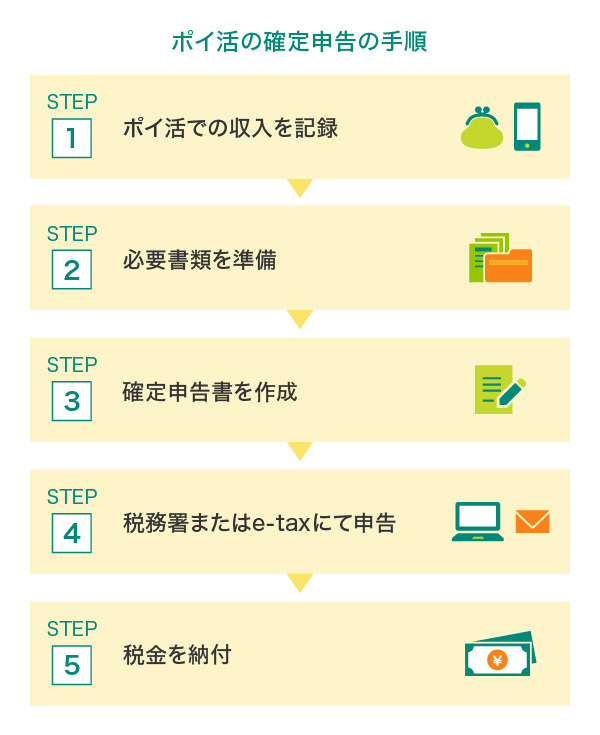

ポイ活の確定申告の手順・やり方

ポイ活の確定申告は5つのステップに沿って行います。確定申告と聞くと、「難しそう」「自分でできるか不安」というイメージを抱く方もいるかもしれません。しかし、現在ではオンラインで申告することもでき、手続きもわかりやすいように工夫されています。

ここからは、ポイ活で確定申告を行う手順について確認していきましょう。

ポイ活での収入の記録をしておく

確定申告では年間の収支を報告するため、まずは日々のポイ活の収入記録をつけておくことが大切です。利用するポイントサイトが複数ある場合は、各サイトで得たポイントを把握し、収支表を作成しましょう。このときに、一時所得と雑所得のポイントを区別して管理しておくと、確定申告の手続きがスムーズです。

また、経費で落とせるものがあればレシートを保管しておきましょう。例えば、ポイ活のノウハウを学ぶために購入した書籍代や、収支を管理するために利用したツールの利用代金は経費に計上できます。

確定申告の必要書類を準備する

確定申告では、以下の書類が必要です。

確定申告に必要な書類

確定申告書

確定申告書は「国税庁 確定申告書等作成コーナー」でダウンロード、もしくは税務署窓口でも配布しています。

源泉徴収票(本業分・副業分どちらも)

給与所得者が確定申告を行う場合は、源泉徴収票が必要です。源泉徴収票は12月の年末調整の後に勤務先で配布されるため、大切に保管しておきましょう。

また、副業などで複数の会社から給与所得を受けている場合は、すべての会社分の源泉徴収票が必要となります。

マイナンバーカード、身分証明書

マイナンバーカードを持っていない場合は、以下の身分証明書提示またはコピーを提出します。

マイナンバーカードを持っていると1点の提示またはコピーを提出で済むうえ、スマートフォンで確定申告を行うこともできます。マイナンバーカードを取得していない人は、確定申告の前に取得しておくと便利です。

確定申告書を作成

必要書類を揃えたら、確定申告書を作成します。確定申告書は税務署もしくは国税庁のホームページにてオンラインで作成可能です。また、マイナンバーカードを持っている場合は、スマートフォンでも作成できます。

税務署またはe-Taxにて申告

確定申告書が作成できたら、プリントアウトし税務署窓口へ持参もしくは郵送にて提出、またはe-Taxとよばれるインターネットを通じて行う方法で申告します。確定申告の申告期間は毎年2月16日から3月15日までとなっているため、必ず期限内に手続きを行いましょう。

無申告の場合や申告期限に遅れた場合は、加算税や延滞税が上乗せされてしまうことがあります。期限ギリギリになってから慌てるのではなく、余裕を持って早めに取り組むことを心がけましょう。

税金を納付する

確定申告を終えたら、所得税の納付を行います。納付方法は金融機関窓口での払込やクレジットカード、口座振替などが利用できます。口座振替の場合は毎年4月20日前後、現金で納付する場合は3月15日が納付期限です。

なお、現金で納付する場合でも、税務署から納付書や通知書は送付されません。税務署や金融機関で納付書を受け取ってから納付手続きを行いましょう。

また、ふるさと納税や医療費控除などで還付金が発生する場合、申告書に記載した金融機関口座へ還付金が振り込まれます。還付金の入金は確定申告を終えたタイミングによっても異なりますが、およそ確定申告後1~2ヵ月ほどで振り込まれるのが一般的です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

高還元率のクレジットカードを使って、お得にポイントを貯める

ポイ活には、高還元率のクレジットカードが欠かせません。日々のショッピングや支払いにクレジットカードを利用すれば、お得にポイントを貯められます。

三井住友カードでは「Vポイント」が貯められ、貯まったVポイントはお買物やお支払い金額への充当などに利用可能です。還元率が高いクレジットカードを利用することでよりお得にポイ活が行えるでしょう。

Vポイントの交換については、Vポイントサイトをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントが貯まりやすい!高還元率のおすすめカード

ここではポイントが貯まりやすい、高還元率の三井住友カードを紹介します。

三井住友カード(NL)

「三井住友カード(NL)」は年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでの買物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL)

「三井住友カード ゴールド(NL)」は、高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典、特定加盟店での利用でポイント還元率がアップする特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(NL)・三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。クレジットカードを頻繁に利用する方におすすめです。

ポイ活での収入は把握しておこう

日々のお買物やポイントサイトを利用してお得にポイントが貯められるポイ活ですが、ポイ活で得た収入によって確定申告が必要になるケースがあります。得たポイントが一時所得になるのか、雑所得になるのか、また就労状況によっても確定申告が必要になる所得金額が変わってきます。日々のポイ活の収入を把握し、スムーズに確定申告ができるよう準備しておきましょう。

よくある質問

Q1.ポイ活は確定申告が必要?

ポイ活で得た収入や自身の就労状況によっては確定申告が必要になります。複数のポイントサイトを利用している場合は、すべてのポイントを合算して確定申告の要否を判断しましょう。

詳しくは以下をご覧ください。

Q2.どんなときに確定申告は必要?

給与所得者は、一時所得が90万円を超えた場合、もしくは雑所得が20万円を超えた場合に確定申告が必要となります。専業主婦(主夫)などの非給与所得者は、一時所得が146万円を超えた場合もしくは雑所得が48万円を超えた場合に確定申告を行います。

ただし、ポイ活以外に年金や副業などの収入がある場合は所得を合算して算出しましょう。

詳しくは以下をご覧ください。

Q3.ポイ活後の確定申告の手順は?

まずはポイ活で得た収入を算出しましょう。その後、必要経費や控除額などを差し引いた所得を確定申告書に記載します。確定申告は税務署窓口もしくはオンラインでも手続きができます。また、マイナンバーカードを持っている場合は、スマートフォンで行うことも可能です。

詳しくは以下をご覧ください。

Apple、Apple Payは、Apple Inc.の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2022年10月時点の情報のため、最新の情報ではない可能性があります。