減価償却とは?減価償却費の計算方法や対象となる資産を分かりやすく解説

2023.02.09

減価償却とは?減価償却費の計算方法や対象となる資産を分かりやすく解説

減価償却とは?減価償却費の計算方法や対象となる資産を分かりやすく解説

2023.02.09

「減価償却」とは、固定資産を購入した費用を一定期間に配分して計上する会計処理ですが、難しいイメージを持っている経営者や個人事業主が多くいます。でも、基本的なポイントを押さえれば、実は簡単です。ここでは、減価償却とは、減価償却の用語、「定額法」と「定率法」の計算方法の違いなどを、分かりやすく解説します。

三井住友カード ビジネスオーナーズ

一般/ゴールド

法人代表者・個人事業主の皆さまのビジネスをサポート

固定資産のなかには、時間の経過とともに価値が薄れていくものがあります。減価償却は、社用車やオフィスのパソコンなど、長期にわたって使用する固定資産を購入した費用を、時間の経過に合わせて費用として計上していく会計処理です。

つまり、減価償却の対象となる資産については、取得した段階で全額を経費計上するのではなく、資産を使用できる期間で分割しながら計上することになります。これにより利益が減りますので、その分税額を抑えることができるのです。

まずは、減価償却を行ううえで押さえておくべき7つの用語をご紹介します。

| 用語 | 意味 |

|---|---|

| 減価償却資産 | 減価償却の対象となる資産。業務で使用しているもので、時間の経過によって価値が減っていく資産をさす。 |

| 減価償却費 | 減価償却資産の取得に要した金額を一定の方法によって各年分の必要経費として配分していく際に使用する勘定科目。 |

| 取得価額 | 減価償却資産を取得するのにかかった金額。 |

| 耐用年数 | 減価償却資産の使用可能期間。税法上で資産ごとに年数が定められているため、法定耐用年数ともいう。 |

| 事業供用日 | 減価償却資産を使い始めた日。 |

| 減価償却累計額 | これまでに減価償却した費用の累計額を示す勘定科目。 |

| 未償却残高(帳簿残高) | 取得価額から減価償却累計額を引いた残額。 |

■こちらも合わせてご覧ください(法人カード活用ガイド)

こちらもあわせてご覧ください

こちらもあわせてご覧ください

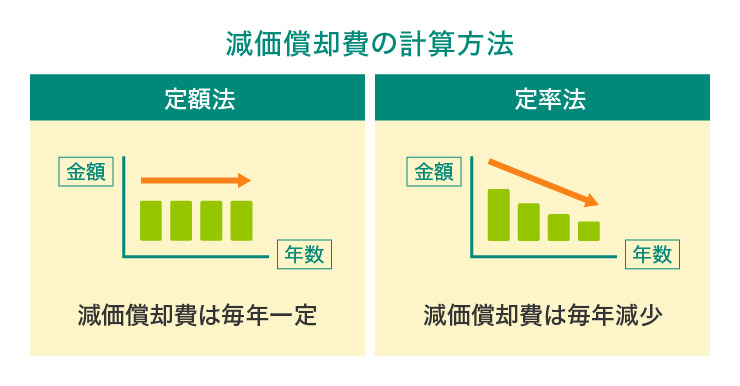

減価償却の計算方法には、大きく分けて「定額法」「定率法」の2種類があります。それぞれの計算方法を見ていきましょう。

定額法は、毎年同額を減価償却費として計上する方法です。固定資産の種類によっては、定額法だけしか適用できないこともあります。

定額法の計算式は、下記のようになります。

減価償却費=取得価額×定額法の償却率(※)

定額法の償却率は、「e-Gov法令検索」の「減価償却資産の耐用年数等に関する省令」別表七、別表八に定められているものを使用します。資産を取得した時期が2007年3月31日(土)以前か、または2007年4月1日(日)以後かによって、参照する表が変わります。

別ウィンドウで「e-Gov法令検索」のウェブサイトへ遷移します。

以下の表は、2022年1月に耐用年数が5年の機械を150万円で購入し、定額法で減価償却費を計算した場合です。

| 償却年 | 償却額 | 計算式 | 翌年度期首価額 |

|---|---|---|---|

| 購入年 | 30万円 | 150万円×0.2 | 120万円 |

| 2年目 | 30万円 | 90万円 | |

| 3年目 | 30万円 | 60万円 | |

| 4年目 | 30万円 | 30万円 | |

| 5年目 | 29万9,999円 | 残額-1円 | 1円 |

「減価償却資産の耐用年数等に関する省令」別表八より、償却率は0.2で計算。

この場合、購入額150万円を耐用年数の5年に分けて費用計上します。毎年30万円ずつ減価償却することで、適正な損益計算をすることができます。

なお、減価償却期間経過後の価額が「0円」とはならず「1円」となっているのは、固定資産台帳に記載するためです。0円となり固定資産台帳から消えてしまうと、その資産がまだ使っているものなのか、すでに廃棄したものなのか区別できなくなってしまうので、「備忘価格」として1円を残します。

ただし、ソフトウェアなど無形固定資産は、備忘価格を残さず「0円」になります。

定率法は、初年度に減価償却費を大きな金額で計上し、その後は毎年一定の償却率を掛けて、徐々に減少させていく方法です。利益の余裕があり、初年度に負担をしてもいい場合は定率法を選びます。定率法の償却率は、固定資産の取得価額や法定耐用年数によって決められます。

計算式は、下記のようになります。

減価償却費=(取得価額-減価償却累計額)×定率法の償却率(※)

定率法の償却率は、「e-Gov法令検索」の「減価償却資産の耐用年数等に関する省令」別表九、別表十に定められているものを使用します。資産を取得した時期が2007年4月1日(日)から2012年3月31日(土)か、または2012年4月1日(日)以後かによって、参照する表が変わります。

別ウィンドウで「e-Gov法令検索」のウェブサイトへ遷移します。

計算した減価償却費が「資産の取得価額×耐用年数ごとに定められた保証率」以下の場合は、その年度から減価償却の終了年まで、それまでの償却率に代わって、別表第九または別表第十の「改定償却率」を使って計算します。

改定償却率や保証率というのは、2007年の税制改正で導入されたものです。償却率が一定だと、毎年の償却額は資産を取得した当初こそ大きいものの、年々小さくなるため、償却が終わるまでに何年もかかってしまいます。その不都合を解消するため、「減価償却がある程度進んだら改定償却率に切替えて、スムーズに償却を終わらせる」という、現行の制度に改定されました。

以下の表は、2022年1月に耐用年数が5年の機械を150万円で購入し、定率法で減価償却費を計算した場合です。

| 償却年 | 償却額 | 計算式 | 翌年度期首価額 |

|---|---|---|---|

| 購入年 | 60万円 | 150万円×0.4 | 90万円 |

| 2年目 | 36万円 | 90万円×0.4 | 54万円 |

| 3年目 | 21万6,000円 | 54万円×0.4 | 32万4,000円 |

| 4年目 | 16万2,000円 | 32万4,000円×0.5 | 16万2,000円 |

| 5年目 | 16万1,999円 | 残額-1円 | 1円 |

「減価償却資産の耐用年数等に関する省令」別表十より、償却率は0.4、改定償却率は0.5、保証率は0.108で計算。

このように、償却率を0.4とした場合、初年度は150万円×0.4=60万円が減価償却費となります。2年目は取得価額150万円から60万円を差し引いた90万円に償却率を掛けて、減価償却費を算出します。毎年、未償却残高に対して規定の償却率を掛けていく流れです。ちなみに、「備忘価格」として1円を残すのは、定額法と同じです。

減価償却を計算する際のポイントとして、「取得原価」「耐用年数」「残存価額」があります。

押さえておきたい減価償却の計算のポイント

取得原価とは、減価償却の対象となる固定資産を取得した時点の資産価値です。取得原価は、購入金額だけでなく、購入するための費用である引取運賃、荷役費、購入手数料なども含まれます。

耐用年数は、減価償却の対象となる資産が使用に耐えうると予想される年数のことです。個々の資産の償却期間を個別に判定することは困難なので、耐用年数は法律で決まっています。

例えば、建物は11~50年、車両は10年前後、工具は2~8年、机は8~15年、椅子は5~15年などです。次に、耐用年数の具体例を、固定資産の種類別でご紹介します。

原則的には、固定資産であれば減価償却の対象となりますが、時間が経っても価値が変わらない「非償却資産」と呼ばれる固定資産もあります。非償却資産に該当するのは、土地、骨とう品、書画などです。

また、時間とともに価値が落ちていくものでも、事業に使用していないものは減価償却の対象になりません。例えば、来期から使用するために購入した設備は、当期では減価償却費の対象となりません。

残存価額とは、減価償却の対象となる固定資産の、法定耐用年数が経過したあとに残る資産価値のことです。すべての固定資産が、法定耐用年数後に無価値になるというわけではありません。

2006年度までは、日本の税制において残存価額は取得原価の10%と定められていました。2007年4月1日(日)以降に取得した減価償却資産は、1円を残して償却できるようになっています。

例えば、100万円の減価償却資産なら、99万9,999円まで減価償却できます。この1円は備忘価額となり、減価償却資産があったことを忘れないようにするためのものです。備忘価額の1円がなくなるのは、減価償却資産が廃棄や売却されたときです。

減価償却の対象となる資産を購入する際は、法人カードがおすすめです。カード決済なら、ポイントが貯まるので、お得に事業用の固定資産を購入することができます。

また、日ごろの経費の支払いに法人カードを利用すると、経費管理の効率化にもつながります。多くのクラウド型の会計ソフトは、銀行口座やクレジットカードの設定をすると、自動で履歴を取得して帳簿に反映してくれます。会計ソフトと連携させることで、事務処理の手間を大幅に削減することが可能です。

事業者は法人カードの申し込みを検討してみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

「三井住友カード ビジネスオーナーズ」は、高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。一般カード・ゴールドカードの2種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費無料(ゴールドは条件あり)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

また、最高2,000万円の海外旅行傷害保険(※)などの付帯サービスだけでなく三井住友カード ビジネスオーナーズ ゴールドなら、空港のラウンジを無料で利用できるので、飛行機での出張が多い方に便利です。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ここでは、減価償却できる資産、できない資産の例を紹介します。

事業用の機械装置、器具備品、車両運搬具などの固定資産は、一般的に時間の経過とともにその価値が減っていきます。このような資産は、減価償却をすることができる「減価償却資産」です。減価償却資産には「有形固定資産」と「無形固定資産」があります。

有形固定資産の例としては、建物、ガス設備などの建物付属設備、パソコンなど機械装置、社用車などがあります。無形固定資産は、ソフトウェアや特許権、商標権といった実態のない固定資産をさします。

一方、時間が経過しても価値が減らない資産は、減価償却資産ではありません。当然ながら、事業用に使用していない固定資産も、減価償却の対象となりません。減価償却ができない資産の例としては、土地や借地権等、電話加入権、骨とう品などが挙げられます。

中古車を購入したなど、取得した事業用の資産が中古品の場合は、原則としてその固定資産が使用可能な期間を合理的に見積もって耐用年数を決めます。

ただし、その中古品の購入価格が、同じものの新品価格の50%を超えていた場合は、新品と同じ耐用年数が適用されます。50%を超えておらず、使用可能な期間の合理的見積もりが困難な場合は、国税庁が規定する簡便法に基づいて計算した年数を耐用年数にします。

減価償却の仕訳方法には、「直接法」と「間接法」の2つの方法があります。

直接法は、減価償却費を直接、固定資産の金額から減らしていく方法です。例えば、耐用年数が5年の機械装置を150万円で購入し、定額法で減価償却を行う場合、購入年の償却額は30万円です。

この減価償却を、直接法で仕訳すると下記のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 300,000 | 機械装置 | 300,000 |

減価償却費によって機械装置の購入費用が30万円減ったので、費用の残りは150万円-30万円=120万円になります。

そのため、このときの賃借対照表の「資産」欄にある「固定資産」の項目は、下記のように表示します。

| 資産の部 |

|---|

| 【固定資産】 有形固定資産 機械装置 1,200,000 |

間接法は、減価償却費を間接的に減らしていく方法です。例えば、耐用年数が5年の機械装置を150万円で購入したケースを間接法で仕訳すると下記のようになります。

| 借方 | 貸方 | ||

|---|---|---|---|

| 減価償却費 | 300,000 | 減価償却累計額 | 300,000 |

間接法では、機械装置を直接減らさず、減価償却累計額という勘定科目を使って処理するのがポイントです。

賃借対照表の「資産」欄にある「固定資産」の項目には、機械装置の購入金額と減価償却した合計額を並べて表示します。

| 資産の部 |

|---|

| 【固定資産】 有形固定資産 機械装置 1,500,000 減価償却累計額 △300,000 |

なお、直接法、間接法はどちらを選んでも、払う税金の額に違いはありません。また、無形固定資産の場合は、常に直接法で仕訳します。

業務用の固定資産で減価償却対象の種類であっても、 取得価額が30万円未満なら、一定の要件のもとにその取得価額に相当する金額を、当期の必要経費に算入することができる「少額減価償却資産の特例」という措置があります。

<少額減価償却資産の特例の要件>

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される場合があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

このほか、減価償却の特例として、耐用年数が1年未満または取得価額が10万円未満のものは減価償却の対象にはならず、通常の消耗品費として計上することができます。また、10万円以上20万円未満の固定資産についても、一定の要件のもとで、税務上3年間で3分の1ずつ必要経費に算入することができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

法人税の計算において、減価償却費は損金に算入されます。従って、減価償却のポイントを押さえて正しく理解し、しっかり減価償却費を計上すれば、高い節税効果を期待できます。減価償却の計算方法、減価償却のしくみなどを把握して、賢く節税しましょう。

よくある質問

固定資産のなかには、時間の経過とともに価値が薄れていくものがあります。減価償却は、社用車やオフィスのパソコンなど、長期にわたって使用する固定資産を購入した費用を、時間の経過に合わせて費用として計上していく会計処理です。

減価償却の対象となる資産については、取得した段階で全額を経費計上するのではなく、資産を使用できる期間で分割しながら計上することになります。

詳しくは以下をご覧ください。

減価償却の計算方法には、大きく分けて「定額法」「定率法」の2種類があります。定額法は、毎年同額を減価償却費として計上する方法です。固定資産の種類によっては、定額法だけしか適用できないこともあります。

定率法は、初年度に減価償却費を大きな金額で計上し、その後は毎年一定の償却率を掛けて、徐々に減少させていく方法です。利益の余裕があり、初年度に負担をしてもいい場合は定率法を選びます。

詳しくは以下をご覧ください。

減価償却を計算する際のポイントとして、「取得原価」「耐用年数」「残存価額」があります。

「取得原価」とは、減価償却の対象となる固定資産を取得した時点の資産価値です。「耐用年数」は、減価償却の対象となる資産が使用に耐えうると予想される年数のことです。個々の資産の償却期間を個別に判定することは困難なので、耐用年数は法律で決まっています。「残存価額」とは、減価償却の対象となる固定資産の、法定耐用年数が経過したあとに残る資産価値のことです。すべての固定資産が、法定耐用年数後に無価値になるというわけではありません。

詳しくは以下をご覧ください。

藤沼会計事務所代表、アカウントエージェント株式会社代表。公認会計士として、上場企業の会計監査やIPO準備企業の支援業務に従事。その後コンサルティング会社を経て会計事務所を独立開業。現在は税務顧問やM&Aアドバイザリー業務に携わる傍ら、数多くの会計・税務・金融メディアにて記事監修に携わっている。

【保有資格】公認会計士、税理士

藤沼会計事務所

アカウントエージェント株式会社

2023年2月時点の情報なので、最新の情報ではない可能性があります。

あわせて読みたい記事