-

法人カードの業務活用術

2022.11.17

法人事業税とは?税率は何%?計算法や法人税、法人住民税との違い

藤沼会計事務所代表、アカウントエージェント株式会社代表。公認会計士として、上場企業の会計監査やIPO準備企業の支援業務に従事。その後コンサルティング会社を経て会計事務所を独立開業。現在は税務顧問やM&Aアドバイザリー業務に携わる傍ら、数多くの会計・税務・金融メディアにて記事監修に携わっている。

【保有資格】公認会計士、税理士

藤沼会計事務所

アカウントエージェント株式会社

法人登記をして事業を始めたら、必ず納付しなければならない税金に「法人税」「法人事業税」「法人住民税」があります。これらはまとめて「法人税等」と呼ばれますが、納税先と税金の対象などが異なります。混同しがちなこの3つの税金について、法人事業税を中心に解説します。

法人税等について

事業を始めたら必ず納めなければならないのが、法人税等になります。法人税等は、法人税、法人事業税、法人住民税に分けられます。

法人税は、国に納付する「国税」です。法人住民税と法人事業税は、地方自治体に納付する「地方税」となります。それぞれ納付先は異なりますが、いずれの納付も法人税法で定められた義務であることに違いはありません。

法人税等の確定申告と納税の期限は、事業年度終了日の翌日から2ヵ月以内と決まっており、この期限を過ぎると延滞税や加算税が発生しますので注意しましょう。

法人事業税とは?

法人事業税は、法人が事業を行うにあたって利用している道路や港湾、消防、警察などのさまざまな公共サービスや公共施設について、その経費の一部を負担する目的で課税されるものです。法人の事業所得に対して都道府県が課すため、納付先は各地方自治体になります。ただし、法人の所得が赤字であれば、納付する必要はありません。

法人事業税の納税義務者は、当該都道府県に事業所を設けて事業を行っている法人、または収益事業を行っている人格のない社団や財団です。

法人事業税の納税義務者

法人事業税は、原則として事業を行うすべての法人に納税義務があります。ただし、公共法人や公益法人の公共事業に関わる所得は課税されないなど、一部例外もあります。

公益法人や人格のない社団は、収益事業のみ課税対象になるため、収益金額課税法人とも呼ばれます。

■法人の種類と課税対象の有無

| 法人の種類 | 具体例 | 課税の有無 |

|---|---|---|

| 普通法人 | 株式会社、有限会社(特例有限会社)、合名会社、合資会社、医療法人、企業組合など | 課税対象 |

| 協同組合など | 農業協同組合、労働者協同組合、信用金庫など | 課税対象 |

| 公益法人 | 宗教法人、財団法人、社団法人、学校法人など収益事業のみ | 課税対象 |

| 人格のない社団 | PTA、同窓会、実行委員会など | 原則課税対象外(収益事業を行って収益を得たときのみ、課税対象となる) |

| 公共法人 | 地方公共団体、国民金融公庫、国立大学法人など | 課税対象外 |

法人事業税の申告と納付について

法人事業税は、法人税と同じように確定申告書で申告し、納税するものです。

申告納税期限は、原則として法人税と同じで、会計期末から2ヵ月以内となっています。事業年度が6ヵ月を超え、なおかつ前事業年度における法人税額が20万円を超える普通法人は、中間申告および納付も必要となります。

法人事業税の特徴

法人事業税の最も大きな特徴は、「翌年の損金に算入できる」という点です。損金とは、簡単にいえば「費用の一部」です。つまり、法人事業税は税金でありながら、費用として計上することができるのです。

これは、法人事業税が、厳密には所得ではなく事業そのものに課税されるものであり、物税であると考えられるからです。

法人事業税と法人税、法人住民税の違い

法人税、法人事業税、法人住民税それぞれの違いをまとめると、次のようになります。

■法人税、法人事業税、法人住民税の違い

| 納税先 | 課税基準 | 赤字の場合の扱い | 損金算入の可否 | |

|---|---|---|---|---|

| 法人税 | 国 | 会社が得た各事業年度の所得 | 支払い義務なし | できない |

| 法人事業税 | 地方自治体 | 会社が得た各事業年度の所得 | 支払い義務なし | できる |

| 法人住民税 | 地方自治体 | 法人所得税を基準に算出される「法人税割」と資本金等の額や従業者数に応じて算出される「均等割」の合計 | 支払い義務あり(均等割の部分) | できない |

法人事業税と法人税の違い

法人事業税と法人税の大きな違いとして、納税先が挙げられます。

法人税は、会社で得た各事業年度の所得に対して課される税金で、法人税等のうち唯一の国税です。

税金を納める「納税者」と、税金を負担する「担税者」が同一である「直接税」となります。また、納税者自身が税額を計算して申告・納付する「申告納税方式」になっています。

法人税は、普通法人および協同組合などの法人に課税され、公共法人、公益法人等、人格のない社団等には課税されません。

また、法人事業税と法人税では、税金が課される対象も異なります。

法人税は、事業で得られた所得に対して課される税金です。所得は、「益金-損金」の計算式で求めることになります。益金・損金とは、会計上の収益・費用をベースにして、法人税の税法に従って細かい調整を行いながら算出します。例えば、会計で費用として計上しているものが、損金に算入されないケースがあるため、所得と利益は一致しません。

法人税のベースとなるのは、益金から損金を差し引いた「課税所得」と呼ばれるもので、法人税の計算式は以下のとおりです。

法人税額=課税所得×法人税率-控除額

一方、法人事業税は法人が営む事業そのものに課されます。つまり法人事業税は物税であることから、翌年の損金算入が認められている点も特徴です。

■こちらも合わせてご覧ください

法人事業税と法人住民税の違い

法人事業税と法人住民税は、どちらも「行政サービスを利用する費用を支払う」という目的で納める地方税です。

法人住民税は、「法人都道府県民税」と「法人市町村民税」の総称で、法人の事業所がある自治体から課税される地方税です。個人が住居のある都道府県に住民税を支払うように、法人も事業所を構える都道府県の費用を負担するために住民税を払うと考えると分かりやすいでしょう。

東京23区内にのみ事業所がある法人は、2つをまとめて「法人都民税」として一括で納付します。

法人住民税は、「法人税割」と「均等割」によって構成されます。法人住民税を計算するためには、法人税割と均等割をそれぞれ求めなくてはなりません。

法人税割とは、法人所得税を基準に決められるものです。地方自治体によって異なる税率を、法人税額に掛けることによって求めることができます。均等割は、法人都道府県民税の場合は資本金などの額、法人市町村民税の場合は資本金などの額と従業者数に応じて算出されます。

法人事業税と法人住民税の大きな違いは、納税義務についてです。法人事業税は、所得が赤字の法人や収益事業を行わない公益法人等は納税を免除されます。

一方、法人住民税はたとえ赤字であっても、法人である以上は支払う義務があります。法人所得にかかわらず、法人住民税の均等割の支払い義務がなくなることはありません。

法人住民税は以下の計算式で求められます。

法人住民税額=法人税割+均等割

法人事業税の税率と計算方法

続いては、法人事業税の税率とその計算方式についてご紹介します。

適用される税率は、資本金が1億円以下かどうかで変わります。詳しく見ていきましょう。

法人事業税の計算式

法人事業税を求める計算式は以下のとおりです。

法人事業税額=所得×法人事業税率

法人事業税率は、法人の種類や課税所得、事業開始年度によって、区分けが決まります。さらに、税率は各都道府県によって異なるため、事前に確認しておきましょう。

例えば、東京都の場合、資本金1億円以下の普通法人・公益法人等・人格のない社団等の法人事業税率は所得金額によって区分され、標準税率が適用された場合は下記のようになります。

- 課税所得年400万円以下の部分:3.5%

- 課税所得年400万円超年800万円以下の部分:5.3%

- 課税所得年800万円超の部分:7.0%

- ※2022年4月1日(金)以後に開始する事業年度の場合。

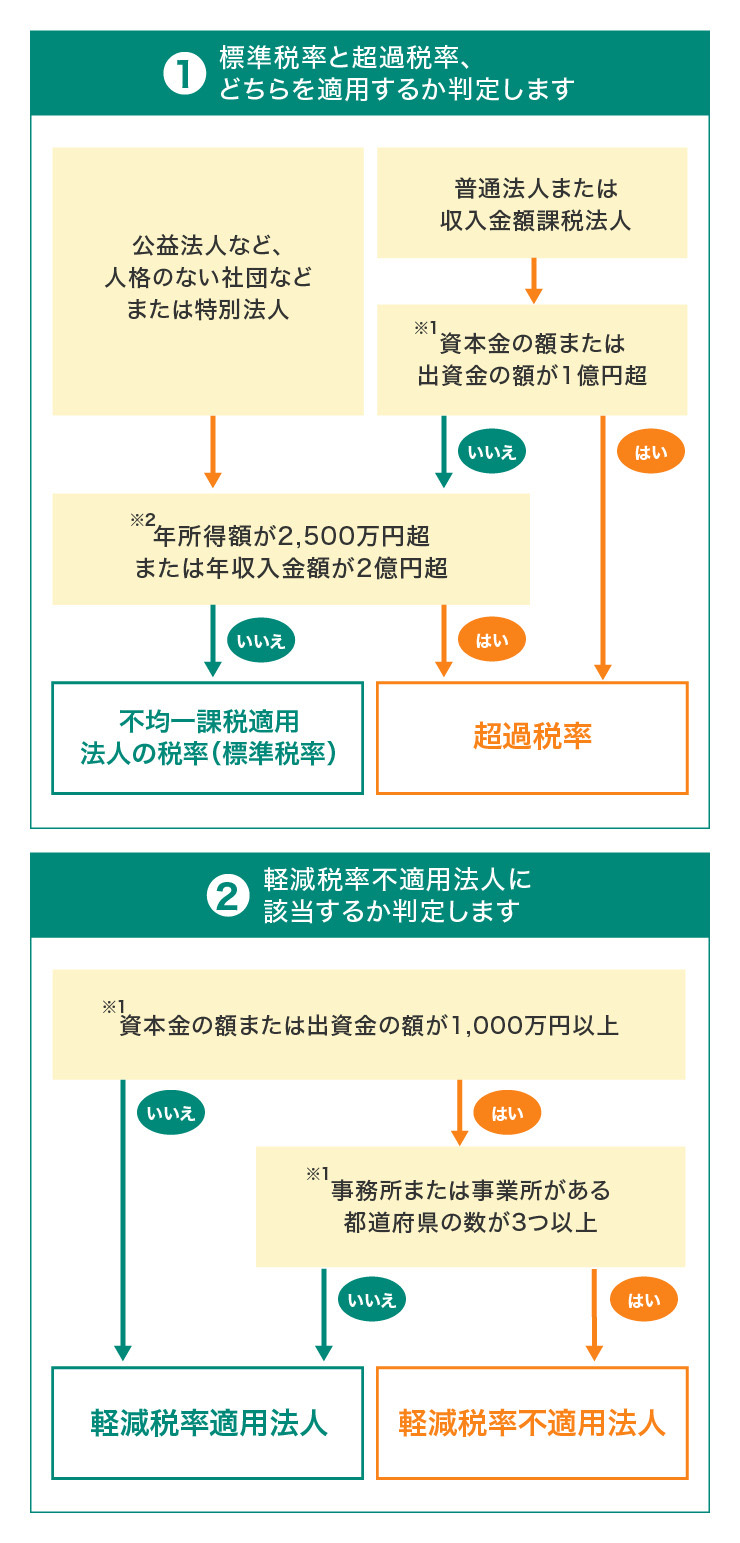

法人事業税の税率判定

法人事業税の税率判定は、各都道府県独自のルールに従って行われ、資本金額や年所得などによって、軽減税率、標準税率、超過税率のどれかが適用されます。例えば東京都では次のようになっています。

■税率判定の流れ

- ※1 事業年度終了の日の現況によります。ただし、解散した法人については、「清算所得課税の廃止による、地方税の主な変更点 」をご覧ください。

- ※2 所得割については課税標準となる年所得額、収入割については課税標準となる年収入金額により、それぞれ判定します。なお、事務所または事業所が複数の都道府県にある分割法人は、分割前の課税標準となる年所得額・年収入金額によります。

(出典)東京都主税局「法人事業税・法人都民税 」を参考に作成

- ※別ウィンドウで「東京都主税局」のウェブサイトへ遷移します。

外形標準課税について

外形標準課税とは、法人事業税を徴収するにあたって、事業規模を正確に把握するために、法人の所得額に加え、事業所の床面積や従業員数、資本金など、外観から客観的に判断できる要素を基準として、税額判定に盛り込む課税方式のことです。

東京都の場合は、資本金の額または出資金の額が1億円超の法人は外形標準課税の対象となり、所得割、付加価値割、資本割の3つの要素を合算したうえで、法人事業税の税率が決まります。

- 所得割:各事業年度の所得金額に比例して課税されるもの

- 付加価値割:各事業年度の収益配分額と単年度の損益を合算した付加価値額に応じて課税されるもの

- 資本割:各事業年度の資本金金額に応じて課税されるもの

法人事業税税率表について

参考までに、東京都の法人事業税税率表(資本金または出資金が1億円以下の普通法人の場合)をご紹介します。

■法人事業税の税率表(東京都、資本金または出資金が1億円以下の普通法人の場合)

| 法人の種類 | 事業税の区分 | 税率(%) | ||||||||||

| 令和4年4月1日以後に開始する事業年度 | 令和2年4月1日から令和4年3月31日まで に開始する事業年度 | 令和元年10月1日から令和2年3月31日までに開始する事業年度 | ||||||||||

| 不均一課税適用法人の税率(標準税率) | 超過税率 | 不均一課税適用法人の税率(標準税率) | 超過税率 | 不均一課税適用法人の税率(標準税率) | 超過税率 | |||||||

| 普通法人 | 所得割 | 軽減税率適用法人 | 年400万円以下の所得 | 3.5 | 3.75 | 3.5 | 3.75 | 3.5 | 3.75 | |||

| 年400万円を超え年800万円以下の所得 | 5.3 | 5.665 | 5.3 | 5.665 | 5.3 | 5.665 | ||||||

| 年800万円を超える所得 | 7.0 | 7.48 | 7.0 | 7.48 | 7.0 | 7.48 | ||||||

| 軽減税率不適用法人 | ||||||||||||

(出典)東京都主税局「法人事業税・法人都民税 」を参考に作成

- ※別ウィンドウで「東京都主税局」のウェブサイトへ遷移します。

法人が納める税金

法人が納める税金には、法人税等以外にもさまざまな種類があります。おもな税金について確認していきましょう。

<国税>

・特別法人事業税

特別法人事業税は、2019年度税制改正において、地方法人課税における税源の偏在を是正するため、法人事業税の一部を分離して導入された税金です。特別法人事業税は国税ですが、法人事業税と併せて申告納付します。

・消費税

消費税は、法人が納めることになります。税金を負担するのは商品やサービスを購入する消費者ですが、税金を納めるのは消費者から消費税を預かる事業者で、納税者と担税者が異なることから、間接税に分類されます。

・印紙税

印紙税は、領収書や契約書などの文書にかかる税金です。対象文書に収入印紙を貼り付け、割印を押して納付します。

・源泉所得税

源泉所得税は、役員や社員の給与、税理士、弁護士、司法書士などへの報酬に対して課される税金です。

<地方税>

・固定資産税

固定資産税とは、法人が所有する土地、建物、機械、償却資産などにかかる税金です。

・償却資産税

償却資産税とは、減価償却の対象となる器具や備品などの償却資産に対して課されます。固定資産税のうち、土地や建物に課されるものと区別するための呼称です。

・都市計画税

都市計画税は、都市計画事業または土地区画整理事業に必要な費用にあてるための「目的税」として課税されるものです。都市計画法による都市計画区域のうち、原則として市街化区域内に所在する土地および家屋が課税の対象となります。

法人カードを活用しよう

法人税等のうち、法人税は国税、法人事業税と法人住民税は地方税となります。

そのため、国税である法人税および附帯税(延滞税、加算税など)は、「国税クレジットカードお支払サイト」で支払うことができます。地方税である法人事業税と法人住民税は、各都道府県がクレジットカード払いに対応しているかどうかを確認しましょう。近年は、クレジットカード払いに対応している自治体が増加傾向にあり、東京都なら「都税 クレジットカードお支払サイト」で納付ができます。

- ※別ウィンドウで「国税クレジットカードお支払サイト」のウェブサイトへ遷移します。

口座引き落としや納付書による納付に特典はありませんが、クレジットカードで税金を納付すると、ポイントを効率的に貯められたり、現金を持ち歩くリスクを減らしたりできるというメリットがあります。

クレジットカード払いが可能な税金は、法人カードを活用してお得に納付をしましょう。

大企業におすすめ!三井住友コーポレートカード

カード使用者の多い大企業向けの法人カードです。出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険や買い物保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードで、特定の加盟店での決済に限定した利用ができます。なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクがありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

法人事業税を把握して納付しよう

法人事業税は、法人税、法人住民税とともに法人税等と呼ばれ、法人として事業を開始したら納付しなければならない税金です。

なぜ税金を納めなければならないのか、納税の目的や納付先をしっかり理解して、期限内にきちんと納付しましょう。

よくある質問

Q1.法人事業税とは?

法人事業税は、事業を行うにあたって利用している道路や港湾、消防、警察などの公共サービスや公共施設について、その経費の一部を負担する目的で課税されるものです。法人の事業所得に対して各都道府県が課すため、納付先は各地方自治体になります。

詳しくは以下をご覧ください。

Q2.法人事業税の計算方法は?

法人事業税を求める計算式は「法人事業税額=所得×法人事業税率」になります。法人事業税率は、法人の種類や課税所得、事業開始年度によって異なります。また、税率は各都道府県によるため、事前に確認しておきましょう。

詳しくは以下をご覧ください。

- ※2022年11月時点の情報なので、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す