クレジットカード払いの経費を計上するには?領収書などの取り扱いについても解説

2024.12.19

クレジットカード払いの経費を計上するには?領収書などの取り扱いについても解説

2024.12.19

受け取った領収書やレシートを整理して、仕訳をする毎月の経費処理。個人事業主やスタートアップの経営者の中には、煩雑な作業によって時間を取られ、面倒に思っている人も多いでしょう。とはいえ、毎月の経費処理は、課税所得を抑えて節税するうえで欠かせない大切な作業です。

そこでおすすめなのが、経費の支払いをすべてクレジットカードに集約する方法です。毎月の利用明細をアプリでいつでも簡単に確認することができます。また、会計ソフトと連携させることで帳簿作成の時間を劇的に減らせるなど、メリットがたくさんあります。

ここでは、個人事業主がクレジットカード決済をする場合のメリットや、経費をどのように帳簿に計上するのかをご紹介します。

こちらもあわせてご覧ください

個人事業主がクレジットカード払いの経費を処理する際、どのように経理処理をしたらよいのでしょうか。

クレジットカードで経費を支払う場合、店舗に領収書を発行する義務はありません。依頼すれば発行してくれる店舗もありますが、手書きのあて名入りの領収書は不要です。

クレジットカード決済では、原則として領収書は発行されませんが、経費精算時の証憑として代わりになる書類は必要です。

これには以下の項目が記載されており、「支払いの証明」ができるかどうかがポイントになります。

カード会社から毎月発行される明細書は、経費の支払いが実際に行われたことを証明できます。WEB明細を利用している場合はダウンロードし、必要に応じて印刷しておきましょう。ただし、購入した商品や受けたサービスの内容は分かりません。インボイスには該当しないため、仕入税額控除の適用を受けることはできない点にも注意が必要です。仕入税額控除を適用するためには、カード加盟店である購入店舗から、要件を満たす書類を受け取って保存する必要があります。

店舗でクレジットカード払いを行った際に受け取るレシートは、上述の必要事項が記載されていれば、経費精算用の書類として使用できます。また、インボイスの要件を満たしていれば、仕入税額控除が認められます。

上記のとおり、領収書の代わりに支払い証明となる利用明細書やレシートがあれば、購入した店舗に手書きであて名入りの領収書を発行してもらう必要はありません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードを利用して経費計上する場合、利用日と実際に預金が引き落とされる支払い日には、1ヵ月から2ヵ月ほどのタイムラグが生じるため、現金払いとは異なる経理処理が必要です。

記帳は原則として取引が成立した段階で経費計上する「発生主義」で行われますが、クレジットカードの場合は確定申告のしかたなどによって記帳の方法が異なります。

青色申告では、10万円もしくは55万円の青色申告特別控除、e-TAXによる電子申告で最高65万円の控除が受けられ、大幅な節税になるというメリットがあります。

確定申告は、原則として収益や費用が発生した段階で計上する「発生主義」に基づいた複式簿記での記帳が求められます。発生主義では、商取引が成立した段階と、実際に収入や支出があった段階の2回に分けて記帳します。

ただし、使用するクレジットカードが個人用か事業用かによって、記帳のタイミングや仕訳で使う勘定科目が異なりますので注意が必要です。

ここでは、5,000円の消耗品を、7月2日にクレジットカードを使って購入した場合を例に解説します。

個人用のクレジットカードで経費を支払ったときの記帳のしかた

青色申告65万円控除で、事業用でない口座から引き落とされる個人用クレジットカードを利用して支払いをした場合、帳簿上は「クレジットカードの持ち主が、事業主からお金を借りて支払いをした」ということになり、決済時に適切な勘定科目を選んで記帳するだけで構いません。

帳簿上、引き落としの際にはお金の動きはないので、会計処理は不要です。

青色申告65万円控除で、事業用の口座から引き落とされるカードを利用して支払いをした場合、決済日に「未払金」を計上したうえで、引き落とし日にも「普通預金」の勘定科目で未払金を消す処理が必要です。

なお、支払いが年をまたぐ場合を除いて、「未払金」を使用せず以下のように仕訳を簡略化することもできます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

事業が軌道に乗りはじめ、所得が上がるにつれて増えていくのが税金です。そこで、納税額を抑えるために、必ずやるべきことが経費の計上です。

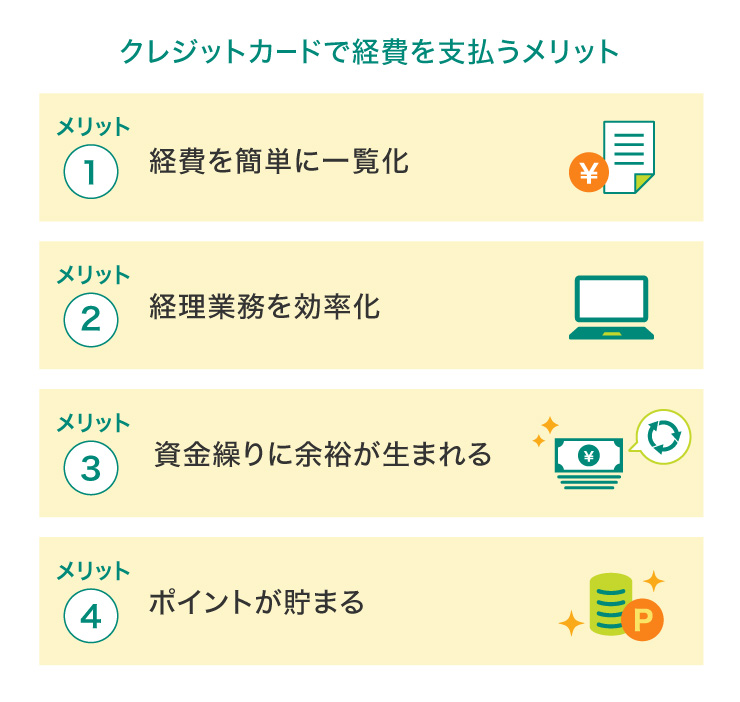

クレジットカードで経費を支払うことで、以下のようにさまざまなメリットがあります。

クライアントを訪問する交通費や、書籍代、インターネット代、オフィスの家賃・光熱費といった「事業に関連するもの」の支払いを経費として計上し、所得から差し引くことによって課税所得を抑えるというのが経費計上による節税のしくみです。

これらの経費をクレジットカードで支払うと、毎月のカードの明細書やウェブ上で、いつ・どこで・どれくらい使用したのか、お金の流れを簡単に一覧化することができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

会計ソフトと連携することによって、領収書やレシートを見ながら行う手作業がなくなり、経理業務を効率化でき、管理が楽になります。日々の忙しさで処理を後回しにした結果、確定申告の直前になって大量の領収書を手入力せざるをえなくなったり、計算が合わなくて何度もやり直したりといった、ストレスが多い作業に悩まされることもなくなるでしょう。

経費の支払いを現金で行っていると、お金の出入りの把握が難しく、経費処理に余計な手間がかかるうえにミスも起こりやすくなります。よりスピーディーに、正確に作業をするなら、クレジットカードが最適です。

クレジットカードは資金繰りにも役立ちます。個人事業主が資金を調達するには、金融機関から融資を受ける、リースや割賦販売を利用するなどの方法がありますが、申請してすぐに十分な資金を受けられるケースはそう多くありません。

そんなときに便利なのがクレジットカードです。手元のキャッシュは心許ないけれど、事業継続のために仕入れをしたいというとき、クレジットカードを使うと仕入れと支払いに1~2ヵ月ほどのタイムラグができるため余裕が生まれ、そのあいだに資金繰りを改善することができます。

現金での支払いと違って、使う度にポイントが付与され、さまざまな特典を受けることができます。

オフィスの賃料や光熱費、通信費など、月ごとに大きな金額が動く固定費をカード払いにすると、より効率的にポイントを貯めることができるでしょう。

経費の支払いにクレジットカードを使うとメリットも多く便利ですが、いくつか注意しなければいけない点もあります。

仕入税額控除を受けるためにはインボイスが必要

前述したとおり、毎月カード会社からカード利用者に発行される利用明細書は、インボイス記載事項を満たす書類には該当しません。消費税の課税事業者が仕入税額控除を受けるためには、仕入れ先であるカード加盟店から適格請求書を交付してもらう必要があります。

一方、カード決済時にカード加盟店から発行されるレシートは、インボイスの要件を満たしていれば、仕入税額控除が受けられます。小売店や飲食店、タクシーなど、不特定多数の人に販売・サービスを行う業種では、簡易インボイスの記載事項を満たすレシートでも認められます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの利用で付与されたポイントやマイルの仕訳に注意しましょう。ポイントやマイルを利用して値引きを受けた場合、「値引き」もしくは「雑収入」として仕訳を行わなければいけません。どちらを利用するかはケースによって異なりますが、例えば支払いと同時にポイント分が差し引かれる場合は「値引き」、後日キャッシュバックとしてポイント分が還元される場合は「雑収入」と計上すると分かりやすいでしょう。

販売店や店舗が発行する取引明細には保管期間があります。確定申告方法によって異なり、5年もしくは7年は保管が必要です。長期にわたるため、紛失しないよう注意が必要です。

また、明細書や領収書が感熱紙だった場合は退色して印字がぼやけたり消えてしまったりすることもあります。保管中に消えないように保管環境にも注意しましょう。

青色申告の場合、帳簿種類の保存期間は以下のとおりです。

前々年分の事業所得及び不動産所得の金額が300万円以下の方は、5年

(出典)国税庁「記帳や帳簿等保存・青色申告」より引用

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

青色申告事業者は、帳簿に関する領収書などの証憑を、原則として7年間保存しなければなりません。

ただし、前々年分の事業所得と不動産所得が300万円以下の場合、現金預金取引等関係書類の保存期間は5年です(※)。なお、インボイス制度に関わる請求書や電磁的記録は、上記に関わらず7年間保存する必要があります。

白色申告の場合、帳簿種類の保存期間は以下のとおりです。

(出典)国税庁「記帳や帳簿等保存・青色申告」より引用

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

領収書をはじめとする証憑の保存期間は、白色申告なら5年間です。ただし、白色申告の場合も、インボイス制度に関わる請求書や電磁的記録は、7年間保存する必要があるため注意しましょう。

個人事業主として起業した後では、クレジットカードを新たに作るのは難しいと思われがちですが、個人事業主が事業用のクレジットカードとして法人カードを作ることは可能です。

個人カードとは別に法人カードを持つことで、以下のようにさまざまなメリットが得られます。

法人カードの中には、法人代表者や個人事業主でも作れるものがあります。事業の実績ではなく個人の信用情報が重視されるため、起業から間もない場合でも所定の審査に通過すればカードを作ることができます。

また、個人用のクレジットカードを経費利用した場合も経費計上することはできますが、会計ソフトに連携するなど事業用の経費決済に使うと、プライベートの支出と混ざって経理処理が煩雑になります。経費の支払いに使う法人カードを持つことで、振り分けの手間が削減でき、会計処理のさらなる効率化が可能です。

法人カードは個人カードに比べて、カードの利用可能枠(利用限度額)が高めに設定されている点もメリットです。設備投資など大きな出費の際も安心できるでしょう。そのうえ、法人カードなら年会費は経費として計上することができ、ビジネスに活用できる付帯サービスが豊富であることも大切なポイントです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

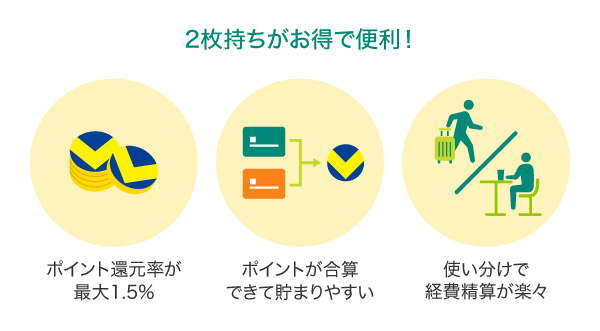

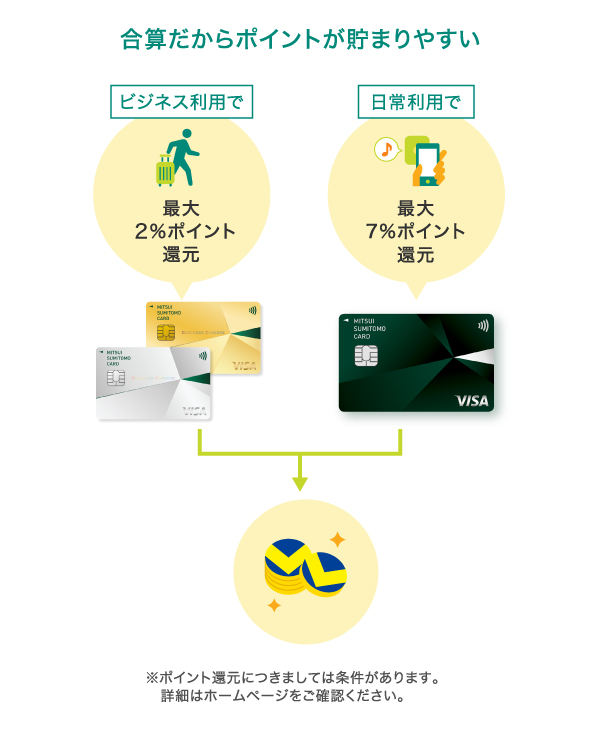

ビジネスとプライベートを分けるなら、三井住友カードが発行する「三井住友カード ビジネスオーナーズ」と「三井住友カード(NL)」の2枚持ちがお得で便利です。

ポイント還元率が最大2.5%

2枚持ちなら大手航空会社の航空券やETC、Amazonなどでの対象の支払いで、最大2.5%(通常のポイント分を含む)のポイント還元が受けられるため、ビジネスでの出張や移動、備品注文がよりお得になります。

なお、条件達成で「三井住友カード ビジネスオーナーズ (一般)」は最大1.5%、「三井住友カード ビジネスオーナーズ ゴールド」は最大2%、「三井住友カード ビジネスオーナーズ プラチナプリファード」は最大2.5%の還元が受けられます。

カードを複数持つ場合、ポイントがバラバラで貯めにくいことが気になる方も多いのではないでしょうか。三井住友カード ビジネスオーナーズと三井住友カード(NL)ではVポイントを合算できるため、ポイントが貯めやすく、使いやすいです。

ポイントは合算ですが、「Vpassアプリ」を使うとワンタップでカードを切替えられるので、簡単に利用明細を別々に管理できます。

「プライベートでの利用は三井住友カード(NL)、ビジネスでの利用は三井住友カード ビジネスオーナーズ」と分けて利用することで、経費精算も簡単・正確に行うことができます。

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

三井住友カード ビジネスオーナーズの特徴としては、年会費が高すぎないので事業の負担になりにくいこと、ポイント還元率やカード利用枠が大きく、付帯サービスが充実していることなど、法人カードを選ぶ際のおすすめポイントをすべて兼ね備えています。

支払いは法人口座(または個人・屋号付口座)からの自動引き落としになるので、請求書の処理やお振込み手続きの手間が大幅に削減されます。経費の支払いを三井住友カード ビジネスオーナーズにまとめればVポイントが貯まってお得です。

国内外の出張をサポートするサービスも付帯されています。ANA、JALの航空券チケットレス発券サービス、JR東海エクスプレス予約サービス(プラスEX会員)による東海道・山陽・九州新幹線(東京~鹿児島中央間)のネット予約&チケットレスサービスなどが利用可能です。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

節税したい個人事業主にとって、面倒でも欠かせないのが毎月の経費処理です。時短でミスなく、確実に記帳し、かつビジネス上のメリットも受けられるため、経費の支払いを法人カードに統一しましょう。

支払い明細によって支払いの管理がしやすく、会計ソフトと連携させることで面倒な経費処理も格段にしやすくなります。

どんな法人カードを選んだらいいか迷ったら、個人の信用力を重視する三井住友カード ビジネスオーナーズがおすすめです。個人事業主のほか、事業の実績がまだ積まれていないスタートアップ企業の経営者など、どなたでもお申し込みいただけます。三井住友カード ビジネスオーナーズを利用して毎月の経費処理を楽にし、節税につなげてください。

よくある質問

Q1.クレジットカード払いの経費を処理する際に必要なものは?

カード会社から毎月発行される利用明細書や、店舗でクレジットカード払いを行った際に受け取るレシートで、「店名」「購入日」「商品やサービスの内容」「購入金額」「購入者の氏名または会社名」といった項目が記載されていれば、経費精算時の証憑として領収書の代わりに使えます。

詳しくは以下をご覧ください。

Q2.クレジットカードで経費を支払うメリットは?

クレジットカードで経費を支払うことで、経費を簡単に一覧化し、経理業務を効率化することが可能です。また、クレジットカード払いなら仕入れと支払いにタイムラグができるため余裕が生まれ、そのあいだに資金繰りを改善することもできます。利用金額に応じてポイントが貯まる点もメリットです。

詳しくは以下をご覧ください。

Q3.クレジットカード払いの経費を計上する際の注意点は?

クレジットカード払いの経費を計上する際、仕入税額控除を受けるためにはインボイスが必要です。また、ポイントやマイルを利用して値引きを受けた場合は、「値引き」もしくは「雑収入」として仕訳を別にする必要があります。明細書や領収書が感熱紙だった場合は長く保管しても印字が見えなくならないよう、保管環境にも注意しましょう。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

2024年12月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事