個人事業主の家事按分とは?割合や経費計上の仕方を徹底解説!

2023.03.01

個人事業主の家事按分とは?割合や経費計上の仕方を徹底解説!

個人事業主の家事按分とは?割合や経費計上の仕方を徹底解説!

2023.03.01

開業したばかりの個人事業主が経費管理で悩むのが「家事按分」です。

ここでは、家事按分についての基本、自宅兼事務所の賃料の経費計上のやり方、経費管理がしやすい個人事業主におすすめの法人カードなどをご紹介します。

こちらもあわせてご覧ください

三井住友カード ビジネスオーナーズ

一般/ゴールド

法人代表者・個人事業主の皆さまのビジネスをサポート

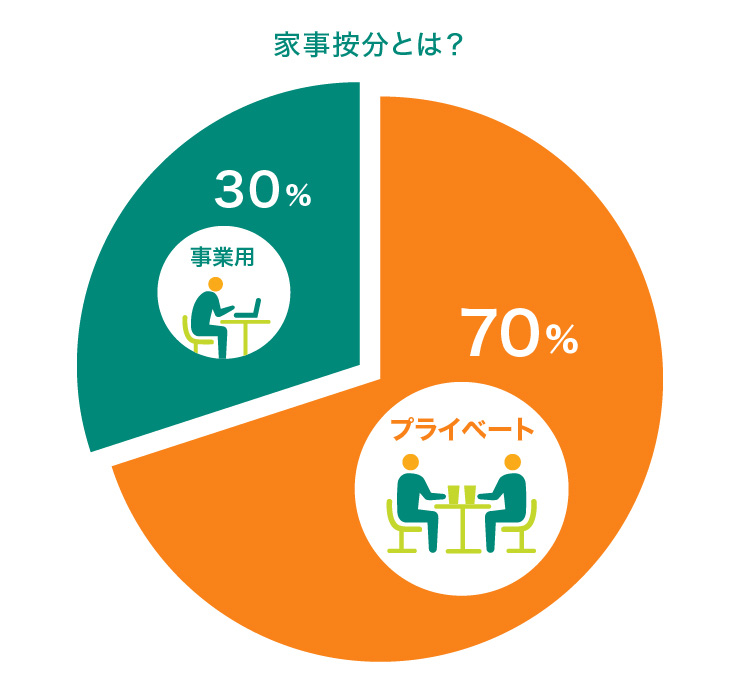

家事按分とは

自宅を事務所として利用している個人事業主の場合、家賃や水道光熱費など、プライベートと事業で使用した分との区別があいまいになってしまうことがあります。このような、プライベートと業務を兼ねた支出に対し、業務利用分を計算し、経費として計上することを家事按分(かじあんぶん)といいます。

家事按分できるもの

ここでは、一般的に家事按分の対象となる費用を、具体例とともに見ていきましょう。

家賃

自宅の家賃は、全体の床面積のうち、事業用に使っているスペースの床面積の割合を算出し、「地代家賃」として計上できます。

例えば、床面積50m²、家賃12万円のマンションの20m²を事務所として使っている場合の計算式は以下です。

20m²÷50m²=0.4

12万円×0.4=4万8,000円

経費として計上できる家賃は、12万円のうち4万8,000円となります。

なお、持ち家の場合でも、事業で使うスペースの割合に基づいて建物の減価償却費、固定資産税、住宅ローンの金利、火災保険料を按分することができます。ただし、事業用スペースの割合が大きい場合には、それに伴って住宅ローン控除の額が減額される可能性もあるため、ご注意ください。

水道光熱費

水道光熱費は、使用時間や使用日数を目安に按分します。正確な数字を出すことは難しいので、請求額に合理的な割合を掛けて計算しましょう。

例えば、自宅兼オフィスを、1ヵ月のうち180時間程度、業務として使っており、その月の水道光熱費が1万円だった場合の計算式は以下です。

180時間÷720時間(30日×24時間)=0.25

1万円×0.25=2,500円

経費として計上できる水道光熱費は、1万円のうち2,500円となります。

なお、電気代やガス代、水道代によって、事業での使用頻度にも差があるため、実態に合わせて費用ごとに按分割合を変えることも可能です。

通信費

インターネットや電話料金などの通信費も、水道光熱費と同じく使用時間や使用日数を目安に按分します。

いずれも客観的に納得できる範囲内で、可能な限り合理的な割合を用いてください。

例えば、週7日のうち週休2日制で働く場合には70%として按分するなど、実際の使用方法を根拠として按分割合を決定するように心がけましょう。

ある月の携帯料金が1万5,000円、事業で使用した割合が70%の場合の計算式は以下です。

1万5,000円×0.7=1万500円

経費として計上できる通信費は、1万5,000円のうち1万500円となります。

自動車関連費用

仕事で使用している自動車がプライベートと共用の場合でも、業務に使用した分は経費として計上することができます。

自動車関連費用として経費の対象になるのは、おもに次のようなものになります。

業務中に使用した高速道路やコインパーキングなどの料金は、全額経費として計上できます。

それ以外の費用に関しては、業務とプライベートそれぞれの走行距離や利用時間などを目安に割合を決めて按分しましょう。なお、実際の走行距離を用いる場合には、年間の数値を記録することは難しいでしょうから、特定の期間で走行距離数を抽出し、按分割合の計算根拠とする方法が現実的です。

例えば、1ヵ月の走行距離数800kmであり、そのうち事業で使用した部分が600kmの場合において、ガソリン代が1万円だった場合の計算式は以下です。

600km÷800km=0.75

1万円×0.75=7,500円

経費として計上できるガソリン代は、1万円のうち7,500円となります。

なお、車両本体の購入代金は、固定資産として計上してから減価償却費として計上するのが一般的です。

青色申告と白色申告の家事按分の違いはある?

確定申告は、青色申告と白色申告がありますが、それぞれ家事按分の考え方を見てみましょう。

青色申告の場合

青色申告の場合、業務上必要である部分の比率に関する制限はありません。

青色申告の承認を受けている方なら、業務上必要である部分の割合にかかわらず、直接必要であったことが明らかにされる部分の金額を経費として計上することが可能です。

白色申告の場合

白色申告の場合、支出のうち、まず業務の遂行上必要である部分が50%を超えるかで判定されます。ただし、これが50%以下であっても、その必要である部分を明らかに区分できる場合は、必要経費として計上することが認められるため、実務上は青色申告と同様に家事按分が可能です。

スムーズな経費管理には、法人カードがおすすめ

個人事業主も法人カードで経費を支払うと、さまざまなメリットが得られます。

経費の管理がしやすくなる

法人カードでは、個人カードと同様に利用明細が発行されます。いつどこで、いくら使用したかが一目でわかり、経費の管理がしやすくなります。また、経理ソフトなどを利用すれば、利用明細をそのまま取り込むことができ、経費精算も効率化できるでしょう。

経費の計上漏れが防げる

利用明細をもとに経費の確認を行えば、領収書の紛失や入力漏れなどにも気付くことができ、経費の計上漏れを防ぐことができます。オフィスの水道光熱費や携帯料金など、毎月の支払いをカードにまとめれば、よりミスを軽減できるでしょう。

このほか、個人カードよりも高い利用限度額を設定できたり、ビジネスシーンで役立つサービスが受けられたりと、法人カードには経費精算以外の面でもメリットが豊富です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人事業主におすすめ!三井住友カード ビジネスオーナーズ

三井住友カード ビジネスオーナーズは、高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。法人口座(または個人口座・屋号付個人口座)から自動で引き落しができるため、請求処理や振り込み手続きなどの事務処理が大幅に軽減されます。支払いをカードに一本化することで、出張接待費や広告費など多岐にわたる支払いの手数料も削減させられるうえ、Vポイントも貯まってお得です。

また、最高2,000万円の海外旅行傷害保険(※)などの付帯サービスだけでなく三井住友カード ビジネスオーナーズ ゴールドなら、空港のラウンジを無料で利用できるので、飛行機での出張が多い方に便利です。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

個人事業主が経費になるか迷うケース

ここでは、経費になるかどうか、個人事業主が迷いやすいケースを見ていきます。

ケース1 カフェで頼んだコーヒーの代金

仕事の打ち合わせのためにカフェに入ってコーヒーを頼んだ場合、コーヒーの代金は「仕事に必要な経費」として認められます。ただし、仕事を終えて一息入れるためにカフェを利用した場合の代金や、仕事前に友達と立ち寄ったカフェでの飲食代はプライベートな支出であり、経費としては認められません。

ケース2 スーツや靴などの衣服代

仕事で着用するために購入したスーツや靴であっても、プライベートでも着用できるものは経費になりません。

一方、飲食店などのユニフォームや、建設現場で着用する作業着、ダンサーの衣装など、「仕事でしか使用しない」と判断できるものは経費にすることができます。

経費になるかならないかを見極める3つのポイント

経費になるかどうかを見極めるポイントは、以下の3つです。

ポイント1 指摘を受けたときに正当性を主張できるか

先に挙げたカフェでの飲食代のように、グレーゾーンに位置する費用については、「事業との関連性や必要性を客観的に証明できるか」がポイントです。税務署から「本当に経費なのか明らかではない」と指摘を受けたとき、売上に必要な出費であることをきちんと証明できるなら、経費として計上してもよいでしょう。

ポイント2 収入とのバランスが常識の範囲内か

事業規模や収入に対して経費が多すぎると、指摘を受ける可能性があります。年間の収入が200万円しかない個人事業主が、接待交際費として1回5万円の経費を何度も計上していたり、打ち合わせを兼ねた小規模の会食に毎回10万円以上の経費を投入していたりすれば、どう見ても不自然です。「世間一般の常識の範囲内か」という視点も、見極めの重要なポイントです。

ポイント3 非事業用の支出や事業主自身に対する支払いではないか

個人事業主は、事業とは直接かかわりのない自分のための支払いを経費として計上することはできません。また、福利厚生という概念もないため、個人事業主自身の生命保険料や健康診断・人間ドックの費用、給料、スポーツクラブの会費などは経費になりません。

■こちらも合わせてご覧ください(法人カード活用ガイド)

領収書のもらい方と注意点

計上した経費の証明ともなる領収書は、税務調査が入った際に確認されるもののひとつです。税務調査では、経費について数年前にさかのぼって説明を求められることもあります。「品代」などの簡単な但し書きでは詳細を思い出すことができず、納得してもらえるような説明ができない可能性があります。そのため、領収書をもらう際は、次の項目が記載されているかチェックしましょう。

領収書に必要な記載内容

このほか、同行者や人数、関係する相手企業の名前などを領収書の裏面に自身でメモしておくと安心です。なお、支出を証明できる書類は、手書きの宛名入り領収書のほかにも、レシートや利用伝票、振込明細書などがあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

確定申告前に行っておきたい節税対策

所得税などの税金は所得をもとに算出されるため、正しい経費計上を心がけることが節税対策につながります。

確定申告前にチェックしたい節税対策

まずは経費を見直し、計上漏れがないかを確認しましょう。その際、按分をしているものの割合が正しく設定されているか、入力ミスなどで金額の間違いが起きていないかも併せて確認することが大切です。

確定申告の方法には白色申告と青色申告があり、青色申告の場合は青色申告特別控除として、最大65万円を控除できます。青色申告では、複式簿記で帳簿をつけていること、記帳に基づいた貸借対照表と損益計算書を添付することなどの条件を満たす必要がありますが、会計ソフトなどを利用すればそれほど難しい作業ではありません。

事業で使用するパソコンや車など、減価償却資産として定められた10万円以上の資産を購入した場合は、固定資産として計上し、減価償却費を計上します。個人事業主は条件を満たす場合、青色申告決算書に必要事項を記入して確定申告の際に提出すると、少額減価償却資産の特例で10万円以上30万円未満の固定資産を一括で経費計上できるようになります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

家事按分をしっかり理解し、正しく経費計上しよう

事業を行うためにかかった費用を正しく把握し必要経費として計上すると、節税につなげることができます。とくに、自宅で仕事をしている個人事業主は、家事按分を活用することで、より経費の範囲が広がります。経費にできるかどうか迷ったら、「事業に使うもの」を「常識の範囲内で」経費計上できるという基本に立ち返って考えましょう。客観的に経費であることを証明できるよう、支払いをしたら領収書をもらうことも忘れないようにしてください。

また、経費の支払いを法人カードにまとめれば、より経費管理がスムーズになります。個人事業主も法人カードを検討してみましょう。

よくある質問

Q1.家事按分とは?

自宅を事務所として利用している個人事業主の場合、家賃や水道光熱費など、プライベートと事業で使用した分との区別があいまいになってしまうことがあります。このような、プライベートと業務を兼ねた支出に対し、業務用の比率分を経費として計上することを家事按分といいます。

詳しくは以下をご覧ください。

Q2.家事按分ができるものは?

家事按分の対象となる費用には、家賃、水道光熱費、インターネットや電話料金などの通信費、自動車関連費用などがあります。自動車関連費用として経費の対象になるのは、おもに、車両本体の購入代金、ガソリン代、駐車場費用、高速代、車両保険料、自動車税(種別割)、車検費用などです。

詳しくは以下をご覧ください。

Q3.青色申告と白色申告の家事按分の違いは?

確定申告は、青色申告と白色申告があります。青色申告書の場合、業務上必要である部分の比率に関する制限はありません。青色申告の承認を受けている方なら、業務上必要である部分の割合にかかわらず、直接必要であったことが明らかにされる部分の金額を経費として計上することが可能です。白色申告の場合、支出のうち業務の遂行上必要である部分が50%を超えるかで判定されます。ただし、これが50%以下であっても、その必要である部分を明らかに区分できる場合は、必要経費として計上することが認められるため、実務上は青色申告と同様に家事按分が可能です。

詳しくは以下をご覧ください。

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

2023年3月時点の情報なので、最新の情報ではない可能性があります。

あわせて読みたい記事