服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

開業したばかりの個人事業主は、経費管理に苦手意識を持つことが多いです。「経費を誤って計上していないか」「何が経費として計上していい項目なのか」など、日々不安を感じている方もいるでしょう。経費は、コツさえつかめば難しいものではありません。

ここでは、個人事業主の経費の基本を解説します。経費の正しい知識を身につけて漏れなく計上し、確定申告に備えましょう。

こちらもあわせてご覧ください

個人事業主の経費とは?

「経費」とは、簡単にいうと「事業に関係する支出」のことです。それでは早速、経費の基本を見ていきましょう。

経費の基本的な概念

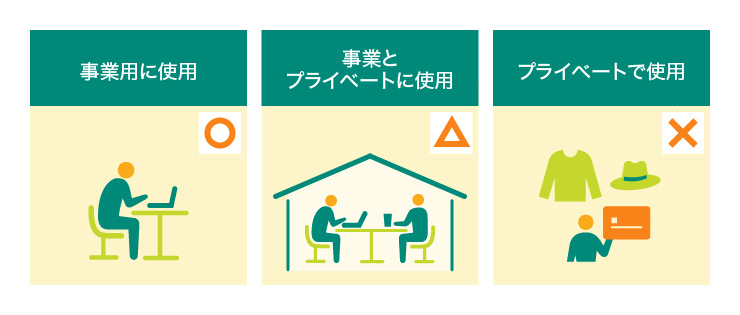

事業用に使用した支出かどうかが、経費の判断基準です。職種・業種によって「業務上必要」と認められる経費は異なります。事務所の家賃、販売するために仕入れた商品、従業員の給料、取引先との会食費なども経費となります。

また、個人事業主は、事業と生活が密接に関係していることが多いため、経費とプライベートの支出との区別があいまいになりがちです。例えば、自宅兼事務所の家賃などは、事業用で使用している部分を明確に区分できる場合は、経費として計上することができます。このように、業務とプライベートが混ざった支出に対して業務利用分を計算し、経費として計上することを「家事按分」といいます。

経費計上とは

「経費計上」とは、経費を帳簿に記入し勘定することです。経費計上によって事業に必要な資金を把握し、節税対策がとれるので、個人事業主にはとても重要です。また、帳簿の金額は決算書に反映されるので、日ごろから正しく記入するよう注意しましょう。

経費計上できる上限金額は?

事業に関係があればさまざまな支出を計上できるのが経費ですが、その上限金額については、いくら以内におさめなければいけないというルールはなく、法律でも明確には定められていません。ただし、経費はあくまでも事業にかかわること、業務に関連する支出に限定するのが必須条件です。プライベートで使用したものは経費ではありません。

経費として計上するために必要なもの

経費として計上するためには、証憑書類が必要です。手書きの宛名入り領収書やレシートなどは、普段からもらう習慣をつけて、経費の証拠として残さなければなりません。さらに、その支出の用途を簡単にメモしておくとよいでしょう。

クレジットカードを利用した場合は、利用伝票が領収書の代わりになります。銀行振込の場合は、ATMから出てくる振込明細と請求書や納品書などを合わせて保管しておきます。交通費で領収書をもらい損ねた場合には駅の券売機で交通系ICカードの利用履歴を印刷したり、領収書をなくしてしまったら出金伝票を残したりして対応しましょう。

証憑書類として認められるもの

- 手書きの宛名入り領収書・レシート・メール領収書

- クレジットカード利用伝票

- 請求書・納品書・出金伝票

- 交通系ICの「利用履歴」を印刷したもの

- ATMの振込明細書や通帳の記録

- 弔慶事の案内状や祝儀・不祝儀袋の表書きコピー など

電子取引の領収書・レシートを受け取った場合

改正された「電子帳簿保存法」により、2022年1月以降の電子取引はデータ保存が必要になりました。これに対応し、領収書やレシートを電子データで受け取ったらデータとして保存する必要があります。受け取ったデータを紙に出力して保存してはいけません。さらに、勝手な訂正や削除を禁止する社内規定を設けたり、削除や内容の改変を防止するシステムを利用したりと、法律にのっとったデータ保存要件に従って運用をしなければなりません。

なお、紙で受け取った領収書・レシートについては、これまでどおりそのまま保存しても問題ありませんし、電子帳簿保存法の要件を満たしていればスキャンデータで保存することも可能になりました。データで保存した領収書・レシートの原本は破棄することができます。

インボイス制度への対応で必要なもの

2023年10月からはインボイス制度も施行されています。個人事業主が経費を計上する際にも必要となった変更点がありますので確認していきましょう。

個人事業主の場合

個人事業主には免税事業者と課税事業者があり、課税事業者は消費税の確定申告が必要です。経費として申告するには、領収書やレシートが適格請求書の要件を満たしている必要があります。受け取った領収書やレシートに、事業者登録番号や税率ごとの課税額・税抜き金額の合計など、必要な項目がきちんと記載されているかを確認するようにしましょう。なお、確定申告後、証明書類は7年間保存することになりますので、保管方法や期間にも注意しましょう。

小規模事業者の場合

小規模事業者に該当する場合、「少額特例」が利用できます。少額特例とは、課税仕入れのうち金額が1万円(税込)未満のものは、適格請求書がなくても仕入税額控除の対象にできるというものです。ただし、要件に従って取引を帳簿に付けているという条件と、特例が利用できるのは2029年9月30日(日)までなので、注意しましょう。

個人事業主が経費計上できる「勘定科目」

ここでは、個人事業主が知っておきたい勘定科目を、一覧でご紹介します。

なお、クレジットカードの年会費も経費計上でき、勘定科目は「支払い手数料」や「諸会費」のどちらでも任意で入れることができます。ただし、どちらかに1度決めたら変更はできません。翌年以降も同じ勘定科目で処理することを忘れないようにしましょう。

■勘定科目一覧表

| 仕入 | 販売目的の商品や原材料などを仕入れた費用のこと。 |

| 消耗品費 | 仕事に必要な事務用品など、消耗品(※)を購入した費用。

|

| 広告宣伝費 | チラシ作成代、新聞広告費、求人広告費など、広告宣伝にかかった費用のこと。なお、広告宣伝費は、掲載された日の経費となるため、広告制作から掲載まで期間が空く雑誌の場合などは注意。 |

| 旅費交通費 | 打ち合わせや営業、納品、出張など事業に関わる移動にかかった費用のこと。 例:電車代、バス代、航空券代、タクシー代、ガソリン代、有料道路通行料、出張旅費など。 |

| 水道光熱費 | オフィスの水道・電気・ガスなどの料金。 自宅を事務所として使用している場合は、仕事に使っているスペースに応じて家事按分をすればして、経費として計上できる。 |

| 通信費 | おもにインターネットの回線使用料や携帯料金などの費用で、はがきや切手代も含まれる。仕事に使っている時間から家事按分をして、経費として計上できる。 |

| 支払い手数料 | 備品購入や出張時の交通費など必要な出費をまとめる事業用のクレジットカードを維持するための年会費は、経費として計上できる。 |

| 荷造運賃 | 宅配便などで荷物を送った場合の配送料のこと。 なお、荷造運賃には荷物の梱包資材も計上できる。 |

| 外注費 | 社外に業務委託の契約をして依頼した費用のこと。 例:外部のデザイナーにウェブサイトのデザインを依頼した費用など。 |

| 貸倒損失 | 売掛金や貸付金、立替金などが回収不能になった場合など、損失額を処理する勘定科目。 |

| 給料賃金 | 従業員に支払った給与や賞与(ボーナス)、残業代などのこと。 |

| 専従者給与 | 専従者(家族従業員)に支払う給与のこと。 専従者に支払う給与は、勘定科目「給料賃金」は使えないので注意。 |

個人事業主が経費として計上できないもの

基本的に、事業を営んでいなくても発生する費用や、事業主自身への支払いは経費にできません。

経費に計上できない主なもの

- 所得税、住民税

- 事業主の国民年金

- 事業主の健康保険料、健康診断料

- 事業とは関係ない事業主の借入金返済

- 住宅ローン

- 税金などの延滞金、罰金

- 従業員がいない場合の福利厚生費

- 事業主に対する給与賃金、出張手当

個人事業主には自らに対する福利厚生という概念がないため、事業主の健康診断料なども経費にできないものとなります。また、家庭用に使われたものの支払い、借入金、住宅ローンの返済なども経費にできないものなので気をつけてください。

なお、健康保険料や国民年金、住宅ローンについては事業所得の経費にはなりませんが、社会保険料控除や住宅ローン控除によって納税額を減額できるため、確定申告の際には忘れずに適用しましょう。

そのほか、経費として計上するのが難しいもの

経費として認められそうでありながら、計上することが難しいものもあります。それらを事例とともにご紹介します。

衣料品代

ビジネスのために着用する衣料品のなかで、スーツは経費に認められそうでも「普段も着ることがある」という見解から経費としては認められにくいのが現状です。一方、作業着などの「事業のみに限定して着用する」という条件があてはまる衣服は経費として計上できます。

スポーツクラブの会費

個人事業主は自分自身への福利厚生費が認められていないため、健康経営が目的であってもスポーツクラブの会費は経費としては計上できません。ただし、従業員を雇用していて、従業員全員が利用できるスポーツクラブがある場合は、福利厚生費として経費計上が可能です。

個人事業主の経費計上の注意点

個人事業主の経費計上では、気を付けるべき点があります。ここでは、2つの注意点を見ていきましょう。

事業用とプライベート用の支出を日ごろから区別する

個人事業主で気を付けたいのが、事業用とプライベート用の支出の混同です。例えば、取引先への贈答品の購入費用は交際費として経費計上ができますが、結婚する友人へのギフト代などプライベートの支出は経費になりません。

誤って計上することのないよう事業とプライベートの支出を明確に分けるために、個人事業主におすすめなのが、法人用のクレジットカードを導入することです。事業用の支払いを法人カードにまとめておけば混同することはありません。

正しい「家事按分」で経費計上する

個人事業主は、賃借している自宅を事務所として利用したり、自家用車で取引先に訪問したりと、さまざまなものを事業とプライベートで兼用する機会があります。このような支出に対し、業務利用分を計算し、経費として計上するのが家事按分です。事業で利用する割合をしっかり計算し、適切に経費計上するようにしましょう。

家事按分できる経費

個人事業主が家事按分して経費にできる支出は、主に次のようなものがあります。

家事按分できる経費

- 家賃

- 水道光熱費

- インターネット・携帯電話代

- 自動車関連費用(ガソリン代・車検費用など)

家賃や水道光熱費については、賃貸物件で明確に事業利用スペースが区切られている場合に家事按分できます。なお、戸建て物件に居住し、事務所と兼用している場合でも、按分がまったく適用できないというわけではありません。建物部分の減価償却費や住宅ローンの利息・固定資産税、火災保険料などで、事業利用分は按分の対象になります。

家事按分の方法

自宅を事業所と兼用している場合の経費の按分は、自宅の面積のうちどのくらいの広さを業務に使っているかによって変わります。一般的に、個人事業主の家賃の按分では、家賃全体の3割~4割とすることが多いようです。按分する家賃の額は、(事業所として使う面積÷自宅面積)×月額の家賃で算出することができます。

また、水道光熱費や通信費の按分では使用面積だけでなく、事務所として利用している時間も考慮する必要があります。電気代を按分する場合だと、1日の電気使用時間のうち事業利用は何時間であるか、割合を計算します。さらに、上で計算した事業所としての自宅使用面積の割合も加味しますので、(自宅の事業所利用の割合×電気代の事業利用の割合)×電気代の総額として計算します。

自家用車を営業などの業務で利用している個人事業主は、ガソリン代や自動車税、固定資産の減価償却費などを按分することができます。この場合は、走行距離全体から業務で乗車した距離を割り出して按分する方法が適しています。例えば、ガソリン代を按分する場合、(業務での走行距離÷全体の走行距離)×ガソリン代として算出できます。

経費計上で個人事業主は節税できる

個人事業主がなぜ経費計上しなければならないかというと、正しい経費計上は節税対策になるというのが一番大きな理由です。ここでは、節税につなげる方法や、もし誤った計上を行ってしまった場合について解説します。

節税につなげる方法

個人事業主が経費計上を節税につなげる方法は大きく分けて2つあります。ひとつは、青色申告特別控除を利用することです。青色申告をしている個人事業主は、事業所得に関連する取引を複式簿記で記帳し、確定申告で「貸借対照表」と「損益計算書」の提出をすることで、青色申告特別控除が55万円分受けられます。さらに、貸借対照表と損益計算書の提出をe-Taxで行えば、特別控除額は65万円に増えます。

もうひとつは、基本的なことではありますが、税理士に相談することです。税理士はその名のとおり税に関するエキスパートですので、何が経費になるのかわからないといった基礎的なことでも相談に乗ってくれるでしょう。なお、税理士への報酬も業務委託費などの勘定科目で経費計上ができます。

不確かな経費計上にはペナルティも

もし、経費を誤った額で計上してしまった場合には、追加の納税が発生する場合があるので要注意です。

税務署の税務調査では、経費や売上額の確認とともに、支出の証拠となる証憑書類を求めることが一般的です。帳簿には載っていても資料がないといったケースでは、経費にできないことがあります。経費にできなかった分は修正申告が必要となり、不足分の税を追って納めることになります。さらに、遅れた期間の分の延滞税もかかってしまいます。帳簿は、金額と証明する資料の整合性がとれるよう、正確に記載するように注意しましょう。

経費の支払いには「法人カード」がおすすめ!

個人事業主も、経費の支払いには法人カードを活用するのがおすすめです。クラウド型の会計ソフトは、銀行口座やクレジットカードの設定をすると、自動で履歴を取得して帳簿に反映してくれるものが多くあり、事務処理の手間を大幅に削減できます。

日ごろから、事業用には法人カード、プライベート用には個人カードを、といったように支払い方法を分けておくことで、誤った経費計上や計上漏れを防ぐこともできるでしょう。

さらに、経費の支払いでクレジットカードのポイントも貯まるのでお得です。この機会に、法人カードの申し込みを検討してみましょう。

個人事業主におすすめ!三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

- ※三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 永年無料

- ~500万円

※所定の審査有り - 0.5%~1.5%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 5,500円

※条件達成で翌年以降永年無料 - ~500万円

※所定の審査有り - 0.5%~2%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 33,000円(税込)

- ~9,999万円

※所定の審査有り - 1%~10%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大40,000円相当進呈

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

経費の基本を押さえて、日ごろから確定申告に備えよう

経費とは、事業用の支出のことを指します。個人事業主は、事業用とプライベート用の支出があいまいになりがちです。勘定科目の種類や家事按分の方法など、経費の基本をしっかり押さえ、正しく計上することで節税対策することができるでしょう。確定申告直前に経理事務の作業で焦らないよう、日ごろからしっかり帳簿を作成することが大切です。また、個人事業主は法人カード利用することで、業務とプライベートの支出の線引きを明確化でき、経費管理もシンプルになります。この機会に申し込みを検討してみることをおすすめします。

よくある質問

Q1.個人事業主の経費とは?

事業用に使用した支出かどうかが「経費になるか、ならないか」の判断基準です。職種・業種によって「業務上必要」と認められる経費は異なります。また、個人事業主は、事業と生活が密接に関係していることが多く、経費とプライベートの支出との区別があいまいになりがちです。例えば、自宅兼事務所の家賃などは、事業用で使用している部分を「家事按分」して経費計上することができます。

詳しくは以下をご覧ください。

Q2.個人事業主が経費として計上できないものは?

基本的に、事業に関係ないものや、事業主自身への支払いは経費にはなりません。所得税、住民税、事業主の健康保険料や国民年金、事業とは関係のない事業主の借入金返済、住宅ローン、罰金、税金などの延滞金などです。そのほか、従業員がいない場合の福利厚生費や、事業主に対する給与賃金および出張手当も経費ではないので注意しましょう。

詳しくは以下をご覧ください。

Q3.個人事業主の経費計上の注意点は?

個人事業主で気を付けたいのが、事業用とプライベート用の支出の混同です。個人事業主は、支出を事業用とプライベート用に日ごろから区別しましょう。事業用の支払いは個人カードではなく法人カードにまとめておくと、誤った計上をすることがなくスムーズです。また、「家事按分」の基本をしっかり押さえることも重要です。特に、家賃や水道光熱費など、事業とプライベートで兼用となるものへの支出は、業務利用分を家事按分してしっかり計上するようにしましょう。

詳しくは以下をご覧ください。

- ※2024年5月時点の情報のため、最新の情報ではない可能性があります。

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す