資金繰りとは?悪化の原因、改善方法を詳しく解説

2023.06.23

資金繰りとは?悪化の原因、改善方法を詳しく解説

資金繰りとは?悪化の原因、改善方法を詳しく解説

2023.06.23

「資金繰り」というと、倒産寸前の会社の経営者が銀行を訪ね歩いて融資をお願いするといったイメージがあるかもしれません。しかし、一見安泰に見えた大手企業が、資金繰りの失敗で倒産の危機に陥ることもありえます。

ここでは、経営者が知っておくべき資金繰りについて解説します。

資金繰りとは?

資金繰りとは、会社の収入と支出を管理して、収支の過不足を調整することです。

資金繰りの「資金」とは、会社としてすぐに支払いに利用できる下記などを指します。

上場株式などは資金の範囲には含まれません。資金は、会社にとっての血液や空気に例えられますが、資金の流れが止まってしまうと会社は生きることができずに、倒産してしまいます。

貸付金、売掛金などは、すぐに支払いに利用できませんので、資金以外の「資産」になります。もちろん、不動産や設備も、現金化されるには時間がかかりますので、資金には該当しません。

キャッシュフローは資金繰りではない

資金繰りとは、「キャッシュフロー」とも意味合いが違います。

キャッシュフローはその名のとおり、資金の流れを表すものです。こう考えると、キャッシュフローと資金繰りは、同じ意味のように思えるかもしれませんが、資金の流れを把握して管理する目的が異なります。

資金繰りの目的は、すぐ先の未来の資金の流れを把握することです。

例えば、今月1,000万円の入金があったので、すでにあった資金2,000万円に加えて3,000万円の資金があるとします。しかし、来月5,000万円の支払いがあるため2,000万円不足している、ということを把握するのが資金繰りです。

一方、キャッシュフローの目的は、過去の資金の流れを把握することです。今期の決算では資金がいくら増減したか、ということを表しているにすぎません。そのため、キャッシュフローの実績値を把握することで、来期の売上目標といった長期的な目標を立てることに役立ちます。

■こちらも合わせてご覧ください(法人カード活用ガイド)

資金繰りが不十分だと黒字倒産のリスクがある

資金繰りがしっかりと管理できていることは、会社の存続にとってとても重要なことです。

たとえ帳簿上は黒字になっていても、資金回収が遅れたり、大がかりな設備に投資したりして、資金が不足すると、資金繰りが悪化してしまいます。

売上や営業利益が下がったからといって、すぐに倒産の危機に直面するとは限りません。しかし、資金が一時的にでも不足(ショート)すれば、取引先への支払いや従業員の給与の支払いができなくなり、さらには倒産の危機に直面します。

特に赤字経営の場合は、さらに資金繰りに注意する必要があります。資金がショートしないように、資金繰り管理を徹底しましょう。

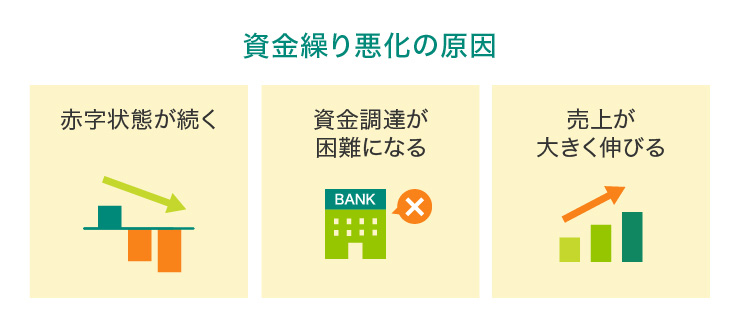

なぜ、資金繰りは悪化するのか

収支のバランスが取れない状態で、数ヵ月以内に資金が不足することが予測できれば、資金繰りが悪化しているといえます。こうなると、事業を行っていくための資金が不足し、必要な設備投資なども行えず、最終的には会社の倒産を招くことになります。

それでは、なぜ資金繰りが悪化するのか、その原因を見ていきましょう。

赤字の状態が継続

資金繰りが悪化する大きな原因は、赤字の状態が継続することです。売上が大きく減少すると、売上に連動していない固定費の支払いが困難になるためです。

例えば、毎月の売上が1,000万円であるのに対し、人件費や家賃などの経費が3,000万円であれば、月々2,000万円の赤字が発生します。利益状況と資金繰りは必ずしも一致しませんが、経費を支払うために必要な売上が確保できない状況が継続すれば、資金繰り悪化の原因となります。

銀行からの資金調達が困難

銀行から融資を受けることができれば、赤字であっても倒産するリスクは低下しますが、銀行からの融資を受け続けることが困難になってしまうと、資金繰りが悪化し、危険な状態に陥る可能性が高まります。

売上が大きく伸びる

売上が大きく伸びたときも、注意が必要です。売上が大きく伸びれば資金繰りが容易になる印象があるかもしれませんが、入金と支払いのタイミングによっては、かえって資金繰りを悪化させることになります。

例えば、通常は1ヵ月に2,000万円程度の売上を維持していた会社に、一気に2億円の注文が入ったとします。帳簿上では大きな利益が見込まれるものの、仕入れや外注費を支払うタイミングと、取引先からの売上代金回収のタイミングに注意しなければなりません。2億円の注文分の仕入れや外注費の支払いが先に発生して、取引先からの入金が数ヵ月後になったとしたら、資金不足になる可能性があります。

このような場合には、一時的に銀行から資金調達を行ったり、売上代金の一部を着手金として支払ってもらったりするなどの対応も検討しましょう。

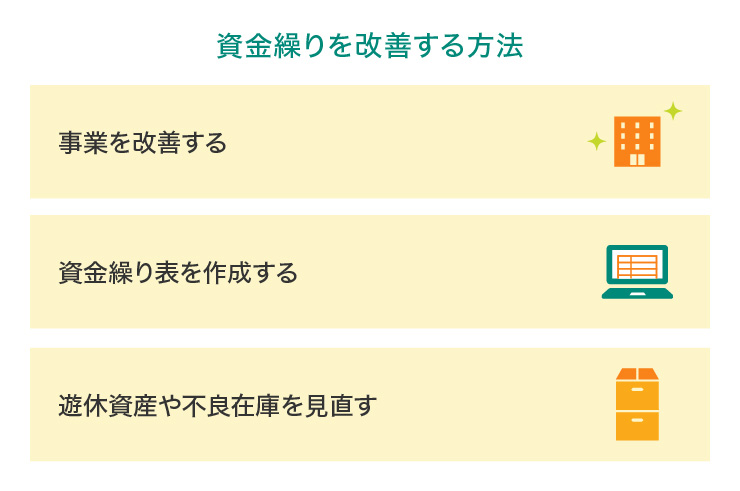

資金繰りを改善するには?

資金繰りを改善するにはどうすればいいのでしょうか。

事業を改善

会社の事業を改善することが最も確実です。赤字の状況を脱することによって、必要な資金を自社の利益からまかなうことができ、資金繰りの改善につながります。そのためには、自社の決算書を分析し、余分な経費や削減できる支出がないかどうか精査することが重要です。

業務フローを見直すことで労働生産性を高めたり、外部に委託している業務を内製化したりするなど、利益状況を改善するための方法を検討しましょう。

また、売掛金回収までの期間(入金サイト)と、買掛金の支払期限(支払サイト)のバランスを見直すことも効果的です。

「資金繰り表」を作成し手元の資金を把握

大切なのは、自社の資金繰りを把握することです。実は資金の流れを経営者が把握できていないケースは数多くあります。そこで、数ヵ月先の資金状況について予測して将来の資金計画を立てます。いつ資金が不足するかを把握し、資金調達の計画を立てるために、「資金繰り表」を作成するのがいいでしょう。

遊休資産や不良在庫の見直し

売上や資金獲得に貢献していない遊休資産を見直すことも大切です。もしかすると、資金化することで一気に資金繰りが改善できるかもしれないからです。

このような資産を発掘するには、決算書の貸借対照表の資産の部をチェックするといいでしょう。回収が滞っている売掛金や、安価にすれば売れるはずなのに放置されている不良在庫などがないでしょうか。あるいは、生産活動に利用されていない固定資産や、保有しておく必要がない有価証券などを処分することで、余分なコスト削減にもつながるでしょう。

資金繰り表の作り方

自社の資金繰りを管理するためには、資金繰り表を作成することをおすすめします。資金繰り表により月ごとの入出金を表形式で把握でき、適切な資金計画を立てやすくなります。なお、資金繰りを予測するだけでなく、実際の結果と比較することで資金繰り表の精度向上にもつながるため、予実管理も行いましょう。

資金繰り表のフォーマット

資金繰り表には定型のフォーマットはありませんが、日本政策金融公庫をはじめ、インターネット上で無料のテンプレートを入手することも可能です。一般的には、下表のような項目に分類し、作成するケースが多いです。

なお、資金繰り表は自社のお金の流れを把握し、資金計画に役立てることが最も重要です。上記のように、自社の資金の流れをいくつかの項目に分けて作成することで、資金繰りの状況が適切かどうか判断しやすくなります。

その一方で、過度に複雑な資金繰り表を導入すると資金管理が困難となり、適切な運用ができなくなるため注意してください。従って、テンプレートを選ぶ際には、必ずしも細分化されたフォーマットが適切というわけではなく、自社にとって資金繰り管理がしやすいものを選びましょう。

資金繰り表の項目について

資金繰り表を作るにあたって、押さえておきたい項目を確認しておきましょう。

営業収支

営業収支とは、本業において資金をどれだけ生み出しているのかを表しています。会計上の利益計算とは異なり、売掛金の回収、仕入れや人件費、家賃の支払いなど、実際に入出金を予定している資金を月ごとに集計します。赤字経営が続いているような場合には、営業収支が継続的にマイナスとなるケースも多く、このような状況では資金不足の原因となるため、早急な対策が求められます。

反対に営業収支がプラスであると資金が安定しているといえますが、たとえ営業収支がプラスであっても一時的な収入なのか、継続的な利益となっているのかなどを確認することが大切です。

財務収支

財務収支とは、銀行からの借入金の収支のことです。財務収支がプラスになっていると、借入金が増えていることになります。借入金の返済額はマイナスとして記載します。営業収支の収入によって、借入金を返済することになりますので、借入金が増えすぎていると経営上、危険だと判断することができます。

経常外収支

設備投資や税金の支払いについて、経常外収支としてまとめることもあります。設備投資の金額などによっては、経常外収支が大きなマイナスになることがあります。

資金を調達する方法

資金を調達する方法として、まず思い浮かぶのが銀行からの融資でしょう。資金繰り表を作成し、そこから事業計画書を作成することは、銀行側としても融資できるかどうかを判断する材料となります。

また、国・地方自治体の補助金や、助成金を検討してみてもいいでしょう。補助金や助成金を得るためには条件や審査がありますが、挑戦する価値はあります。さらに、創業者を含む株主および第三者に新株を発行して資金調達する「増資」を受けるという方法もあります。

資金繰り改善に役立つ「三井住友カード ビジネスオーナーズ」

経費などをクレジットカードで支払うことで、カードの引き落としまで猶予が発生し、企業・法人名義の銀行口座にお金が残すことができ、資金繰り改善に役立ちます。ここでは、三井住友カードがおすすめする法人カード「三井住友カード ビジネスオーナーズ」をご紹介します。

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

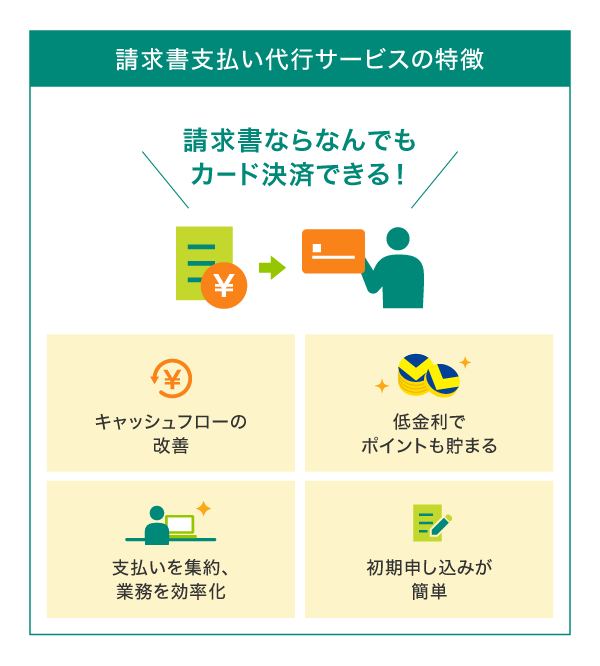

資金繰りを改善したい企業経営者向け「請求書カード払い」

請求書の支払いをカード決済にすることで、資金繰りを改善できるサービスです。

支払いを最大約40日延長(※1)できるため、支払いが重なって資金不足になるのを防ぎたい、急な支払いに備えて手元に現金を残しておきたい経営者の方におすすめになります。

また、取引先がカードでの支払いに対応していない場合でも利用できるため、あらゆる支払いをカード払いに一本化できるメリットもあります(※2)。振り込みはお客さま名義で行いますので、取引先への事前連絡も不要です。

1 当サービスで支払いを申請いただいた日(法人の方は申請を承認いただいた日)がカードご利用日となります。支払い延長期間はご契約のクレジットカードの決済サイクルに準じますので、ご注意ください。

2 納付書や個人に対する支払いにはご利用いただけません。

常に資金繰りを意識しておく

資金繰りというと、経営難に陥り、銀行や取引先に頭を下げて金策に駆け回っているという光景が思い浮かぶかもしれません。しかし、本来の資金繰りとは、このような状況にならないために、常に現在の資金状況を正確に把握し、将来の資金の出入りを予想して、資金不足にならないように手を打つことです。

経営者としては、常に資金繰りについて意識しておく必要があるでしょう。

よくある質問

Q1.資金繰りとは?

資金繰りとは会社の収入と支出を管理して、収支の過不足を調整することです。資金は現金、当座預金、普通預金、通知預金、定期預金など、会社としてすぐに支払いに利用できるものを指します。

詳しくは以下をご覧ください。

Q2.資金繰りを改善する方法は?

資金繰りを改善するには、会社の事業を改善するのが最も確実ですが、大切なのは自社の資金繰りを把握することです。資金繰り表を作成することで、いつ資金が不足するかを把握し、資金調達の計画を立てることができます。また、遊休資産や不良在庫の見直すことも重要です。

詳しくは以下をご覧ください。

Q3.資金繰り表の作り方は?

資金繰り表には定型のフォーマットはありませんが、無料のテンプレートが公開されているため、利用を検討してもいいでしょう。作成にあたって「営業収支」「財務収支」「経常外収支」などの項目を押さえておく必要があります。

詳しくは以下をご覧ください。

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

2023年6月時点の情報なので、最新の情報ではない可能性があります。

あわせて読みたい記事