青色申告特別控除とは?控除を受けるための条件を解説

2024.05.01

青色申告特別控除とは?控除を受けるための条件を解説

青色申告特別控除とは?控除を受けるための条件を解説

2024.05.01

青色申告制度を利用して確定申告をすると、さまざまな税制上のメリットがあり、その1つが青色申告特別控除です。青色申告制度を利用して特別控除を受けるためには、どのような条件があるのでしょうか?

ここでは、青色申告特別控除について解説をしていきます。

青色申告特別控除とは?

個人事業主は、毎年確定申告で「青色申告」と「白色申告」のどちらかを利用して所得を申告し、所得税を納めることになります。青色申告特別控除とは、個人事業主が青色申告で確定申告する際に受けられる特典の1つで、最高65万円の控除が受けられるため大幅な節税になる可能性があります。

次章で、青色申告特別控除を受けるための条件について詳しく解説します。

青色申告特別控除を受ける条件

青色申告特別控除を利用したい場合は、開業した際に以下の2点を管轄の税務署に提出しましょう。

「個人事業の開業・廃業等届出書」は、事業を開始した日から1ヵ月以内に提出します。提出期限が土日・祝日などの場合は、その翌日が期限となります。

「所得税の青色申告承認申請書」は、原則として、青色申告をする年の3月15日までに提出します。その年の1月16日以後に新規開業した場合の提出期限は、事業を開始した日から2ヵ月以内となります。

青色申告特別控除額は、55万円(一定の要件を満たす場合は65万円)または10万円です。最も節税メリットの大きい65万円の控除を受けるためには、55万円の青色申告特別控除を受けるための条件に加えて、1つの要件を満たさなければいけません。それぞれの対象者や要件を以下の表にまとめました。

※1 現金が動いた段階で計上する

※2 事前に電子帳簿保存による特例の適用を受ける旨の届出手続きが必要

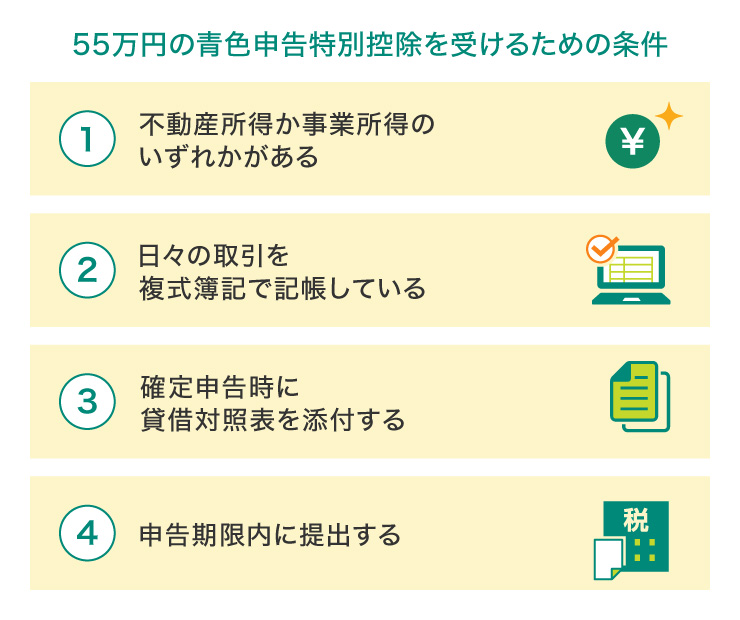

55万円の青色申告特別控除を受けるための条件

55万円の控除を受けられるのは、以下の条件になります。

1.不動産所得か事業所得のいずれかがある

事業的規模の不動産所得または事業所得があることが条件になります。

不動産の貸し付けにおける事業的規模の目安は、賃貸アパートやマンションについては10室以上、戸建て物件については5棟以上であることとされています。

2.日々の取引を複式簿記で記帳している

55万円の控除を受けるには、原則として収益や費用が発生した段階で計上する「発生主義」に基づいた「複式簿記」での記帳が求められます。発生主義では、商取引が成立した段階と、実際に収入や支出があった段階の2回に分けて記帳します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

3.確定申告時に貸借対照表を添付する

貸借対照表は財政状況を表します。

確定申告の際に、貸借対照表を添付することが、55万円控除の条件となっています。

4.申告期限内に提出する

確定申告書の提出期限は、基本的に毎年3月15日となっています。申告期限に間に合うように提出しなければ、55万円の控除を受けることはできません。申告期限後に提出した場合は、10万円の控除となります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

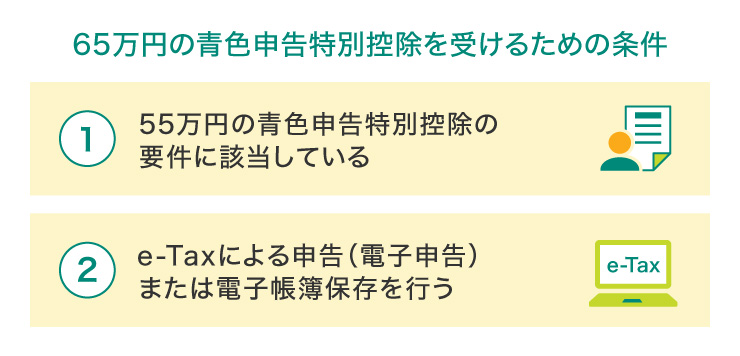

65万円の青色申告特別控除を受けるための条件

令和2年分の所得税確定申告から、65万円の青色申告特別控除額の適用要件が改正され、以下の要件を満たすことが必要となりました。

1.55万円の青色申告特別控除の要件に該当している

前述のとおり、日々の取引を複式簿記で記帳し、確定申告の際に貸借対照表を添付して、その年の確定申告期限までに提出する必要があります。

2.e-Taxによる申告(電子申告)または電子帳簿保存を行う

55万円の青色申告特別控除の要件に加えて、e-Taxによる電子申告または電子帳簿保存を行うと、65万円の青色申告特別控除が受けられます。

ただしe-Taxで申告せず、電子帳簿保存を行って65万円の控除を受ける場合は、その年分の事業にかかる仕訳帳および総勘定元帳について、優良な電子帳簿保存の要件を満たして電子データによる備付けおよび保存を行い、確定申告期限までに電子帳簿保存による特例の適用を受ける旨の届出書の提出が必要です。

10万円の青色申告特別控除を利用する場合

事業所得、山林所得がある人で55万円の特別控除の要件に該当しない青色申告者、事業的規模でない不動産所得がある人、現金主義の場合は、控除額が10万円になります。

記帳方法は単式簿記での記帳が認められており、複式簿記よりとてもシンプルです。例えば、商取引が成立した日と実際に支払いをした日が別々でも、支払いが行われた日だけ記帳します。

青色申告による節税効果

ここで、所得税額の求め方や青色申告と白色申告の所得税額を比較してご紹介し、青色申告による節税効果について詳しく解説します。

事業の利益が600万円で所得控除が143万円の場合を例に、青色申告と白色申告の所得税額を比較し、青色申告の節税効果について具体的にみていきましょう。

事業の利益(総収入から経費を差し引いた金額)600万円

所得控除(社会保険控除、配偶者控除、基礎控除など)143万円

65万円の青色申告特別控除を利用した場合の所得税額

486,500円-356,500円=130,000円

所得税を13万円節税することができます。

また、確定申告の所得金額をもとに算出される住民税や国民健康保険税についても節税効果があります。

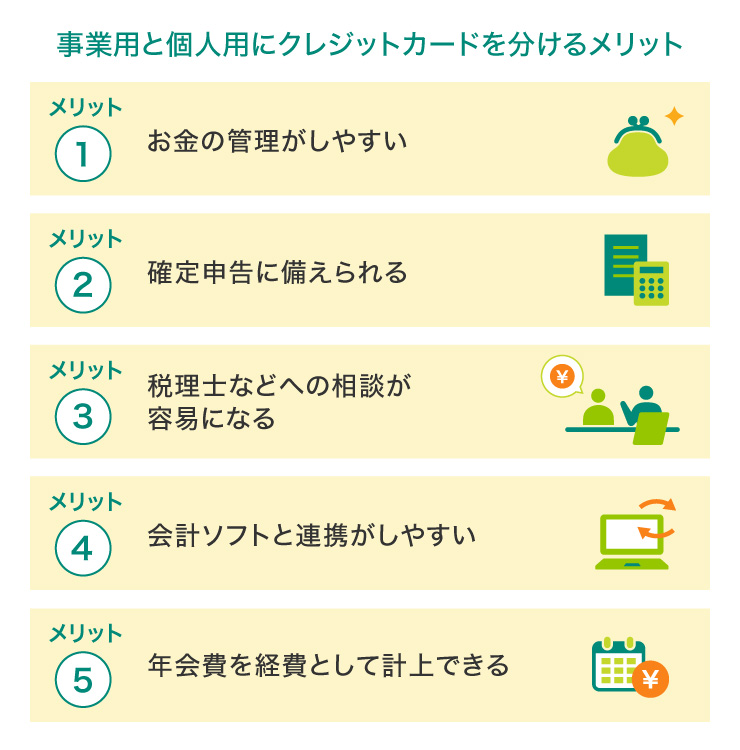

法人カードを利用して青色申告の経理業務を効率化しよう

前述のとおり、最高65万円の青色申告特別控除を受けるためにはさまざまな要件を満たす必要があります。特に、控除に必要な会計処理には手間がかかるため、経費管理や帳簿作成を効率化することをおすすめします。効率化のポイントは以下の2点です。

個人事業主が支払う事業に関する経費は、法人用のクレジットカード決済にするのが便利です。利用明細の管理が簡単になるため、記帳の負担を減らすことができます。

また、経費管理システムを導入して法人カードと連携させることにより、仕訳を効率化することが可能です。確定申告書の作成や電子帳簿保存法への対応もスムーズになります。

個人事業主が法人カードを経費精算に利用するメリット

個人事業主が事業用と個人用のクレジットカードを使い分けて、法人カードを経費精算に利用するメリットは以下の5つです。

事業を開始すると、交通費や消耗品の経費などさまざまな支払いが発生します。これらを個人用カードで決済すると、どれがプライベートの支出で、どれが事業での支出なのかわからなくなってしまいます。毎回区分して記帳する手間を省くためには、最初からクレジットカードを使い分けるのが一番です。税理士に相談する際にプライベートな支出を見られる心配もありません。

また、クラウド型の確定申告ソフトや会計サービスと法人カードを連携すれば、利用明細をソフトに自動で取り込んで仕訳に反映させることができます。仕訳の手間を大幅に削減できるうえ、計上漏れや記載ミスも防げます。そのうえ、一般カードでは負担に思われがちな年会費も、法人カードなら経費として計上することが可能です。

このほか、経費管理以外の側面でも、ご利用金額に応じてカードのポイントが貯まったり、法人カードならではのビジネス支援サービスが受けられたりといった多くのメリットが得られます。この機会に法人カードを検討してみてはいかがでしょうか。

■こちらも合わせてご覧ください(法人カード活用ガイド)

個人事業主におすすめ!三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

青色申告特別控除を活用すると多くのメリットがある

青色申告特別控除により所得税を圧縮できるだけでなく、所得に応じて算出される住民税や国民健康保険料が安くなるなど、さまざまなメリットがあります。

青色申告制度を利用して特別控除を受けるための条件は、それほど厳しくありません。帳簿をしっかりつけることは事業の見通しを立てるためにも大切なので、個人事業主の方はぜひ検討してみてください。

よくある質問

Q1.青色申告特別控除とは?

青色申告特別控除とは、確定申告で青色申告者が受けられる特典の1つです。個人事業主は、確定申告時に「青色申告」と「白色申告」のどちらかを利用します。青色申告制度を利用すると、55万円(一定の要件を満たす場合は65万円)または10万円の青色申告特別控除を受けられるため、節税になる可能性があります。

詳しくは以下をご覧ください。

Q2.青色申告特別控除を受けるためには?

青色申告特別控除を利用したい場合は、開業した際に「個人事業の開業・廃業等届出書」と「所得税の青色申告承認申請書」を提出しましょう。この2種類の書類を提出することで、その年の所得に対して、青色申告特別控除が受けられるようになります。

詳しくは以下をご覧ください。

Q3.65万円の青色申告特別控除を受けるための条件は?

55万円の控除の適用要件に加えて、一定の要件を満たす必要があります。55万円の控除を受けるには、正規の簿記の原則(一般的には複式簿記)で記帳し、確定申告書に貸借対照表を添付して、その年の確定申告期限までに提出することが要件となっています。さらにe-Taxによる電子申告または電子帳簿保存を行うと、65万円の控除が受けられます。

詳しくは以下をご覧ください。

岐阜県大垣市出身。1996年一橋大学卒業。税理士としてのキャリアは20年以上。税理士法人みらいサクセスパートナーズの代表として、会計・税務を軸に複数の会社取締役・監査役にも従事。

【保有資格】CFP® 、税理士

税理士法人みらいサクセスパートナーズ

2024年5月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事