-

法人カードの選び方

2020.08.18

法人カードのおすすめポイントとは?企業規模別にプロが解説

法人カードは、業務効率化やガバナンス強化に役立つ法人向けのクレジットカードです。企業の規模や、どのような業務改善をしたいのかといったポイントによって、カードの選び方やおすすめのオプションは変わってきます。また、個人事業主でも法人カードは発行できるのか、気になる方も多いのではないでしょうか。

ここでは、カード会社のプロの意見を取り入れ、法人カードについて徹底解説します。また、法人カードにありがちな疑問もまとめていますので、カード選びの際の参考にしてください。

こちらもあわせてご覧ください

法人カードとは?

法人カードとは、法人格のある企業や個人事業主に対して発行されるクレジットカードです。法人カードの名義は、企業に属する「個人」となるため、実際に発行される法人カードを利用できるのは、原則としてカードに記載されている個人のみとなります。

個人向けクレジットカードにはない、法人カードならではの特徴が、お支払い口座に会社名義の法人口座を指定できることです。また、限度額は個人カードより大きな金額に設定できる法人カードが多く、これも個人カードとの大きな違いといえるでしょう。会社の成長やクレジットヒストリーによっては、限度額をさらにアップさせることができる可能性もあります。

プロの視点

法人カードの場合、原則「1回払い」となるのも押さえておきたいポイントです。また、個人事業主向けの法人カード以外は、キャッシング機能はご利用いただけません。

法人カードの導入をおすすめする3つの理由

法人カードには個人向けのクレジットカードとは異なる特徴がいくつかありますが、それが企業へ法人カードの導入をおすすめする理由でもあります。ここでは、法人カードをおすすめする3つの理由をそれぞれ解説していきます。

1 年会費が条件によっては無料、限度額は一般カードよりも高い

個人向けクレジットカードの場合、カードの種類やランクによって、年会費や限度額も大きく変わってきます。クレジットカードの種類によっては、一定の条件を満たせば年会費が無料となるものもあります。法人カードの場合も、年会費はカード会社によって異なりますが、一定の条件を満たすことで年会費無料となるものがあります。

また、法人カードは会社のさまざまな経費の支払いに用いられるということもあり、個人向けカードと比較すると、利用金額も大きくなりがちです。そのため、特に大企業向けの法人カードは、個人向けのクレジットカードよりも、限度額の上限を高く設定することができます。なお、会社の財務状況や毎月の支払い状況に応じて、カード会社が、おすすめの限度額を提案してくれる場合もあります。

2 法人格を問わず作れる

法人カードを作るにあたって、基本的に法人格は問われません。「株式会社」「有限会社」「合同会社」「合資会社」はもちろん、個人商店経営者やフリーランスなどの個人事業主でも、法人カードを作ることができます。

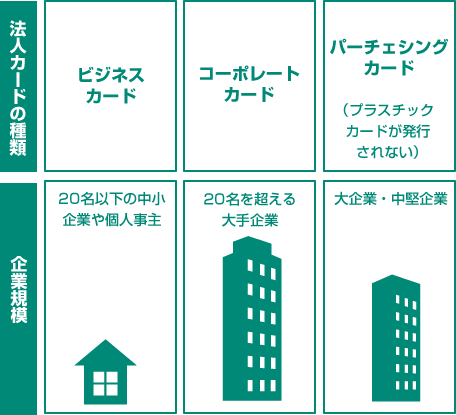

3 企業規模に合わせた法人カードが用意されている

法人カードは企業規模によっておすすめのカードが異なり、基本的にはそれぞれ呼び名が異なります。一般的には、中小企業や個人事業主などの20名以下向けの法人カードは「ビジネスカード」、20名を超える大手企業向けの法人カードは「コーポレートカード」と呼び分けられています。法人カード選びの際は、自社の規模に合うカードを探してみるといいでしょう。

「三井住友カード ビジネスオーナーズ」は、個人事業主・法人代表者向けの法人カードです。お申し込みの際は登記簿謄本、決算書が不要で、個人の与信をベースに審査するため、創業1年未満の個人事業主の方でも発行可能です。

プロの視点

利用枚数や財務状況、毎月の利用金額の目安に応じて、選べる法人カードも変わってきます。

法人カード5つのメリット

ここからは、法人カードを利用することで得られる、5つのおもなメリットを見ていきましょう。

1 事務処理の軽減

出張旅費・接待費などの会社関連の支払いを法人カードで一本化すれば、仮払いや従業員による立替払いの必要もなくなるため、経費精算業務の負担も大幅に軽減されるでしょう。個人事業主の場合も、法人カードであれば、業務上の出費をまとめることができます。

仮に、個人向けのクレジットカードですべて支払った場合、どれが私的な利用で、どれが仕事の経費かわからなくなってしまい、会計処理の際も一括仕分けができません。法人カードならすべて経費とすることができるため、経理担当者の作業も楽になります。

2 経費の可視化

経費利用と私的利用との明確な区分けがされる法人カードは、経費の可視化にもつながります。また、月々の利用内容や支払い履歴は自動的に電子データ化され、利用明細サービスで確認できます。

カード会社によっては、法人カードの利用履歴をダウンロードすることもできます。領収書などから経費関連の情報を打ち込んだり、コピーしたりする手間も省けます。

3 経費削減

経費の支払いを法人カードに一本化すれば、指定口座からまとめて自動引き落としされるため、オフィス用品や公共料金など、さまざまな支払い先への振込手数料も削減できるようになります。

4 ガバナンスの強化

「誰が、いつ、どこで、いくら」の経費を使ったのかという、従業員の経費利用をすべて可視化できる法人カードを導入すれば、不適切な利用や不必要な経費の利用防止にもなり、企業のガバナンス強化にもつながります。

さらに、従業員の持つ個人向けクレジットカードを使った、ポイント取得目的の経費利用の抑止にもなるでしょう。

5 ポイント・付帯サービス

個人向けクレジットカードと同様に、法人カードもご利用金額に応じたポイントが還元されるものが多くなっています。貯めたポイントは、消耗品などの景品と交換できるようになります。

また、法人カードにはビジネス向けの特典が豊富に用意されています。例えば、国内外で空港ラウンジを無料で利用できたり、法人カードによって特典の種類もさまざまです。

- ※一部ポイントが還元されない法人カードもあります。

プロの視点

法人カードとその利用明細サービスを活用すれば、経理担当者の負担を大きく軽減させることができます。

また、個人向けクレジットカードと同様に、ポイント制度や付帯サービスといった特典を利用できる法人カードも多く登場しているため、経費削減にもつながるでしょう。

<法人カード5つのメリット>

- 事務処理の軽減

- 経費の見える化

- 経費削減

- ガバナンスの強化

- ポイント・付帯サービス

大企業、中小企業、個人事業主別・法人カードの選び方

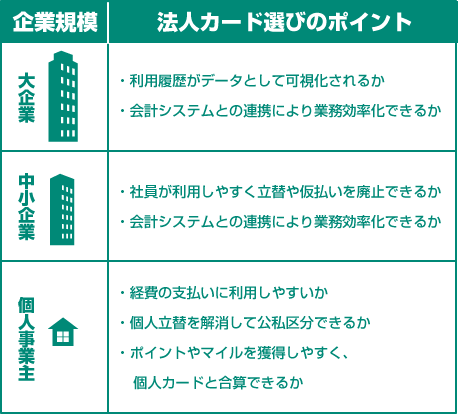

法人カードは、基本的に企業規模によっておすすめのタイプが変わってきます。ここでは、「大企業」「中小企業」「個人事業主」それぞれ、法人カード選びでどのようなポイントを重視すべきかを見ていきましょう。

大企業向けの法人カード

従業員の多い大企業の場合、重視したいのは法人カードの活用によるガバナンスの強化と、業務効率化といえるでしょう。

法人カードを利用することで利用履歴がデータとして可視化され、ガバナンス強化を図ることができます。

また、経費精算システムとの連携ができる法人カードであれば、業務効率化にもつながります。

中小企業向けの法人カード

そこまで従業員が多くない中小企業の場合は、社員の立替払いや仮払いの廃止による業務効率化、キャッシュフローの改善ができる法人カードがおすすめです。

個人事業主向けの法人カード

個人事業主の場合は、仕事で発生するクレジット決済に法人カードを利用できるようにすることや、個人立替の解消による公私区分の明確化ができることが重要です。

さらに、法人代表者や個人事業主向けの法人カードは、ポイントやマイルを貯められるかという利得性も重視したいところです。個人カードとポイント合算のできる法人カードなら、なおメリットも大きいでしょう。

プロの視点

法人カード選びにおいて、第一の基準となるのが企業規模です。法人カードの共通メリットは、業務効率化である一方、大企業の場合はガバナンスの強化、中小企業の場合はクレジット決済によるキャッシュフローの改善、個人事業主は利得性アップとなります。それぞれの企業規模ごとに法人カードを選ぶポイントがありますので、把握しておきましょう。

法人カード選びの4つのポイント

ここまでご紹介した法人カードのメリットや基本的な機能を踏まえて、法人カードを選ぶ際に注目したい、4つのポイントを見ていきましょう。

1 国際ブランド

個人向けクレジットカードと同様に、どの国際ブランドにするかは大切です。旅行先や出張先の国でも使えるかどうかや、加盟店数の多さをチェックしましょう。

法人カードの場合も、シェア率トップのVisaまたはMastercardであれば、海外でも利用できる場所が多いため、世界中どこでも安心して使えます。

2 利用枠の管理のしやすさ

個人向けクレジットカードよりも限度額の大きい法人カードだからこそ、利用枠の管理のしやすさは重要です。

例えば、三井住友コーポレートカードの場合、「マンスリークリア方式」をとっています。これは、利用金額が引き落とされる支払日よりも前の、カード利用の締め日に、カード利用枠がクリアになる利用金額管理方式です。支払日に関係なく毎月使える金額がわかりやすいため、毎月の利用金額を簡単に確認することができます。

3 申し込み方法

申し込み方法のしやすさも忘れずチェックしておきましょう。

法人カードの申し込みにあたっては、法人や名義人に関する情報の記入が必要となり、カード会社やカードの種類によって必要な書類も変わってきます。

中にはインターネット入会が可能で、手間がかからないタイプの法人カードも登場していますから、申し込みの流れについても確認しておきましょう。

4 経費精算システムとの連携

単に法人カードを使うだけでは、本質的な業務効率化にはつながらないといえます。

経費精算システムと、法人カードの明細データを連動させることで、利用履歴が自動的に経費として記録されるようになるため、経費の入力作業も大幅に効率化することができます。

このように、経費精算システムと法人カードの連携は可能かどうかも、法人カード選びでは確認したいポイントです。

経費が自動的に記録されることで、入力ミスやデータ改ざんなどの不正行為の防止にもつながります。企業の内部統制も強化されるでしょう。

また、経費管理者は、精算されているかどうかの確認もスムーズにできるようになるため、従業員の精算漏れ防止にも役立ちます。経費精算業務にかかるリソース確保にも効果的です。

三井住友カードの場合、コーポレートカードとパーチェシングカードは、経費精算システムに法人カードの利用明細を自動で取り込むことが可能です。法人カードの情報を経費精算システムに登録すれば、当該カードの利用明細が経費精算システムへと送られ、そのデータが自動的に取り込まれるしくみとなっています。

プロの視点

ガバナンス強化や業務効率化を目的とする法人カードの導入なら、特に経費精算システムとの連携や、カードの利用制御機能を重視したいところ。カード会社によって、連携できる会計ソフトなども変わってくるため、必ず確認しましょう。

法人カードの発行までの流れ

カード会社や法人カードの種類によって多少異なりますが、基本的な法人カードの発行までの流れは、次のようになっています。

<法人カード発行までの流れ>

- インターネットで入会申込書の請求をする

- 郵送で「入会申込書」が届く

- 「入会申込書」「法人確認書類」「法人代表者の本人確認書類」などの必要書類を郵送する

- 入会審査後、法人カードが手元に届く

法人カードを申し込む際は、入会申込書のほかに法人の確認ができる書類(登記簿謄本)や、代表者ご本人の確認ができる書類(ご本人の運転免許やパスポートのコピーなど)が必要となります。

また、法人カードは基本的に、個人向けのクレジットカードのように数営業日でのカード発行はできません。申し込みから発行までに、2~3週間程度かかると想定しておきましょう。

プロの視点

個人向けクレジットカードとは異なり、法人カードの場合は申込書と必要書類を郵送する必要があり、発行まで日数がかかります。ただし、法人代表者や個人事業主向けの法人カードならば、インターネットからの申し込みだけで数営業日でのカードを発行できるものもあります。

法人カードのオプションには何がある?

法人カードにも、個人向けクレジットカードと同様に、さまざまな特典や付帯サービスのオプションがあります。

ここでは、その一部をご紹介します。

海外・国内旅行傷害保険

国内外への旅行や出張の際に加入していると安心な、旅行傷害保険が、多くの法人カードに付帯されています。海外旅行傷害保険は、海外滞在中の病気やケガを補償するもので、国内旅行傷害保険は国内航空機をはじめとした公共交通乗用具搭乗中のケガや、宿泊施設に宿泊中の火災被害などを補償するものとなっています。出張の多い従業員には、こうした保険に加入できる法人カードを持たせておくと安心でしょう。

空港ラウンジの無料利用

空港利用の多いビジネスパーソンにとって、特にうれしいサービスが空港ラウンジの無料利用ではないでしょうか。

ゴールドカード以上のクレジットカードの場合は、このサービスがついています。

海外キャッシュサービス

海外キャッシュサービスは、海外の主要な空港や駅、繁華街などに設置されているATMから、法人カードと暗証番号があれば現地通貨をその場で引き出すことができるサービスです。

このようなサービスが付帯された法人カードも、海外出張の多い従業員に持たせておくと便利でしょう。

海外レンタカー優待サービス

法人カードによっては、海外出張先で、レンタカーを優待料金で利用できるサービスも付帯されています。

ETCカード

法人カードには、ETCカードを発行できるものもあります。営業や長距離配達業務などがある場合、料金決済を法人名義の口座に一本化できるため、経費管理に役立つでしょう。カード会社によっては、一般的なETCカードでは適用されない割引を受けられる場合もあります。法人カード1枚につきETCカードは1枚までの発行となるものもあれば、複数枚発行できる場合もあるため、あらかじめ自社では何枚必要なのか、検討しておくといいでしょう。

三井住友カードの法人ETCカードでは、利用金額に応じてETCマイレージサービスのポイントが貯まります(ETCマイレージサービスへの登録が必要)。貯めたポイントは、ETCカードごとに通行料金の支払いにご利用いただけます。

ここまで、代表的な法人カードのオプションをご紹介してきました。カード会社によって、ほかにもさまざまなオプションがあるため、自社に必要なオプションは何かを検討したうえで、法人カード選びをしてみてはいかがでしょうか。

三井住友カードの場合、リクルート「じゃらんnet」と連携し、法人カード会員の方にご利用いただける国内宿泊施設予約サービスや、ANA・JALの国内航空券をチケットレスで予約・発券できるサービスなどもあります。

- ※別ウィンドウで、株式会社リクルートホールディングスのウェブサイトへリンクします。

プロの視点

法人カードのオプションは、ビジネスで活用できるような内容のものが多くなっています。海外旅行傷害保険やETCカードなどは、業務内容によって重宝する特典といえるでしょう。

法人カードに関するQ&A

ここからは、法人カードに関して寄せられがちな8つの質問をご紹介します。

Q1 法人カードと個人向けクレジットカードでは使い方に違いはある?

法人カードと個人向けクレジットカードは、基本的な使い方はまったく同じです。

例えば、店頭で支払いに使う場合は、いずれもクレジットカードを提示して暗証番号の入力をするだけで完了します。

ただし、法人カードの多くは、「原則1回払いのみ」となりますが、中には分割払いができる法人カードもありますので確認してみましょう。

Q2 法人カードの年会費は経費にできる?

会社の経費支払いなどに使用する法人カードであれば、年会費を経費としても問題ありません。

ただし、プライベートでも使う個人向けクレジットカードは、年会費を経費とすることは難しいでしょう。

Q3 利用限度額はどのくらい?

法人カードの利用限度額は、会社の財務状況や、毎月どのくらいの金額をどのような使用用途で支払うのかをカード会社が確認した上で、審査が行われることになります。

また、個人向けクレジットカードと同じく、法人カードのランクが上がるにつれて、利用限度額もアップします。

大きめの利用限度額を設定したいのであれば、例えばビジネスカードではゴールドカードやプラチナカードがありますので、検討してもよいかもしれません。

なお、低めの限度額での発行となっても、会社の成長やクレジットヒストリーが更新されるにつれて、限度額を増やせる場合もあります。

Q4 ネット利用明細書は使えるの?

法人カードでも、個人向けクレジットカードと同じように、ネット利用明細サービスの利用ができます。

自分のカードは現在いくら利用しているのか、何に対していくら支払ったのかといった、さまざまな利用データをオンライン上で確認できます。

法人カードによっては、クラウド会計ソフトとの連携ができるものもあります。連携機能を活かせば、自動的に利用データが取り込まれるため帳簿作業の手間も省け、会計処理の業務効率化にもつながるでしょう。

Q5 銀行振替口座は法人名義のものでもOK?

法人カードの利用分の引き落としは、法人名義の銀行口座から引き落とすことができます。

法人代表者や個人事業主向けの法人カードの場合、個人名義の口座からのみの引き落としとなるものもありますが、多くの法人カードが、法人名義口座からの引き落としができるようになっています。

Q6 月末締めの法人カードはあるの?

月末締め・翌月支払いのクレジットカードのほうが、わかりやすい資金繰りを行うために役立ちます。法人カードの中にも、月末締めのものは存在します。

三井住友カードの法人カードの場合、すべての券種で月末締め・翌月支払いが可能です。

Q7 ポイントが貯まらない法人カードはある?

法人カードの中には、個人向けクレジットカードとは異なり、一切ポイントが貯まらないものもあります。

これは、企業規模や法人カードを利用する目的によって、メリットにもデメリットにもなるといえるでしょう。

例えば、法人代表者や個人事業主が法人カードを持つのであれば、利用者はあくまで個人となるため、ポイントの貯まるものがおすすめです。貯めたポイントを消耗品と交換したりすることもできます。

一方、大企業などで複数の従業員に法人カードを持たせるとなると、貯まったポイントを個人利用されてしまうリスクがあります。管理の行き届かないポイント制度は不要といえるでしょう。

Q8 個人事業主でも法人カードは作れるの?

個人事業主や自由業などの法人格を持たない方でも、法人カードを作ることはできます。

注意したいのは、大企業が持つような法人カードではなく、あくまで「個人事業主向け」や「個人事業主でも申し込み可能」としている法人カードに申し込む必要があるということです。

三井住友カードの場合、「三井住友カード ビジネスオーナーズ」が、個人事業主の方にもお申し込みいただける法人カードとなっています。

三井住友カードのおすすめ法人カード

最後に、三井住友カードの法人カードをご紹介します。三井住友カードの法人カードは、企業規模ごとに、それぞれのカードの特徴を最大限活かせる内容となっています。

三井住友コーポレートカード(大企業向け)

「三井住友コーポレートカード」は、カード使用者が20名以上の場合におすすめの大企業向け法人カードです。

出張費や交際費などの経費を「会社全体」「事業所別」「個人別」の3つに分類できるため、経費・予算の管理業務の簡素化にも役立ちます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

三井住友パーチェシングカード

「三井住友パーチェシングカード」は、仕入れやシステム利用料の支払いなどに利用できる法人カードで、特定の加盟店以外では決済できないように設定できます。カード名義は、部署名や会社名で設定することができます。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

三井住友ビジネスカード(中小企業向け)

中小企業向けの「三井住友ビジネスカード」は、経費管理と資産運用の効率化を目的とした法人カードです。経理事務ならびに経費の合理化にご活用いただけます。

また、法人カードを使った際の支払いは指定口座から自動引き落としされるため、振込手数料の削減にもなります。

カード使用者数の目安は、20名以下となっています。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスクラシック

(一般)カード

年会費:使用者1名 1,375円(税込)

2名から1名につき 440円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネス

クラシック(一般)カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 1,375円(税込)

2名から1名につき440円(税込) - ~500万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外旅行傷害保険※

最高

2,000万円

※

事前に旅費などを当該カードでクレジットカード決済いただくことが前提です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスゴールド

カード

年会費:使用者1名11,000円(税込)

2名から1名につき 2,200円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネスゴールド

カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 1会員目 11,000円(税込)

2名から 1名につき2,200円(税込) - ~1,000万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外・国内旅行傷害保険※

最高

5,000万円

※

傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。

あなたのビジネスにプラチナカードの信頼を!

三井住友ビジネスプラチナ

カード

年会費:使用者1名55,000円(税込)

2名から1名につき 5,500円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき2ポイント

お申し込み対象:法人専用

あなたのビジネスに

プラチナカードの信頼を!

三井住友ビジネス

プラチナカード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 55,000円(税込)

2名から1名につき 5,500円(税込) - 一律上限なし

- 1,000円につき

2ポイント - 法人専用

おすすめポイント

プラチナ会員の方限定

付帯サービスの充実

経費精算システムへの

利用明細データ

連携が可能!

海外・国内旅行傷害保険

最高1億円

三井住友カード ビジネスオーナーズ(法人代表者、個人事業主向け)

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

- ※三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 永年無料

- ~500万円

※所定の審査有り - 0.5%~1.5%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 5,500円

※条件達成で翌年以降永年無料 - ~500万円

※所定の審査有り - 0.5%~2%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 33,000円(税込)

- ~9,999万円

※所定の審査有り - 1%~10%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大40,000円相当進呈

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

自社にふさわしい法人カード選びを

法人カードは、一般的な個人向けクレジットカードよりも種類は少なく、企業規模ごとにおすすめのカードが分かれています。三井住友カードでは、大企業向け、中小企業向け、個人事業主向けの法人カードがそろっています。自社の規模や条件に加えて、法人カードの活用によってどのような業務改善をしたいのかも考慮して、自社にふさわしい法人カードをお選びください。

そのためには、経理担当者に今の経費関連業務でどのような課題を抱えているのか、確認してみるといいでしょう。

- ※法人カードの種類によって商品性は異なりますので、あらかじめご了承ください。また、詳細につきましては、各商品ページをご確認ください。

- ※2020年8月時点の情報なので、最新の情報ではない可能性があります。

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す