収入印紙とは、税金や手数料、収納金を徴収するために国が発行する証票です。領収書や契約書、手形などの「課税文書」とよばれる文書には、収入印紙を貼付する必要があります。

貼付する収入印紙の金額は、その文書に記載されている金額によって異なるため、収入印紙の取り決めについてはよく理解しておかなければなりません。ここでは、領収書に収入印紙が必要・不要となるケースや購入方法、収入印紙の領収書への貼り方や注意点などについて解説し、併せて経理業務の効率化につながる三井住友カードの法人カードをご紹介します。

収入印紙とは?

収入印紙とは、税金や手数料、収納金を徴収するために国が発行する証票です。

領収書や契約書など印紙税法に定められた課税文書を作成する際は、印紙税を納める必要があります。収入印紙はその印紙税を納めるためのもので、身近な例として金融機関が発行する通帳や証書、不動産の売買契約書などが挙げられます。

なお、収入印紙を貼付する義務があるのは、課税文書を作成する側です。領収書の例でいうと、領収書を発行する売り手側が印紙税を納めることとなります。

印紙税の対象となる文書

領収書のように印紙税の対象となる文書を課税文書とよび、印紙税法により20種類の文書が定められています。その一例を下記で確認しておきましょう。

課税文書の例

- 不動産売買契約書

- 金銭借用証書

- 土地賃貸借契約書

- 工事請負契約書

- 約束手形、為替手形

- 広告契約書

- 会社設立時の定款

- 業務委託契約書

- 保険証券

- 配当金領収証

ただし、上記に当てはまる文書でも、すべてが課税文書となるわけではありません。収入印紙が必要・不要となるケースについて、詳しく解説します。

領収書に収入印紙が必要なケース

収入印紙の貼付が必要となるのは基本的に受取り金額が5万円(税抜)以上のものです。また、営利を目的とした領収書が課税文書として課税されます。

なお、領収書に収入印紙が必要かどうかは、以下の手順で判断します。

- 印紙税の課税事項を証する文書(17号文書)に該当するか

- 非課税文書に該当するか

領収書は「金銭又は有価証券の受取書」として17号文書に該当しますが、一定の条件を満たすと非課税文書となり、収入印紙が不要になります。

領収書に収入印紙が不要なケース

受取り金額が5万円未満の領収書は課税文書に該当しないため、収入印紙を貼付する必要はありません。

また、受取り金額が5万円以上であっても「電子データで発行した領収書」や、「クレジットカード・デビットカードでの決済に対する領収書」、「営利目的ではない領収書」などは課税文書に該当しません。それぞれの条件を詳しく見ていきましょう。

電子データで発行

印紙税法が紙媒体の文書を対象としているため、電子領収書には収入印紙の貼付が不要です。PDFファイルやメール添付で送信される電子領収書は、用紙で交付されないため印紙税法における課税文書に該当しません。

ただし、電子データとして作成した領収書をプリントアウトして紙で渡す場合は、5万円以上であれば収入印紙が必要です。また、印刷したものを取引先に送る場合は課税文書とみなされる可能性があります。

クレジットカード・デビットカード決済

キャッシュレス決済では、その場で現金のやり取りが発生せず、決済会社が後から代金を支払うしくみです。実際の金銭や有価証券の受領がないため、収入印紙は不要です。

現金取引の場合は実際の「金銭の受領事実」が発生するため印紙税の対象となりますが、クレジットカード決済は信用取引であり、印紙税法上の課税文書に該当しないためです。

ただし、領収書に「クレジットカード利用」と記載することが重要です。この記載がない場合、通常の現金取引と同様に扱われ、5万円以上であれば印紙税の対象となってしまいます。また、記載がないと経理上の二重計上のミスにつながる可能性もあるため注意しましょう。

このように、支払い方法によって収入印紙の要否が変わるため、経理処理の正確さが求められます。特に法人カードを活用すれば、決済がスムーズになるだけでなく、領収書への印紙貼付が不要となるケースが多いため、取引先にとっても事務負担の軽減につながります。

営利目的ではない

営利目的ではない活動で発行される領収書には、金額に関わらず収入印紙は不要です。印紙税法では営業に関しない受取書は非課税とされており、公益法人やNPO法人の活動、個人の私的な金銭授受などが該当します。

領収書に貼付する収入印紙の金額

受取り金額が5万円以上の領収書は基本的に課税文書となりますが、貼付する収入印紙の金額は領収書に記載された金額によって異なります。

| 領収書に記載された受取り金額 | 印紙税額 |

|---|---|

| 5万円未満 | 非課税 |

| 5万円以上100万円以下 | 200円 |

| 100万円超200万円以下 | 400円 |

| 200万円超300万円以下 | 600円 |

| 300万円超500万円以下 | 1,000円 |

| 500万円超1,000万円以下 | 2,000円 |

| 1,000万円超2,000万円以下 | 4,000円 |

| 2,000万円超3,000万円以下 | 6,000円 |

| 3,000万円超5,000万円以下 | 1万円 |

| 5,000万円超1億円以下 | 2万円 |

| 1億円超2億円以下 | 4万円 |

| 2億円超3億円以下 | 6万円 |

| 3億円超5億円以下 | 10万円 |

| 5億円超10億円以下 | 15万円 |

| 10億円超 | 20万円 |

| 受取り金額の記載のないもの | 200円 |

(出典)国税庁「No.7141 印紙税額の一覧表(その2)第5号文書から第20号文書まで 」を参考に作成

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

- ※上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

- ※別ウィンドウで「国税庁」のウェブサイトへ遷移します。

なお、領収書に「税込金額」など消費税の金額が分かるように記載されている場合、印紙税の対象となるのは売上の税抜金額です。従って、貼付する収入印紙の金額を確認するときは、消費税を差し引いた税抜金額で判断しましょう。

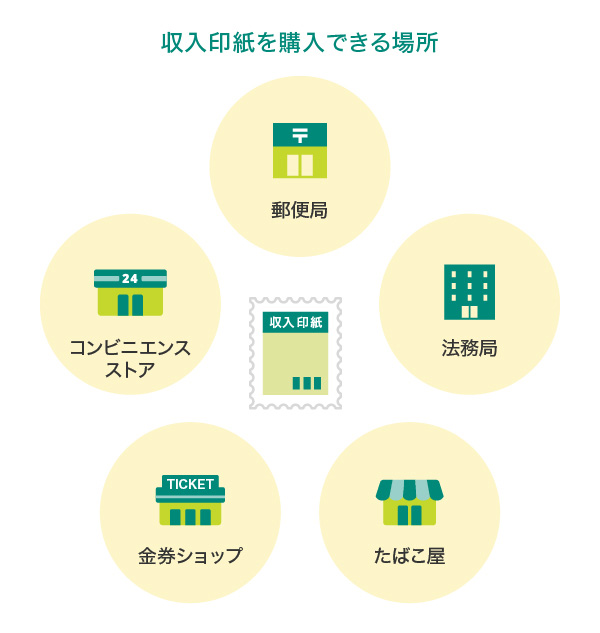

収入印紙の購入方法

契約書や領収書を取り扱う事業者に欠かせない収入印紙は、どこで購入できるのでしょうか。ここからは、収入印紙を購入できる場所や収入印紙の種類について確認していきましょう。

収入印紙を購入できる場所

収入印紙は主に次の場所で購入できます。

収入印紙を取り扱っている場所によっては「印紙」と記載された看板やステッカー、ポスターがありますので、目印にするとよいでしょう。

郵便局

全国の郵便局では、印紙税法で定められた31種類すべての収入印紙を取り扱っており、数万円を超えるような高額な印紙も安心して購入できます。ただし、簡易郵便局や出張所ではすべての種類を常備していないケースもあるため、必要な印紙が手に入るかどうか、事前に最寄りの郵便局に確認することをおすすめします。

法務局

法務局では登記や認証手続きに収入印紙が必要となることから、印紙販売所が併設されており、郵便局と同様に31種類すべての収入印紙を購入できます。法務局で手続きがある際は、その場で必要な収入印紙を購入できるので、手間が省けて便利です。高額な収入印紙も購入できるため、5万円以上の印紙が必要な場合にも安心でしょう。

コンビニエンスストア

コンビニエンスストアは24時間購入でき、急に必要になった際も便利です。駅前や住宅街に多いためアクセスしやすいのも利点です。ただし、郵便局や法務局と違い、高額印紙や全種類の取り扱いは保証されません。

たばこ屋・酒屋

たばこ屋や酒屋でも収入印紙を購入できる場合があります。店舗によって取り扱いの有無や種類が異なりますが、高額な収入印紙の取り扱いは少なく、在庫状況も店舗により大きく異なるため、事前に確認することをおすすめします。商店街や住宅街に多く、身近な購入先として覚えておくと、急に印紙が必要になった際に役立つでしょう。

金券ショップ

金券ショップでは収入印紙を額面より安い価格で購入できる場合があり、コスト削減につながります。一般的に額面の1~2割引程度で販売されており、大量購入時にはメリットが大きくなります。ただし、金券ショップでの購入には消費税が発生するため、気を付けましょう。

収入印紙の種類

収入印紙の券種は31種類あり、詳細は以下のとおりです。

- 1円、2円、5円

- 10円、20円、30円、40円、50円、60円、80円

- 100円、120円、200円、300円、400円、500円、600円

- 1,000円、2,000円、3,000円、4,000円、5,000円、6,000円、8,000円

- 1万円、2万円、3万円、4万円、5万円、6万円

- 10万円

収入印紙は交換できる?

収入印紙を使わなくなった場合、郵便局でほかの券種の収入印紙に交換してもらうことができます。

例えば、「契約書に貼付する予定で5万円の収入印紙を用意していたけど、契約が白紙になり使わなくなった」という場合は、「200円の収入印紙×250枚」など希望する券種と交換が可能です。ただし、交換する収入印紙1枚につき5円の交換手数料がかかります。

また、交換できる収入印紙は未使用のものや白紙または封筒など、課税文書でないものに貼り付けられたものに限り、消印をしている収入印紙や、一度文書に貼付してから切り離したものなどは交換の対象となりません。

なお、未使用のものを郵便局や税務署に持参しても、現金へ交換することはできません。

収入印紙の領収書への貼り方

領収書に収入印紙を貼る際、どこに貼ればいいのか、また消印はどのようにすればよいのでしょうか。ここでは、収入印紙を正しく使用するために知っておきたい基本ルールを解説します。

貼付する場所に決まりはない

収入印紙は切手と同様に裏面に糊付けされているため、水で濡らして貼付します。貼付する場所に決まりはありませんが、領収書に貼付欄が設けられている場合はその枠内に貼付しましょう。

領収書と印紙にまたがるように消印する

貼付した収入印紙には消印が必要です。消印とは、収入印紙の再利用を防止するためのもので、領収書と印紙にまたがるように押印します。消印は、会社名を表示した日付印や役職名などのゴム印、従業員の印章・署名などが認められています。

ただし、「印」と書いただけのものや、斜線を引いただけのものは印章・署名と認められませんので注意しましょう。

なお、収入印紙を複数枚貼付する場合は、貼付した収入印紙すべてに消印がかかるように押印または署名する必要があります。

収入印紙に関する注意点

収入印紙は印紙税を納めるために貼付するものですが、もし貼り忘れてしまった場合や消印を忘れてしまった場合はどうすればよいのでしょうか。あらかじめ対処法を確認しておきましょう。

貼り忘れてしまった場合

課税文書に収入印紙を貼付し忘れてしまった場合、本来納めるべき印紙税額の3倍に相当する過怠税が課されます。仮に6万円の領収書に収入印紙を貼り忘れたとすると、本来の印紙税額は200円ですので600円の過怠税を納めなければなりません。

ただし、収入印紙を貼付しなかったことを自ら所轄の税務署へ申し出た場合は、過怠税が印紙税額の1.1倍となります。先ほどの6万円の領収書のケースでいうと、200円×1.1倍で220円の過怠税となる計算です。

もし、領収書に収入印紙を貼り忘れたことに気が付いた場合は、きちんと税務署へ申告しましょう。

消印を忘れてしまった場合

収入印紙を貼付したものの、消印を忘れてしまった場合も過怠税の対象となります。

過怠税の税額は、消されていない印紙の額面金額に相当する額です。もし2,000円分の印紙に消印をしていない場合は、2,000円の過怠税が課されるため、本来の印紙税額の2倍の金額を納めなければなりません。

不要な過怠税を避けるためにも、収入印紙を貼付したときは必ず消印を忘れないようにしましょう。

なお、過怠税の合計額が1,000円に満たない場合は、1,000円が課税されます。

貼り間違えてしまった場合

所定の印紙税額を超える金額の収入印紙を貼付してしまったり、非課税文書に収入印紙を貼付してしまったりした場合、過誤納金として還付を受けられるケースがあります。

還付を受けるためには、所轄の税務署へ印紙税過誤納確認申請(兼充当請求)書の提出を行い、過誤納の事実の確認を受けます。確認にあたって、印紙税が過誤納となっている文書が必要となりますので、申請書に添付して提出しましょう。

ただし、還付金の請求ができるのは、文書を作成した日から5年以内です。

収入印紙のない領収書をもらったときの対処法

取引先と金銭の授受を行う中で、収入印紙を貼付していない領収書を受領することもあるかもしれません。しかし、収入印紙を貼付する義務は領収書の発行側にありますので、収入印紙のない領収書を受け取ったからといって受領側にペナルティが課されることはありません。

領収書としての効力が失われる心配もありませんので、経理処理も通常どおり行うことができます。

とはいえ、領収書を発行した取引先には過怠税が課される可能性があります。今後の付き合いを考慮するのであれば、収入印紙を貼付していないことに気が付いた時点で指摘してあげるのが望ましいでしょう。

ただ、そもそも法人カードで決済すれば、収入印紙の有無を確認する手間がかかりません。発行側・受領側どちらの負担も軽減されますので、ぜひこの機会に法人カードの導入を検討してみましょう。

経費精算業務を効率化する三井住友カードの法人カード

紙の領収書での経費精算は従業員、経理、どちらにも負担がかかる業務です。出張旅費や接待交際費の支払いを法人カードで精算することで、管理業務の削減ができます。

法人カードでの決済なら利用データが経費精算システムに自動連携され、経費申請における申請内容の入力の手間も削減。また、収入印紙の有無を確認する必要もなくなります。

以下では経費精算業務の効率化に役立つ三井住友コーポレートカードをご紹介します。

中堅・大企業におすすめ!三井住友コーポレートカード

中堅・大企業向けの法人カードで、出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、旅行傷害保険が付帯されており、ゴールドカードでは全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

収入印紙は正しく貼付しよう

収入印紙は印紙税を納めるためのもので、その取り扱いは法律によって定められています。正しく貼付しなかった場合は過怠税を課されることもありますので、きちんと取り扱いを理解しておくことが大切です。

また、法人カードを導入すれば領収書の発行側・受領側双方の負担が軽減されます。経理精算業務が効率化されるメリットもありますので、ぜひこの機会に導入を検討しましょう。

よくある質問

Q1.収入印紙とは?

税金や手数料、収納金を徴収するために国が発行する証票です。契約書や領収書などの課税文書を発行する際は、印紙税を納める必要があります。収入印紙とは、その印紙税を納めるために貼付するもので、印紙税法によって20種類の課税文書が定められています。

詳しくは以下をご覧ください。

Q2.領収書に収入印紙が不要なケースは?

領収書に記載された受取り金額が5万円未満の場合は収入印紙の貼付が不要です。受取り金額が5万円以上であっても「電子データで発行した領収書」や、「クレジットカード・デビットカードでの決済に対する領収書」、「営利目的ではない領収書」などは課税文書に該当しませんので、収入印紙を貼付する必要はありません。

詳しくは以下をご覧ください。

Q3.収入印紙のない領収書をもらった場合どうする?

収入印紙を貼付していない領収書を受け取ったからといって、受領側にペナルティが課される心配はありません。収入印紙を貼付する義務があるのは領収書の発行側であるためです。とはいえ、今後の付き合いを考慮するのであれば、収入印紙の貼付がないことに気が付いた時点で取引先に指摘してあげるのが望ましいでしょう。

詳しくは以下をご覧ください。

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

- ※2025年12月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す