-

法人カードの業務活用術

2023.10.25

交際費とは?計上できる支出・できない支出や、計上時の注意点についても解説

服部大税理士事務所/合同会社ゆとりびと 代表社員。2020年2月、30歳のときに名古屋市内にて税理士事務所を開業。平均年齢が60歳を超える税理士業界の若手税理士として、税務顧問だけでなく、スポット税務相談やクラウド会計導入支援など、経営者を幅広く支援できるように奮闘中。執筆や監修業務も力を入れており、「わかりにくい税金の世界」をわかりやすく伝えられる専門家を志している。

【保有資格】税理士、中小企業診断士

服部大税理士事務所/合同会社ゆとりびと

企業が安定的な経営を目指すうえでは、得意先や仕入れ先と良好な関係を築くことが必要不可欠であり、そのためには取引先との会食や接待などのように、交際費を支出することにも重要な役割があります。

ここでは、交際費の概要やほかの勘定科目との違い、交際費計上を行う際の注意点などをわかりやすく解説します。

交際費とは?

交際費とは、「交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入れ先その他事業に関係のある者などに対する接待、供応、慰安、贈答その他これらに類する行為のために支出するもの」と定義されています。

つまりビジネス上の関係者とのコミュニケーションや、信頼関係の構築のための費用を指します。一般的には取引先との会食やゴルフ、お中元やお歳暮の贈答として支出されるケースが多いです。

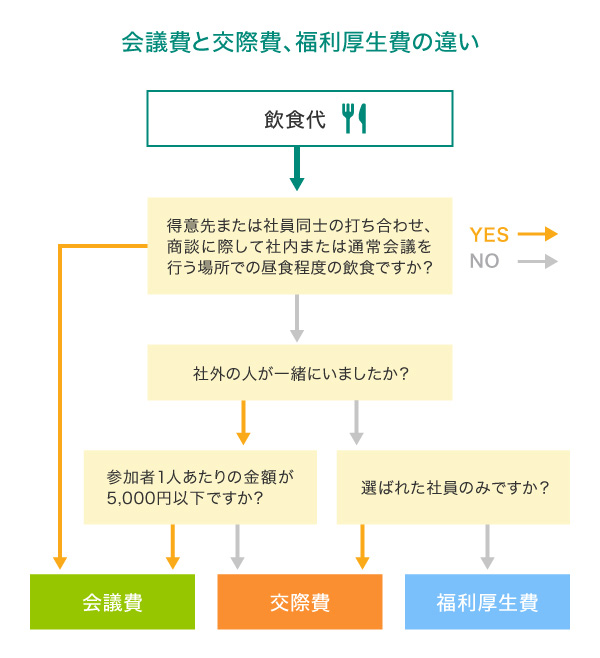

決算書などで用いられる勘定科目の中には、「福利厚生費」や「会議費」など、交際費とよく似た費用科目があります。

それぞれの勘定科目の内容や違いについて正しく理解し、適切に使い分けましょう。

福利厚生費との違い

福利厚生費とは、自社の従業員に対する「福利厚生」を目的とした費用です。

それに対して交際費の場合には、社外の取引先などの接待費用などに加え、社内の従業員同士の飲食費が社内交際費に該当するケースもあります。

特に「福利厚生費」と「社内交際費」は混同しやすいですが、福利厚生費が従業員全員を対象とする支出であるのに対し、社内交際費は社内の特定の役員や従業員のみを対象とする支出という違いがあります。

■間違いやすい例

| 福利厚生費 | 交際費 |

|---|---|

| ・従業員全員を対象とする忘年会費用 ・従業員全員を対象とする健康診断費用 ・社内規程に則って支給する慶弔見舞金 |

・二次会など、特定の役員や従業員のみが参加する会食費用 |

■関連記事

会議費との違い

会議費とは、取引先との商談や自社で行う会議など、社内外で行われる会議や打ち合わせに要する費用をいいます。

交際費のうち社外の取引先などとの飲食費については、1名あたり5,000円以下の場合には「交際費」ではなく「会議費」として計上することが可能です。

■間違いやすい例

| 会議費 | 交際費 |

|---|---|

| ・会議室のレンタル費用 ・会議用の弁当や飲み物、茶菓子代 ・飲食費のうち、1名あたり5,000円以下のもの |

・飲食費のうち、1名あたり5,000円超のもの |

広告宣伝費との違い

広告宣伝費とは、企業が自社の商品やサービスの購買を促進するために、不特定多数に向けて宣伝を行う際に支出する費用です。

取引先などに対し、自社名が入ったカレンダーやボールペン、付箋紙などといった安価なノベルティを配布する場合にも、「交際費」ではなく「広告宣伝費」として処理します。

■間違いやすい例

| 広告宣伝費 | 交際費 |

|---|---|

| ・社名入りのカレンダーやノベルティの配布費用 ・自社製品のモニターやアンケートに対する謝礼 |

・取引先に対するお中元やお歳暮 ・取引先などへの旅行や観劇への招待費用 |

寄附金との違い

寄附金とは、相手に対して見返りを求めることなく、金銭や物品を贈与したり、サービスを無償で提供したりすることをいいます。

交際費が得意先や仕入れ先など、自社の事業にとって関係のある相手先に対して接待を行うように、何らかのリターンを期待して支出する費用であるのに対し、寄附金については、一般的に自社と利害関係のない相手先に支払う寄附や拠出金、見舞金などが対象です。

■間違いやすい例

| 寄附金 | 交際費 |

|---|---|

| ・国や自治体に対する寄附金 ・神社の祭礼などの寄贈金 ・被災地などへの見舞金 |

・取引先に対する贈答代 ・親睦会やパーティーへの参加費 |

接待交際費との違い

接待交際費とは、交際費の俗称であり、決算書などに記載する場合には正式な勘定科目として「交際費」を使用します。

従って「接待交際費」という言葉に明確な定義はありませんが、取引先などの社外の利害関係者との飲食や接待費用を意味する場合が多く、社内交際費を除いたニュアンスで用いるケースが一般的です。

交際費の損金不算入制度

法人税の計算においては、過度な節税に利用されることがないよう、損金として算入できる交際費の額には上限が定められています。

具体的には、以下の表のように期末時点における資本金に応じて、損金として算入できる交際費の限度額が決まります。

| 期末時点における資本金の額 | 損金算入限度額 |

|---|---|

| 1億円以下の法人 | 以下のいずれかの金額を選択 1.交際費のうち、年間800万円までの金額 2.交際費のうち、接待飲食費の50%相当額 |

| 1億円超~100億円以下の法人 | 交際費のうち、接待飲食費の50%相当額 |

| 100億円超の法人 | なし(全額損金不算入) |

期末の資本金が1億円以下の中小企業の場合、交際費が年間で800万円以下であれば、全額損金に算入することが可能です。

また、交際費全体が800万円を超える場合には、「800万円」または「接待飲食費×50%」のいずれかを損金算入できます。この場合には接待飲食費が年間で1,600万円を超える場合のみ、その50%相当額を損金算入する方が有利となります。

資本金が1億円を超える大企業の場合、「接待飲食費×50%」のみが損金算入できます。ただし資本金が100億円を超える企業の場合には、上記にかかわらず、交際費の全額が損金不算入となるため注意してください。

このように法人税の計算では交際費の損金不算入制度が設けられていますが、所得税ではこのような制度はありません。従って個人事業主の場合には、事業に直接必要な支出であれば、すべて交際費として経費計上が可能です。

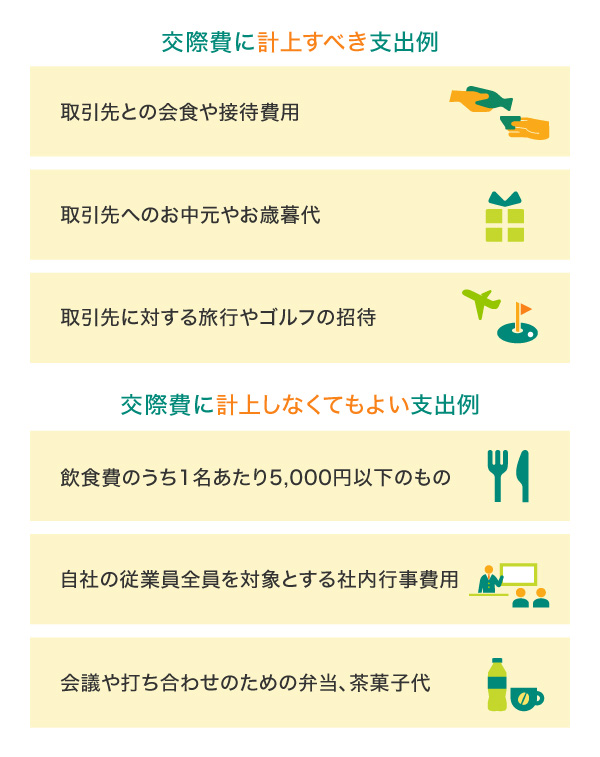

交際費に計上すべき支出・しなくてもよい支出

先述したとおり、会計処理や税務手続きにおいては、交際費とそれ以外の勘定科目を適切に区分し、正しい交際費の額を集計しなければなりません。

交際費として計上すべき支出と、交際費以外の科目で計上可能な支出の分類について、以下では具体例を用いて解説します。

交際費に計上すべき支出

交際費として計上すべき支出の代表例は以下のとおりです。

交際費として計上すべき支出

- 取引先との会食や接待費用

- 取引先へのお中元やお歳暮代

- 取引先に対する旅行やゴルフの招待

- 飲食費のうち、1名あたり5,000円超のもの

- 社内飲食費のうち、二次会費用など、特定の役員や従業員のみが参加するもの

クライアントなどに対する接待や贈答費用については、取引先との円滑なコミュニケーションや良好な関係性構築のための支出であるため、交際費として計上しなければなりません。

また社外における交際費だけでなく、社内での飲食費についても、特定の役員や従業員のみが参加するような会食については、交際費に含まれる可能性があります。この場合の社内飲食費については、たとえ1名あたりの金額が5,000円以下であっても、交際費からは除かれないため注意が必要です。

交際費に計上しなくてもよい支出

交際費以外の勘定科目として計上できるものについては、主に以下のような支出が該当します。

交際費以外の勘定科目として計上できる支出

- 飲食費のうち、1名あたり5,000円以下のもの

- 自社の従業員全員を対象とする社内行事費用

- 会議や打ち合わせのための弁当、茶菓子代

- 社名入りのカレンダーやノベルティの配布費用

社外の取引先との飲食費については、原則として「交際費」に該当しますが、参加者1名あたりの金額が5,000円以下であれば、法人税法上は「交際費」から除外し、「会議費」として処理することが可能です。

また、自社の従業員全員を対象とする会食や慰安旅行などの費用は「福利厚生費」、会議などに必要な飲食代については「会議費」、宣伝目的で不特定多数に配布するノベルティに関する費用は「広告宣伝費」として計上できます。

交際費を計上する際に注意すべきポイント

交際費として経費計上する際には、いくつかの注意点があります。

具体的には以下の2つのポイントに注意し、経理処理を行うようにしましょう。

領収書を保管しておく

交際費だけでなく、企業が支出した費用を経費計上する場合には、領収書や請求書を保管する必要があり、法人の場合には7年間(繰越欠損金の控除を受ける場合は10年)にわたって保管しなければなりません。

また交際費については、税務調査においても細かくチェックされやすいという特徴があります。飲食費や贈答品の購入費などのように、領収書の情報だけでは支出の目的や内容まで把握することは難しく、プライベートな費用が混ざりやすい科目であるためです。

従って交際費を支出した場合には、例えば飲食費であれば参加者の氏名や人数、贈答品代であれば渡した相手先などを領収書にメモ書きし、交際費の内容をさかのぼって確認できるように工夫しましょう。

消費税の税率に注意する

交際費として経費計上する場合には、消費税率にも注意しなければなりません。

飲食店での会食であれば消費税率は10%となりますが、お中元やお歳暮などで品物を贈答する場合には、購入する品物によって消費税率が異なります。

例えばお酒や花束などの場合には10%、商品券やギフト券の場合には非課税、お酒以外の食品や飲料は軽減税率の8%というように、消費税率を適切に分類する必要があります。

また商品券や食品を贈答する場合でも、送料やラッピング費用は10%となるなど、1枚の領収書に複数の消費税率が混在するケースもあるため、領収書やレシートをしっかりと確認し、消費税率に注意して仕訳を計上しましょう。

電子帳簿保存法への対応

電子帳簿保存法の改正により、一定の要件を満たすキャッシュレス決済の場合には、領収書の代わりにクレジットカードの利用伝票(売上票)や利用明細などを保存することも可能です。

そのため、交際費に関してもキャッシュレス決済を導入することで経理処理の負担を軽減でき、バックオフィス業務の効率化にもつながります。

ただし消費税法の観点では、領収書の代わりとするためには、利用伝票などに発行者や取引日、取引内容、金額などの情報が記載されている必要があるため、要件を満たした書類かどうかしっかりと確認してください。

また2023年10月1日(日)から始まったインボイス制度では、仕入税額控除の要件として、取引相手のインボイス登録番号などが記載された請求書や領収書の保存が義務付けられています。

一般的にクレジットカード会社が発行する利用明細などは仕入税額控除の要件を満たさないと考えられるため、取引相手から直接インボイスの発行を受ける必要があります。

従って電子帳簿保存法に加え、消費税法やインボイス制度への対応も踏まえたうえで、自社にとって最適な業務運営を検討しましょう。

交際費の支払いにおすすめの三井住友カードの法人カード

法人カードを導入すれば社内のお金の流れをデジタル化でき、経費精算業務の改善・自動化につなげることができます。具体的にはキャッシュレス化による小口現金の管理業務の削減、経費精算システムとの連携による入力業務の削減、ペーパーレス化による紙での申請の削減など、業務負担の大幅な軽減が実現可能です。

さらに、三井住友カードでは「マンスリークリア方式」を採用しており、締日翌日には利用枠がクリアされるため、予実管理が簡単なメリットがあります。

三井住友コーポレートカードに加えて、三井住友パーチェシングカードを導入いただくことでカード決済を利用できる範囲が広がり、さらなる業務効率化につながるでしょう。以下では経費精算業務の効率化に役立つ三井住友コーポレートカード、三井住友パーチェシングカードをご紹介します。

大企業におすすめ!三井住友コーポレートカード

大企業向けの法人カードで、出張費や交際費などを「会社全体」「部事業所別」「個人別」の3段階に分類し、経費予算管理を簡素化できます。また、ゴールドカードには、旅行傷害保険や買い物保険が付帯されており、全国の主要空港ラウンジをご利用いただけます。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(一般)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

年会費:1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込)

限度額:ご入会時にご相談

国際ブランド:

お申し込み対象:法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

ガバナンス強化で管理業務の効率化と経費削減が実現!

三井住友コーポレートカード

(ゴールド)

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目 11,000円(税込)※

以降1会員につき2,200円(税込)

【上限】 33,000円(税込) - ご入会時にご相談

- 法人専用

※

個別決済方式の場合、1社あたり33,000円(税込)、61名以上追加会員ごとに550円(税込)がかかります。

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

経費精算システムへの

利用明細データ

連携が可能!

各種手続きが

Web上で完結

カード管理者Web

<SMCC Biz Partner>

オンライン決済におすすめ!三井住友パーチェシングカード

企業における仕入れやシステム利用料の支払いなど、企業の購買活動専用の法人カードです。特定の加盟店での決済に限定した利用ができます。

なお、三井住友パーチェシングカードは、プラスチックカードが発行されないため、紛失・盗難のリスクがありません。

広告費やクラウド利用料など購買専用の不発行型カード!

三井住友パーチェシング

カード

年会費:1会員目 1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込)

限度額:カードごとに設定

国際ブランド:

お申し込み対象:法人専用

広告費やクラウド利用料など

購買専用の不発行型カード!

三井住友

パーチェシングカード

- 年会費

- 国際ブランド

- 限度額

お申し込み対象

- 1会員目1,375円(税込)

以降1会員につき440円(税込)

【上限】 33,000円(税込) - カードごとに設定

- 法人専用

おすすめポイント

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式

カード単位や

契約単位で

利用先を限定可能

部署名義や

支払い科費目名義など

任意の名義で発行可能

会社運営に必要不可欠な交際費は、適切に経理処理しましょう

実務において取引先とのコミュニケーション機会の拡大や良好な関係性構築は必要不可欠であり、そのために「交際費」を負担することは合理的な判断と言えます。

しかし、法人税の計算では交際費には損金算入限度額が設定されており、取引の実態を踏まえたうえでの正確な経理処理が欠かせません。

類似するほかの勘定科目との違いや、交際費計上する際の注意点などをしっかりと理解し、正しい記帳作業を心掛けましょう。そして、経理業務の効率化・自動化の一環として法人カードなどのサービスを活用し、負担の大きい業務を改善していくよう検討してみましょう。

よくある質問

Q1.「交際費」「福利厚生費」「会議費」の違いは?

「交際費」とは、ビジネス上の関係者とのコミュニケーションや、信頼関係の構築のための費用を指します。「福利厚生費」とは、自社の従業員に対する福利厚生を目的とした費用です。「会議費」とは、取引先との商談や自社で行う会議など、社内外で行われる会議や打ち合わせに要する費用をいいます。交際費のうち社外の取引先などとの飲食費について、1名あたり5,000円以下の場合は「会議費」として計上することが可能です。

詳しくは以下をご覧ください。

Q2.「交際費」と「接待交際費」の違いは?

「接待交際費」とは取引先などの社外の利害関係者との飲食や接待に使用する交際費の俗称で、社内交際費と区別するために使用するのが一般的です。そのため、決算書などに記載する場合には、正式な勘定科目として「交際費」を使用します。

詳しくは以下をご覧ください。

Q3.交際費として経費計上する際、消費税はどうすればいいの?

交際費として経費計上する場合、飲食店での会食であれば消費税率は10%となります。しかし、お中元やお歳暮などで品物を贈答する場合には、例えばお酒や花束などの場合には10%、商品券やギフト券の場合には非課税、お酒以外の食品や飲料は軽減税率の8%というように、消費税率が物品によって異なります。領収書やレシートをしっかりと確認し、消費税率に注意して仕訳を計上しましょう。

詳しくは以下をご覧ください。

- ※2023年10月時点の情報のため、最新の情報ではない可能性があります。

法人カード導入を検討の方

お気軽にご質問・ご相談ください

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す