カードローン入門

審査が甘いカードローンはある?見られるポイントや借り入れ時の注意点を解説

すぐにでもお金が必要というとき、「審査の甘いカードローンで借りたい」「審査に通るか不安だ…」と考える方が多いでしょう。

しかし、銀行や消費者金融などが提供しているカードローンでお金を借りる場合、どの金融機関でも申込者の返済能力を入念に審査しています。つまり、「審査が甘い」「審査なし」のカードローンはないのです。

本記事では、審査が甘いカードローンがない理由や審査のポイントについてご説明します。

今日中に10万円借りるなら

SMBCモビット

カードローン

- お申し込みから最短15分で融資完了

- 来店不要でWEB完結

- 安心のSMBCグループ

- 審査によりご希望に添えない場合がございます。

- 各種お手続きは、曜日・時間帯によっては翌日の取り扱いとなる場合があります。

- 目次

「審査が甘い」「審査なし」のカードローンがない理由

カードローンを提供する金融機関や貸金業者は、「銀行法」や「貸金業法」に基づき貸し付けを行っています。いずれの法律でも、融資を行うにあたり申込者の属性や収入などを審査し、返済能力を調査する義務が定められています。

従って、「審査が甘い」「審査がない」といったカードローンは存在しません。

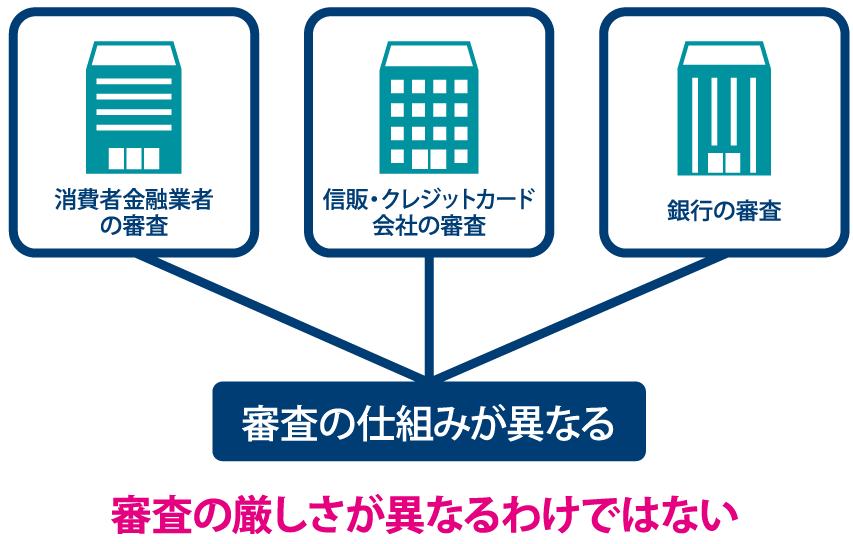

また、審査に関して「銀行系カードローンは審査が厳しい」「大手より中小規模のローン会社のほうが審査が甘い」といったことを耳にすることがあります。

しかし、審査基準は各金融機関や貸金業者によって異なっており、どのような点が重視されているかは公開されていません。そのため、「○社より×社のほうが審査が甘い」など一概に審査の難易度を比較することはできません。

審査が甘い会社はないといえる理由

たとえ少額であってもカードローンで借り入れをするには審査が必要です。

正規の貸金業者であれば、中小の消費者金融であっても審査が甘い会社はないという理由は以下のとおりです。

- 返済能力を調査する義務がある

- 返済能力を超える貸し付けの禁止

- 審査が甘いなどの表示の禁止

返済能力を調査する義務がある

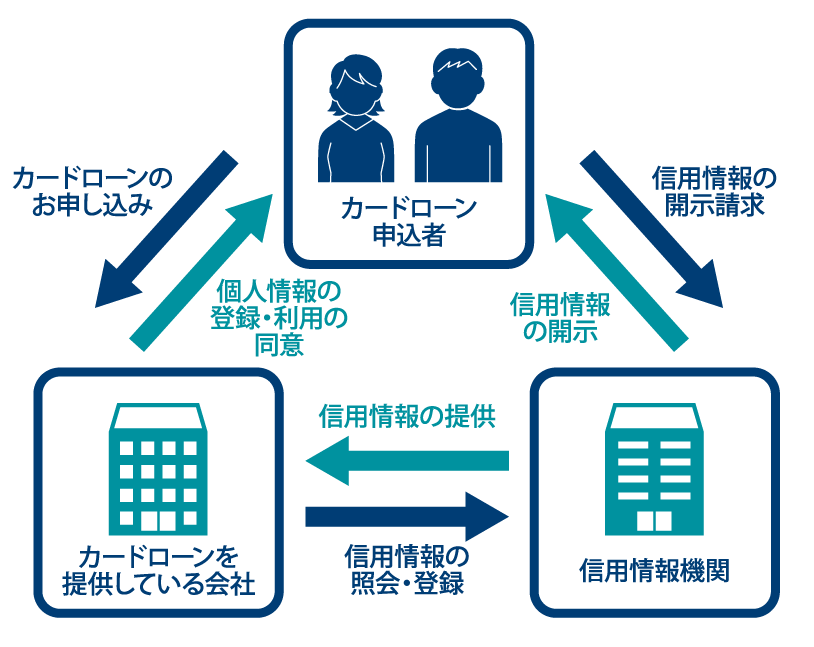

貸金業法第13条により、貸金業者が個人に貸し付けをする場合には、返済能力の調査を行う必要があります。返済能力の調査にはクレジットやローンなどの申し込みや支払いに関する記録である「信用情報」を使用します。

返済能力を超える貸し付けの禁止(総量規制)

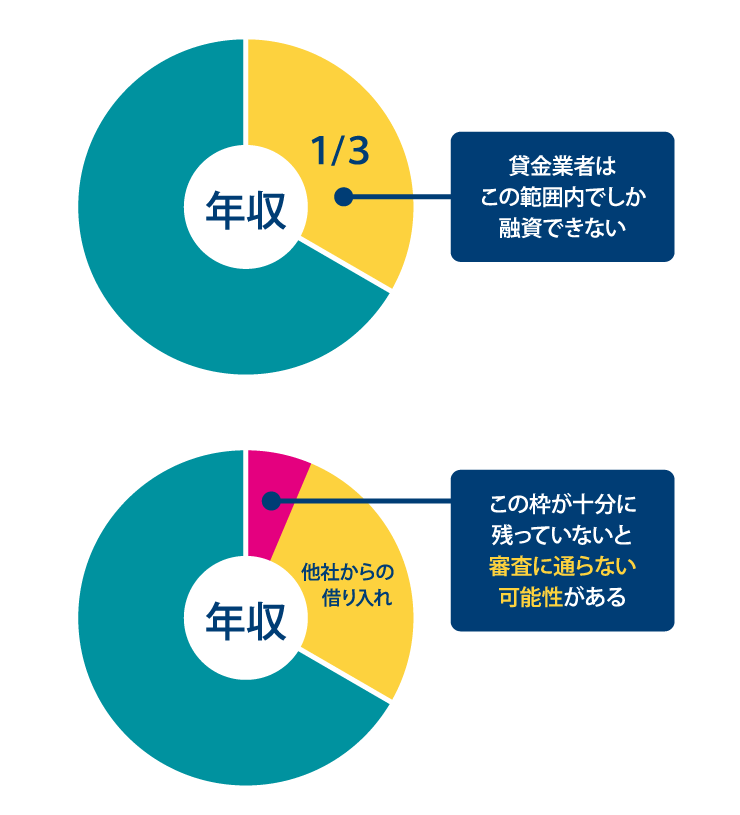

貸金業法第13条2項により、個人の返済能力を超える貸し付けを防ぐため、貸金業者は個人の年収の3分の1を超える貸し付けが原則として禁止されています。

この制度を総量規制といいます。

これは複数件の借り入れがある場合、すべての貸金業者からの借り入れ合計が年収の3分の1以内である必要があります。

つまり、年収300万円の人であれば、最大100万円までしか借りることができません。

ただし、総量規制は貸金業者を対象とした規制であり、銀行法が適用される銀行での借り入れは対象となりません。とはいえ、銀行でも自主規制を設けていますので、「上限なくいくらでも借りられる」というわけではありません。

総量規制と同様に、年収に対して大きすぎる借り入れを行う場合は、審査が難しくなります。

審査が甘いなどの表示の禁止

貸金業法第16条において貸金業者は、「実際のものよりも著しく有利であると人を誤認させるような表示」などを禁止されています。

例えば「審査なし」以外にも「ブラック可」「他社○件以上でも可」などは、返済能力がない人にも借り入れが可能であると誤解されるような表示にあたり、違法となります。

以上の点から、必ず通るカードローンや審査の甘いカードローンはありません。

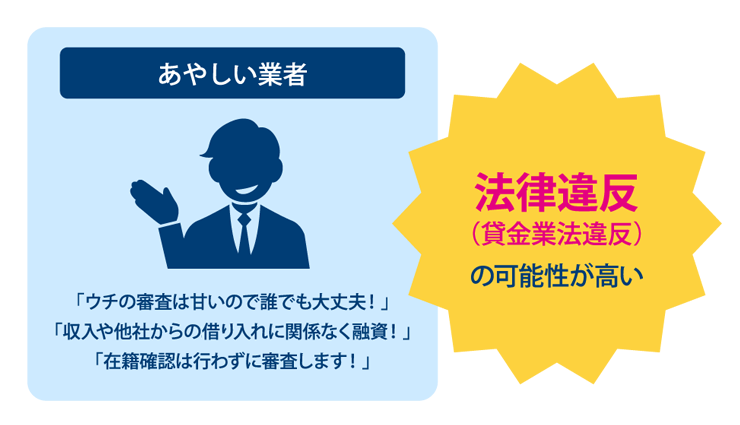

「審査が甘い」とアピールをしてくる業者は要注意!

カードローンの申し込みにあたって注意したいのが、「審査が甘い」といったアピールを行う業者です。

すでに述べたとおり、カードローンを提供する貸金業者は、貸金業法という法律に基づき審査をする義務がありますし、「審査が甘い」といった訴求を行うこと自体も貸金業法第16条で禁止されている違法行為となります。

そういった違法行為を行う業者から借り入れをすると、後々トラブルに発展する可能性も高いため、絶対に利用しないようにしましょう。

ネット上の個人間融資は危険がいっぱい

違法業者と合わせて注意したいのが、SNS上などで行われる個人間融資についてです。

最近では、SNSや掲示板を通じて見知らぬ人とやり取りを行い、個人間でお金の貸し借りを行うケースが増えています。この中には個人を装った闇金業者が貸し付けを行っているケースも多く、高金利で貸し付けられたり、個人情報が悪用されたりするといったトラブルに発展する危険性があります。

不要なトラブルを避けるためにも、金融庁の登録貸金業者情報検索入力ページを利用して登録を受けている貸金業者から借り入れを行うようにしましょう。

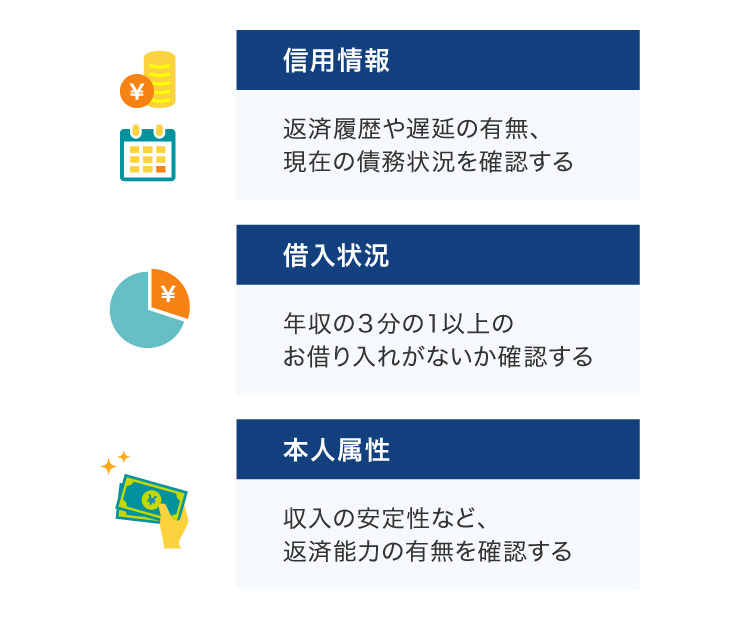

カードローンの審査で主に見られる3つの項目

繰り返しになりますが、各貸金業者は審査基準を公表していないため詳細を把握することができません。

しかし、申し込み時に入力した勤務先や勤続年数、年収などから返済能力があるか、主に以下の3点を総合的にチェックしていると推測できます。

信用情報

信用情報とは、ローンやクレジットカードの取引に関する履歴のことです。

信用情報はCIC、JICC、全国銀行個人信用情報センターなどの信用情報機関に登録されています。

カードローンを提供している会社は、信用情報機関に情報を照会し、他社の借入状況、ローンやクレジットカードなどの契約内容や支払状況、残高などの情報をチェックし、各社の基準に基づいて審査を行っています。

■信用情報が照会される流れ

繰り返す延滞も信用情報に影響

「過去に一度、数日間返済が遅れたことがある」程度であれば、審査が不利になることは基本的にはありません。

しかし、延滞を放置していたり、延滞期間が長期にわたったりした場合は審査にとおりにくくなる可能性があります。

信用情報機関において「延滞」の異動情報は、以下のように定義されています。

横にスライドしてください

| CIC | 返済日より61日以上または3ヵ月以上の支払遅延(延滞)があるもの、またはあったもの |

|---|---|

| JICC | 入金予定日から3ヵ月以上何ら入金がなく元金、利息ともに遅延している情報 |

| 全国銀行個人信用情報センター | 約束の返済日が過ぎても一定の期間ご返済をされなかったことを示す |

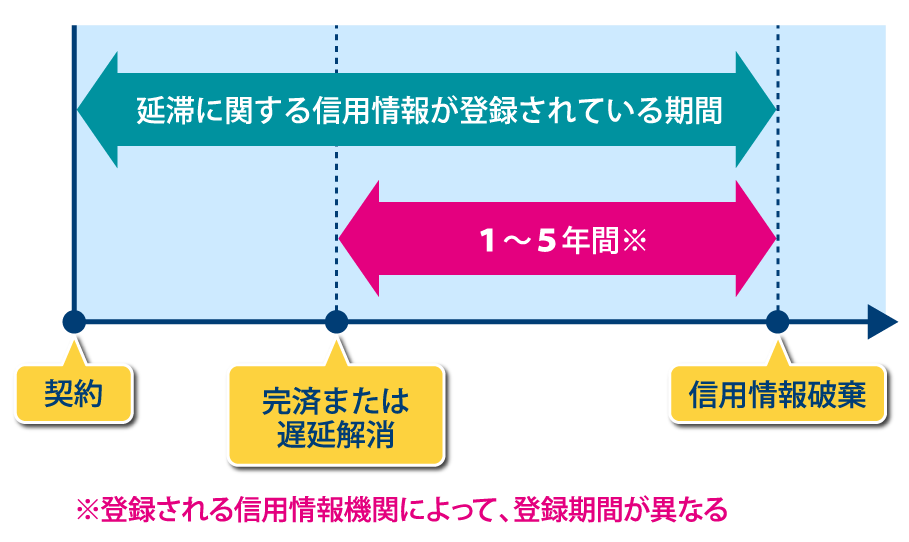

つまり、ローンやクレジットカードなどの返済を2~3ヵ月以上延滞すると、信用情報機関にその事実がデータとして登録されます。登録されたデータは、間違いでない限り利用者都合で消去することはできず、内容を変更することもできません。

データは、延滞・遅延状態が解消してから5年間、信用情報機関に登録され、信販・クレジットカード会社や金融機関の照会に応じて開示されますので、この間は審査に影響を及ぼすといえるでしょう。

■信用情報が登録される期間について

借入状況

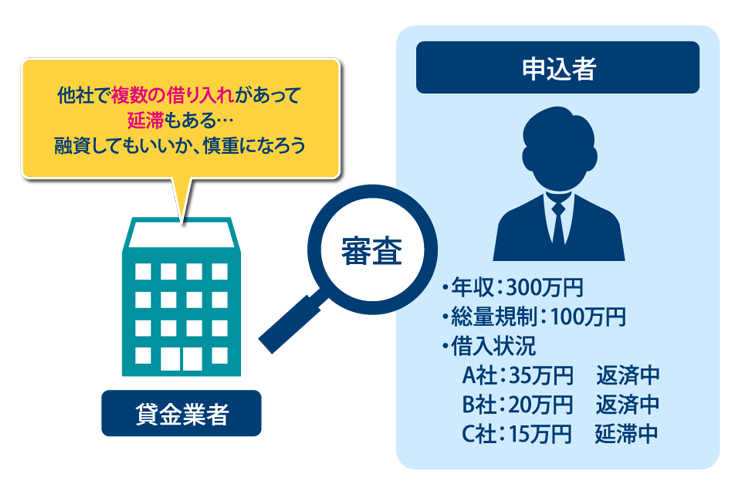

カードローンの審査に影響があるのが現在の借入状況です。

他社の借入状況は信用情報機関への照会で確認がとれます。

他社からの借り入れがあるからといって、審査に不利になるわけではありませんが、「総量規制」に抵触すると、審査に通らない可能性があります。

ただし、住宅ローンや自動車ローンは総量規制の対象とならないため、借入総額に算入されません。

例えば、住宅ローンなどの借入金額が年収の3分の1を超えていた場合でも、審査により返済能力があると認められれば、カードローンの借り入れが可能です。

また、総量規制だけでなく、借入件数や毎月の返済状況も審査に影響します。

収入に見合わない複数の借り入れ、延滞などがあれば返済能力がないと判断されることがあります。

■複数の借り入れがある場合の例

申込者の属性

カードローンを提供している多くの会社が申込条件としているのが「満20歳以上」「安定した定期収入があること」の2点です。この条件を満たしていない場合、そもそも申し込みができません。

なお、年齢については成人年齢が引き下げられたこともあり、18歳、19歳でも受け付けている場合もあります。詳細は利用前に確認しましょう。

その他にチェックされるのは、主に次のような項目です。

<審査時にチェックされる本人の属性>

- 職業/勤務先

- 雇用形態

- 勤続年数

- 年収

- 居住形態

- 家族情報

- 現在の借り入れ状況(銀行カードローン、住宅ローン、自動車ローンなどを除いた、キャッシングやカードローンのお借入状況)

申し込み時に入力する情報は審査の判断材料として使用されます。返済能力があるかどうかのポイントとなるのは「職業/勤務先」「勤続年数」「年収」でしょう。

カードローンの審査では、「持ち家は審査に有利」、「自営業は審査にとおりにくい」といった話を耳にすることがあります。しかし実際にはさまざまな要素を総合的に判断して審査が行われます。

そのため、単一の条件だけで「審査に有利」や「不利」と断定することはできません。審査に通るかどうかは、実際に申し込みをしてみないと分からないのです。

カードローンの審査で返済能力がないと判断される要素

金融機関によって審査基準は異なりますが、「返済能力がない」と判断される要素は以下のようなものが考えられます。

<返済能力がないと判断される可能性がある要素>

- 短期間に多くのローンを申し込んでいる

- 過去に返済の滞納がある

- 収入が不安定

- 在職期間が短い

なお、転職したばかりで在職期間が短い場合であっても、年収がアップする転職もあるため、必ず「返済能力がない」とみなされるわけではありません。

審査が不安な場合はセルフチェックやお借り入れ診断がおすすめ

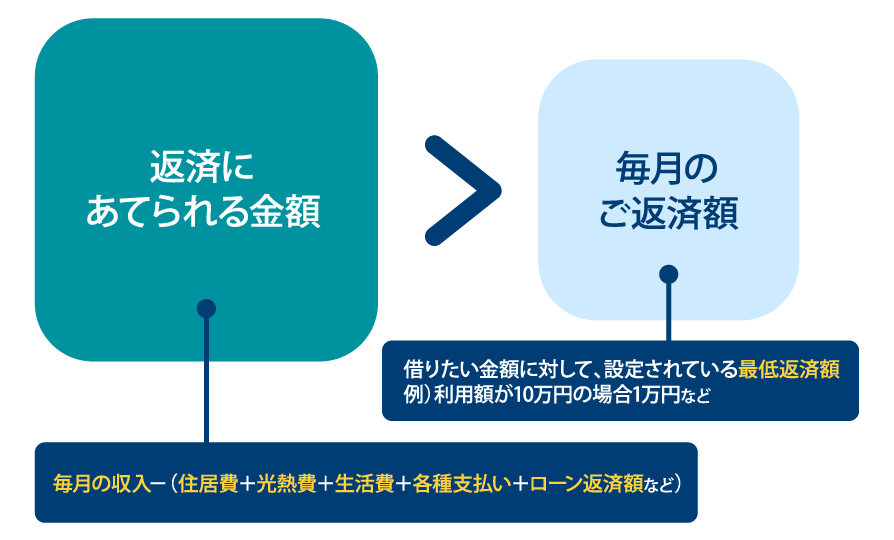

審査が甘くないと聞くと「審査に通らないかも…」と不安になるかもしれませんが、自分にどれくらいの返済能力があるのかをセルフチェックすることができます。

基本は、毎月のご返済額が、毎月返済にあてられる金額よりも小さければ返済能力はあると考えられます。

■簡単なセルフチェックの例

また大手消費者金融の場合、申し込み前に借り入れが可能かどうかを簡単に診断できるツールが用意されています。審査に通るか不安な方はお借入診断を、返済可能かどうかセルフチェックをしたい方は、返済シミュレーションを活用するのがよいでしょう。

ただし、実際の審査は提供された情報をもとに総合的に判断するため、お借入診断の結果とは異なる場合があります。

今日中に10万円借りるなら

SMBCモビット

カードローン

- お申し込みから最短15分で融資完了

- 来店不要でWEB完結

- 安心のSMBCグループ

- 審査によりご希望に添えない場合がございます。

- 各種お手続きは、曜日・時間帯によっては翌日の取り扱いとなる場合があります。

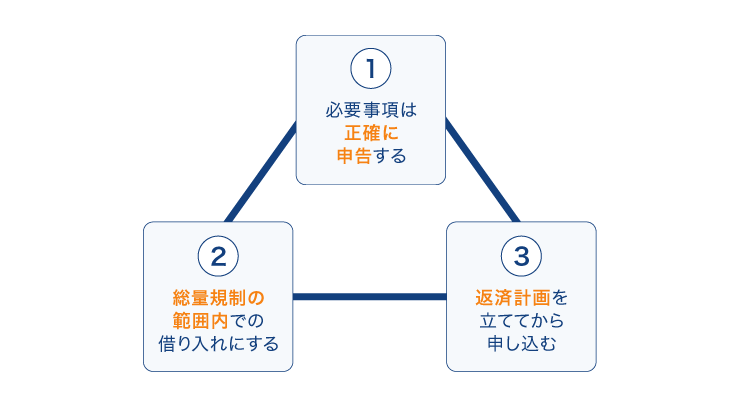

カードローンの申し込み時の注意点

カードローンを申し込む際に気をつけたいのは、「必要事項は正確に申告する」「総量規制の範囲内での借り入れにする」「返済計画を立ててから申し込む」の3点です。

1.必要事項は正確に申告する

必要事項の申告内容に間違いがあると審査がスムーズに進みません。

カードローンを提供する金融機関が定める申込条件を事前に確認しましょう。

2.総量規制の範囲内での借り入れにする

総量規制の範囲を超える借り入れはそもそもできません。

1社からの借り入れではなく、すべての貸金業者からの借り入れ合計額が年収の3分の1を超えないかどうか確認しておきましょう。

3.返済計画を立ててから申し込む

返済計画を作成しておくと、実際に借り入れしたあとの家計管理がスムーズになります。

下記の6つのステップで作ることができます。

<返済計画の作成手順>

- 1ヵ月間家計簿をつけて、月の収入額と支出額を把握する

- 月の支出のうち、すでに返済中のローン金額を確認する

- 月の「収入-支出」を計算し、返済に回せる上限額を算出する

- 「3」の金額をベースに、毎月いくらまでなら追加で返済にあてられるかを確認する

- 何ヵ月で返済するのか決める

- 「4」の金額に「5」の期間を掛け、追加で借りられる金額の上限を算出する

追加で借りられる金額の上限が希望する借入額より大きければ、お借り入れをしても問題ないと判断できます。

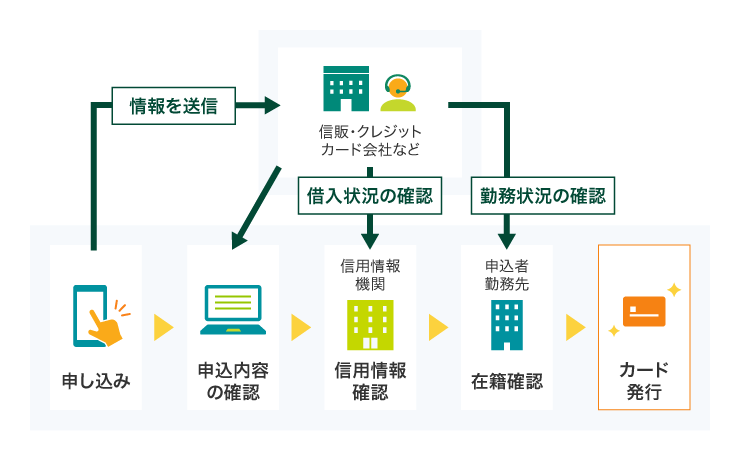

カードローンの審査の流れ

多くの貸金業者や金融機関では、WEB上でカードローンを申し込むことが可能です。氏名や住所、生年月日、年収、勤務先など必要な項目を入力後、その情報をもとに借入審査が実施されます。

また、その際は信用情報機関に信用情報の照会が行われ、ローンやクレジットカードの利用状況、支払い状況に関する情報が提供されます。

審査では継続的に安定した収入があるかも重要なポイントとなります。申込者の返済能力を判断するために「申告した勤務先で本当に働いているのか」を確認する在籍確認も実施されます。

在籍確認の方法は各業者によって異なりますが、勤務先への電話連絡または書類提出などが一般的です。

その後、審査にクリアするとカードが発行されます。

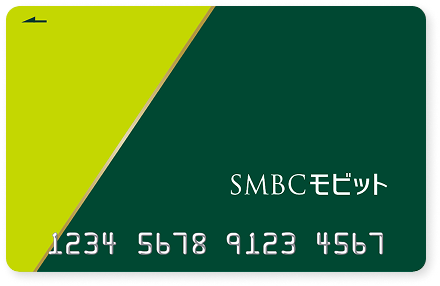

SMBCモビットならお申し込みから最短15分で融資完了

カードローンのSMBCモビットなら、お申し込みはWEBで完結、スマートフォンからのお申し込みも可能です。お借り入れが可能かどうか、すぐに分かる10秒簡易審査結果表示があり、本審査を経て契約可能であれば最短15分で融資が完了します。

ご契約後は、スマートフォンで原則24時間、お借り入れ・ご返済ができます。銀行振込によるお借り入れやインターネット返済のほか、SMBCモビット公式スマホアプリを利用して、セブン銀行ATM・ローソン銀行ATMでのお借り入れ・ご返済が可能です。またSMBCモビットで借り入れたお金をPayPayマネーへチャージすることもできるため、大変便利です。

10秒簡易審査結果表示:別途本審査がございます。

最短15分で融資完了:お申し込みの時間帯や審査の状況により、融資完了までにお時間がかかる場合があります。

■SMBCモビットの特徴

24時間申込対応:毎月最終月曜日の2:00~7:00の間はメンテナンスのためお申し込みできません。

10秒簡易審査結果表示:別途本審査がございます。

最短15分で融資完了:お申し込みの時間帯や審査の状況により、融資完了までにお時間がかかる場合があります。

<SMBCモビットの簡単入力シミュレーション>

- 無理のない返済計画を立てたい:返済シミュレーション

今日中に10万円借りるなら

SMBCモビット

カードローン

- お申し込みから最短15分で融資完了

- 来店不要でWEB完結

- 安心のSMBCグループ

- 審査によりご希望に添えない場合がございます。

- 各種お手続きは、曜日・時間帯によっては翌日の取り扱いとなる場合があります。

カードローンの審査に必要な書類

SMBCモビットの場合、カードローンの申し込み時に「本人確認書類」や「収入証明書類」が必要です。

<本人確認書類>いずれも有効期限内、もしくは現在有効なもの

- 運転免許証

変更事項がある方については、裏面コピーも必要 - マイナンバーカード

個人番号(マイナンバー)が見えないように加工してご提出ください。

- パスポート

顔写真および住所のページ2020年2月4日以降に申請されたパスポートは住所記載欄などがないため、本人確認書類としてお取り扱いできません。

<収入証明書類>

- 源泉徴収票の写し

- 税額通知書の写し

- 確定申告書の写し

- 所得証明書の写し

- 給与明細書の写し(直近の2ヵ月分)

- 賞与明細書(賞与支給がある方は直近1年間の賞与額が確認できるもの)

収入証明書類については以下のいずれかに該当する場合必要となります。

|

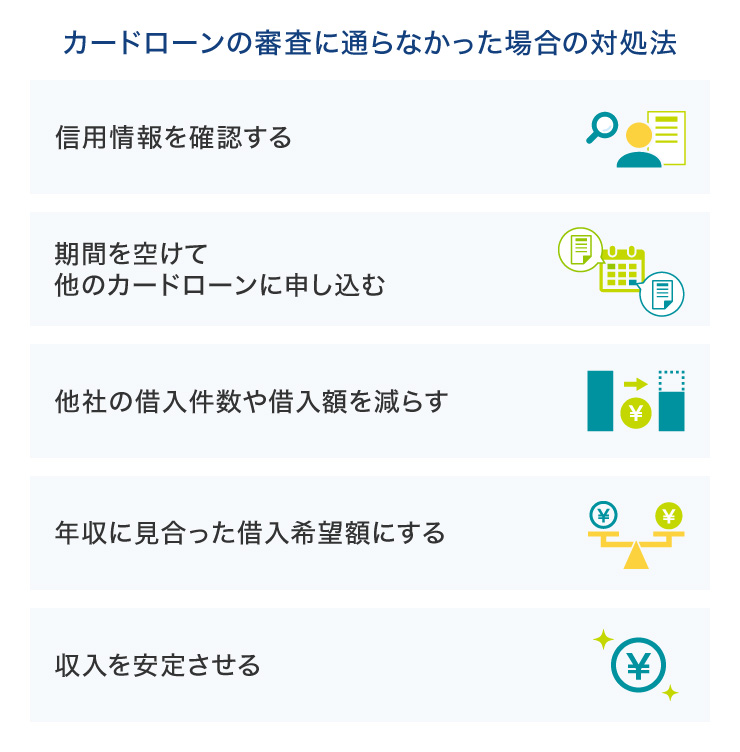

カードローンの審査に通らなかった場合の対処法

もしカードローンの審査に通らなかった場合、その原因を分析して次の対策を考えることが大切です。そのまま別のカードローンへ申し込みを行っても、また審査に落ちてしまう可能性があります。

信用情報を確認する

カードローンの審査では、信用情報機関が提供する信用情報をもとに返済能力が判断されます。信用情報にはクレジットカードやローンの利用状況や返済情報などが含まれますが、この情報は開示請求を行うことができます。

開示請求はオンラインや郵送で行うことができますので、自分の契約情報や支払状況がどのように登録されているのか確認してみるのもひとつの方法です。

期間を空けてほかのカードローンに申し込む

カードローンを提供している会社の審査基準はそれぞれ違うので、A社では審査に通らなくても、B社なら通る可能性があります。

ただ、総量規制を超える借り入れを希望している場合や、過去に何度も長期の延滞をしているような場合は、ほかのカードローンを提供している会社に申し込んでも審査に通る可能性は低いといえます。

また、信用情報ではローンの申込情報も記録されます。短期間に複数のローンに申し込んでいると、審査に影響を与えてしまうこともあるかもしれません。

ほかのカードローンに申し込む場合は、一定期間を置いてから申し込むようにしましょう。

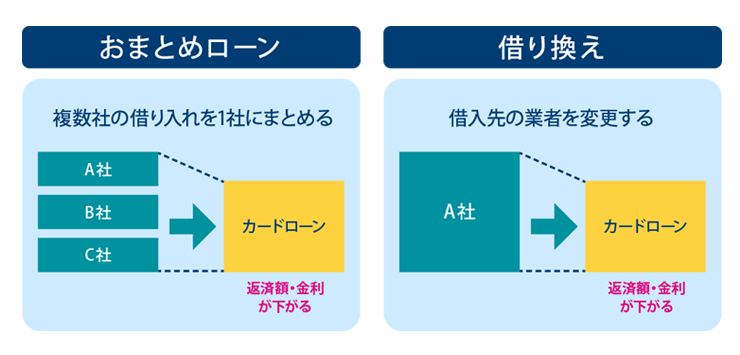

他社の借入件数や借入額を減らす

他社での借入件数や借入額が多い場合は、おまとめローンを利用して借り入れを1社にまとめるのもひとつの方法です。おまとめローンとは、複数社のローンを1社に集約するローン商品で、月々の返済額や金利を下げられるメリットがあります。

カードローンの審査では他社での借入状況も考慮されますので、「複数社で借り入れをしている」、「毎月の返済負担が大きい」という場合は、おまとめローンでの借り換えを検討してみましょう。

■おまとめローンと借り換えの違い

借り換えやおまとめローンは、「すでに借り入れがあるが、金利を下げたい」「複数の返済日をまとめたい」という人にとって、返済負担を軽減できる可能性があります。そのため選択肢の1つとして考えるのもよいでしょう。

ただし、毎月の返済額を軽減することで、返済期間が長引くと、利息総額が増えてしまうこともありますので、慎重に判断してください。

年収に見合った借り入れ希望額にする

貸金業法では「総量規制」が定められており、貸金業者からの借り入れは原則として年収の3分の1を超えてはならないとされています。例えば、年収300万円の人は100万円を超える借り入れが行えないしくみです。

そのため、年収に見合わない借入希望額にすると、総量規制に抵触してしまう可能性があります。この総量規制は他社での借り入れも含めて判断されますので、すでに借り入れている金額も考慮したうえで年収に見合った希望額にすることが大切です。

収入を安定させる

カードローンの審査では、一般的に収入が安定しているかどうかが重要です。そのため収入が不安定だと「返済能力がない」と判断され、審査にとおりにくくなる可能性があります。

パートやアルバイトでも審査に通過することは可能ですが、カードローンの審査では雇用形態や勤続年数、年収などが重視される傾向にあります。そのため、正社員などの安定した雇用形態であれば、審査で有利に働きやすいといえるでしょう。

審査が甘いカードローンはないため、ポイントをおさえて申し込もう

カードローンを利用するとき、「審査が甘いところで借りたい」と思ってしまうかもしれません。しかし、残念ながら「審査が甘いカードローン」はありません。

カードローンの審査基準は各金融機関によって異なるものの、いずれも申込者の属性や収入、現在の借入状況といった項目を重視しています。カードローンによってはWEB上で簡易診断を提供しているので、申し込み前に利用してみるのもよいでしょう。

また、カードローンの利用時は、借入先が貸金業者としての登録を受けているかどうかも確認することが大切です。

よくある質問

Q1:審査が甘い、または審査がないカードローンを教えてください

「審査が甘い」「審査不要」のカードローンはありません。お金を貸す貸金業者は「貸金業法」に基づき、お金を借りる人の返済能力を調査する義務があるからです。

Q2:カードローンの審査では何をチェックしているの?

主に「信用情報」「現在の借入状況」「申込者の属性」の3つです。

- 信用情報

信用情報とは、ローンやクレジットカードなどの契約内容や、返済状況などの履歴です。 - 現在の借入状況

貸金業者は、総量規制という貸付総額の上限を規制する法律が適用されています。総量規制によって借入総額は年収の3分の1までと決められているため、他社からの借り入れがいくらあるのかチェックされます。 - 申込者の属性

雇用形態や年収、居住形態など、お借り入れの返済能力に関わるさまざまな属性を確認します。

Q3:審査を受けるために必要な書類は?

申し込み、審査に必要な書類は、「本人確認書類」と「収入証明書類」です。

<本人確認書類として使えるもの>

- 運転免許証

- マイナンバーカード

- パスポート

個人番号(マイナンバー)が見えないように加工して提出する必要があります。

2020年2月4日以降に申請されたパスポートは住所記載欄などがないため、本人確認書類としてお取り扱いできません。

<収入証明書類として使えるもの>

- 源泉徴収票の写し

- 税額通知書の写し

- 確定申告書の写し

- 所得証明書の写し

- 給与明細書の写し(直近の2ヵ月分)

- 賞与明細書(賞与支給がある方は直近1年間の賞与額が確認できるもの)

今日中に10万円借りるなら

SMBCモビット

カードローン

- お申し込みから最短15分で融資完了

- 来店不要でWEB完結

- 安心のSMBCグループ

- 審査によりご希望に添えない場合がございます。

- 各種お手続きは、曜日・時間帯によっては翌日の取り扱いとなる場合があります。

モビットカードローン貸付条件

| 利率(実質年率) | 3.0%~18.0% |

|---|---|

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式 |

| ご返済期間・回数 |

最長60回(5年)ただし、返済能力その他の事情にかんがみ、 合理的な理由があると当社が認めた場合には、最長106回(8年10ヵ月) |

| 利率 (実質年率) |

3.0%~18.0% |

|---|---|

| 資金使途 | 自由 |

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式 |

| ご返済期間・回数 | 最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると弊社が認めた場合には、最長106回(8年10ヵ月) |

関連記事

※お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

SMBCモビットの

カードローンが

おすすめな理由

お申し込みから最短15分で融資完了※

来店不要で

WEB完結

安心のSMBC

グループ

お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

三井住友カードのその他コンテンツ

お借り入れ条件をご確認のうえ、借りすぎに注意しましょう

返済などでお悩みの方は、弊社の契約する貸金業務に関する指定紛争解決機関へご相談ください。

弊社が契約する貸金業務に係る指定紛争解決機関

日本貸金業協会

貸金業相談・紛争解決センター 0570-051-051

(受付時間 9:00~17:00 土・日・祝日・12月29日~1月4日を除く)

所在地 〒108-0074 東京都港区高輪3-19-15

三井住友カード株式会社<近畿財務局長(14)第00209号 日本貸金業協会会員第001377号> 〒541-8537 大阪市中央区今橋4-5-15

- 三井住友カード

- LOAN NOTEトップ

- カードローン入門

- 審査が甘いカードローンはある?見られるポイントや借り入れ時の注意点を解説