クレジットカードの限度額と年収の関係は?引き上げる方法も

2026.01.14

クレジットカードの限度額と年収の関係は?引き上げる方法も

2026.01.14

クレジットカードの「限度額」は、カードで支払うことができる上限金額のことです。一般的に、限度額の平均は公開されていませんが、年収に関係があり、目安が決まっていると言われています。

クレジットカードは、普段のお買い物やネットショッピング、水道光熱費といった生活費、そして大きな金額の支払いなど幅広いシーンで活躍します。将来的に大きな金額での支払いが必要になった際には、限度額は引き上げも検討するとよいでしょう。

ここでは、クレジットカードの利用限度額について気になることを、詳しく解説します。

本記事の内容は三井住友カードの審査基準について明言するものではなく、一般的な情報として記載しています。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの限度額とは?

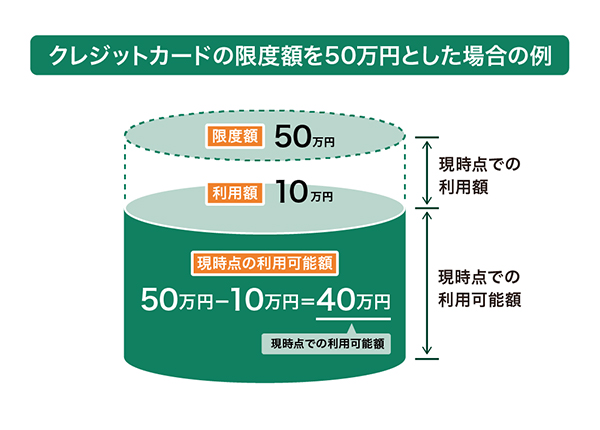

クレジットカードの「限度額」は、「与信枠」や「利用枠」とも言われていて、契約したクレジットカードで支払うことができる上限金額を指します。

図表のように、クレジットカードの限度額が50万円の場合、そのうち10万円を利用した時点で、次のお支払い日までに利用できる金額は40万円です。限度額は毎月のお支払い日(請求日)にリセットされますが、「1ヵ月で使える金額」ではないので注意しましょう。

クレジットカードの限度額には、大きく分けると3つの種類があります。

この3種類を包括して「総利用枠(利用可能額)」とも言います。利用枠という言葉を使う場合は総利用枠を指すことが多く、限度額や上限をイメージしていただけるとわかりやすいでしょう。

3種類のうち、割賦枠はショッピング枠に含まれています。リボ払いや分割払いを毎月のように利用していると、その分ショッピング枠が圧迫されてしまうので、注意しましょう。それぞれの限度額はクレジットカード会社やカードの種類によって異なるため、契約前に確認しておくことが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(ローンノート)

クレジットカードの限度額の平均と年収別の目安

前提としてクレジットカードの限度額は各カード会社の審査によって決定されるため、一般的に平均は公開されていません。

申込者の年収はあくまで審査基準のひとつですが、年収が高いほどクレジットカードの限度額も高くなる傾向です。参考までに年収別の限度額の目安をまとめています。

| 年収 | 限度額(目安) |

|---|---|

| 150万円以下 | 10万~30万円 |

| 300万円以下 | 10万~50万円 |

| 400万円以下 | 30万~150万円 |

| 500万円前後 | 50万~300万円 |

| 1,000万円以上 | 100万円以上 |

年収以外にもゴールドカードやプラチナカードといったステータス性の高いカードは、限度額が上がる傾向があります。限度額が足りないと感じている場合、ランクの高いカードへの切替えを検討するのもひとつの手でしょう。

利用限度額の目安として一般カードが10万~100万円、ゴールドカードが50万~300万円になります。ただし、ランクの高いカードは年会費も高くなることが多いため、事前に確認しておくと安心です。

これらの金額はあくまでも一般的な目安です。実際にクレジットカード会社が判断する限度額と異なる場合があります。

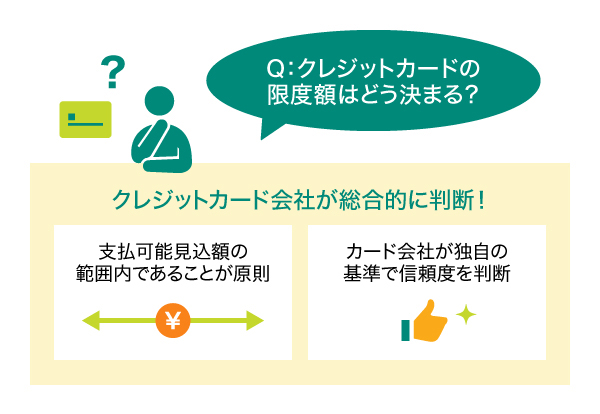

クレジットカードの限度額は、申込者のさまざまな情報をもとにクレジットカード会社が算出します。ではどのようなポイントを見ていくのか、解説していきます。

支払可能見込額の範囲内であることが原則

クレジットカードを作る際、各社で審査を行いますが、その際に申込者の「支払可能見込額」を調査することが法律で義務付けられています。「支払可能見込額」とは、その人が無理なくクレジット代金を1年間に支払うことができると想定される金額です。原則として、この金額を超えるクレジット契約はできません。そのため、クレジットカードの限度額は、支払可能見込額の範囲内で設定されます。

支払可能見込額の計算式は以下のとおりです。

支払可能見込額=(1)年収-(2)生活維持費-(3)クレジット債務

(1)年収

クレジットカードの申込書面にて自己申告します。一般的に年収は、給与を得ている会社員などの場合、税金などが引かれる前の「総支給額」、つまり源泉徴収票の「支払金額」または「支給額」を記入します。個人事業主、自営業の方であれば、経費を差し引いた分、確定申告の「所得金額」に記載する額面を記載しましょう。

(2)生活維持費

法律(「割賦販売法施行規則(昭和三十六年通商産業省令第九十五号)」以下、割賦販売法)で以下の表のように機械的に決められており、世帯人数、住宅所有の有無、居住地などによって異なります。

世帯人数は申込者などと生計を同一にする者の合計のことです。

東京23区の場合

(出典)e-Gov法令検索「割賦販売法施行規則(昭和三十六年通商産業省令第九十五号)別表第二」を参考に作成

別ウィンドウで「e-Gov法令検索」のウェブサイトへ遷移します。

(3)クレジット債務

1年間のクレジット代金の年間支払い予定額です。審査をするクレジットカード会社が、申込者のクレジット債務を自社だけでなく、「指定信用情報機関」を通じて他社での利用も確認します。

支払可能見込額の計算例

(例)単身で年収250万円の1人暮らし(家賃の支払い有り)の方が、クレジットカードを申し込んだ場合

他社でのクレジットカード利用はなし

(年収)250万円-(生活維持費)116万円-(クレジット債務)0円=(支払可能見込額)134万円

上記の例の場合、申込者は法律上、最大134万円まで限度額の設定が可能です。しかし、最終的な限度額の判断と決定はクレジットカード会社が行います。

カード会社が独自の基準で信頼度を判断

クレジット契約は、契約者の「信用」をもとに成り立っています。そのため、クレジットカード会社はそれぞれ独自の基準で、申込者に支払い能力があるかを確かめる審査を行います。審査基準のひとつに「年収」がありますが、あくまで目安のひとつです。各社はこれらの情報を総合的に審査して、カード発行可否、利用限度額が決定します。

必ずしも年収が高い必要はなく、誰にでもカードを作るチャンスがあるので、アルバイトやパートの方でも信用情報に問題がなければ、クレジットカードを作ることができます。ただし、クレジットカードの申し込み条件には年齢制限を設定されていることが多く、一般的に18歳未満の方は作ることができません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

学生や主婦など収入が少ない・無収入の場合はどうなる?

多くのクレジットカードは学生(高校生を除く満18歳以上)や主婦(主夫)など、収入が少ない、または無収入の場合でも申し込むことができます。ただし、学生などの場合は、限度額が10万〜30万円程度と低めに設定されるのが一般的です。

なお、学生でアルバイト収入がある場合は申込者本人が審査対象となり、通常は家族の収入や信用情報が影響することはありません。一方で主婦(主夫)の場合は、配偶者の収入や預貯金の情報も含めて判断されることが多いようです。

収入が少ない、または無収入であっても、それだけで審査に通らないといったことはありませんので、正確に申告することが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードがおすすめする限度額ごとのクレジットカード

三井住友カードでは、どのようなクレジットカードを申し込むことができるのでしょうか。ここでは限度額別に、おすすめのクレジットカードをご紹介します。

| 限度額 | おすすめのクレジットカード |

|---|---|

| ~100万円 | 三井住友カード(NL) |

| ~200万円 | 三井住友カード ゴールド(NL) |

| ~500万円 | 三井住友カード プラチナプリファード |

| 300万円~ |

|

なお、同じランクのカードでも、個人情報や信用情報によって限度額が異なる場合があります。

限度額100万円程度なら「三井住友カード(NL/ナンバーレス)」

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

限度額200万円以下ならランクの高い「三井住友カード ゴールド(NL/ナンバーレス)」

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、ナンバーレスカードで、クレジットカード情報はVpassアプリから確認できます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

限度額500万円以下ならポイント特化型の「三井住友カード プラチナプリファード」

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

限度額は原則300万円以上!ハイステータスの「三井住友カード プラチナ」

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

最上位のステータスカード!「三井住友カード Visa Infinite」

三井住友カード最上位のステータスカードである「三井住友カード Visa Infinite」。プライベートコンサートや特別なダイニングイベントなど、異次元の多様な体験をご提供します。

年間500万円までのお買物安心保険や、最高1億円の補償がついている海外・国内旅行傷害保険(※)など、付帯保険の内容も充実しています。また、基本ポイント還元率が1%と高く、ご利用金額など条件達成によってポイントが付与される新規入会&利用特典や継続&利用特典も魅力です。

年会費は9万9,000円(税込)で、学生を除く満20歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済することが前提です。

プラチナの向こうがわ

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カード

Visa Infinite

| 年会費: |

99,000円(税込) |

ポイント還元率: |

1~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で1

100,000ポイント

毎年、継続利用で2

最大110,000ポイント

三井住友カード

Visa Infinite会員

限定体験

※1 ご入会月の3ヵ月後末までに100万円(税込)以上のご利用で、プラス100,000ポイントをプレゼント。

※2 毎年、前年の年間ご利用金額に応じて最大110,000ポイントをプレゼント。

特典を受けるには一定の条件がありますので詳細をご確認ください。

本特典は予告なく変更、終了する場合がございますのでご了承ください。

個人事業主には限度額の高いビジネスカードがおすすめ

「三井住友カード ビジネスオーナーズ」は、高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に一般カード、ゴールドカードの2種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料、継続特典(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

ゴールドカードの年会費永年無料には条件があります。対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ

(一般)

三井住友カード

ビジネスオーナーズ(一般)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~1.5% |

|---|

限度額: |

~500万円 所定の審査有り |

国際ブランド : |  |

|---|

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大1.5%還元 1

最短3営業日

で発行 2

※1 ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2 金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ

ゴールド

三井住友カード

ビジネスオーナーズ ゴールド

年会費: ※条件達成で翌年以降永年無料 |

5,500円(税込)

※条件達成で翌年以降永年無料 |

ポイント還元率: |

0.5%~2% |

|---|

限度額: |

~500万円 ※所定の審査有り |

国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成の上、対象加盟店のご利用で

ポイント

最大2%還元 1

最短3営業日

で発行 2

※1 ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2 金融機関サイトで口座振替設定が完了した場合に限ります。

クレジットカードの限度額を確認する方法

限度額を確認するには、いくつかの方法があります。まずは、「利用明細」に記載されていることが多いので、そちらを確認してみましょう。そのほか、カード会社の公式アプリや会員サイトからも最新の限度額を確認できます。

例えば、三井住友カードの「Vpassアプリ」では、限度額(ご利用枠)のほか、ご利用状況や保有ポイントなどをいつでも確認することができます。

クレジットカードの限度額を超えるとどうなる?

クレジットカードの限度額を超えると、新たな支払いに利用できなくなってしまいます。前月の支払いが完了すれば利用を再開できますが、水道光熱費などの定期的な支払いが滞るとトラブルになる可能性もあるので、計画的な利用を心掛けることが大切です。

三井住友カードの「使いすぎ防止サービス」では、当月の利用額が設定金額を超えると、メールやLINE、アプリのプッシュ通知などで知らせてくれます。金額は1万円(税込)から設定できるので、限度額や毎月の支払い額にあわせて設定してみましょう。

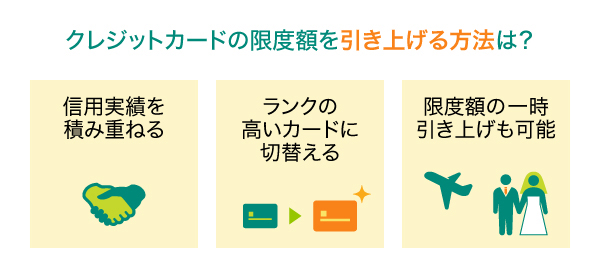

クレジットカードの限度額を引き上げる方法は?

年齢を重ね、昇進や昇給、結婚、出産などでライフステージが変化すると、支出が増えるもの。新入社員時に作ったクレジットカードをそのまま使用している場合、限度額が足りず、いざというときに利用できないと困ってしまいますよね。

では、どのような方法で限度額を引き上げれば良いのでしょうか。

信用実績を積み重ねる

クレジットカードの限度額は、再度審査に通ることで増額が可能です。カードの申込審査と同じように、その審査内容や方法はクレジットカード会社によって異なります。限度額の設定金額にもよりますが、一般的には、クレジットカードを定期的に利用し、支払いも滞りなく、クレヒスと言われる信用実績を積み重ねていれば、限度額の引き上げができる可能性があると言われています。

三井住友カードの「カード利用枠の引き上げ」において、継続的な引き上げの場合は10万円単位でウェブサイトやアプリから申請手続きが可能です。審査期間は1週間程度で、メールもしくは書面での回答となります。しかし、入会半年未満の方は申し込みできませんのでご注意ください。

ランクの高いカードに切替える

限度額はクレジットカードのランクでも異なり、ランクが高いカードほど限度額が高くなる傾向です。そのため、一般カードからゴールドやプラチナなどのランク高いカードに切替えることができれば、限度額が上がる可能性があります。

また、カードのランクが高くなるほど、ポイント還元率が高くなったり、特典やサービスが充実していたり、より快適なクレジットカードライフを送ることができます。

一方、年会費が高くなるため、各カードのスペックを事前に確認してから検討するようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

限度額の一時引き上げも可能

クレジットカード会社によっては、結婚式や旅行などで大きな支払いがある時に、一時的に限度額を引き上げることもできます。この引き上げは一時的なものなのですが、審査が必要になります。また、決められた期間が過ぎると限度額は通常時と同じ額に戻りますので注意しましょう。

年収はあくまで審査基準のひとつ。カード限度額は入会後にも増額可能!

クレジットカードの限度額は、一般的に、申込者の年収を含む個人情報や信用情報や、クレジットカード会社の独自基準で総合的に判断・審査し、カードの発行可否とともに決定します。年収はあくまでも判断基準のひとつです。

限度額はクレジットカードに入会した後でも、引き上げるチャンスがあります。クレジットカードを定期的に利用し続け、支払いに滞りがなければ、増額の可能性が高まると言われています。クレジットカードをより便利に利用するために、無理なく支払いができる範囲で、利用限度額の引き上げを検討してみるのもよいでしょう。

よくある質問

Q1.クレジットカードの限度額とは?

契約したクレジットカードで支払うことができる上限の金額を指します。限度額は毎月のお支払い日(請求日)にリセットされますが、「1ヵ月で使える金額」ではないので注意しましょう。

詳しくは以下をご覧ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

Q2.クレジットカードの限度額はどう決まる?

申込者のさまざまな情報をもとに、クレジットカード会社が算出します。そのひとつに、「支払可能見込額」があり、限度額はこの金額の範囲内であることが原則です。

詳しくは以下をご覧ください。

Q3.クレジットカードの限度額を引き上げる方法は?

定期的にカードを利用し、滞りなく支払うなど、信用実績を積み重ねていれば「カード利用枠の引き上げ」において増額できる可能性が高まります。ほかにもランクの高いカードに切替える、もしくは一時的に増額申請するといった方法があります。

詳しくは以下をご覧ください。

Q4.クレジットカードの限度額は年収50万円・100万円・150万円・300万円・500万円の場合、それぞれどのくらいが目安?

クレジットカードの限度額は各カード会社の審査によって決定されるため、一般的に平均は公開されていません。あくまでも一般的な目安ですが、年収150万円以下は10万~30万円、年収300万円以下は10万~50万円、年収500万円前後は50万~300万円が目安と言われています。

これらの金額はあくまでも一般的な目安です。実際にクレジットカード会社が判断する限度額と異なる場合があります。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2026年1月時点の情報のため、最新の情報ではない可能性があります。