クレジットカードは転職前に作るべき?

2022.05.17

クレジットカードは転職前に作るべき?

2022.05.17

プライベートだけでなく、ビジネスシーンでも出張先や接待などで使うことが多いクレジットカード。実は転職をするタイミングで、クレジットカードを新しく作りたいと考える人が多いようです。

しかし、クレジットカードを作るのならば転職前、転職後どちらのほうがいいのでしょうか?気になる転職時のクレジットカードの作り方、転職後の手続きまで解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードは転職前に作るべき?

転職を考えている時、クレジットカードはいつ作るのが良いのでしょうか。

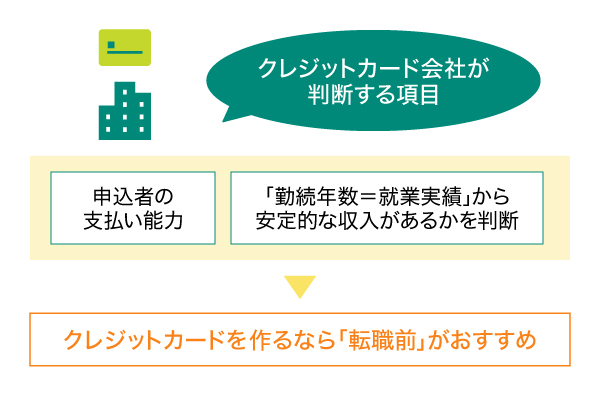

そもそも、クレジットカードの契約は、契約者の「信用」をもとに成り立っています。そのため、クレジットカードを申し込むと、申込者に支払い能力があるかを確かめる審査が行われます。

審査基準は各クレジットカード会社で異なります。

申込者の支払い能力と安定的な収入があるか

各社は申込者の個人情報をもとに総合的に審査して、カード発行可否、利用限度額を決定します。なかでも重視されるのは、申込者の支払い能力です。多くのクレジットカード会社では「安定した収入があり、継続してカードの利用が可能か」を判断する傾向があります。つまり、年収額だけでなく勤続年数、勤務先の企業規模なども関係します。特に勤続年数=就業実績と言えるので、「安定した収入」の判断には欠かせない項目です。転職後の勤続年数は0年と、新入社員と同じなので、一般的にはクレジットカードの作成は転職前に行うのがおすすめです。

転職前・転職中にクレジットカードを作る場合の注意点

では、転職前や転職中にクレジットカードを作る場合、どのような点に注意しなければいけないのでしょうか。

退職までの時間に余裕をもつ

クレジットカードの審査では、一般的に、正社員・アルバイトの就業形態にかかわらず、勤務先に電話をして「在籍確認」を行う場合があります。これは本人確認や勤務先情報の正誤、勤務事実の有無などを確認するためのものです。

万が一、退職した後に、勤務先に在籍確認があっては大変です。確認の電話がかかってくる時間を想定して、退職日までにカードが作れるよう、余裕をもって申し込むようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

届け出を忘れないようにする

転職前に申し込みが完了し、無事クレジットカードが手元に届いたら、完了!……というわけにはいきません。転職後は、クレジットカード会社に転職した旨を連絡しましょう。

通常、クレジットカード契約時の規約に、届け出た氏名、住所や勤務先などの項目に変更が生じた場合、“遅滞なく”変更事項を届け出なければいけないと記載されています。これは、クレジットカードのしくみ上、とても大事な規約です。

クレジットカード会社は、契約者の「信用」をもとにクレジット契約を交わし、一時的に代金を立て替えます。立替金を滞りなく回収するためにも、契約者の勤務先と収入状況を把握しておく必要があるのです。

そのため、転職した場合はクレジットカード会社に早めに連絡をしましょう。電話やインターネットで簡単に手続きが可能です。

転職したら再度審査される?

カード会社への転職連絡は必須ですが、転職後に再度審査が行われるわけではありません。基本的に、これまでの支払い状況に特別な問題がない限り、改めて審査されることはないでしょう。転職後にカード会社へその情報を申請するだけで、手続きは済みます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

転職前におすすめのクレジットカード

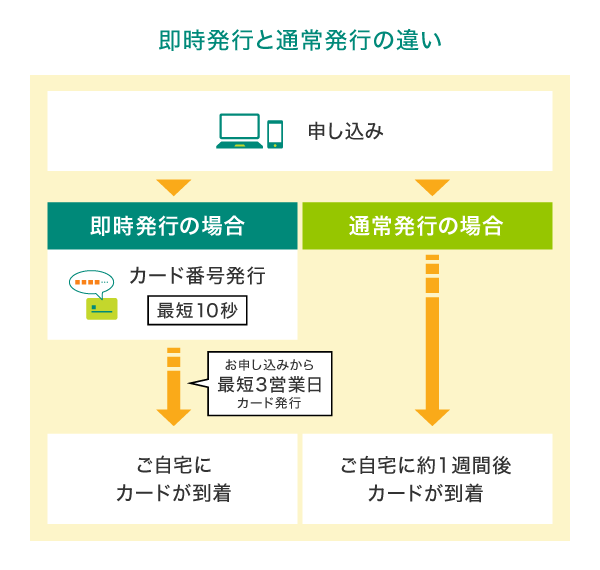

クレジットカードは転職前に作成する方が良いとしましたが、転職前は業務の引き継ぎや新しい仕事の準備などにバタバタしていて、クレジットカード発行に時間をかけられない方も多いでしょう。そんな方におすすめなのが、クレジットカードの即日発行です。

一般的に、クレジットカードの発行はお申し込みから、入会審査、発行を経て、実際にカードが手元に届くまで1週間ほどかかります。しかし即日発行カードは、選べる種類は限定されますが、インターネットで申し込むと最短で申し込んだ当日にクレジットカードを発行できます。

三井住友カードなら、即時発行に対応しており、インターネット上で申し込むと最短10秒でクレジットカードの番号を発行することが可能です。

発行されたクレジットカード番号は、すぐにネットショッピングで利用できるのをはじめ、Apple Payや Google Pay™ などのモバイル決済に登録することで、実店舗での買い物も可能となります。即時発行のカードは通常、3営業日後に発行されて後日お手元に到着します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ここからは、三井住友カードがおすすめする即時発行可能なカードをご紹介します。

三井住友カード(NL)

「三井住友カード(NL)」は年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでの買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL)

「三井住友カード(CL)」は、お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL)

「三井住友カード ゴールド(NL)」は、高校生を除く満18歳以上の方が利用できるクレジットカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はアプリから確認できるので、ネットショップでもスムーズに買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や、特定加盟店での利用でポイント還元率がアップする特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)・三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。クレジットカードを頻繁に利用する方におすすめです。

起業する方におすすめのクレジットカード

一念発起して個人事業主として独立される方、新たに会社を興す方におすすめしたいのが、一般カードでも比較的高い限度額で発行できる「三井住友カード ビジネスオーナーズ」です。クレジットカードで経費の支払いをまとめると管理の手間が省けますよ。

こちらも合わせてご覧ください

クレジットカードを作るなら「転職前」がおすすめ!

転職のタイミングで、クレジットカードを新しく作りたい方は「転職前」のタイミングがおすすめです。クレジットカード審査では、申込者のさまざまな情報をもとに「安定した収入があり、継続してカードの利用が可能か」支払い能力を判断します。なかでも、就業実績とイコールである勤続年数は「安定した収入」の判断に欠かせません。

ただし、新社会人の内定者や一部の転職者で「将来的に安定した収入を得る見込みがある」と判断された方は、新たな勤務先で申し込みをしても審査を通過できる可能性があります。その場合は申請書に、新たな勤務先での見込年収を記入するようにしましょう。

転職後は、新生活の幕開けに期待感でいっぱいの方も多いと思います。でも、前の勤務先でクレジットカードを申請した場合は、転職後のクレジットカード会社への連絡を忘れずに!きちんと手続きを済ませて、新たな勤務先で、便利かつお得なクレジットカードライフを送りましょう。

よくある質問

Q1.クレジットカードを作るなら、転職前と後どちらがいい?

転職のタイミングで、クレジットカードを新しく作りたい方は「転職前」のタイミングがおすすめです。クレジットカード審査では、「安定した収入があり、継続してカードの利用が可能か」を判断しますが、勤続年数は特に重要な判断材料です。そのため、申請書には転職前の勤務先を記載するといいでしょう。

詳しくは以下をご覧ください。

Q2.転職前にクレジットカードを作る場合の注意点は?

審査では勤務先に在籍確認の電話をかける場合があるので、退職日まで余裕をもって申し込むようにしましょう。また、転職後には必ずクレジットカード会社に転職した旨を連絡しましょう。

詳しくは以下をご覧ください。

Q3.転職したら再度クレジットカードの審査があるのでしょうか?

特別な問題がない限り、カード会社への転職の連絡をしても、再度審査を行うというわけではありません。クレジットカードを新規で発行した際に、すでに審査は完了しているためです。

詳しくは以下をご覧ください。

本記事でご紹介した内容は、必ずしも弊社の審査条件を示すものではなく、所定の審査があります。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

「iD」は株式会社NTTドコモの登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2022年5月時点の情報のため、最新の情報ではない可能性があります。