18歳になったらできること一覧!20歳にならないとできないことや注意点も解説

2025.09.08

18歳になったらできること一覧!20歳にならないとできないことや注意点も解説

18歳になったらできること一覧!20歳にならないとできないことや注意点も解説

2025.09.08

18歳になると親の同意なしでさまざまな契約が可能になり、10年のパスポートや普通運転免許などを取得できるようになります。また、選挙権を得られるなどできることの幅が広がります。

ここでは、18歳になったらできることや、それに伴う義務、改正前と変わらず20歳以上にならないとできないこと、そして、注意しなければならない点などを詳しく解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

18歳の新成人になったらできること一覧

成年年齢が引き下げられたことで、これまで「20歳以上」とされていたことの一部が18歳でできるようになりました。一覧で具体的に見ていきましょう。

クレジットカードを作れる

クレジットカードは親権者の同意を得ずに作れますが、入会年齢は18歳以上であっても「学生不可」や「高校生不可」の場合もあるので、高校生・大学生などは注意が必要です。

なお、高校生でもクレジットカードが作れる例外的なケースがあります。カード利用の目的が海外留学である場合に限り、高校生でも「家族カード」を作ることが可能です。家族カードとは、「クレジットカードの本会員の家族に対して発行する追加カード」です。多くの場合、家族カードも発行対象は「生計を共にする配偶者、満18歳以上のお子さま(高校生を除く)、ご両親」と規定されていますが、海外留学する高校生ならカードを持つことができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ローンを組むことができる

高額な物を購入する際に、ローンを組むことがあります。こちらも親権者の同意なしに自分の意志でできますが、ローンを組むということは計画的な返済が必要になります。返済が滞るリスクを回避するため、18歳であっても学生であったり安定した収入がなかったりする場合は、ローン契約の際に親権者の同意確認や同伴を求められることがあります。

携帯電話を契約できる

いまや日常の必需品となった携帯電話・スマートフォン。これらの契約も、18歳になったら親権者の同意を得ずに自分の意志でできます。

賃貸物件を契約できる

大学進学や就職などで実家を離れる人もいるでしょう。住居を決める際、契約は親権者である親などの法定代理人の同意が必要でした。しかし、法改正後は親権者の同意を得ずに自分の名義で契約できるようになりました。

ただし、20歳が成人とされていた頃と同様、賃貸契約にも審査がありますので、これに通らなければ契約には至りません。18歳でも学生であったり、収入が安定していなかったりする場合は、従来どおり親権者名義で契約を結ぶケースもあります。

国家資格を取得できる

もちろん資格試験がありますが、司法書士や公認会計士、行政書士などの資格に挑戦することができます。

有効期限が10年のパスポートを取得できる

法律改正前は、20歳以下の人は有効期限が「5年」のパスポートしか取得できませんでしたが、民法改正に伴い「旅券法」も一部修正され、18歳から有効期間10年のパスポートが取得できます。

なお、パスポート発給に親権者の同意が必要なくなる年齢も18歳と引き下げられています。

結婚できる

女性は法改正前には最低年齢が16歳だった結婚可能年齢が18歳に引き上げられ、男性・女性ともに18歳で親権者の同意なしに、本人同士の意志によって結婚できるようになりました。

性別変更の申し立てができる

性同一性障害に悩む人には、自分の性自認と身体・社会的な性別を適合させることが認められています。18歳で成人を迎えると、戸籍変更の申し立てができるようになり、社会的な性別を自認と一致させる手続きが開始できるようになります。

普通運転免許が取得できる

18歳から取得できるのは「普通自動車免許証」で、運転できる車両は、普通自動車と原動機付自転車(いわゆる原付)に限られます。

選挙権が得られる

参政権の中には「選挙権」と「被選挙権」があります。18歳で得られるのは立候補者に投票する「選挙権」です。少子高齢化が進むなかで若い世代に政治に関与してもらいたい、という意図から年齢が20歳から18歳に引き下げられました。

なお、政治家を目指して立候補する権利「被選挙権」は、年齢が違います。例えば、国会議員であれば、衆議院議員は満25歳以上、参議院議員は満30歳以上です。

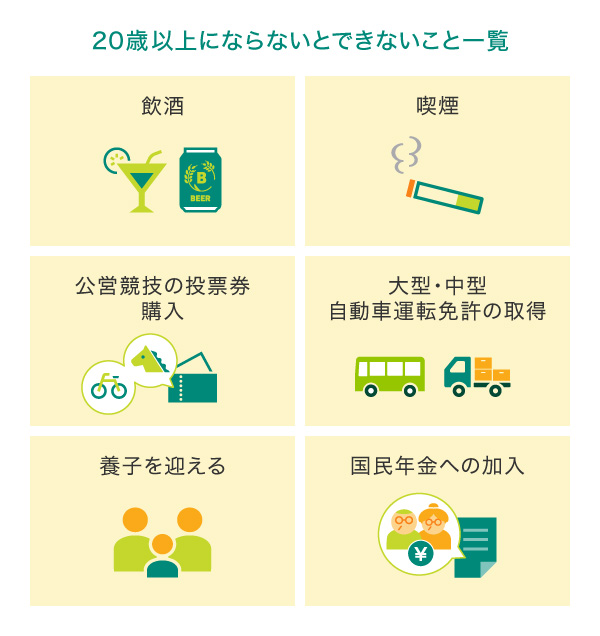

20歳以上にならないとできないこと

成年年齢が「18歳」に引き下げられても、従来どおり20歳以上にならないとできないこともあります。では、20歳以上にならないとできないことを確認していきましょう。

01飲酒

01飲酒

10代の飲酒を法律で禁止している理由は、年齢制限というより、アルコール成分が与える成長期の身体への悪影響を考慮したものです。

20歳未満の飲酒はもちろん、保護者や酒類販売者が、20歳未満が飲むために購入したと知りながら提供することも禁じられています。

02喫煙

02喫煙

アルコール同様、10代の喫煙による健康への悪影響が理由で年齢制限が設けられているため、成年年齢が変わっても18歳に引き下げとはなりません。

20歳未満の喫煙だけでなく、親権者には20歳未満の喫煙を制限する義務があること、販売者が20歳未満のたばこ類の購入を防止するために年齢確認といった措置をとることが求められています。

03公営競技の投票券購入

03公営競技の投票券購入

公営競技とは、具体的に競馬・競輪・オートレースなどのことです。何(誰)にいくら賭けるかという投票券を購入できるのは20歳以上になってからです。ギャンブル依存症といった健康被害や青少年の保護への懸念から、成年年齢が引き下げられても年齢制限が維持されました。

04大型・中型自動車運転免許の取得

04大型・中型自動車運転免許の取得

自動車免許の中でも取得できるものは車種によって年齢制限があります。普通自動車運転免許は18歳で取得可能ですが、「中型自動車運転免許」は20歳以上、「大型自動車運転免許」は21歳以上からとなり、年齢に差があります。

05養子を迎える

05養子を迎える

結婚できる年齢は男女とも「18歳以上」と変更になりましたが、養子を迎える、つまり自分自身が養親になれる年齢は20歳のままです。

年齢制限が維持されることになった理由は、婚姻関係を結ぶことは自己決定の範囲と考えられる一方、他人の子どもを法律上自分の子として育てるにはさらに重い責任を伴うことが考慮されたためです。

06国民年金への加入

06国民年金への加入

国民年金に加入する被保険者は、20歳~60歳が対象となっています。成年年齢が18歳に変更になっても、国民年金加入は20歳以上のままです。国民年金保険料の納付も、20歳になってから始まります。

18歳の新成人が注意すべきこと

18歳からできる契約や免許取得など、「自己決定」の自由度が上がったとも思える民法改正ですが、その反面「自己責任」も大きくなったことを忘れてはいけません。

契約の取り消しが簡単にできなくなる

民法には「未成年者取消権」が保障されていて、「未成年」が親権者の同意なく結んだ契約は原則的に取り消すことができるとされています。18歳の人が、ある契約で金銭トラブルに巻き込まれた場合でも、2022年3月までは「未成年者取消権」を行使できましたが、4月以降は年齢を理由に契約を取り消すことができなくなりました。特別な事由があるケースのみ、「クーリングオフ」や「不実告知等による取り消し」などで契約の取り消しができる場合があります。

18歳以上に拡大された権利の中には、クレジットカードやローン、賃貸契約などの金銭がからむ事項が少なくありません。未成年者取消権が適用されないということは、契約時に責任をもって詳細を正しく理解しておかないと、思わぬ金銭トラブルに遭ってしまうリスクが高まるということです。政府広報でも実際に起きたトラブルの紹介や相談先などを開示し、注意を促しています。

場合によっては税金の納付が必要

18歳と19歳も成人となったため、前年度の合計所得が45万円を超えた場合は住民税を支払う必要が生じます。そのほか税金関係では、未成年であれば対象とならなかった「相続税」や「贈与税」も成年年齢引き下げによって影響があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

もうけ話をうのみにしない

自己判断でさまざまな契約を結べるようになると、中にはお金を稼ぎやすい副業や投資をもちかけられるようなケースも考えられます。しかし、情報商材やマルチ商法などの違法な仕事であることもあります。うまいもうけ話はうのみにしてはいけません。お金を騙し取られたり、借金をさせられたり、詐欺の加害者の立場になってしまうトラブルもあり得ます。「絶対にもうかる」「簡単に稼げる」という仕事はありません。誘われても断りましょう。

定期購入・ネット通販の契約内容をよく確認する

通販などで低価格のお試しキャンペーンに惹かれ、商品を購入したら定期購入になっていた、身に覚えのない商品発送や請求が発生したなどという被害事例があります。定期購入の通販や、ネット販売でのキャンペーンなどは、契約内容と解約条件をしっかり確認したうえで、安全なサイトを見極めてから契約するように注意しましょう。

美容医療・エステはリスクを把握し、しっかり検討する

美容医療やエステといった身体に影響のある施術を受ける場合は、効果だけでなく、リスクや副作用についてしっかりと説明を受けて内容を把握し、納得できるものを選びましょう。また、その医療行為は本当に今すぐ自分に必要なものなのかをよく検討することも大切です。

身体への影響だけでなく、事前説明で伝えられていた料金と異なる請求金額だったり、高額な解約料を取られたりというトラブルにも注意が必要です。

借り入れやクレジットカードは慎重に利用する

金融機関からの借り入れには利息が発生します。クレジットカードでも、支払い方法をリボ払いや分割払いにすると手数料がかかります。

借り入れは、借りた金額以上の返済が必要になる場合があるため、本当にお金を借りる必要があるか、よく検討してから行いましょう。

また、クレジットカードは使いすぎに気を付け、手数料がかかる支払い方法はできるだけ避けるようにしましょう。カード会社によっては、カードの使いすぎを防止するサービスが提供されていますので、活用するのもおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

困ったことやトラブルがあったら相談窓口へ!

自由や権利を得るということは責任も伴いますので、自分を律する「自己管理」が必要です。しかし、自分だけでは解決できないトラブルや困ったことがあったら、ひとりで抱え込まずに相談窓口を利用しましょう。

契約やお買い物、悪質商法に関する相談は「消費者ホットライン」に、金融サービスに関する相談は「金融サービス利用者相談室」に、法律に関する相談は「法テラス」など、専門機関に相談することが可能です。そのほかにも、さまざまなトラブルに対応する専門の相談窓口があるので、トラブルがあったらできるだけ迅速に、まずは相談をするようにしましょう。

別ウィンドウで「消費者庁」のウェブサイトへ遷移します。

別ウィンドウで「金融庁」のウェブサイトへ遷移します。

別ウィンドウで「日本司法支援センター」のウェブサイトへ遷移します。

18歳でクレジットカードを持つ人はどのくらいいる?

18歳でできるようになることの中には、クレジットカードを持つことがあります。日本クレジット協会が18歳~25歳を対象に行った2022年度の調査結果によると、20歳未満のうちにクレジットカードを持った割合は約半数の49%で、そのうち「18歳でクレジットカードを最初に持った」と回答した割合は28%でした。

ネットショッピングやキャッシュレス決済の普及により、若い世代にもクレジットカードのニーズは高まっていると言えます。クレジットカードを持つ際は、後払いという特性を理解し、支払い遅延によるリスクも把握しておく必要があります。使いすぎにも注意して、計画的に利用することが大切です。

(出典)一般社団法人日本クレジット協会「令和4(2022)年度「クレジットカードに関する若年者向けアンケート」調査結果」を参考

別ウィンドウで「日本クレジット協会」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会のホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

18歳のクレジットカードの選び方

前述の調査のとおり、18歳(新成人)のクレジットカードに対するニーズは高いことがうかがえます。ここでは、実際に18歳で初めてカードを選ぶ際に重視すべきポイントを確認していきましょう。

ポイント還元や特典・付帯サービスがあるか

ポイント還元率の高いカードにすれば、その分ポイントも貯まりやすくなるのでお得です。初めてのカード選びの際は、サービス内容をよくチェックしておきましょう。

クレジットカードにはさまざまな特典・付帯サービスがあります。旅行のためにカードを持つなら「旅行傷害保険」が付いているカードを選ぶといったように、カードを持ちたい理由が明確なら目的に合った付帯サービスが特に手厚いものを選ぶとよいでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

年会費はかかるか

クレジットカードの種類によって年会費の有無が異なります。年会費は低いもので1,000円前後、高いと1万円を超えるものがあります。初めて持つクレジットカードなら、なるべく余計なコストがかからない、年会費無料のカードを選ぶのがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

スマホアプリは使いやすいか

利用明細や貯まったポイントをウェブサイトやアプリで確認できるクレジットカードが多くなりました。情報の確認しやすさ、手続きの手軽さもカード選びのポイントです。

三井住友カードの「Vpassアプリ」では、カードの利用状況や保有ポイントがいつでも確認できます。さらにVpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。家計管理機能でカードごとにお支払い口座を設定すれば、お支払い口座残高の不足や引き落とし日が近づいた際にお知らせしてくれるので便利です。

クレジットカードや銀行口座、ポイントや電子マネーも一括で管理できるうえ、セキュリティ対策としても有効活用できます。

セキュリティ対策があるか

クレジットカードの不正利用には十分に注意が必要です。不正利用の手口はどんどん巧妙化しているため、カード会社が設けている防止策や被害に遭った際のサポート体制を確認しておくと安心です。

三井住友カードでは、券面にカード番号の刻印がない「ナンバーレスカード」を採用。「不正利用検知システム」もあるため、セキュリティ面も万全です。また、「旅行傷害保険」が付いており、旅行先でのトラブルにも対応していますので、海外への携帯でも安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

デザインは好みに合うか

18歳で初めて作るクレジットカードなら、好みに合っていて気分が上がる、飽きがこず長く使い続けられるといったデザイン面を重視してもよいでしょう。カード会社各社からさまざまなデザインが登場しており、推しキャラクターとのコラボデザインを探すのもよいかもしれません。

「三井住友カード(NL)」と「三井住友カード ゴールド(NL)」には、シンプルでスタイリッシュな通常デザインのほかに、パステルカラーの優しい色調がポイントの「オーロラ」があります。カード自体もサイクル素材であるPET-GやPCT-Gを使用。地球に優しく、SDGsに関心の高い人にもおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

18歳からクレジットカードを持つメリット

若いうちからクレジットカードを持つことで得られる利点にはどんなことがあるでしょうか。

日常使いでポイントが貯まる

高額な物を購入する際にクレジットカードを利用するというイメージがありましたが、キャッシュレス化が進み、日常の買い物や街中の店舗でもカードが使えるシーンが増えています。コンビニや特定の店舗でポイント還元率がアップするカードもあるため、よく利用する店舗での優待を確認しておくとお得に買い物ができます。

海外旅行や海外留学で役立つ

18歳は高校卒業の年齢でもあり、卒業旅行や留学などで海外に行くこともあるでしょう。アメリカやヨーロッパなどの主要各国、旅行先に人気の高い韓国は、日本よりクレジットカード決済が主流でキャッシュレス化が進んでいるため、カードを持っていくのがおすすめです。支払いが便利なだけでなく、多額の現金を持ち歩くリスクも低減することができます。

■こちらもあわせてご覧ください(タビサポ)

お金の管理が自然と身につく

クレジットカードを日常的に利用すると、口座残高や引き落とし日の確認、利用額と収入のバランスを考える癖がつけられます。カードの中には「家計管理機能」が付いているものもあり、利用明細の確認を手間だと感じてカードの利用を敬遠している人でも楽な管理方法だと言えます。

クレジットカードヒストリーを積むことができる

クレジットヒストリー(クレヒス)とは、クレジットカードやローンの利用履歴と、それに基づく信用情報のことです。若い頃から、支払いを遅延せず良いクレヒスで長期継続利用すると信用を高めることにつながり、ローンを組んだり、新しいクレジットカードを作ったりする際に役立ちます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

18歳におすすめの三井住友カード

自分の意志で初めて契約するクレジットカードを選ぶ際におすすめの三井住友カードを紹介しましょう。

三井住友カード(NL/ナンバーレス)・三井住友カード(CL/カードレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できる、スタンダードなクレジットカードです。

券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

スマホだけで完結したいという方は、プラスチックカードが発行されないカードレス(CL)もご用意しております。

学生におすすめのクレジットカード

学生におすすめのクレジットカード

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~10% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で

1・2・3・4

ポイント

7%還元

対象のサブスクで

ポイント

最大+9.5%還元 5

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 「リワードアップストア(特約店)U25」加算の条件・上限については必ずホームページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

学生におすすめのクレジットカード

学生におすすめのクレジットカード

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~10% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で

1・2・3・4

ポイント

7%還元

対象のサブスクで

ポイント

最大+9.5%還元 5

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 「リワードアップストア(特約店)U25」加算の条件・上限については必ずホームページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

Oliveフレキシブルペイ(一般)

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。年会費永年無料のOliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

対象のコンビニ・飲食店で最大8%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・OliveフレシキブルペイをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ最大8%になります。

Oliveフレキシブルペイのクレジットモードでのご利用分は8%ポイント還元(デビットモードでのご利用分は1.5%ポイント還元)、Oliveフレキシブルペイ以外の対象カードでのご利用分は7%ポイント還元となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、当サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大11%還元」は、Oliveフレキシブルペイ(クレジットモード)での取引のみ対象で、「対象のコンビニ・飲食店で最大8%還元」に加えて3%が付与された合計還元率です。その他のクレジットカードでの取引は「最大10%還元」であり、「対象のコンビニ・飲食店で7%還元」に加えて3%が付与された合計還元率です。いずれの場合も、「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

「リワードアップストア(特約店)U25」ならポイント最大+9.5%還元

学生ポイントが「リワードアップストア(特約店)U25」にリニューアル!対象が25歳以下に拡大し、PayPayお支払い時のご利用で最大+0.5%ポイント還元、特定加盟店で利用すると最大+9.5%のポイントが還元されます。(※1)面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する25歳以下の方であれば誰でも適用されます。さらに学生のお客さまなら、分割払いを利用した際に発生する分割手数料が、全額相当ポイントで還元(※2)されます。

1 ポイント加算には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

2 2026年4月30日(木)までのご利用分が対象です。「分割払い・あとから分割にかかる手数料のポイント還元サービス」は、2026年4月30日(木)をもってサービスの提供を終了いたします。

PayPayのお支払い時のご利用で最大+0.5ポイントが還元!

対象カードをPayPayに登録し、PayPay支払い時に当該カードを支払い方法として決済すると最大+0.5%ポイント還元されます。

付与されるポイントはVポイントです。

特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクリプションサービス(サブスク)の月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、通常のポイント分に加え、最大9.5%ポイントが還元されます。

対象サービス

<サブスクリプションサービス>

NETFLIX、Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

DAZN for docomoも対象となります。

<携帯料金>

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

分割払いの手数料を全額ポイント還元!

就活の準備や卒業旅行など、高額なお買い物が必要なときに無理なく支払いができるのが分割払いです。通常、分割払いを利用すると、購入した金額に加えて分割手数料を支払わなくてはなりませんが、25歳以下の学生なら、この手数料の全額がポイント還元されます。

購入時に分割払いを指定するほか、三井住友カードで利用できる「あとから分割」でも、分割手数料が全額ポイントとして還元されますので、上手に利用してみましょう。

付与されるポイントは、毎月50,000ポイントが上限となります。

対象サービスは、2026年2月時点のものです。

当サービスは対象カードを本会員として保有されている25歳以下の会員が対象となります。

すでに対象カードを本会員として保有している方は、自動的にサービスの対象となります。

特典付与には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

18歳になったら自分の意志でさまざまな契約ができる

18歳で成人を迎えると、さまざまな契約を自分の意志で結べるようになります。メリットとしては、クレジットカードの入会ができることや選挙権、結婚などの権利が得られることだと言えるでしょう。一方、場合によっては住民税など支払わなければいけない税金が発生するといった、権利の幅が広がることに伴い責任も重くなること、自己管理が必要になることは、変化を自覚しておかなければいけません。

特に金銭関係ではトラブルに遭うリスクも高まります。クレジットカードを持つことによって、支払い日を守ることや、支払い金額と収入のバランスを考えることなど、自己管理をきちんと身につけるチャンスにつなげることもできます。カードを使いたい目的や支払い可能な限度額を明確にして、ライフスタイルに合った1枚を選んでみてください。

よくある質問

Q1.18歳からできることは?

18歳の成人でできるようになったことは、「クレジットカードを作れる」「ローンを組むことができる」「携帯電話を契約できる」「賃貸物件を契約できる」「国家資格を取得できる」「有効期限が10年のパスポートを取得できる」「結婚できる」「性別変更の申し立てができる」「普通運転免許が取得できる」「選挙権が得られる」という10項目が挙げられます。

詳しくは以下をご覧ください。

Q2.18歳でもできないことは?

「飲酒」「喫煙」「公営競技の投票券購入」「大型・中型自動車運転免許の取得」「養子を迎える」「国民年金への加入」の6項目は、以前と同様、20歳以上でないとできないことです。

詳しくは以下をご覧ください。

Q3.18歳でクレジットカードを持つとメリットはある?

若いうちからクレジットカードを持つことのおもなメリットとしては、「日常使いでポイントが貯まる」「海外旅行や海外留学で役立つ」「お金の管理が自然と身につく」「クレジットカードヒストリーを積むことができる」という4点が挙げられます。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

PayPayは、PayPay株式会社の登録商標または商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年9月時点の情報のため、最新の情報ではない可能性があります。