女性がクレジットカードを選ぶポイントとは?新券面もご紹介

2023.03.24

女性がクレジットカードを選ぶポイントとは?女性におすすめのおしゃれな券面「オーロラ」も解説

女性がクレジットカードを選ぶポイントとは?新券面もご紹介

2023.03.24

美容やファッション、旅行など、流行に敏感な女性はショッピングの機会が多いですよね。そんな方がクレジットカードを選ぶとき、「どのくらいポイントが貯まるのか」「ショッピング補償はどんな内容か」「旅行傷害保険は充実しているか」「デザインは魅力的か」といったことは、気になる点ではないでしょうか?

今回は、お買い物や旅行がより楽しめる、女性におすすめのクレジットカードを探すためのヒントをご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

どのくらいポイントが貯まる?

お買い物好きならば、クレジットカードのポイントが貯まりやすいかどうかは気にしておきたいところ。当然ですが、ポイント還元率が高いクレジットカードであれば、お得にポイントが貯まっていきます。

還元されたポイントは、ギフトカードや景品、マイルなどに交換が可能。クレジットカードの種類によってポイント還元率は異なりますので、事前にチェックしましょう。

お買い物に限らず、幅広いシーンで利用できて、さまざまな支払いで効率的にポイントを貯められるクレジットカードが、ポイントの貯まりやすいカードといえるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

効率的にポイントを貯めるなら、三井住友カード(NL)と三井住友カード ゴールド(NL)がおすすめ

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カードのVポイントPayアプリは使いやすい!

三井住友カードのVポイントPayアプリは、カードのご利用などに応じて貯まったVポイントをお支払いに使えます。

1ポイント=1円分として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であればVポイントPayアプリでお買い物ができます。

クレジットカード、または三井住友銀行から、残高のチャージも可能です。

Vポイントの交換については、Vポイントサイトをご確認ください。

投資に興味があるなら資産運用でポイントが貯まるクレジットカード

老後資金、海外旅行など、将来のライフイベントに備えて投資を始めたい、もしくはすでに始めている方も多いのではないでしょうか。

積立形式の投資信託など、投資用の商品の中にはクレジットカードで購入できるものもあります。投資信託の購入でポイントが貯まるかはカード会社によるので、積立投資に興味があるならポイントが貯まるクレジットカードを選ぶと良いでしょう。

投資信託の積立投資は「長期」「分散」「積立」とリスクコントロールしやすい3つの要素を備えた投資手法なため、初心者にもおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

資産運用でVポイントが貯まる!三井住友カードとSBI証券による「三井住友カードつみたて投資」

三井住友カードとSBI証券による「三井住友カードつみたて投資」は、三井住友カード発行のクレジットカードで投信積立ができるサービスです。

積立可能な金額は毎月10万円までとなり、積立額の最大4%のVポイントが付与されるため、年間120万円積み立てれば、最大48,000ポイントを獲得することができます。

資産運用をしながら、毎月Vポイントを獲得できるため、中長期的な資産形成を考えている方なら、ぜひご利用を検討していただきたいサービスです。

■SBI証券×三井住友カード「投信積立サービス」の概要

| 対象となるお客さま | SBI証券の証券総合口座をお持ちの個人のお客さま (※1) |

|---|---|

| 対象商品 | 積立買付が可能な投資信託 |

| 利用可能カード | 三井住友カードが発行するクレジットカード(提携カードを含む)(※2) |

| 積立設定可能額 | 毎月100円~10万円 |

| 積立設定締切日および発注タイミング | 毎月10日に積立設定申込を締め切り、翌月7~9日に買付(積立申込日) |

| クレジットカード決済によるポイント付与(※3・4) |

|

| Vポイント付与日 | 積立設定締切日の翌々月10日頃(※5) |

※1:一部の金融商品仲介業者のお客さまは対象となりません。

※2:銀聯カード、ビジネスカード(三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズを除く)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

※3:Vポイント以外の独自ポイントが貯まるカードでは、「三井住友カードつみたて投資」の決済はできますが、Vポイント付与の対象とはなりません。

※4:カードによって、ポイント付与率が異なります。

※5:「三井住友カード Visa Infinite」「Oliveフレキシブルペイ プラチナプリファード」や「三井住友カード プラチナ」などの年間の「カードご利用金額」による特典については、年間の積立合計金額に対して年に1回付与となります。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

ショッピング補償とはどんな内容?

クレジットカードで購入した商品が「破損してしまった」「盗難に遭ってしまった」といったアクシデントが発生しても、損害を補償してくれるのがショッピング補償です。お手持ちのクレジットカードにショッピング補償が付帯されているか、チェックしてみてください。

ショッピング補償のついたカードのおすすめは三井住友カード ゴールド(NL)です。三井住友カード ゴールド(NL)であれば、最高300万円のショッピング補償(お買物安心保険)がついているので、安心してお買い物をお楽しみいただけます。

なお、クレジットカードによって、一部補償の対象とならない商品・損害があったり、補償内容・補償額が異なったりしますので、規約などを読んでおくといいでしょう。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

三井住友カード(NL)、三井住友カード(CL)、三井住友カード ビジネスオーナーズには、お買物安心保険は付帯しておりません。

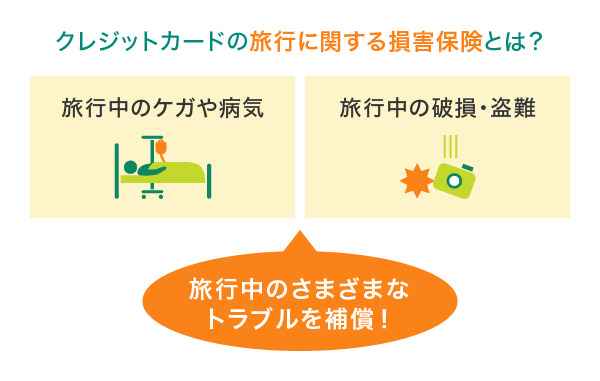

国内・海外旅行でどんな保険が付帯される?

旅行好きの女性なら、旅行傷害保険が付帯されているクレジットカードがおすすめ!旅行傷害保険とは、旅行中にケガや病気をしたり、携行品の破損や盗難があったりした場合に補償してくれる保険です。クレジットカードで旅行傷害保険に加入できていれば、旅行中のさまざまなトラブルに備えることができるでしょう。

また、クレジットカードの中には、海外旅行時に24時間365日体制で日本語サポートしてくれるサービスが付帯しているものもあります。海外で病気になったり、トラブルに遭ったりした場合に、病院や警察のサポートを受けたくても、言語面で不安がある方もいるかと思います。特に女性の場合は、こういったサポートがあるのは心強いですよね。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

デザインに魅力を感じる?

財布に入れておきたい、人にみせたい、と思えるデザインかどうかも選ぶポイントになります。

カード会社によってさまざまなデザインのクレジットカードが発行されています。中にはピンクやグラデーションカラーを取り入れた色鮮やかなカードや限定デザインのカードもあるので、好みのデザインを探してみてください。

三井住友カードではグリーンとシルバーのシンプルでシャープなデザインに、パステル調のカラーが特徴の新デザイン「オーロラ」が加わりました。3タイプからお好みのデザインをお選びいただけます。

女性におすすめの三井住友カードは?

ここからは、三井住友カードの中から、特に女性におすすめしたいクレジットカードをご紹介します!

みせたいデザイン「オーロラ」は地球に優しいクレジットカード

三井住友カード(NL)と三井住友カード ゴールド(NL)は「オーロラ」デザインも選べます。パステル調のカラーが特徴で、財布の中を華やかにし、お買い物を楽しくしてくれます。かわいいデザインをお探しの方におすすめのカードです。

また、新しいのはデザインだけではなく、三井住友カード(NL)はリサイクル素材であるPET-Gを使用し、三井住友カード ゴールド(NL)はPCT-Gを使用しています。従来のカードと比べ、CO2排出量を削減できる、地球に優しいカードとなっています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

年会費永年無料でポイントもお得に貯まる三井住友カード(NL/ナンバーレス)

普段のお買い物で使うクレジットカードだからこそ、ポイントが貯まりやすいお得なカードにしたいという人は多いのではないでしょうか。

「三井住友カード(NL)」は、対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーのご利用でポイントが7%還元(※)されるほか、年会費が永年無料のお得なクレジットカードです。デザインは従来のグリーンとシルバーに「オーロラ」が加わり、3タイプからお選びいただけます。券面には、カード番号・有効期限・セキュリティコードが表記されないので、カード番号などを盗み見されることもありません。カード情報は、スマートフォンでVpassアプリをダウンロードすれば、簡単・安全にご確認いただけます。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

特典が充実!三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。デザインは従来のゴールドとグリーンに「オーロラ」が加わり、3タイプからお選びいただけます。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

毎月の支払いを三井住友カード ゴールド(NL)にまとめてみよう!

暮らしの中で毎月かかる生活費には、家賃や食費のほか、公共料金、携帯電話料金などがあります。こうした生活費の支払いを、現金払いや口座引き落としにしている場合、三井住友カード ゴールド(NL)のクレジットカード払いに切替えれば、毎月の支出が1枚のクレジットカードで管理できるうえ、年間の利用額に応じたポイントがもらえます。

年間でかかる生活費ともらえるポイントについて、20代で1人暮らしの人を例に見てみましょう。

■年間でかかる生活費の例(20代・1人暮らしの場合)

| 支出項目 | 毎月の支払額例 | 年間(12ヵ月分)の支払額例 |

|---|---|---|

| 食費 | 4万円 | 48万円 |

| 水道・電気・ガス代などの公共料金 | 1万5,000円 | 18万円 |

| 携帯電話料金 | 5,000円 | 6万円 |

| 交際費 | 3万円 | 36万円 |

| 交通費 | 2万5,000円 | 30万円 |

| 上記の支出合計額 | 11万5,000円 | 138万円 年間100万円以上の支払いに! |

例えば、年間138万円を三井住友カード ゴールド(NL)で利用した場合

下記のように、付与されるポイントは計約16,900ポイントとなります!

| 通常ポイント(ご利用金額200円(税込)につき1ポイント) | 約6,900ポイント |

| 年間100万円利用(※1)の条件達成で付与されるポイント | 10,000ポイント |

※一部、ポイント加算対象とならない店舗および指定のポイント還元率にならない場合があります。

※1 対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

お得に利用できる自分に合ったクレジットカードを選ぼう

お買い物が好きな女性には、ポイント還元率やショッピング補償がクレジットカードを選ぶポイントとして重要になります。また、旅行が好きなら付帯保険が充実していることも大切です。もし、機能や付帯サービスに大きな違いがないなら、みせたくなるような魅力的なデザインかどうかも考えてみてください。利用シーンを想像して、自分に合ったカードを選んでお得なキャッシュレスライフを送りましょう。

よくある質問

Q1.どのくらいポイントが貯まるの?

クレジットカードは、カードによってポイント還元率が異なります。また、カードによっては、特定の店舗で決済をするとポイント還元率がアップするものもあるので、よくお買い物をするお店が提携店にないか確認しましょう。また、投資に興味があるなら、積立投資でポイントが貯まるカードを選ぶのがおすすめです。

詳しくは以下をご覧ください。

Q2.ショッピング補償の内容は?

クレジットカードで購入した商品の破損や盗難といった損害を補償するのがショッピング補償です。

ご利用のクレジットカードにショッピング補償が付帯されているか確認しましょう。また、補償の対象とならない場合、補償内容や補償額もカードによって異なるので、規約などを読んでおくと安心です。

詳しくは以下をご覧ください。

Q3.国内・海外旅行でどんな保険が付帯される?

クレジットカードによっては、旅行傷害保険が付帯されているカードがあります。旅行傷害保険とは、旅行中のケガや病気、携行品の破損や盗難を補償してくれる保険です。海外旅行時に、24時間365日体制で日本語サポートしてくれるサービスが付帯されたカードもありますよ。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は Google LLC の商標です。

「iD」は株式会社NTTドコモの登録商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2023年3月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会