出費がかさむ原因とまとまったお金が必要なときの対処法を解説

2025.08.12

出費がかさむ原因とまとまったお金が必要なときの対処法を解説

出費がかさむ原因とまとまったお金が必要なときの対処法を解説

2025.08.12

生活をしていると、予想外の出費でお金が足りなくなることがあります。

この記事では、費用がかさむ原因と効果的な対処法をご紹介します。家計簿での支出管理や固定費の見直し、節約習慣の定着など日常的にできる工夫から、急な出費に対応するための対策まで、家計管理に役立つ情報をまとめました。家計管理のヒントとして参考にしてください。

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

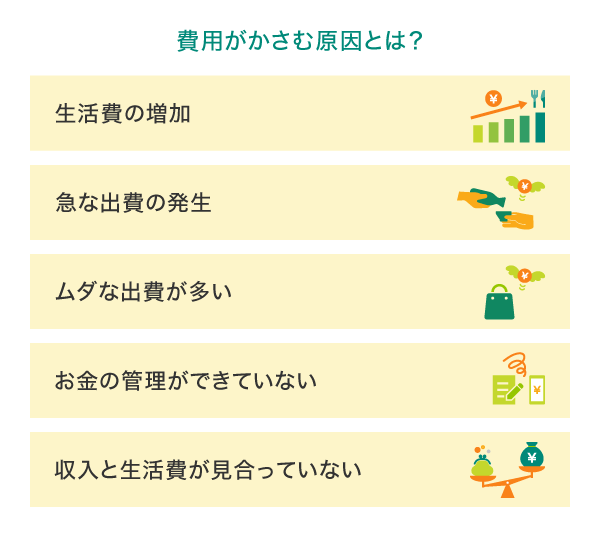

費用がかさむ原因とは?

毎月の生活をしていく中で「なぜかお金が足りない」「気づいたら財布の中身がスカスカ」という経験はありませんか?

費用がかさむ背景には、以下のような原因があります。自分に当てはまるものがないか確認してみましょう。

生活費の増加

生活費の増加は、家計を圧迫する大きな要因です。固定費(水道光熱費、通信費、家賃、保険料、自動車関連費、定額制サービスなど)や食費の増加は家計に大きな影響を与えます。

特に近年は、原材料高騰や円安の影響で食品から日用品、電気代まで広い範囲で値上げが続いています。また、固定資産税や自動車税といった税金負担のほか、引越しや旅行などのまとまった出費が重なれば、一時的に大きな負担となるでしょう。このような生活に欠かせない費用の増加は、家計のやりくりを難しくする原因となっています。

急な出費の発生

思いがけない急な出費は、計画的な家計管理を妨げる要因となります。病気やケガなどにかかる医療費は健康保険でカバーできる部分もありますが、入院が長引けば食事代や差額ベッド代など自己負担が多くなります。

また、結婚式などのご祝儀や香典といった冠婚葬祭費用や、仕事の接待や友人との飲み会などの交際費も予期せぬ支出です。

家の水回りトラブルや給湯器の故障といった住まいの修繕費用、冷蔵庫や洗濯機など家電製品の故障による買い替え費用、車の修理費用なども、計画していないときに発生すると家計を大きく圧迫します。

ムダな出費が多い

日々の小さなムダ遣いが積み重なると、家計を圧迫する要因となります。毎日コンビニでお菓子やジュースを買う、コーヒーショップでドリンクを購入する、などの「ラテマネー」は、一度の支払いはわずかでも月単位で見ると驚くほどの金額になることがあります。

また、セールなどでの衝動買いや「頑張ったご褒美」「ストレス発散」を理由にした買い物も出費を増やす原因です。オンラインショッピングの手軽さも、一時的な感情で購入ボタンを押してしまう誘惑を増やしています。

お金の管理ができていない

「自分が何にお金を使っているのか」を把握できていないことも費用がかさむ原因のひとつです。住宅ローンの返済額や車の維持費、子どもの習い事など、日常的な支出の詳細を把握していないと、いつの間にか「お金が足りない」状況に陥ってしまいます。

契約したことさえ忘れている、使っていない定額制サービス(サブスクリプションサービス)を支払い続けているケースも意外と多いです。お金の流れを「見える化」せずに漠然と生活していると収支のバランスが崩れ、費用がかさむ原因となります。

収入と生活費が見合っていない

結婚や転職などライフステージの変化で収入が減少しても、生活スタイルを変えずにいると費用がかさむ大きな原因となります。転職で年収が下がったり、育児や介護のために働き方を変えたりすると、世帯収入が一時的、あるいは長期的に減少することがあるでしょう。

しかし、多くの人は収入が減っても生活費を見直さず、以前と同じ生活水準を維持しようとする傾向があります。これにより収支バランスが崩れ、結果的に家計を圧迫することになります。

特に費用がかさむ時期がある?

家計費には予測可能なものが多くあります。年間を通して定期的に訪れる出費のピークを事前に把握しておくことで、計画的な準備ができます。

ここでは、特に費用がかさみやすい6つの時期について詳しく見ていきましょう。

税金の支払い

税金の支払い時期は決まっているため、把握しておけば準備ができます。5~6月は固定資産税や自動車税の納付時期です。所得税は2月16日から3月15日までに申告・納税し、住民税は6月・8月・10月・1月など、自治体によって定めた時期に4分割で納付します。

また、会社員は所得税や社会保険料を給与から天引きされますが、個人事業主や無職の方は国民健康保険料や国民年金保険料も自分で納付する必要があります。これらの支払い時期を事前に把握し、計画的に準備しておきましょう。

大型連休や夏休み・冬休み期間

大型連休や長期休暇の時期は出費が増える傾向にあります。ゴールデンウィーク(5月)、夏休み(7〜8月)、年末年始(12〜1月)などは、家族旅行や帰省、外食などの機会が増えるため、交通費や宿泊費などのまとまった出費が必要になります。

この時期は航空券や宿泊施設の料金が割高になるため、早期予約などの計画的な準備が必要です。家で過ごす場合でも、在宅時間が長くなることで光熱費が増加したり、年末年始は忘年会や新年会などの付き合いで出費が重なったりすることも考えられます。

子どもの受験や進学、新学期

子どもの教育関連では、1〜4月の受験・進学シーズンと9月の新学期に出費が集中します。受験料は数万円かかることが一般的で、合格後は入学金・授業料などのまとまった費用が必要です。

小学校入学時にはランドセルや文房具、制服や体操服などの購入、高校では公立、私立で異なりますが年間数万円から数十万円の授業料がかかります。さらに、大学が遠方の場合は引越し費用やアパートなどの家賃、下宿代も準備しておく必要があります。子どもの成長に合わせた計画的な貯蓄が重要となるでしょう。

車検や家賃更新料

車を所有している場合、普通自動車であれば初回は新車登録から3年目、その後2年ごとに車検が必要です。車検費用は車種や整備状況によって異なりますが、一般的に6万〜20万円程度のまとまった出費となります。また、住居が賃貸住宅であれば、契約更新時に家賃1ヵ月分程度の更新料が必要です。

これらは毎月発生する費用ではありませんが、支払いを怠ると生活に支障をきたすため、計画的に積み立てておくなどの準備が必要です。

年払い保険料

生命保険や医療保険、自動車保険などの保険料を年払いにすると、月払いに比べて5〜10%程度割引されることが多く、長い目で見るとお得です。しかし、1年分の保険料をまとめて支払うため、生命保険や医療保険で数万~十数万円、自動車保険でも数万円程度の大きな出費となります。これらのタイミングが重なると、一時的に家計の負担が大きくなってしまいます。

年払いのメリットを活かしつつ家計の負担を軽くするには、各保険料の支払い時期を把握し、計画的に資金を準備しておくことが大切です。

引越し

転勤や就職、進学のタイミングで引越しする場合は、4月や10月がシーズンです。引越し費用は距離や荷物量、時期によって変動しますが、数万~数十万円と高額で、特に3月下旬から4月上旬の繁忙期は料金が割高になります。

また、新居の契約には保証料や火災保険など各種費用がかかるため、家賃の3〜5ヵ月分程度が必要です。さらに家具や家電の購入費用も発生するため、総額では数十万~百万円を超える出費になることもあるでしょう。

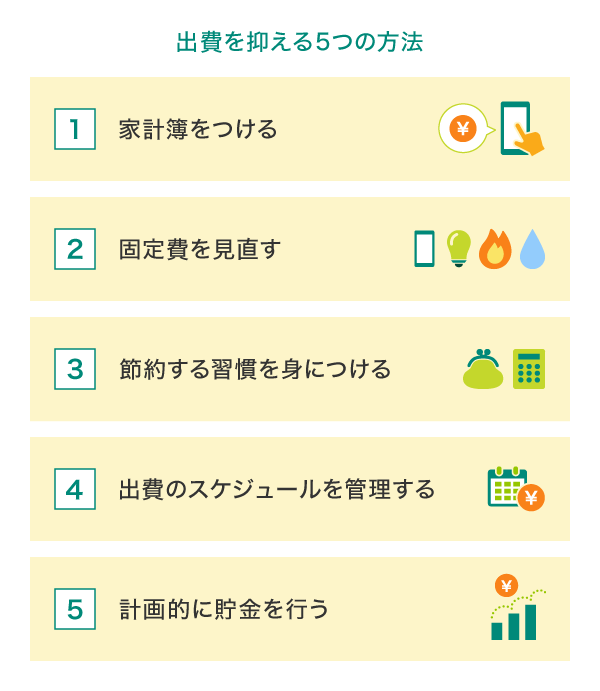

出費を抑える5つの方法

日常生活の中で継続的に実践できる工夫があれば、家計の負担を抑えながら、将来に向けた資産形成も可能になります。ここでは、今日から始められる出費を抑えるための効果的な5つの方法をご紹介します。

家計簿をつける

家計簿をつけることで、月々の収支バランスやムダな出費、見直すべき支出が明確になり、改善策を立てやすくなります。

最近では、手軽に記録できる家計簿アプリも充実しています。例えば、三井住友カードのVpassアプリは、Moneytreeと連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

家計簿を習慣化すれば、ムダ遣いの防止や節約への意識が自然と高まるでしょう。

固定費を見直す

固定費の見直しは一度行うだけで効果が継続するため、家計改善に大きな効果をもたらします。電気・ガスはプラン変更だけで数千円の節約ができますが、自由化により選択肢が増えているため、他社への切替えを検討するのも一案です。また、スマホの契約プランや保険料の見直し、不要なサブスクの解約も効果的です。

三井住友カードの「定期払いチャンス」を利用すれば、公共料金やサブスクなど定期的な支払い金額を一覧表示できるため、管理が容易になります。対象サービスであれば、「カンタン支払い変更」で支払い方法の変更も簡単です。毎月のサービス利用数に応じた抽選券ももらえ、最大1万円分のVポイントPayギフトが当たる抽選にチャレンジできるなど、Vポイントをお得に獲得するチャンスもあります。固定費の見直しと合わせて活用してみましょう。

VポイントPayギフトとはVポイントPayアプリにチャージしてご利用いただけるデジタルギフトです。

一部対象とならないカードがあります。

節約する習慣を身につける

日常的に節約する習慣を身につけると、継続的な家計改善につながります。食費や趣味などに使うお金の上限を決め、予算内でやりくりする意識を持ちましょう。

昼食を手作り弁当に切替える、外出時に水筒を持参するなどの習慣化も、月単位では大きな節約になります。買い物の際はクーポンやセールを活用し、ポイント還元率の高いクレジットカードを利用することで実質的な節約につながります。

自分の買い物パターンを分析し、無理なく続けられる節約習慣を見つけることが継続のコツです。

出費のスケジュールを管理する

予測可能なまとまった出費のスケジュールを組んでおくことで、家計の負担を分散できます。年間カレンダーを準備し、税金の支払い時期、保険の更新月、車検の時期、家賃更新料の発生月など、定期的に発生する大きな出費を記入しておきましょう。

子どもの進学時期や予定されている冠婚葬祭、旅行計画なども含めれば、年間を通じてどの月に特に費用がかさむのかが明確になります。費用が集中する時期を把握し、専用の口座で計画的に積み立てておくことで、いざというときに慌てずに対応できるようになります。

計画的に貯金を行う

出費のスケジュールを把握したら、次は計画的な貯金習慣を身につけることが大切です。まとまったお金が必要な時期を見据えて、着実に資金を準備していきましょう。突発的な出費に慌てないためには、日頃からの積み立てが鍵となります。

計画的に貯金を行うポイントは、「先取り」と「分別管理」の2つです。詳しく見ていきましょう。

給与・ボーナスから先取りして貯める

計画的な貯金のポイントは「先取り貯金」です。収入から一定額を貯金に回し、残ったお金で生活する習慣をつけましょう。給料日やボーナス支給日に自動的に指定口座へ振り込まれる定額自動引き落としサービスを利用すれば、意志の弱さに負けることなく確実に積み立てられます。

先取り貯金の魅力は、一度しくみを作ってしまえば自動的に貯金が増えていくこと。「使い切ってから貯める」という順序では確実に貯めることができません。出費のスケジュールから必要額を計算し、月々の積立額として設定することで、計画的な資金準備が可能になります。

生活費と貯金を別口座に分ける

2つめのポイントは、「生活費」と「貯金」の口座を明確に分けることです。日常的に使用する口座に貯金をしても、いつの間にか使い込んでしまったり、貯金額を把握しづらくなったりします。

まとまった出費や急な出費に備えるための資金は、普段使わない別の口座に保管しましょう。キャッシュカードも日常口座と別に保管するなど、簡単に引き出せない工夫をすることで、ついつい使ってしまうという誘惑を防げます。

また、税金や保険料などの予測できる出費と、冠婚葬祭や医療費などの予測が難しい出費を分けて管理すると、より資金計画が立てやすくなります。

費用がかさんできたら?検討したい対処法

出費を抑える方法を試しても、どうしても費用がかさみ、手持ち資金だけで対応できないということがあるかもしれません。その場合には、どのような選択肢があるのでしょうか。

費用がかさんだときに検討したい3つの対処法を紹介します。

収入を増やす

1つめの対処法は、収入を増やすことです。短期的な収入アップには単発アルバイトや副業が効果的です。日払いや即日入金にも対応したスキマバイトなどを活用すれば、PC入力や倉庫内作業、キッチン補助など、希望に合う仕事を簡単に探せて、すぐに収入を得られます。

また、家にある不用品をお金に換えるのも賢い方法です。リサイクルショップやフリマアプリを活用すれば、使わなくなった家電、洋服、ブランド品などを手軽に売却できます。

ただし、本業の仕事を持っている場合は体調管理や本業への影響を考慮し、無理のないペースで取り組みましょう。

クレジットカードで支払う

2つめの対処法はクレジットカードの活用です。クレジットカードで支払えば、引き落としが翌月以降になるため、手元の現金を減らすことなくお買い物ができます。高額な買い物の場合は分割払いに変更できることもあり、一度に大きな負担がかかるのを避けられるでしょう。

クレジットカード払いは利用金額に応じてポイントも貯まります。三井住友カードならご利用金額200円(税込)ごとに1ポイント付与され、公共料金やサブスクの支払いも対象となり、貯まったポイントを支払いに充てれば実質的な節約ができます。

アプリなどで確認できるカード明細を活用すれば、出費の把握や分析が可能なため、家計管理も容易になるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

お金を借りる

3つめの対処法は、お金を借りることです。家族や友人に借りる場合は金融機関のような審査は不要ですが、返済期限や金額をきちんと決め、借用書を作成するなど、後々のトラブルを防ぐ工夫が必要です。

公的融資制度も検討する価値があります。国や自治体が実施している制度は無利子または低金利で利用できますが、所得制限などの条件があり、申請手続きに時間がかかることも念頭に置いておきましょう。

クレジットカードのキャッシング機能やカードローンの利用も選択肢のひとつですが、金利や手数料がかかるうえ、返済が滞ると遅延損害金が発生したり信用情報に傷がついたりするため、十分に考慮したうえで慎重に判断することをおすすめします。

■こちらもあわせてご覧ください(ローンノート)

クレジットカードは即日で発行できる?

クレジットカードには即日発行できるものがあります。通常、カード発行には申し込みから数週間かかりますが、即日発行の場合は申し込んだその日にカード番号が発行され、すぐに利用できます。

三井住友カードでは、即時発行に対応しており、インターネット上で申し込むと最短10秒でクレジットカードの番号を発行することが可能です。

発行されたクレジットカード番号はネットショッピングですぐに利用できるのをはじめ、Apple Payや Google Pay™ などのモバイル決済に登録することで、実店舗での買い物にも使えます。

ただし、即時発行の場合もほかのクレジットカードと同様にお申し込み時の審査は必須です。年齢や収入、過去の信用情報などを基に審査が行われるため、審査に通過できない場合は発行されません。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

急な出費にも対応できるおすすめの三井住友カード

予定外の出費に対応したいとき、承認後すぐに利用できる「即時発行」のクレジットカードが便利です。ここでは、即時発行に対応したおすすめの三井住友カードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

予測可能な出費も突発的な出費も、家計を圧迫する要因となります。これらに適切に対処するには、費用がかさむ原因を理解し、計画的に備えることが大切です。家計簿をつけて支出を「見える化」し、固定費の見直しや節約習慣の定着、年間のスケジュール管理、支出に対応するための計画的貯金といった対策を日常的に実践しましょう。

ただし、予想外の出費が重なり手持ちの資金だけでは対応できない場合は、副業による収入増加やクレジットカードの活用といった対処法も有効です。急な出費に備えて即日発行できるクレジットカードを知っておくことで、いざというときにも柔軟に対応できるでしょう。出費抑制の習慣化と緊急時の対策が安心した家計管理につながります。

よくある質問

Q1.なぜ費用がかさんでしまうの?

費用がかさむ原因にはいくつかのパターンがあります。生活費の増加や医療費・冠婚葬祭費用といった予期せぬ出費、日々の小さなムダ遣いの積み重ね、お金の流れを把握できていないこと、また収入と生活レベルが見合っていないことなどが主な原因です。さらに、税金の支払いや大型連休、進学、車検や家賃更新料など、特定の時期に集中する出費も家計を圧迫します。

詳しくは以下をご覧ください。

Q2.出費を抑える方法はある?

出費を抑えるには家計簿をつけてお金の流れを把握することが大切です。電気・ガス会社の見直しなど固定費の削減や、弁当持参・水筒活用などの節約習慣を身につけましょう。年間の出費スケジュールを管理して計画的に資金を準備したり、給与から自動的に一定額を貯金する先取り貯金をしたり、生活費と貯金用の口座を分けて管理するといった工夫も効果的です。

詳しくは以下をご覧ください。

Q3.即日発行できるクレジットカードはある?

三井住友カードには即日発行(即時発行)できるクレジットカードがあります。インターネットで申し込むと最短10秒で審査が完了し、すぐにカード番号が発行されます。発行されたカード番号はVpassアプリで確認でき、オンラインショッピングはもちろん、スマホ決済にも対応しています。申し込み時は必要情報を正確に入力し、本人確認の電話にすぐ対応しましょう。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年8月時点の情報のため、最新の情報ではない可能性があります。