クレジットカードを複数枚持つメリット・デメリットを解説

2025.09.30

クレジットカードを複数持つメリット・デメリットは?2枚目、3枚目の審査や選び方も解説

クレジットカードを複数枚持つメリット・デメリットを解説

2025.09.30

クレジットカードの所有枚数に上限はなく、審査に通れば何枚でも持つことができます。クレジットカードを複数枚持つことで、それぞれの特典・サービスが利用できるなどさまざまなメリットが得られる一方で、支払い金額の把握やカードの情報の管理がしにくくなるといったデメリットも生じます。

クレジットカードを複数枚持つメリット・デメリットと、2枚目、3枚目の選び方、審査で気をつけたいポイントについて解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの平均保有枚数は約3枚

まず、クレジットカードの平均保有枚数がどのくらいなのか、実際の調査データを確認しておきましょう。

一般社団法人日本クレジット協会が毎年実施している「クレジットカード発行枚数調査」の最新の調査結果によると、2024年3月末時点でクレジットカードの発行枚数は、3億1,364万枚となっています。

これを20歳以上の人口(※)で考えると、日本人1人あたりのクレジットカード平均保有枚数は約3枚という計算になります。

このことから、クレジットカードを2~3枚所持する人が、一定数いることがわかります。

2024年3月1日(金)時点の20歳以上の総人口1億449万人(総務省統計局「人口推計」)

■クレジットカード発行枚数調査結果(調査回答社数244社、2024年3月末時点)

| クレジットカード全体 | 3億1,364万枚 |

|---|---|

| 家族カード | 2,479万枚 |

| 法人カード | 1,169万枚 |

(出典)一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」を参考に作成

別ウィンドウで「一般社団法人日本クレジット協会」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会ホームページからご確認ください。

別ウィンドウで「一般社団法人日本クレジット協会」のウェブサイトへ遷移します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードを複数持つメリット・デメリット

クレジットカードを複数枚持っている人が一定数いることはわかりましたが、複数枚持つことにはメリット・デメリットがあります。

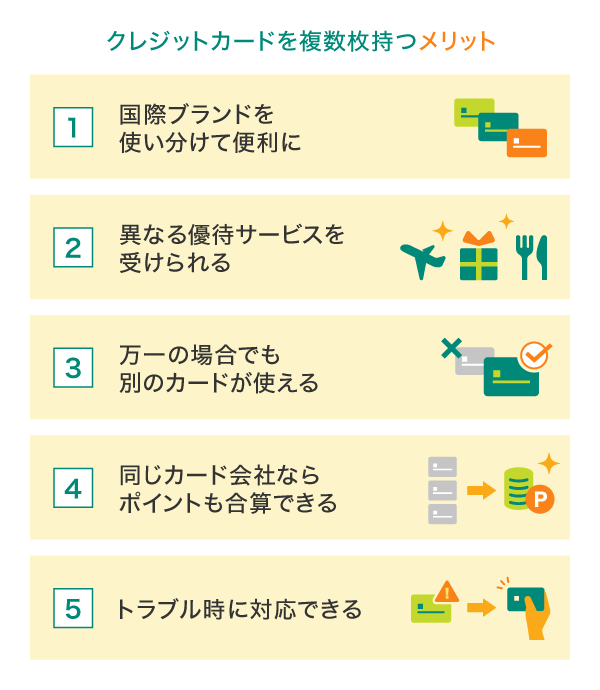

クレジットカードを複数枚持つメリット

クレジットカードを複数枚持つことでさまざまなメリットが得られます。ここでは以下の5つのメリットについて見ていきましょう。

01国際ブランドを使い分けて便利に

01国際ブランドを使い分けて便利に

クレジットカードは、国際ブランドごとに利用できるエリアや店舗が異なります。別々の国際ブランドのクレジットカードを複数枚持つことで、利用シーンを増やすことが可能です。

例えば、メインカードはシェア率の高いVisaブランドにして、2枚目以降はVisa以外の国際ブランドにすれば、より幅広いエリアや店舗でクレジットカード払いができるようになるでしょう。

三井住友カードなら、Visa、Mastercard®の2つのブランドから選択できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

02異なる優待サービスを受けられる

02異なる優待サービスを受けられる

クレジットカードには、カードを所有している人が利用できる、さまざまな特典・優待サービスがあります。クレジットカードを複数枚持てば、カードそれぞれで異なる特典・優待サービスを受けることができます。

カードを選ぶ際には、自分の利用したいサービスが提供されているカードなのか確認するとよいでしょう。

03万一の場合でも別のカードが使える

03万一の場合でも別のカードが使える

クレジットカードを複数持っていれば、1枚のカードが使えなくなった場合でも別のカードで代用可能です。例えば、有効期限切れや暗証番号の入力間違いで、突然クレジットカードが使えなくなってしまったときも、別のカードで支払いを済ませることができます。

04同じカード会社ならポイントも合算できる

04 同じカード会社ならポイントも合算できる

カード会社によっては、クレジットカードの利用で獲得したポイントを合算できるサービスを提供しているところがあります。用途に合わせて複数のクレジットカードを使い分けることで、ポイントを効率よく貯めることができ、貯めたポイントは合算すれば、管理の手間もありません。

05トラブル時に対応できる

05トラブル時に対応できる

クレジットカードは磁気ストライプやICチップの不良などの不具合があると、店舗の端末で読み取れないことがあります。そのようなトラブルでクレジットカードが使えなくなっても、複数枚持っていればほかのカードで支払いができるため安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

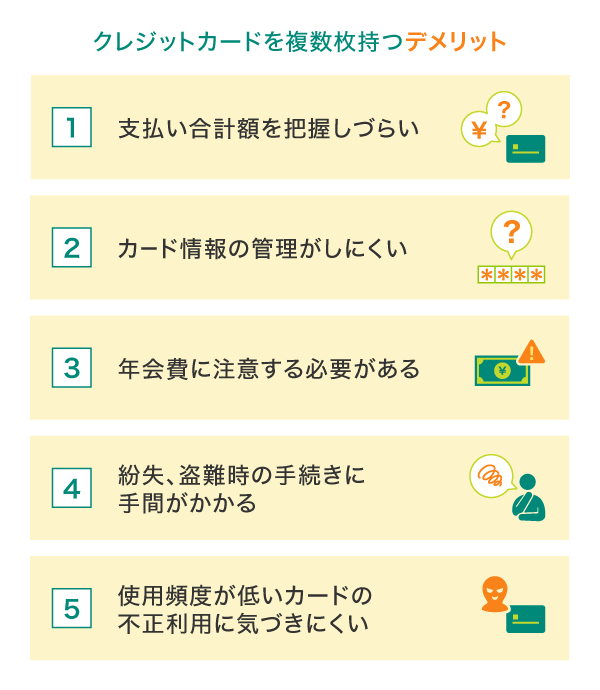

クレジットカードを複数枚持つデメリット

クレジットカードを複数枚持つ場合、いくつか注意しておきたいデメリットもあります。5つのデメリットについて、詳しく見ていきましょう。

01いくら使ったのか支払い合計額を把握しづらい

01いくら使ったのか支払い合計額を把握しづらい

複数のクレジットカードを使い分けている場合は、いくら使ったのかをしっかりと把握しておくことが大切です。無計画に使っていたら、クレジットカードの支払い合計額が自分の予想を超えたものになってしまうこともあります。定期的に各クレジットカードの利用履歴を照会するようにしましょう。

三井住友カードでは、会員向けサービス「Vpass」で、「おまとめログインサービス」が利用できます。おまとめログインサービスを利用すれば、1回のログインで複数のクレジットカードの照会ができるのでとても便利です。

02暗証番号やポイントの有効期限など、カード情報の管理がしにくい

02暗証番号やポイントの有効期限など、カード情報の管理がしにくい

クレジットカードには、有効期限や利用枠、暗証番号などが設定されています。複数のクレジットカードを所持すると、カード情報の管理がしにくいと感じることもあるでしょう。各クレジットカードのポイントの有効期限に気づかずに、ポイントを失うというケースもありえます。

効率よくポイントを貯めて利用するには、ポイント合算ができるカード会社のクレジットカードを所持することをおすすめします。同じカード会社のクレジットカード同士であれば、利用明細などの管理もしやすいでしょう。

03初年度のみ年会費無料であったなど、年会費に注意する必要がある

03初年度のみ年会費無料であったなど、年会費に注意する必要がある

クレジットカードを複数枚持っている場合には、年会費にも注意が必要です。年会費永年無料なのか、初年度のみ無料なのかによって、トータルの年会費が大きく違ってきます。クレジットカードを複数枚所持する際には、年会費について必ず確認しておきましょう。

なお、三井住友カードの「三井住友カード(NL)」と「三井住友カード(CL)」は、年会費が永年無料のカードです。

詳しくは以下をご覧ください。

04紛失、盗難時はすべてのカード会社へ連絡するので、手続きに手間がかかる

04紛失、盗難時はすべてのカード会社へ連絡するので、手続きに手間がかかる

クレジットカードの紛失時や盗難時は、速やかにカード会社へ連絡して、利用停止手続きを行います。

例えば、異なるカード会社のクレジットカードを複数枚所持しているときに財布を無くしてしまった場合は、すべてのカード会社へ連絡をしなくてはなりません。

利用停止手続きをせずに放置すると、カードを不正利用されてしまうリスクも高くなるため、カードを1枚でも紛失したときは、必ず利用停止手続きを行うことが大切です。

なお、三井住友カードなら、カードの紛失・盗難時に、オンラインで手続きすることが可能です。以下のページより、手続きを進めてください。

05使用頻度が低いカードの不正利用に気づきにくい

05使用頻度が低いカードの不正利用に気づきにくい

クレジットカードを複数枚持つと、使用頻度が低いカードの不正利用に気づきにくい点もデメリットです。2~3枚であれば把握できますが、10枚以上持っている人などは特に把握が難しくなるでしょう。

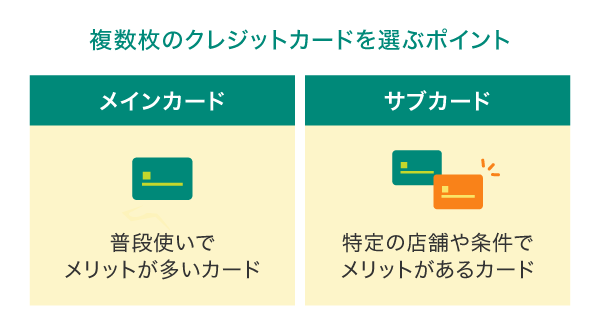

複数枚のクレジットカードの選び方

クレジットカードを複数枚所持する場合は、普段使いのメインカード1枚と、特定のシーンや店舗でのみ使うサブカード1~2枚という使い分けがおすすめです。

続いては、複数枚のクレジットカードを選ぶポイントを見ていきましょう。

メインカードはどのように選ぶべきか

メインのクレジットカードを選ぶ際には、普段使いするときのメリットを確認しましょう。

メインカードを選ぶポイント

まず、ポイントが貯まりやすいのか、付帯サービスや特典は充実しているのか、さまざまな店舗で使えるのかといった点を重視します。

ポイント還元率の高さはもちろん、ポイントアップ優待の充実度を調べておくことも大切です。普段から利用する店舗やサービスの支払いでポイント還元率が大きくアップするカードの場合、通常利用時のポイント還元率がそこまで高くなくても、メインカードに適している場合がありますので、単純にポイント還元率だけで比較せず、自分の生活に合わせて検討することをおすすめします。

また、よくお買い物をする店舗で電子マネーやスマホ決済ができるクレジットカードも、メインカードの候補です。財布からカードを出さずに決済できるようになるため、毎日のお買い物がよりスムーズになります。

サブカードはどのように選ぶべきか

サブカードは、メインカードにはない特長のあるカードを選ぶといいでしょう。

サブカードを選ぶポイント

特定の店舗や条件で利用するとメリットがあるなら、サブカードとして所持することを検討したいところです。

例えば、特定の条件で使用するとポイント還元率が大幅にアップしたり、割引が適用されたりするクレジットカードなら、メインとの使い分けもしやすくなり、サブカードとして便利に活用できます。

また、自身の目的に合ったカードかどうかを確認するのも、サブカード選びの大事なポイントです。マイルを貯めて旅行をしたいのか、大手スーパーやデパートでお得にお買い物がしたいのか、目的によって選ぶべきサブカードを絞ることができます。

海外旅行をされる方には、メインカードとは別の国際ブランドをサブカードで選ぶのもおすすめです。クレジットカードの代表的な国際ブランドには、VisaやMastercardなどがありますが、それぞれ渡航先の国や地域によって使える店舗数に差があります。メインカードとは別の国際ブランドのサブカードを持っていると、使えるシーンが増えるので安心です。

複数枚のクレジットカードを持ちたい場合の申し込み方法は?

複数枚のクレジットカードを持つための申し込み方法には、大きく以下の2つの方法があります。

<複数のクレジットカードを申し込む方法>

すでに利用しているカード会社で、別の種類のカードを追加で申し込む方法は主に以下のとおりです。

異なるカード会社のクレジットカードを新たに申し込む方法は以下のとおりです。

なお、一部のカード会社では、電話や郵送での申し込みも可能です。

三井住友カードなら、手軽に2枚目のクレジットカードを申し込むことが可能です。ただし、保有カードに応じて、追加発行ができるカードには条件がありますので、以下のページでご確認ください。

2枚目も同じブランドのクレジットカードを作るには?

カード会社も券種も同じカードを2枚発行することはできないケースが多いです。そのため、2枚目も同じ国際ブランドのクレジットカードを作りたい場合は、手持ちのカードとは別のカード会社で申し込みましょう。同じカード会社のものを希望する場合は、1枚目と違う券種であれば同じ国際ブランドでも作成することが可能です。

2枚目も同じ口座を引き落とし口座に設定できる?

複数枚のカードの引き落とし口座を同じ口座に設定することは可能です。ただし、カード会社や券種によっては設定できない金融機関があるため、カード会社のホームページなどで事前に確認しましょう。

2枚目・3枚目のクレジットカードの審査で気をつけたいポイント

ここからは、クレジットカードの複数枚持ちを検討している方に向けて、2枚目・3枚目の審査で気をつけたいポイントを3つ紹介します。

短期間に複数のクレジットカードを申し込まない

複数のクレジットカードを所有したいからといって、短期間で一気に申し込むのは避けましょう。複数のクレジットカード会社に同時に申し込んだ場合、審査の際に「お金に困っている」「借り入れを1社にまとめられない」と評価され、審査結果に悪影響を与える可能性があるかもしれません。

2枚目・3枚目のクレジットカードを作るなら、前回作成してから一定の期間が経過してから申し込むのが望ましいでしょう。

直近の利用履歴を見直す

すでに保有しているカードの利用状況も審査に影響します。

支払い遅延やローンの延滞がないか、リボ払い・分割払い・キャッシングの利用残高や返済状況はどうかなど、カードを申し込む前に確認しておきましょう。

直近の利用履歴に不安がある方は、審査に通らない可能性も想定しておく必要があります。

勤務先や収入の安定性もカギ

クレジットカードの審査では、勤務先や収入の安定性もみられるといわれています。

転職や独立の予定がある場合は、在職中に申し込むなど、タイミングを見極めることが大切です。

審査通過の可能性を高めるために参考にしてください。

2枚持ちにもおすすめ!三井住友カードおすすめのプロパーカード

ここからは、三井住友カードが発行しているプロパーカードの中で、おすすめの4種類のカードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファード特約店」として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

クレジットカードの特長を生かしていこう

クレジットカードは、プロパーカードや提携カードなど、カードの種類によって、さまざまな特長があり、何枚でも持つことが可能です。1人あたりの平均保有枚数は約3枚ですが、3枚以上のカードを持つと、支払い金額の把握や管理がしにくいといったデメリットもあります。

ただし、複数枚の異なる国際ブランドのカードを持つことで利用シーンが増えたり、トラブル時にも対応できたりなどのメリットも十分ありますので、特長をうまく生かしつつ、デメリットをカバーできるカードを選ぶとよいでしょう。

よくある質問

Q1.クレジットカードの平均保有枚数はどのくらい?

2024年3月末時点では、日本人1人あたりのクレジットカード平均保有枚数は約3枚となっており、クレジットカードを2~3枚所持する人が一定数いることがわかります。

詳しくは以下をご覧ください。

Q2.クレジットカードを複数枚持つメリットは?

クレジットカードを複数枚持つことで、国際ブランドを使い分けることができ、カードによって異なる優待サービスを受けられます。万一の場合でも別のカードを使い、トラブル時に対応できる点もメリットです。また、同じカード会社のカードならポイントも合算できることもあります。

詳しくは以下をご覧ください。

Q3.複数枚クレジットカードを所持したい場合、どうやって使い分ければいい?

普段使いのメインカード1枚と、特定のシーンや店舗でのみ使うサブカード1~2枚という使い分けがおすすめです。サブカードはメインカードにはない特長のある、自身の目的に合ったカードを選ぶといいでしょう。海外旅行をされる方は、メインカードとは異なる国際ブランドを選択すれば、海外でメインカードの国際ブランドが使えない店舗でもクレジットカード払いができる可能性があります。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年9月時点の情報のため、最新の情報ではない可能性があります。