クレジットカード最強の2枚の選び方とゴールドカードとのお得な組み合わせを徹底解説!

2025.11.25

クレジットカード最強の2枚の選び方とゴールドカードとのお得な組み合わせを徹底解説!

クレジットカード最強の2枚の選び方とゴールドカードとのお得な組み合わせを徹底解説!

2025.11.25

クレジットカードは、審査に通れば2枚目を持つことができます。最強の2枚のクレジットカードを持てば、1枚持ちよりも利便性が大幅に向上します。

例えば、三井住友カードがおすすめする最強の2枚の組み合わせは「三井住友カード ゴールド(NL)」と「三井住友カード(NL)」、もしくは「三井住友カード ゴールド(NL)」と「Oliveフレキシブルペイ ゴールド」です。

ここでは、三井住友カードのなかで最強の2枚の組み合わせの詳細やクレジットカードの選び方、2枚持ちするメリット・デメリットについて紹介します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

最強の2枚!三井住友カードおすすめの組み合わせ

三井住友カードがおすすめする最強の組み合わせは、以下の2パターンです。

三井住友カードでは、同一名義の三井住友カードを2枚持っている場合、基本的にVポイントは合算して管理できます。カードを複数枚持っている方でもポイントの管理がしやすくて便利です。

なお、三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドには、年間利用額に応じた特典があります。

三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドは、年間100万円のご利用で翌年以降の年会費が永年無料になります。さらに、毎年、年間100万円のご利用で継続ポイントとして10,000ポイントがプレゼントされるのでお得です。

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

それでは、三井住友カードの特徴や特典を押さえたところで、おすすめの組み合わせをご紹介しましょう。

「三井住友カード ゴールド(NL)」と「三井住友カード(NL)」の2枚持ち

「三井住友カード ゴールド(NL)」と「三井住友カード(NL)」の2枚持ちは、年間コストを抑えて、お得にゴールドカードと一般カードを持つことができる最強の組み合わせです。

まず、一般カードである三井住友カード(NL)は年会費永年無料です。一方、三井住友カード ゴールド(NL)は年間利用額100万円で翌年以降の年会費が永年無料になるため、達成状況によってコストを抑えてゴールドカードを持つことができます。三井住友カード ゴールド(NL)をメインカードとして普段の買い物や支払いに活用すると、より達成しやすくなるでしょう。

また、両カードともにVisaかMastercard®を選べるので、それぞれ異なる国際ブランドを選択すると、より幅広いシーンで決済ができます。

さらに、三井住友カード ゴールド(NL)と三井住友カード(NL)の2枚持ちであれば、「支払い合計金額の管理」「カード情報の管理」「紛失や盗難時の手続き」をVpassアプリ1つで完結できます。

FP高柳からのコメント

初めてクレジットカードを2枚持ちするなら、三井住友カード ゴールド(NL)をメインカードにして決済を集中させ、サブカードに年会費永年無料の三井住友カード(NL)にすると、2枚とも年会費無料でお得に持てる可能性が高いためおすすめです。

また、三井住友カード ゴールド(NL)は空港ラウンジサービスが付帯するなど、特典内容も充実しています。さらに、国際ブランドを分けて2枚持ちするなど上手に活用すれば、より最強の組み合わせとなるでしょう。

「三井住友カード ゴールド(NL)」と「Oliveフレキシブルペイ ゴールド」の2枚持ち

クレジットカードを年間200万円以上利用する方におすすめの組み合わせが、「三井住友カード ゴールド(NL)」と「Oliveフレキシブルペイ ゴールド」の2枚持ちです。

三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドを併用し、各カードで100万円ずつ分けて合計200万円以上利用した場合、それぞれのカードで年間利用額100万円達成による特典が得られます。各カードの翌年以降の年会費が永年無料になるだけでなく、継続ポイントをそれぞれ獲得することができます。

また、対象店舗でのポイント還元率がアップするサービス「Vポイントアッププログラム」には、Olive独自の特典があります。サービス対象のカードを2枚所有しているなどの条件により、Vポイントアッププログラムの達成状況がもう1枚のカードにも適用されるのも注目したい点です。

なお、Oliveフレキシブルペイ ゴールドで選択できる国際ブランドはVisaのみですが、三井住友カード ゴールド(NL)ではVisaとMastercardが選択できます。

FP高柳からのコメント

2枚ともゴールドカードにして、それぞれの特典を活用させるなら「三井住友カード ゴールド(NL)」と、「Oliveフレキシブルペイ ゴールド」の併用がおすすめです。各カードで100万円ずつ分けて合計200万円以上利用した場合は両方から継続特典を受け取れるため、ポイント重視でクレジットカードを持ちたい方に特におすすめです。ただし、2枚とも年会費無料で利用するには、1年間でそれぞれ100万円ずつの利用が必要となります。各カードで100万円以上の利用金額になるように、支払いごとにどのカードに割り振るかを事前にしっかり計画しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

年間利用額に応じてポイントをプレゼント!三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

年会費永年無料でポイントがお得に貯まる!三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。三井住友カード ゴールド(NL)同様、券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

4つの支払いモードを1枚で!Oliveフレキシブルペイ ゴールド

日本国内在住の満18歳以上の方(※)が利用できるゴールドカードです。Oliveフレキシブルペイ ゴールドは、一般ランク同様に4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられる1枚です。

また、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象です。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

クレジットカード最強の2枚はどのように選ぶべき?

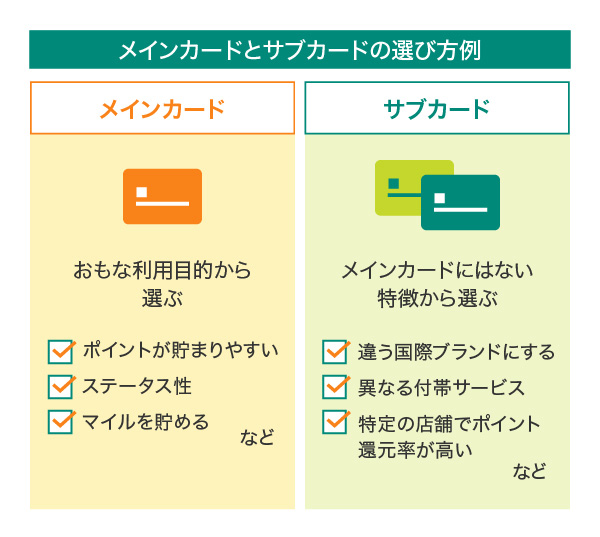

クレジットカードを2枚持つなら、メインに利用する1枚目のカードと、1枚目のカードにない特徴や特典を持つ2枚目のサブカードに分けて選ぶことをおすすめします。

ここではクレジットカードを2枚持ちする際に、メインカードとサブカードを選ぶポイントについて紹介します。

メインカードの選び方

メインに選ぶクレジットカードは、日常生活の支払いに利用するときのメリットが多いカードがおすすめです。

普段よく利用するスーパーやコンビニなどでポイントが貯まりやすいカードを選べば、毎日の買い物をカード払いにするだけで効率的にポイントを貯められます。

一方、出張や海外旅行に頻繁に行く方なら、空港ラウンジを無料で利用できたり、海外旅行傷害保険が充実していたり、といった特典があるゴールドカードが向いているでしょう。年会費がかかるカードの場合は、日常の利用で損益分岐点を超えることを確認したうえで申し込みしましょう。

例えば年会費が1万1,000円(税込)の場合、月額に直すと約917円です。日常生活でのポイント還元や優待特典、空港ラウンジの利用などを金額換算して917円を超えるメリットがあれば、年会費が有料でもメインカードとしてお得に利用できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

サブカードの選び方

サブとして選ぶカードは、メインカードとは異なる特徴やメリットのあるカードが適しています。

例えば、メインカードの国際ブランドが利用できない店舗でも支払えるように、異なる国際ブランドのカードをサブに選びましょう。メインとサブで異なる国際ブランドを選べばカード決済を利用できる店舗が増え、店舗ごとに2枚のカードを使い分けられます。

メインカードが「ポイント還元率が高い代わりに旅行に関する特典が少なめ」という特徴があるなら、サブカードは旅行特典が充実しているものを選ぶことで、メインの足りない部分をカバーできます。

ただし、年会費が有料のサブカードを選ぶと、メインカードの年会費と合わせて支払うのが大変です。サブカードはメインカードと比較して利用する機会が少なく、年会費を支払った分の特典やサービスを利用できずに払い損になる可能性もあります。

サブカードはメインカードの足りない部分をカバーしつつ、年会費が永年無料のカードを選ぶのがおすすめです。

FP高柳からのコメント

クレジットカードの2枚持ちの組み合わせを決める前に、「メインになるカードに何を求めるのか」を明確にすることをおすすめします。人によって「ポイントを効率的に貯めたい」「優待が充実したカードを利用したい」など、クレジットカードに求めることは異なります。2枚目は1枚目にはない特徴のカードを選ぶことになるため、1枚目のコンセプトさえ決まれば自然に2枚目の候補も絞られていきます。

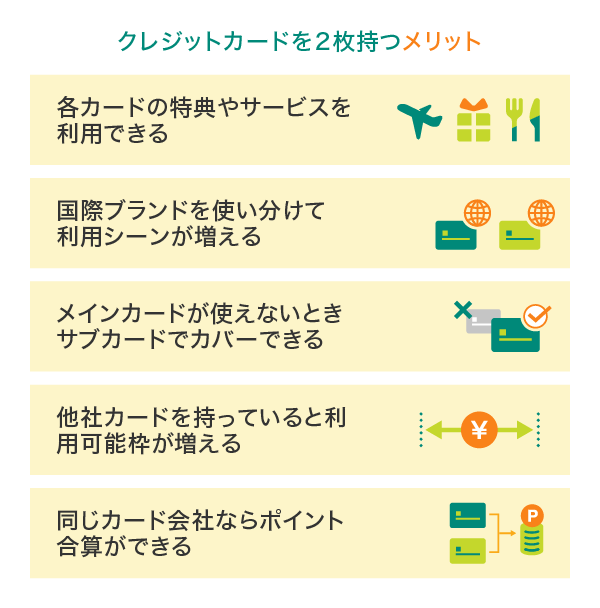

クレジットカードを2枚持つメリット

クレジットカードを2枚持ちすると、1枚のみよりも幅広い店舗を利用でき、ポイントも効率的に貯められるなどのメリットがあります。ここでは主な5つのメリットを確認しましょう。

各カードの特典やサービスを利用できる

クレジットカードにはポイントアップ特典や、優待サービスがあります。特典やサービスの内容はクレジットカードごとにさまざまです。

2枚持ちすることで、2枚のカードで異なる優待サービスや特典をすべて利用できるようになります。

メインカードとサブカードを選ぶ際は、2枚のカードに自分が利用したい特典があるのか確認しておきましょう。

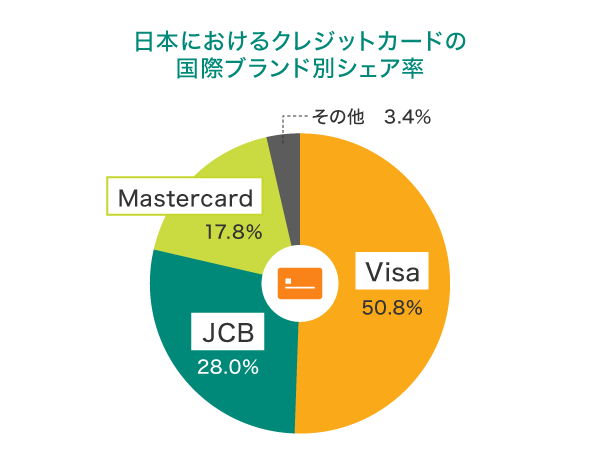

国際ブランドを使い分けて利用シーンが増える

国際ブランドが異なる2枚のクレジットカードを持つと、幅広い店舗やエリアでのカード決済が可能です。例えば1枚目の国際ブランドを、日本も含めて世界的にシェア率が高いVisaにして、2枚目をMastercardなど別の国際ブランドにすれば、利用シーンを大きく増やせるでしょう。

国際ブランドを使い分けたい場合、異なるカード会社でも同じカード会社でも発行できます。同じ国際ブランドのカードを複数枚発行できる場合があるなど、カード会社ごとに対応が異なるため、国際ブランドについて不明点があれば、申し込み前に確認しておくとよいでしょう。

なお、市場調査コンサルティング会社イプソスが2020年に実施した調査によると、日本で利用されたクレジットカードの国際ブランド別シェア率のトップはVisaで、50.8%となっています。

(出典)イプソス株式会社「2020年キャッシュレス決済大規模調」を参考に作成

こちらもあわせてご覧ください

こちらもあわせてご覧ください

メインカードが使えないときサブカードでカバーできる

クレジットカードは破損や磁気不良、紛失などさまざまな要因によって利用できなくなるケースがあります。そのような場合にクレジットカードを2枚持っていれば、メインカードが利用できなくなってもサブカードで決済ができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

他社カードを持っていると利用可能枠が増える

一般的にメインカードとサブカードを同一のカード会社で発行した場合、お持ちのカードのうち最も高いご利用枠(限度額)が合算した際の限度額となります。例えば、限度額100万円と50万円のカードを持っていた場合、ご利用可能枠は2枚合わせて100万円までとなります。

カードごとに限度額が設定されるため、異なるカード会社が発行したクレジットカードを2枚持っていることで、メインカードの利用可能枠が上限に達したとしても、サブカードの利用可能枠が空いていれば支払いに利用できます。

同じカード会社ならポイント合算ができる

同じカード会社でメインカードとサブカードを発行すると、貯まったポイントを1つに合算できるケースがあります。それぞれのカードに貯まったポイントを合算することで、高額な商品との交換が可能になるなどポイントの使い道が広がります。

FP高柳からのコメント

クレジットカードを2枚持つことで、支払いをカード払いにまとめやすくなるというメリットがあります。1枚だけの場合、そのカードに搭載された国際ブランドが利用できない店舗であったり、カードが破損していたりすると、現金などで支払うことになります。その場合、カードの利用明細に掲載されない支払いが発生してしまうので、家計管理が煩雑になります。カードを上手に2枚持つことで、カード決済できるシーンが広がり、効率的に家計管理もできるでしょう。

カードのポイントも貯まるので、家計管理とポイ活を同時並行で進められる点もメリットです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

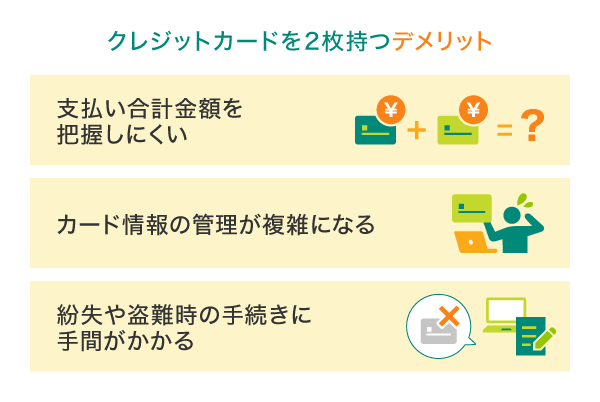

クレジットカードを2枚持つデメリット

クレジットカードの2枚持ちは、1枚よりもポイント獲得や特典を利用する面などで大変お得である一方、注意すべきデメリットもあります。ここでは、クレジットカードを2枚持ちした際のデメリットを紹介します。

支払い合計金額を把握しにくい

クレジットカードを複数枚持っている場合は、それぞれのカードで支払った合計金額の把握がしにくくなることがあります。想定以上の支払い合計額になって支払い口座が残高不足になってしまうと、遅延損害金などのペナルティが発生します。

返済が滞ると信用情報機関に記録されて今後のローン審査に悪影響になる可能性もあるため、定期的に各クレジットカードの利用履歴を照会して、残高不足にならないように注意しましょう。

カード情報の管理が複雑になる

クレジットカードにはそれぞれ有効期限や利用可能枠、カード番号、暗証番号などの情報があります。また、カードごとに獲得したポイントを管理するときもカードの枚数が多いほど作業が煩雑になります。

カードをしっかり管理できていないと、サブスクリプションサービスなどに登録していたカードの有効期限が切れていて利用が停止されてしまったり、ポイントがいつのまにか有効期限を迎えていたりする可能性もあります。

なお、2枚以上のカードを持つ場合、ポイントが合算できるクレジットカード会社を選ぶと有効期限を見落とす心配がなくなり、効率的にポイントの交換などに利用できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

紛失や盗難時の手続きに手間がかかる

所有するクレジットカードの枚数が多いほど、紛失や盗難に遭った際の手続きに手間がかかる場合があります。

クレジットカードを紛失したり盗難に遭ったりしたときには、速やかにカード会社への連絡が必要です。1枚だけ紛失したのであれば手続きは1社のみですが、財布を丸ごと紛失したり盗難に遭ったりしたケースでは、財布に入っていたすべてのカード会社に連絡して利用停止の手続きをしなければいけません。

FP高柳からのコメント

2枚目のクレジットカードに申し込む前に、カードの管理方法を明確にしておきましょう。クレジットカードの管理が煩雑になると、カードの紛失や盗難といったトラブルに遭った場合も気が付かずに対応が遅れる可能性があります。財布のなかでメインカードとサブカードをしまっておく場所をしっかり定めておいたり、支払いに利用したあとは必ず財布内に2枚ともあることを確認したりするなど、管理のルーティンを決めておきましょう。

クレジットカードの3枚持ちはもっと便利になる?

すでに2枚のクレジットカードを持っている方が、新たにクレジットカードに申し込んで3枚持ちすることもできます。クレジットカードの所有枚数には、原則として上限はありません。

実際、一般社団法人日本クレジット協会の調査結果によると、2024年3月末時点でのクレジットカードの発行枚数は「3億1,364万枚」です。日本国内の20歳以上の総人口1億449万人(※)で考えれば、1人につき約3枚のクレジットカードを持っている計算になります。

2024年3月1日(金)時点の20歳以上の総人口1億449万人(総務省統計局「人口推計」)

(出典)一般社団法人日本クレジット協会「クレジットカード発行枚数調査結果の公表について」を参考

別ウィンドウで「一般社団法人日本クレジット協会」のPDFを開きます。

上記PDFは予告なく変更、または削除される可能性があります。その場合は一般社団法人日本クレジット協会のホームページからご確認ください。

クレジットカードを3枚持ちすることで、シーンや用途別に効率的にポイントが貯まるクレジットカードを選びやすくなり、それに加えて幅広い付帯特典を利用できます。

一方で、紛失や盗難のリスクが高まるため、徹底したクレジットカードの管理が求められます。また、短時間で立て続けに申し込みをしてしまうと、カード会社に「資金繰りに困っているのでは」という印象を抱かせやすく、審査結果に影響する可能性があるので注意が必要です。

自身にとってクレジットカードの3枚持ちは2枚持ちよりもお得なのかをよく検討したうえで、カードを申し込みましょう。

三井住友カードのお得なポイント還元サービス

ここからは、三井住友カードのお得なポイント還元サービスをご紹介します。

三井住友カードのお得なポイント還元サービス

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

Oliveフレキシブルペイについて、クレジットモードのご利用のみ対象です。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

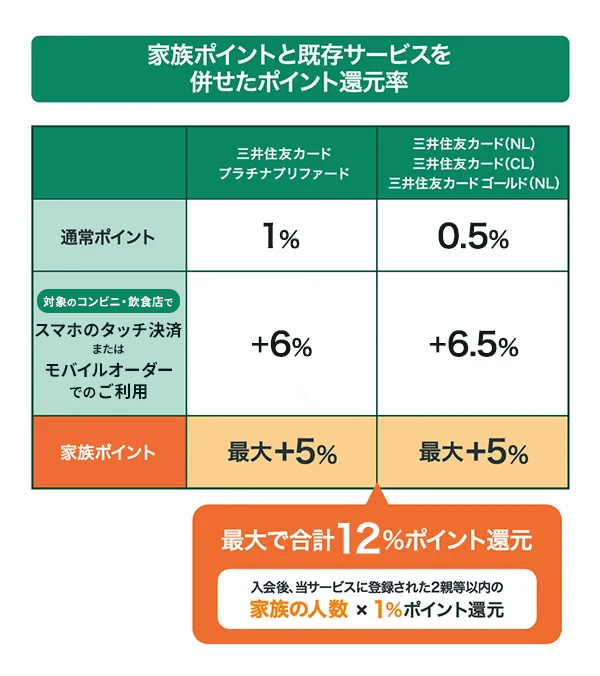

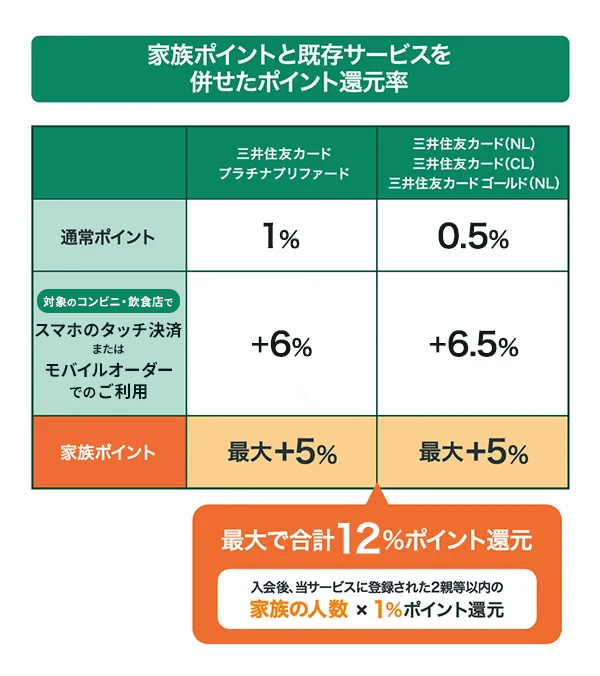

家族ポイントなら、対象のコンビニと飲食店でスマホでのタッチ決済またはモバイルオーダー利用でポイント還元率が最大12%!

「家族ポイント」は、三井住友カードの対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップするサービスです。登録できる家族は2親等までで、最大+5%のポイントが還元されます。

最大9人まで登録ができますが、6人以上の場合でも+5%還元となります。

さらに、対象の三井住友カードなら、通常のポイント200円(税込)につき1ポイント(0.5%)に加えて、対象のコンビニ・飲食店でスマホでのVisaのタッチ決済、Mastercardタッチ決済またはモバイルオーダーのご利用で+6.5%が還元されるので、家族ポイントと合わせれば、最大で12%のポイント還元!

スマホのタッチ決済またはモバイルオーダーのご利用で7%ポイント還元が適用された場合の還元率です。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「家族ポイント」のサービス詳細ページをご確認ください。

最大12%ポイント還元を受けるには取引条件があります。

対象カードを登録したバーコードなどのスマホ決済アプリのご利用分は、ポイント加算の対象となりません。

対象店舗のネットショッピング、配達サービスなどのご利用は、ポイント加算の対象となりません。

詳細は以下ホームページをご確認ください。

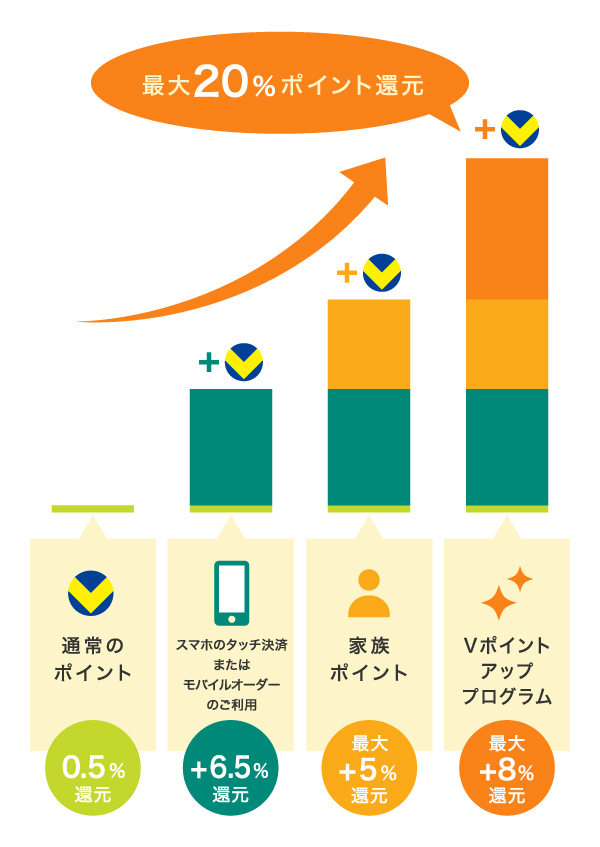

対象のコンビニ・飲食店で最大20%ポイント還元の「Vポイントアッププログラム」

「Vポイントアッププログラム」は対象サービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+8%)とスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用(+6.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

Vポイントアッププログラムの対象サービスは7種類。そのうち5つのサービスがOlive独自の特典です。三井住友カード(NL)の場合、対象サービスの条件を満たせば、最大15.5%、Oliveの場合は条件を満たせば最大20%のポイントが還元されます。

Vポイントアッププログラムのご利用に、家族ポイント5人以上のご登録と、対象店舗でのスマホのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーをご利用いただくと、あわせて最大20%還元となります。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントアッププログラムを利用するには、SMBC IDにご登録のうえ、Vpass連携が必要となります。

Oliveフレキシブルペイについては、クレジットモードでのご利用のみ対象です。また、クレジットモードに設定していたとしても、iD決済は一律デビットモード払いとなるため対象となりません。

Oliveフレキシブルペイと三井住友カード(NL)の両カードをお持ちのうえ、同一のSMBC IDで管理いただいた場合は、三井住友カード(NL)の対象コンビニ・飲食店でのご利用も最大20%のポイント還元率となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

詳しくはご利用前に以下をご覧ください。

「Vクーポン」と「Vミッション」は、三井住友カードでのお買い物がよりお得になるサービスです。

Vクーポンは、個人の好みに合わせておすすめされるクーポンをクリック1つで入手することができ、対象店舗またはサイト経由対象のネットショップでお買い物をすることで、特典を獲得できるサービスです。対象の店舗やネットショップは、ファッションやグルメ、レジャー・アウトドアなど、幅広いジャンルを取りそろえています。

Vミッションは、対象店舗ごとに設定されるミッションを達成すると、特典を獲得することができます。会員様のご利用状況に合わせて、パーソナライズされたミッションが毎月届き、いつものお買い物をお得に楽しむことができるサービスです。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

クレジットカードを2枚持ちすることで、1枚目のメインカードが利用できないときでもサブのクレジットカードで支払うことができます。ポイントを効率よく貯められたり、2枚で異なる優待や特典を利用できたりと、1枚だけでは得られないメリットが多くあります。

三井住友カードから2枚を選ぶなら、「三井住友カード ゴールド(NL)」と「三井住友カード(NL)」、または「三井住友カード ゴールド(NL)」と「Oliveフレキシブルペイ ゴールド」がおすすめの組み合わせです

自分に合う複数枚のクレジットカードを持ち、お得にサービスを利用しましょう。

よくある質問

Q1.クレジットカード最強の2枚は?

メインのクレジットカードは、普段の日常生活の支払いに利用する際にメリットの多いものがおすすめです。一方サブカードは、メインカードにない特徴や優待特典があるカードがよいでしょう。また、メインカードと異なる国際ブランドを選択すると、幅広い店舗や施設でカードを使い分けられます。

なお、日本にあるクレジットカードのなかで、最も多い国際ブランドは「Visa」です。

詳しくは以下をご覧ください。

Q2.クレジットカードは何枚から「作りすぎ」になる?

クレジットカードの所有枚数には、原則として上限はありませんので、何枚持っていても作りすぎにはなりません。用途に応じて使い分ければ、効率よくポイントを貯められます。ただし、紛失・盗難のリスクが大きくなることや、短期間で複数枚申し込むと審査に影響する可能性がある点に注意が必要です。

詳しくは以下をご覧ください。

Q3.同じ国際ブランドで2枚のクレジットカードを持つことはできる?

1枚目と2枚目のクレジットカードを、それぞれ異なるカード会社で発行する場合、同じ国際ブランドで持つことは可能です。また、カード会社によっては、同じ国際ブランドのカードを2枚持てることもあります。カード会社ごとに対応が異なるため、事前に確認しましょう。

詳しくは以下をご覧ください。

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年11月時点の情報のため、最新の情報ではない可能性があります。