健康診断や人間ドックでクレジットカードは使える?メリットや注意点を解説

2023.08.28

健康診断や人間ドックでクレジットカードは使える?メリットや注意点を解説

健康診断や人間ドックでクレジットカードは使える?メリットや注意点を解説

2023.08.28

毎日の生活費の支払いで役立つクレジットカードですが、健康診断で利用することもできるのでしょうか。クレジットカードで健康診断の費用を支払うことができれば、手持ちの現金がなくても安心して受診できるでしょう。

ここでは、健康診断の費用をクレジットカードで支払うことができるのか、健康診断の費用をクレジットカードで支払うメリット、病院から普段の利用までいつでもおすすめできる三井住友カードについて紹介します。

日常利用でポイント貯まる!

三井住友カード(NL)

三井住友カード

ゴールド(NL)

年間100万円のご利用で

お得なキャンペーン実施中!

カード決済を導入している医療機関はどのくらい?

病院は料金システムが分かりにくいと感じることも多く、「手持ちの現金だけでは支払いができずにATMでお金を下ろした」という経験を持つ方もいるのではないでしょうか。

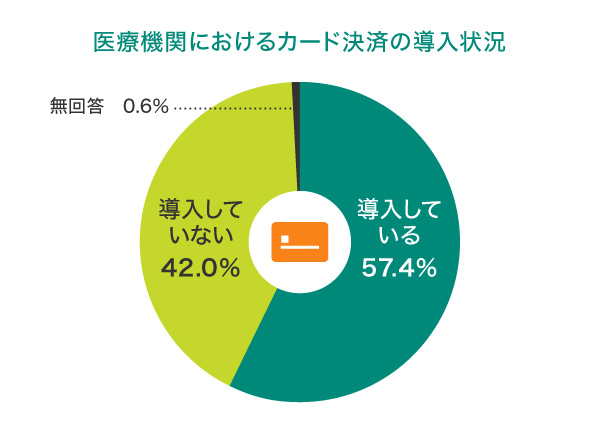

2022年に厚生労働省が実施した調査によると、クレジットカード決済を導入している病院は57.4%。半数以上の病院で、クレジットカード決済に対応していることが分かりかります。

(出典)厚生労働省「医療機関における外国人患者の受入に係る実態調査結果報告書 」(令和4年3月)を参考に作成

別ウィンドウで「厚生労働省」のPDFを開きます。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は厚生労働省ホームページからご確認ください。

別ウィンドウで「厚生労働省」のウェブサイトへ遷移します。

半数以上の医療機関でクレジットカード決済が導入されていますが、ほとんどの店舗でカード払いができる飲食業界や小売業界などと比較すれば、クレジットカード決済の導入状況は道半ばといったところでしょう。

しかし、総合病院や大学病院ではほとんどのところで、1回払いもしくは分割払いで医療費が支払えるようになっており、今はクレジットカードに対応していない医療機関でも、今後は対応してくれる可能性がありそうです。

健康診断や人間ドックの費用についても、カード払いができる病院は今後ますます増えていくでしょう。

健康診断や人間ドックにかかる費用

「医療機関で支払う費用のうち、自己負担は3割」と覚えている方もいるかもしれませんが、健康診断や人間ドックは一般的な入院や手術とは異なります。病気の治療が目的ではないことから、健康保険が適用されない「自由診療」であり、全額自己負担が原則です。

全国健康保険協会によれば、生活習慣病予防健診の自己負担額の最高額は、健診の種類ごとに以下のとおりです。

| 健診の種類 | 令和5年度の自己負担額 |

|---|---|

| 一般健診 | 最高5,282円 |

| 眼底検査(医師の判断により実施した場合) | 最高79円 |

| 子宮頸がんの検診単独 | 最高970円 |

また、一般健診に追加して受診する健診の自己負担額の最高額は以下のとおりです。

| 健診の種類 | 令和5年度の自己負担額 |

|---|---|

| 付加健診 | 最高 2,689 円 |

| 乳がん検診(40~48歳の方) | 最高 1,574円 |

| 乳がん検診(50歳以上の方) | 最高1,013円 |

| 子宮頸がん検診 | 最高970円 |

| 肝炎ウイルス検査 | 最高582円 |

(出典)全国健康保険協会「健診受診の手引き2023 」を参考に作成

別ウィンドウで「全国健康保険協会」のPDFを開きます。

多くの健康保険組合が健康診断や人間ドック費用の助成を行ってはいるものの、受診するコースや検査項目などの違いによっては、自己負担費用が予想以上に高額になるケースもあります。

協会けんぽ東京支部の「健診受診の手引き2023」によれば、2023年度の一般健診の費用は総額1万8,865円、協会けんぽの約7割負担を差し引けば、自己負担額は5,282円です。ただし、子宮頸がん検診や乳がん検診などは別途で費用の負担が必要になります。

40歳の女性が一般健診に加え、付加健診、子宮頸がん検診、乳がん検診を受診した場合の自己負担は以下のとおりです。

| 健診の種類 | 自己負担額 |

|---|---|

| 一般健診 | 5,282円 |

| 付加健診 | 2,689円 |

| 子宮頸がん検診 | 970円 |

| 乳がん検診 | 1,574円 |

| 合計 | 10,515円 |

一方の人間ドックの費用は、受診機関によって異なります。「日帰り・泊まり」、「オプション検査を追加するか・しないか」によっても必要な金額が大幅に異なるため、費用が気になる場合は事前に問い合わせをしておきましょう。一般的に日帰り人間ドックの費用相場は3万~5万円とされていますが、泊まりでオプション検査を追加すると10万円以上かかることもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

健康診断や人間ドックの費用をクレジットカードで支払うメリット

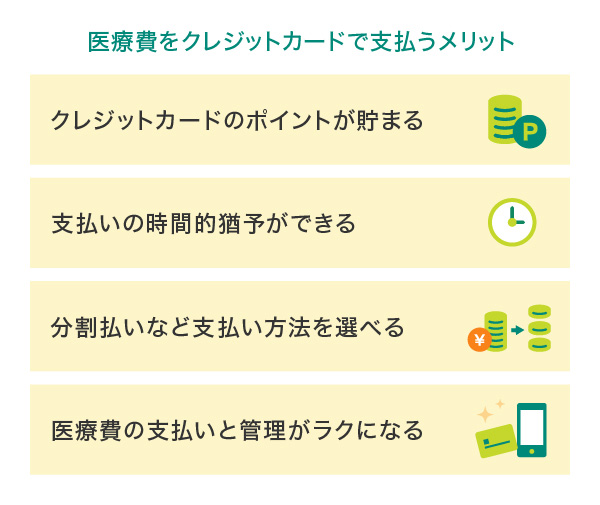

健康診断や人間ドックをはじめとする医療費をクレジットカードで支払うことができれば、以下の4つのメリットが得られます。

クレジットカードのポイントが貯まる

健康診断は数千円から1万円、人間ドックは3万円から10万円くらいの高額な出費になりますが、クレジットカード払いができれば、利用金額に応じたポイントが貯まるのでお得です。貯まったポイントはキャッシュバックとしてカード代金に充当したり、マイルや商品券に交換したりといったお得な使い道があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

支払いの時間的猶予ができる

健康診断や人間ドックなどの費用の支払いでクレジットカードを利用することで、実際にお金が口座から引き落とされるまで猶予期間ができるメリットがあります。

現金払いの場合、健康診断なら数千円~1万円、人間ドックなら3万~10万円くらいの現金がないと利用できません。クレジットカードは毎月の締め日までの利用額が翌月の引き落とし日にまとめて引き落とされるため、現金が不足していても受診できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

分割払いなど支払い方法を選べる

現金の場合は健康診断や人間ドックなどの費用を一括で支払う必要がありますが、受診した医療機関が対応していれば、1回払い以外に2回払い、分割払い、リボ払いといった複数の支払い方法から、自身に都合の良い方法を選択できます。

医療費の支払いと管理がラクになる

健康診断や人間ドックなどの費用をクレジットカードで支払うことで、医療費の支払いと管理が簡単になるメリットがあります。

クレジットカード払いなら窓口で紙幣や小銭を用意する手間がなくなり、スムーズに会計を終わらせることができます。

また医療費をクレジットカード払いにまとめることで、毎月の家計管理だけでなく、確定申告で医療費控除を受ける際に必要な医療費の計算が楽になる点もメリットです。

三井住友カードでは「WEB明細」を利用することで、スマートフォンの「Vpassアプリ」からクレジットカードの利用履歴をいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。一度利用すると手放せなくなるほど、家計管理が便利になるでしょう。

健康診断や人間ドックの費用をカード払いにする際の注意点

医療費をクレジットカードで支払う場合、その支払いが医療費控除の対象になるかについては事前に把握しておきましょう。

クレジットカードで支払った医療費は「医療費控除」の対象ですが、健康診断や人間ドックの費用は医療費控除の対象からは外れます。

ただし、健康診断や人間ドックの結果として病気が見つかった場合は、健康診断や人間ドックの費用も医療費控除に含まれます。これは、病気が見つかって治療した場合はその健康診断や人間ドックが、治療に先立って行われる診療と同様と考えられるためです。

国税庁によると、医療費控除の対象となる医療費は、医師による診療または治療にかかった費用のほか、治療または療養に必要な医薬品の購入費用(※1)、医師による診療などを受けるための通院費(※2)や医師などの送迎費といった交通費も含まれます。

※1 病気の予防や健康増進のために用いられる医薬品の購入代金は医療費となりません。また、特定一般用医薬品等購入費を支払った場合の医療費控除の特例(セルフメディケーション税制)は、通常の医療費控除との選択適用となります。

※2 公共交通機関が利用できない場合を除いたタクシー代、自家用車で通院する場合のガソリン代や駐車場の料金などは、控除の対象には含まれません。

(出典)国税庁ホームページ「No.1122 医療費控除の対象となる医療費 」を加工して作成

別ウィンドウで「国税庁」のウェブサイトに遷移します。

上記ウェブサイトは予告なく変更、または削除される可能性があります。その場合は国税庁ホームページからご確認ください。

別ウィンドウで「国税庁」のウェブサイトへ遷移します。

クレジットカードの支払い方法によって発生する分割払いやリボ払いの手数料、キャッシングの利息は医療費控対象となりません。

医療費控除の適用を受ける場合は医療費控除の明細書の添付のみで、領収書は必要ありません。ただし、明細書の内容確認のため、税務署から領収書の提示や提出を求められることもあります。税務署への提出に備え、添付を省略した書類については、法定申告期限から5年間は保管しておきましょう。このとき、健康保険組合から発行される医療費通知ではなく、医療機関が発行した領収書が必要です。

医療費の支払いから普段使いまで!お得で便利に使えるクレジットカードとサービス

医療費や健康診断、人間ドックの支払いに利用するクレジットカードを決める際は、ポイント還元率や、付帯サービスの充実度にも注目しましょう。

ここでは、医療費の支払いから普段使いまで幅広く利用できる、おすすめの三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 1・2・3

ポイント

最大7%還元

即時発行可能!

最短10秒4

海外旅行傷害保険 5

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率となります。

※4 即時発行ができない場合があります。

※5 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・

飲食店でスマホの

タッチ決済ご利用で 2・3・4

ポイント

最大7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。 Google Pay™ 、Samsung Walletで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

三井住友カード(NL)・三井住友カード ゴールド(NL)なら、ポイント還元率が最大7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済で支払うと、ポイント還元率が通常のポイント分を含んだ7%になります。

ポイント還元率はご利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

一部、ポイント加算対象とならない店舗、および指定のポイント還元率にならない場合があります。

一部、Visaのタッチ決済・Mastercard®タッチ決済がご利用いただけない店舗があります。

Google Pay™ 、Samsung Walletで、Mastercardタッチ決済はご利用いただけません。

お店側で高額のご利用を制限されている場合があります。

iD、カードの差し込み、磁気取引は対象となりません。カード現物のタッチ決済の還元率は異なります。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で最大7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードおよびプラチナカードよりも高くなっているほか、ポイント還元の特典が充実しています。

健康診断や人間ドックをはじめとする医療費の支払いにクレジットカードを活用しよう!

健康診断や人間ドックの費用をクレジットカード払いにすることで支払いを後払いにすることができ、現金の持ち合わせがなくても受診ができます。

利用金額に応じたポイントを受け取れたり家計管理が簡単になったりと、クレジットカードならではのメリットも得られるでしょう。

健康診断や人間ドックを受診する際は、日常生活の支払いも便利に使える三井住友カードを利用してみてはいかがでしょうか。

よくある質問

Q1.カード決済を導入している医療機関はどれくらい?

厚生労働省の調査によると、カード決済を「導入している」と答えた医療機関が57.4%、「導入していない」と答えたのが42.0%でした。飲食業や小売業と比較すれば導入は進んでいませんが、今後はカード払いができる医療機関の増加が期待できます。

詳しくは以下をご覧ください。

Q2.健康診断や人間ドックではどのくらいの費用がかかる?

健康診断や人間ドックは基本的に全額が自己負担であり、選択する健診の種類によっては1万円以上の高額な費用がかかることがあります。例えば40歳の女性が一般健診、付加健診、子宮頸がん検診、乳がん検診を受診した場合の自己負担額はおよそ1万515円です。

詳しくは以下をご覧ください。

Q3.健康診断や人間ドックの費用をカード払いにするメリットは?

健康診断や人間ドックの費用をカード払いにすることで、利用金額に応じたポイントが貯まる点が大きなメリットです。窓口で紙幣や小銭を財布から取り出す手間がなくなることから、スムーズに会計を終わらせることもできます。そのほか、分割などの支払い方法を選べたり、医療費の支払いと管理がラクになったりする点もメリットです。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの登録商標です。

2023年8月時点の情報のため、最新の情報ではない可能性があります。