クレジットカードと家計簿アプリで簡単!難しいキャッシュレスを管理するコツ

2023.11.15

クレジットカードと家計簿アプリで簡単!難しいキャッシュレスを管理するコツ

クレジットカードと家計簿アプリで簡単!難しいキャッシュレスを管理するコツ

2023.11.15

キャッシュレス決済の普及が進み、支払いが便利になった一方で、家計管理が難しくなったと感じる方も多いかもしれません。キャッシュレスを管理するコツとしてクレジットカードの有効活用や家計簿アプリの利用があげられます。

ここでは、クレジットカードの利用分を家計簿に記載するタイミングやキャッシュレスの家計管理のコツについて紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの利用分は家計簿にいつ記載すべき?

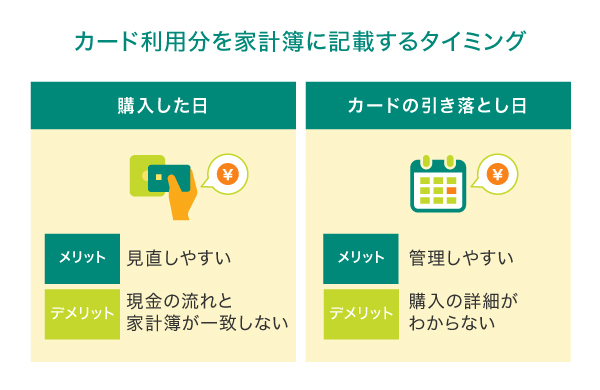

クレジットカードの利用分を家計簿に記載するタイミングとして、以下の2つが挙げられます。それぞれ見ていきましょう。

購入した日に記載する

1つ目は、商品やサービスを購入した日(クレジットカードを利用した日)に家計簿をつける方法です。購入する度に家計簿へ記載していくことで見直しがしやすい一方、現金の流れと家計簿が一致しない点に注意が必要です。

とはいえ、家計の管理や改善を目的として家計簿をつけているのであれば、購入日に記載する方法が振り返りやすく、おすすめといえます。

クレジットカードの引き落とし日に記載する

2つ目は、クレジットカードの引き落とし日に、引き落とされる金額を家計簿に記入する方法です。実際の現金の動きと家計簿の記載が一致するため、管理がしやすくなります。ただし、クレジットカードの明細では購入日と店名(サービス名)しかわからず、細かな振り返りがしにくいことが難点として挙げられます。また、仮に分割払いを利用した場合にはさらにモノの流れを把握することが難しくなってしまうでしょう。

クレジットカードを日常的に利用する方は購入日に記載する方法がおすすめですが、カードの利用頻度が低い場合や、細かく振り返る必要がない方は引き落とし日に家計簿へ記載する方法が向いています。

キャッシュレス決済の家計管理が難しい理由と対策

キャッシュレス決済は、支払い履歴をアプリやウェブで振り返れるといった便利さがある一方、家計管理が難しいと感じることもあるでしょう。ここでは難しいと感じる原因と対策について解説します。

キャッシュレス決済の種類が多い

キャッシュレス決済と一言でいっても、その方法はQRコード決済や電子マネー、クレジットカードなど多岐にわたります。便利だからと導入しすぎると、その分管理の負担が大きくなるだけでなく、ポイントなども分散して使いにくくなってしまうでしょう。

管理を容易にするためにもキャッシュレス決済は個々の生活スタイルに合わせ、必要最低限の種類に絞ることをおすすめします。自分が普段利用するシーンを振り返ったうえで、使用頻度が高いキャッシュレス決済に絞ってみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

お金の動きが見えにくい

現金払いであれば支払い時に「お金を使った」という感覚が得やすく、お財布をみればお金の増減がわかりやすいでしょう。一方、キャッシュレス決済では後払いとなることも多く、都度支払った金額を把握しにくいことが家計管理の難しさにつながっているといえます。

例えば、クレジットカード決済の際は利用明細をこまめに確認するほか、利用する度に家計簿をつけることで家計管理がしやすくなるでしょう。

家計管理のコツ!クレジットカードや家計簿アプリの活用がおすすめ

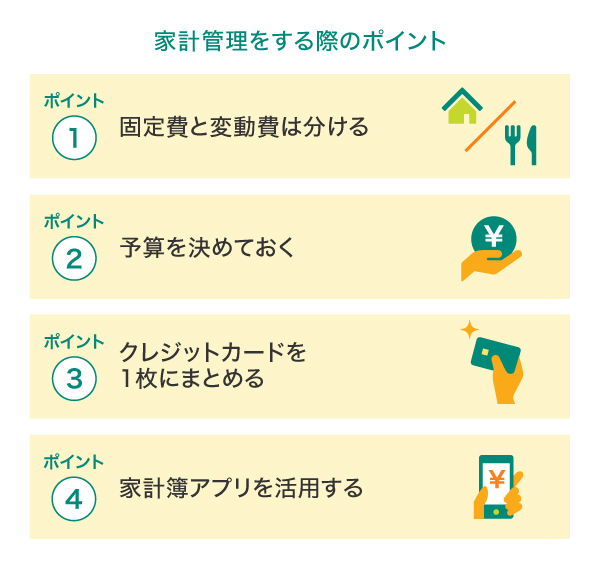

ここでは家計管理のコツについて紹介していきます。クレジットカードや家計簿アプリをうまく活用することで管理がしやすくなるのでおすすめです。

固定費と変動費は分ける

家計簿の支出項目は多岐にわたりますが、まずは固定費と変動費に分けて管理することから始めましょう。

固定費とは住居費や光熱費、通信費など毎月固定で支払っているお金のことを指します。一方で、変動費は月によって変動がある費用を指し、食費や日用品費、交際費などがあげられます。

■固定費と変動費の例

| 固定費 | 変動費 |

|---|---|

住居費 保険料 水道光熱費 通信費 自動車費 教育費 など |

食費 日用品費 交通費 交際費 美容費 医療費 特別費 そのほか(雑費など) |

固定費と変動費を分けることで家庭の支出が整理され、管理や見直しがしやすくなるでしょう。

予算を決めておく

出費を固定費と変動費に分けて把握できたとしても、それぞれの予算を決めておかなければ家計管理は難しいです。特に食費や日用品費などの変動費は、予算を決めておかないと使いすぎてしまうリスクがあります。

予算を決める際のポイントとして、月々の支出の予算と年間の支出の予算を分けて考えることがあげられます。食費や日用品費は毎月生じる一方、医療費は毎月生じるとは限りません。毎月生じる費用は月々の予算として、そうでないものは年間の予算として金額を設定したうえで、使用金額が適切かどうかを判断しましょう。

また、せっかく予算を決めても、予算以上のお金が手元にあると使ってしまうリスクがあります。

そのため、使っていいお金以外を分けて管理することで家計の状態がわかりやすくなることはもちろん、貯蓄も貯まりやすくなります。

クレジットカードを1枚にまとめる

クレジットカードはなるべく1枚にまとめることをおすすめします。複数のクレジットカードを利用していると利用明細も複数確認しなければならず、管理に手間がかかってしまうでしょう。1枚にまとめることで確認の手間が減るほか、利用明細をみるだけで家計簿代わりになるなど、家計管理のメリットが多くなります。また、ポイントがまとめられるので使い勝手がよく、節約にもつながるでしょう。

なお、クレジットカードを複数枚所持する場合は利用用途ごとにカードを使い分けることで管理がしやすくなります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

家計簿アプリを活用する

キャッシュレス決済の利用明細でも支出管理はできますが、なにを購入したかの詳細までは把握が難しいでしょう。そこで、おすすめしたいのが家計簿アプリの活用です。

家計簿アプリならスマホで入力ができることから手書きの家計簿と比べて手間がかからないほか、アプリによってはレシート読み取りにも対応しています。レシートをスマホで撮影するだけで、買い物をした日付や商品、金額といった情報がアプリ上に記録されるほか、自動で商品の項目分けをしてくれる機能が搭載されているものもあります。

また、銀行口座やクレジットカード、電子マネーなどと連携して自動で家計の収支が管理できるため、忙しい方であっても管理しやすく使い勝手がよい点がメリットです。

家計管理に役立つ三井住友カードのアプリ

三井住友カードの「Vpassアプリ」では、カードの利用状況やポイント残高がいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

また、ポイントの使いやすさも三井住友カードの特徴です。

三井住友カードのVポイントPayアプリは、カードのご利用などに応じて貯まったVポイントをお支払いに使えます。

1ポイント=1円分として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であればVポイントPayアプリでお買い物ができます。

購入したいものに対して、残高が不足している場合は、クレジットカード、または三井住友銀行から残高をチャージして使用できます。

Vポイントの交換については、Vポイントサイトをご確認ください。

生活費の支払いにおすすめの三井住友カード

ここからは生活費の支払いにおすすめの三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、安心・安全のナンバーレス。三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(NL)・三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

モバイル総合金融サービス「Olive(オリーブ)」で口座や決済をまとめて管理

Oliveは三井住友フィナンシャルグループが提供するモバイル総合金融サービスです。専用アカウント(Oliveアカウント)を作成することで、1つのアプリで口座・決済・証券・保険・ローンなどをまとめて管理できます。

Olive にはOlive 専用アプリが特にないため、「三井住友銀行アプリ」または三井住友カードの「Vpassアプリ」のどちらからもアクセスが可能です。

アプリやカード、サービスが増えて把握が難しくなったキャッシュレスを1つにまとめ、管理や適切な使い分けを助けてくれます。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Visaで世界初!(※)フレキシブルペイ機能搭載のカード「Oliveフレキシブルペイ」

Oliveアカウントを作成すると、クレジット・デビット・ポイント払いを切替えできる「Oliveフレキシブルペイ」が発行されます。後払いの「クレジットモード」、カード支払いと同時に口座から即時引き落とされる「デビットモード」、貯まったVポイントで支払う「ポイント払いモード」の3つの支払い機能が一体となり、三井住友銀行のキャッシュカードとしても機能するオールインワンカードです。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

3つの支払い機能(クレジット・デビット・ポイント払い)の切替えは、アプリ上でボタンをタップするだけ。持ち歩くカードも1枚にまとまるのでお財布がかさばりません。

Oliveフレキシブルペイは券面にカード番号・有効期限・セキュリティコード、そして口座番号が表記されていないナンバーレスカード。セキュリティ面がより強固になり、安心・安全です。カード情報はアプリから簡単に確認できます。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

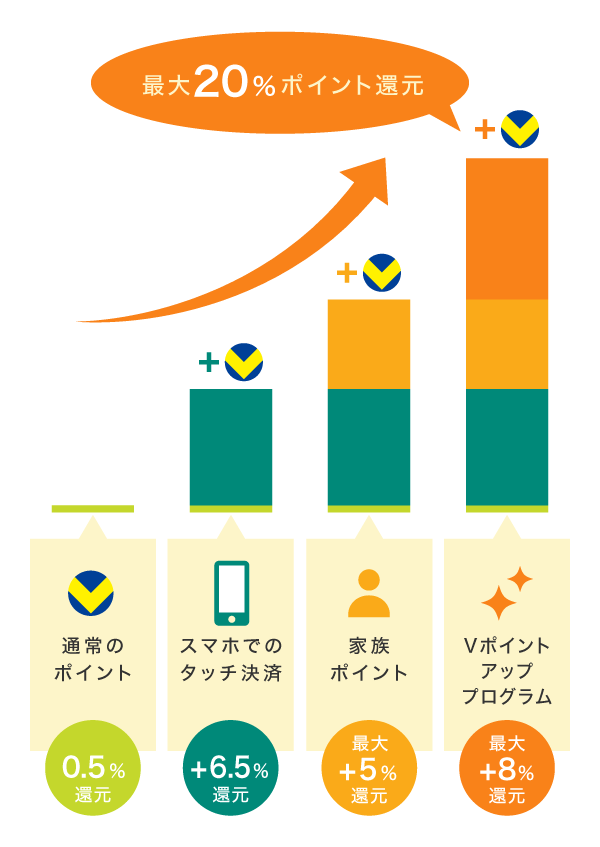

対象のコンビニ・飲食店で最大20%ポイント還元の「Vポイントアッププログラム」

「Vポイントアッププログラム」は対象サービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+8%)とスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用(+6.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

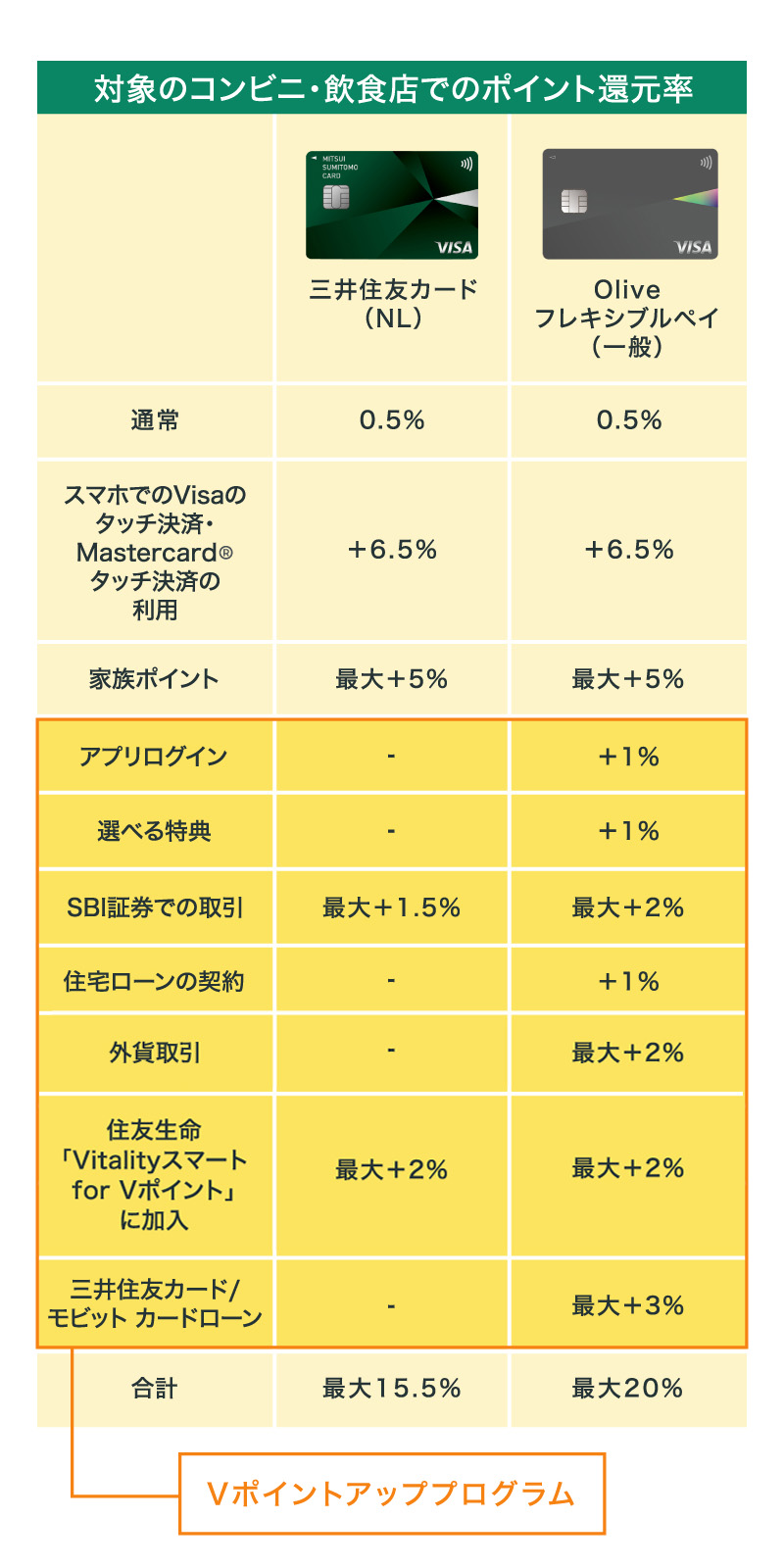

Vポイントアッププログラムのサービス

Vポイントアッププログラムの対象サービスは7種類。そのうち5つのサービスがOlive独自の特典です。三井住友カード(NL)の場合、対象サービスの条件を満たせば、最大15.5%、Oliveの場合は条件を満たせば最大20%のポイントが還元されます。

Vポイントアッププログラムのご利用に、家族ポイント5人以上のご登録と、対象店舗でのスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーをご利用いただくと、あわせて最大20%還元となります。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントアッププログラムを利用するには、SMBC IDにご登録のうえ、Vpass連携が必要となります。

Oliveフレキシブルペイについては、クレジットモードでのご利用のみ対象です。また、クレジットモードに設定していたとしても、iD決済は一律デビットモード払いとなるため対象となりません。

Oliveフレキシブルペイと三井住友カード(NL)の両カードをお持ちのうえ、同一のSMBC IDで管理いただいた場合は、三井住友カード(NL)の対象コンビニ・飲食店でのご利用も最大20%のポイント還元率となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

詳しくはご利用前に以下をご覧ください。

家計管理はクレジットカードと家計簿アプリを有効活用しよう

クレジットカードの利用分を家計簿に記載するタイミングや、おすすめの家計簿アプリについて紹介しました。クレジットカードの利用分を購入日に記載するのか、引き落とし日にまとめて記載するのかを決めたうえで、できるだけ1枚のカードに支払いをまとめるようにしましょう。また、家計管理には家計簿アプリの活用がおすすめです。

よくある質問

Q1.クレジットカードの利用分を家計簿に記載するタイミングは?

家計簿への記載タイミングとして、購入した日に家計簿に記載する方法と引き落とし日に記載する方法の2つが挙げられます。このうち、家計の管理や改善を目的とするのであれば前者が、利用頻度が低く特定の支払いにしかカードを利用していないのであれば後者がおすすめです。

詳しくは以下をご覧ください。

Q2.家計管理のコツは?

家計管理のコツとして、出費と支出を分けたうえで、それぞれの予算を決めておくことがあげられます。予算を決めておくことで全体の支出割合が把握できるほか、家計の見直しもしやすくなるでしょう。また、クレジットカードを1枚にまとめることや、家計簿アプリを活用するのもおすすめです。

詳しくは以下をご覧ください。

Visaが開発した新機能(複数の支払い方法を1つのカードに集約・決済方法選択)を使用することについて世界初(2023年1月時点/Visa調べ)

QRコードは株式会社デンソーウェーブの登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

「iD」は株式会社NTTドコモの登録商標です。

2023年11月時点の情報のため、最新の情報ではない可能性があります。