ゴールドカードの2枚・3枚持ちは可能?複数枚持つときの選び方や注意点を解説

2025.12.25

ゴールドカードの2枚・3枚持ちは可能?複数枚持つときの選び方や注意点を解説

ゴールドカードの2枚・3枚持ちは可能?複数枚持つときの選び方や注意点を解説

2025.12.25

ゴールドカードは2枚以上の複数枚を持つことが可能です。一般カードよりも特典や付帯サービスが充実している特徴があり、「どのゴールドカードも魅力的で1枚に絞れない」ということも珍しくありません。そんなときは、ゴールドカードの2枚持ちをおすすめします。

ここでは、ゴールドカードを2枚以上持つメリット・デメリット、おすすめの三井住友カードのゴールドカードをご紹介します。

この記事でわかること

こちらもあわせてご覧ください

ゴールドカードの2枚・3枚持ちは可能

結論から言うと、ゴールドカードは2枚以上持つことができます。クレジットカードの保有枚数には原則として制限がありません。従って、入会審査に通過すればゴールドカードであっても複数枚の保有は可能です。

「ステータスカードは1枚しか持つことができないもの」と思っている人もいるかもしれません。実際、ゴールドカードは申込条件や審査基準が一般カードよりも厳しいと言われていますが、2枚持ちを諦める必要はありません。

また、ゴールドカードは発行しているカード会社ごとにさまざまな特徴や付帯サービスがあります。ゴールドカードを複数枚持つ場合は、利用頻度の高いサービスが付帯しているカードをメインカードに、メインにはない特徴を持つものをサブカードにする、といった方法などで活用の幅を広げるのがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

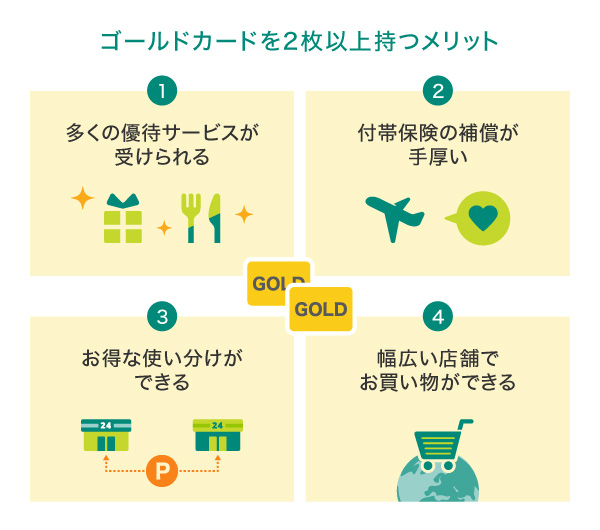

ゴールドカードを2枚以上持つメリット

ゴールドカードを2枚以上持つことには、さまざまなメリットがあります。それぞれ詳しく紹介していきましょう。

メリット1 多くの優待が受けられる

ゴールドカードは、一般カードに比べて多くの優待や特典が付帯されています。サービス内容はカードの種類によって異なり、「空港ラウンジサービス」や「レストラン・ホテルでの優待」、「旅行傷害保険」などさまざまです。

ゴールドカードを2枚持ちしたいなら、「ホテルの宿泊が割引されるゴールドカード」と「レストランでの優待が利用できるゴールドカード」をそれぞれ持っていれば、旅先や出張先で特典を活用できるシーンが広がります。

このように、異なる付帯サービスのゴールドカードを複数枚持てば、その分利用できる優待や特典の幅を広げられるメリットがあります。

ゴールドカードには海外・国内旅行傷害保険が付帯されていることが多く、旅行中の万が一のアクシデントに備えられます。複数枚のゴールドカードを持っていれば、基本的にカード会社ごとに補償を受けられるため、より手厚い備えができるメリットがあります。

ただし、クレジットカードの付帯保険には、「自動付帯」と「利用付帯」があります。利用付帯のカードの場合は、飛行機のチケットやツアーの代金を当該のクレジットカードで支払った場合など、一定の条件をクリアしていれば適用されます。

例えば、海外旅行傷害保険が付帯されているゴールドカードを持っていれば、渡航先で急な病気で治療や検査が必要となった場合でもその付帯保険から補償を受けられます。しかし、海外の医療事情では、日本よりも高額になるケースもあるため、治療内容によっては1枚のゴールドカードでは補償が足りないことも考えられます。そんなとき、海外旅行傷害保険が付帯されている別のゴールドカードを持っていれば、実際にかかった医療費を上限にそのカードからも補償を受けられる場合があります。

Visa・Mastercard®発行(デュアル発行)の場合は、保険金額は合算されず1枚分の補償となります。

複数のクレジットカード付帯の海外旅行傷害保険にご加入の場合、傷害死亡・後遺障害の保険金額は合算されず、最も高い保険金額が限度となります。

傷害死亡・後遺障害以外の保険⾦は、複数の同種保険にご加⼊の場合、カード付帯に限らず、各保険の保険⾦額に応じて、保険⾦が⽀払われるべき損害額を按分して保険⾦をお⽀払いします。

このように旅先での万が一のアクシデントに対し、ゴールドカードでしっかりと備えられることは安心感にもつながるでしょう。

メリット3 お得な使い分けができる

複数のゴールドカードを、お店やシーンに合わせて使い分けることで、ポイントや特典などのお得なメリットが得られます。

クレジットカードは、カード会社によってポイント還元率やポイントがアップする対象店舗が異なります。複数のゴールドカードを持っていれば、利用シーンに応じてカードを使い分けられるため、より効率的にポイントを貯められます。「コンビニや飲食店ではゴールドカードA、出張のホテルの宿泊代はゴールドカードB」など、上手に使い分けてみるとよいでしょう。

例えば「三井住友カード ゴールド(NL)」の場合、対象のコンビニ・飲食店で、スマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

メリット4 国内・海外で使える場所が広がる

ゴールドカードを複数枚持つことで、国際ブランドの使い分けができる点も大きなメリットです。

クレジットカードの国際ブランドにはVisaやMastercard®などがありますが、国や地域によって利用できる店舗数が異なります。例えば、店舗によって「Visaは使えるけれど、ほかの国際ブランドは使えない」といった制限があることも珍しくありません。

異なる種類の国際ブランドでゴールドカードを発行していれば、店舗に合わせてカードの使い分けができます。特に海外ではVisaやMastercardの普及率が高いため、複数の国際ブランドを持っておくことでゴールドカードを活用するシーンも広がります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

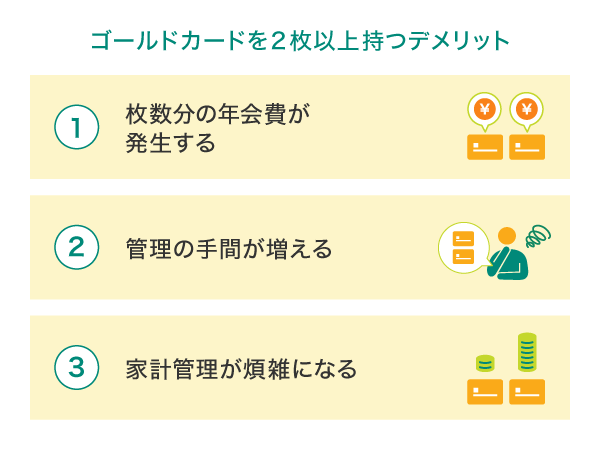

ゴールドカードを2枚以上持つデメリット

ゴールドカードを2枚以上持つことにはさまざまなメリットがある一方、いくつかのデメリットも存在します。ゴールドカードを複数枚発行する際は、あらかじめデメリットについても確認しておきましょう。

枚数分の年会費が発生する

一般カードは年会費無料のものが多くありますが、ゴールドカードは年会費が設定されていることが一般的です。複数枚のゴールドカードを持てばその枚数分の年会費がかかるため、保有コストがかさむデメリットがあります。

年会費に見合うような特典や優待サービスを利用できれば問題ありませんが、「あまり利用しやすいサービスがない」という場合は、保有コストのデメリットの方が大きくなってしまうでしょう。

なお、ゴールドカードによっては一定の条件を満たすことで年会費が無料になったり、割引されたりするものもあります。三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドでは、年間100万円のご利用で翌年以降の年会費が永年無料となります。ぜひメインのゴールドカードとしてご検討ください。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

管理の手間が増える

保有するカードが増えれば、その分管理や手続きの手間が増えてしまいます。クレジットカードを増やし過ぎると、紛失・盗難の被害に気付きづらくなるリスクもあるので、2枚以上クレジットカードを持つ場合は、より注意深く管理しましょう。普段からカードをしっかり保管し、定期的に利用明細を確認すると安心です。

また、クレジットカードを2枚以上持つ場合は、カード会社を統一したほうが利便性、安全性ともに優れており、おすすめです。

なお、三井住友カードでは「不正利用検知システム」を採用し、24時間365日カード利用のモニタリングをしています。

家計管理が煩雑になる

2枚以上のゴールドカードを持つ場合、それぞれの利用状況を確認する手間がかかります。「どのカードでどれくらい使っているか」ということが把握できていなければ、ついカードを使いすぎてしまうこともあるかもしれません。

また、カードによって引き落とし日が違えば、それに応じて口座残高を確認する必要もあります。「引き落とし日を忘れていて、支払いができていなかった」ということになれば、信用情報にも傷がついてしまいます。

カードの利用状況は、カード会社のスマホアプリや公式サイトなどで手軽に確認できることが多いので、定期的にチェックするようにしましょう。

例えば、三井住友カードの「Vpassアプリ」では、カードの利用状況や保有ポイントがいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

ゴールドカードを複数枚持つときの選び方

ゴールドカードを2枚・3枚と複数枚持つときは、メインカードとサブカードで使い分けると活用の幅が広がります。おすすめのカードの選び方をご紹介しましょう。

国際ブランドが異なるカードを選ぶ

店舗によって利用できる国際ブランドが限られていることがあるため、国際ブランドや付帯サービスなどの特徴が異なるカードを選ぶとよいでしょう。複数の国際ブランドのカードを持っていれば、メインのカードの国際ブランドには対応していないお店でも、サブカードで決済することができ、お買い物に便利です。

付帯サービスや特典が異なるカードを選ぶ

ゴールドカードはカード会社それぞれで付帯サービスや特典が異なります。例えば、旅行に関する補償が手厚いカードは、「事前に旅費などを当該カードでクレジット決済した場合」などといった条件があることも珍しくありません。事前に条件をよく読んで選ぶようにしましょう。

ポイントアップする店舗が異なるカードを選ぶ

カードの利用でポイント還元率がアップする店舗が異なるゴールドカードを選べば、利用する店舗に応じて使い分けがしやすくなります。

似たカードを複数枚発行してしまうと、結局利用するシーンも重複してしまうので、しっかり特徴を押さえて申し込みましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードを複数枚持ちするときの注意点

ゴールドカードを複数枚申し込む場合、申し込みのタイミングに注意が必要です。

クレジットカードの申込状況は、信用情報として各金融機関で共有されます。そのため、短期間で立て続けにゴールドカードへ申し込むと、「何か事情があるのではないか」と疑われる原因となってしまいます。結果として審査に影響する可能性もあるため、複数枚のゴールドカードを作る際はタイミングを考慮しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

複数枚持ちにおすすめ!三井住友カードのゴールドカード

ここでは、ステータス性はもちろん、さまざまな特典が得られることで人気の「三井住友カード ゴールド(NL)」と「Oliveフレキシブルペイ ゴールド」の2種類をご紹介します。

三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドの比較表や、モバイル総合金融サービス「Olive(オリーブ)」の特徴もチェックして、カード選びの参考にしてみてください。

VisaかMastercardが選べる、三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

支払いの管理が便利でお得!Oliveフレキシブルペイ ゴールド

日本国内在住の満18歳以上の方(※)が利用できるゴールドカードです。Oliveフレキシブルペイ ゴールドは、一般ランク同様に4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられる1枚です。

また、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

続いて、三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドを比較して、どちらのゴールカードがご自身のライフスタイルに合うかをチェックしてみましょう。

複数枚持ちの場合、1枚目のカードとは別に、2枚目のカードでも年間100万円以上の利用条件を達成すると、翌年以降の年会費が永年無料になります。

1:対象取引や適用条件など詳細は、ホームページをご確認ください。

2:ご利用金額200円(税込)につき1ポイントの計算になります。

3:カード入会後に、ご希望に応じて旅行傷害保険をお好きな保険に変更いただける「選べる無料保険」の対象です。

4:事前に旅費などを当該カードでクレジット決済いただくことが前提です。

5:事前に旅費などを当該カードのデビットモードもしくはクレジットモードで決済いただくことが前提です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

続いては、三井住友カードのお得なポイントサービスをご紹介していきましょう。

三井住友カードには、対象のカードを日常の買い物や支払いに利用すると、より効率良くポイントが貯まるサービスがあります。

対象の三井住友カードなら、ポイント還元率が7%!

対象のコンビニ・飲食店で、三井住友カード ゴールド(NL)・Oliveフレキシブルペイ ゴールドをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

Oliveフレキシブルペイについて、クレジットモードのご利用のみ対象です。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

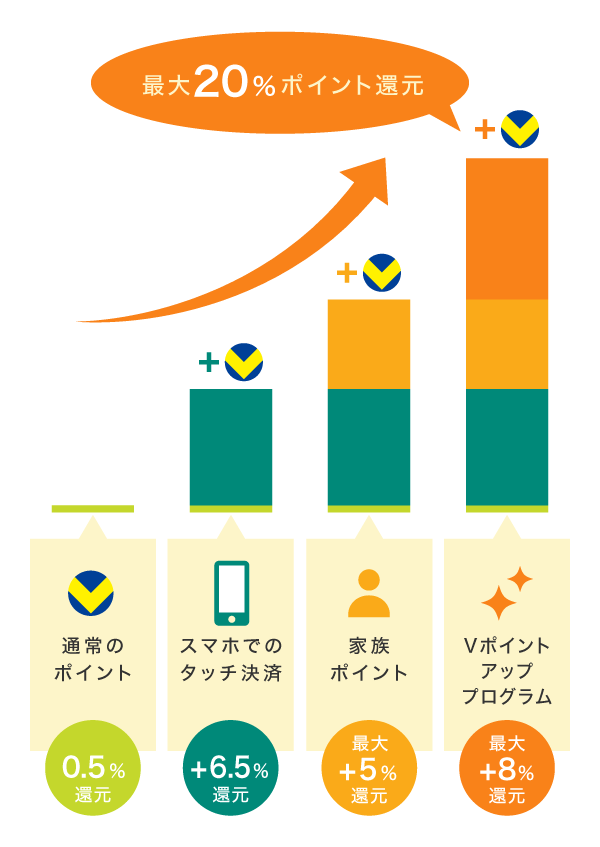

対象のコンビニ・飲食店で最大20%ポイント還元の「Vポイントアッププログラム」

「Vポイントアッププログラム」は対象サービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+8%)とスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用(+6.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay 、Samsung Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

詳しくはご利用前に以下をご覧ください。

ゴールドカードは2枚以上持つことで、「多くの優待が受けられる」、「お得に使い分けができる」などさまざまなメリットがあります。よりカードを上手に活用するためには、特徴の異なるゴールドカードを選ぶことが大切です。複数枚のゴールドカードを申し込む際は、それぞれの付帯サービスやポイント特典、優待内容などを比較して検討しましょう。

よくある質問

Q1.ゴールドカードは何枚まで保有できる?

ゴールドカードを含め、クレジットカードには原則として保有枚数の制限がありません。入会審査に通れば、ゴールドカードであっても複数枚発行できます。

詳しくは以下をご覧ください。

Q2.ゴールドカードを2枚以上持つメリットは?

異なる付帯サービスのゴールドカードを複数枚持てば、その分利用できる優待や特典の幅を広げられます。そのほかにも「お得な使い分けができる」、「付帯保険の補償が厚くなる」「国内・海外で使える場所が広がる」といったメリットがあります。

詳しくは以下をご覧ください。

Q3.三井住友カード ゴールド(NL)の年会費はいくら?

三井住友カード ゴールド(NL)の年会費は、5,500円(税込)ですが、年間100万円の利用で、翌年以降の年会費が永年無料になります。また、複数枚のカードを持っている場合、1枚目のカードとは別に、2枚目のカードでも年間100万円以上の利用条件を達成すれば、翌年以降の年会費が永年無料になります。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。