三井住友カードのゴールドカードの還元率を徹底比較!おすすめポイントを専門家が解説

2025.12.18

三井住友カードのゴールドカードの還元率を徹底比較!おすすめポイントを専門家が解説

三井住友カードのゴールドカードの還元率を徹底比較!おすすめポイントを専門家が解説

2025.12.18

三井住友カードのゴールドカードはステータス性が高く、旅行やショッピングに関する保険、各種特典などが充実しているため、多くの人に人気です。

ここでは、三井住友カードのゴールドカードの特徴や、ポイント還元率がアップするお得なサービスなどをご紹介します。専門家の解説を参考に、自分にあったぴったりのゴールドカードを見つけましょう。

この記事でわかること

こちらもあわせてご覧ください

三井住友カードのゴールドカードの還元率や特徴を紹介

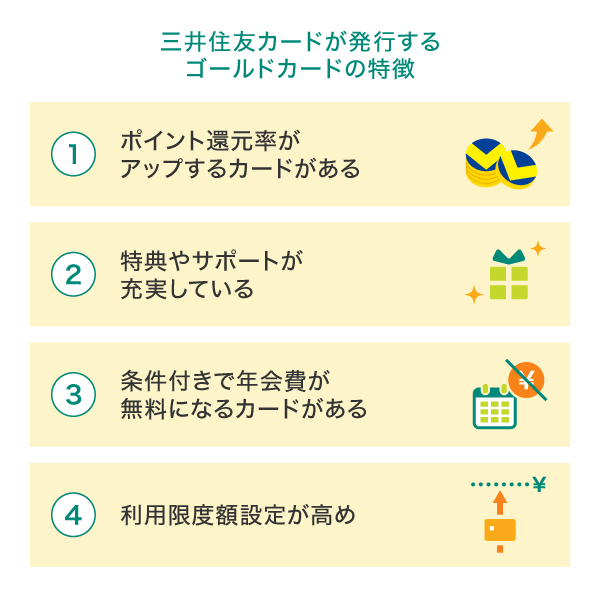

まず、三井住友カードのゴールドカードの特徴を見ていきましょう。

三井住友カードのゴールドカードは、対象店舗やご利用条件によってポイント還元率がアップする特典があります。特に25歳以下の学生は、対象のサブスクリプションサービス(サブスク)の利用料金や携帯料金をカードで支払うと、最大10%の還元が受けられます。

空港ラウンジや旅行傷害保険などの付帯サービスも充実しており、なかでも付帯保険は「選べる無料保険」として、7つの補償プランからライフスタイルに合わせて自由に選べて変更もできる点が特徴です。

また、年間利用額が100万円を超えると、翌年以降の年会費が永年無料となるのに加え、毎年10,000ポイントが付与される継続特典もあります。

さらに、一般カードと比較して、利用限度額が高めに設定されています。例えば、一般カードである三井住友カード(NL)の利用限度額は最大100万円ですが、三井住友カード ゴールド(NL)は最大200万円まで設定できます。

所定の審査があります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

そのほか、三井住友カード ゴールド(NL)はインターネットで申し込むと、最短10秒でクレジットカードの番号を発行できる点も見逃せません。

発行されたクレジットカード番号は、すぐにネットショッピングで利用できるのをはじめ、Apple Payや Google Pay™ などのモバイル決済に登録することで、実店舗での買い物も可能となります。即時発行のカードは通常、3営業日後に発行されて後日お手元に到着します。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っていません。

これらの特徴を兼ね備えた、お得で使いやすい三井住友カードのゴールドカードは、「三井住友カード ゴールド(NL)」と「Oliveフレキシブルペイ ゴールド」です。それぞれの機能やポイント還元率などを、以下の比較表で詳しく確認してみましょう。

1:対象取引や適用条件など詳細は、ホームページをご確認ください。

2:ご利用金額200円(税込)につき1ポイントの計算になります。

3:カード入会後に、ご希望に応じて旅行傷害保険をお好きな保険に変更いただける「選べる無料保険」の対象です。

4:事前に旅費などを当該カードでクレジット決済いただくことが前提です。

5:事前に旅費などを当該カードのデビットモードもしくはクレジットモードで決済いただくことが前提です。

このように、三井住友カード ゴールド(NL)、Oliveフレキシブルペイ ゴールドは、共通する特徴も多く、付帯特典やサービスが充実しています。最高2,000万円の海外・国内旅行傷害保険が付帯しているので、飛行機での移動が多い方にも役立つでしょう。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金お支払いの可否は、普通保険約款および特約などに基づきます。

さらに、国内の主要空港、およびハワイ・ホノルルの空港内にあるラウンジを無料でご利用できるので、フライトまでの時間をゆったりとお過ごしいただけます。

なお、それぞれの搭載機能で、いくつかの異なる点もあります。Oliveフレキシブルペイ ゴールドの国際ブランドはVisaのみです。Mastercardを使いたい方は、三井住友カード ゴールド(NL)を選択するとよいでしょう。

また、Oliveフレキシブルペイ ゴールドは、「クレジットモード」「デビットモード」「ポイント払いモード」「追加したカードでの支払いモード」が搭載されており、シーンに合わせて支払い方法を選べるので便利です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

普段の生活で達成できる?支払いシミュレーションを紹介

ここでは、総務省の「家計調査 2024(令和6年)」より、単身・勤労者世帯の1ヵ月あたりの平均支出金額を表にまとめました。

■単身・勤労者世帯の消費支出の内訳より

項目 |

1世帯あたりの金額 |

|---|---|

食費 |

4万5,750円 |

水道・光熱費 |

1万1,142円 |

洋服・靴代 |

5,992円 |

通信費 |

6,764円 |

習い事や旅行代 |

1万3,154円 |

理美容代 |

6,862円 |

合 計 |

8万9,664円 |

(出典)総務省統計局「家計調査 家計収支編 2024年」を参考に作成

別ウィンドウで「総務省統計局」のウェブサイトへ遷移します。

食費、水道・光熱費や通信費など、1ヵ月あたりの主な支出をまとめると、8万9,664円になります。1年では、約108万円の出費となる計算です。これらの支払いを全てクレジットカードにまとめた場合、年間100万円ご利用の条件は、普段の生活でも達成しやすいと言えるでしょう。

なお、三井住友カード ゴールド(NL)、Oliveフレキシブルペイ ゴールドの年間100万円利用特典は、2回払い、ボーナス一括払い、リボ払い、分割払いのご利用分も含みます(※)。「高額なお買い物をボーナス一括払いで支払った」「最新のスマホを分割払いで購入した」といった場合もご利用対象なので、大きいお買い物の予定がある方は、より条件を達成しやすいでしょう。

リボ払い手数料、分割払い手数料といった手数料のお支払いは対象となりません。

FP高柳からのコメント

「年間利用金額100万円」と聞くと、高いハードルに感じるかもしれませんが、1ヵ月で約8万3,334円ずつ支払えば達成できます。人によっては、家賃や水道・光熱費、スマートフォンなどの通信費、サブスクの月額利用料金、生命保険料など、毎月必ず一定額を支払う固定費だけでも5万~10万円以上の支払いになることもあります。外食費や旅行代などの変動費も含めれば、年間利用金額100万円は十分に達成可能でしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(ヒトトキ)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズに買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

FP高柳からのコメント

三井住友カード ゴールド(NL)は、国際ブランドをVisaかMastercardかで選択できる点が、特徴の1つです。国内でも一部店舗では、提携している国際ブランドがMastercardのみといった場合もあるため、そのような店舗で買い物をする機会が多い方には三井住友カード ゴールド(NL)がおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

Oliveフレキシブルペイ ゴールド

日本国内在住の満18歳以上の方(※)が利用できるゴールドカードです。Oliveフレキシブルペイ ゴールドは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられる1枚です。

また、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

クレジットモードは満20歳以上のご本人に安定継続収入のある方が対象です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードのお得なポイントサービス

ここでは、対象の店舗やご利用条件によってポイント還元率がアップする、三井住友カードのお得なポイントサービスをご紹介します。

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード ゴールド(NL)、Oliveフレキシブルペイ ゴールドをスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。また、クレジットモードのご利用のみ対象です。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

「Vポイントアッププログラム」は対象サービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

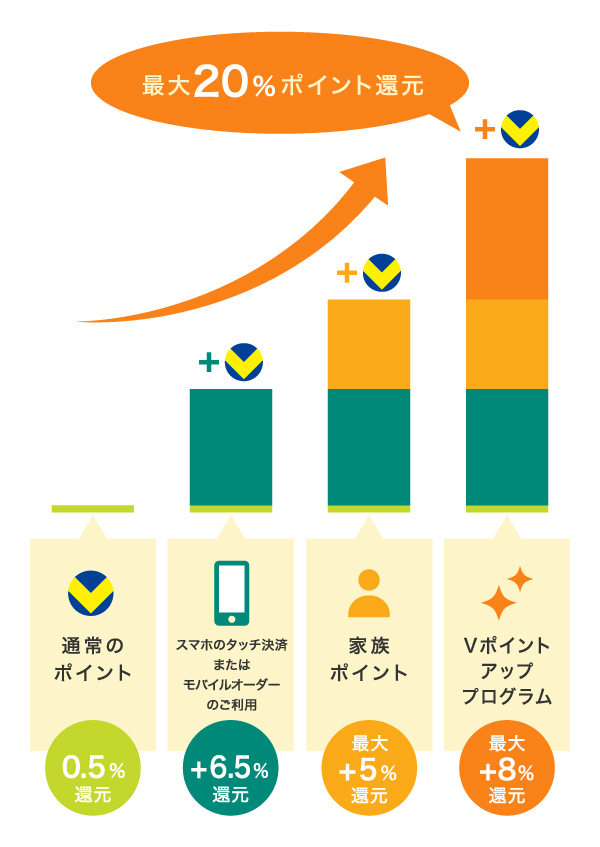

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+8%)とスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用(+6.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay 、Samsung Payで、Mastercardタッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

詳しくはご利用前に以下をご覧ください。

家族ポイントなら、対象のコンビニと飲食店でスマホでのタッチ決済またはモバイルオーダー利用でポイント還元率が最大12%!

「家族ポイント」は、三井住友カードの対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップするサービスです。登録できる家族は2親等までで、最大+5%のポイントが還元されます。

最大9人まで登録ができますが、6人以上の場合でも+5%還元となります。

さらに、対象の三井住友カードなら、通常のポイント200円(税込)につき1ポイント(0.5%)に加えて、対象のコンビニ・飲食店でスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で+6.5%が還元されるので、家族ポイントと合わせれば、最大で12%のポイント還元!

スマホのタッチ決済またはモバイルオーダーのご利用で7%ポイント還元が適用された場合の還元率です。

家族ポイントと既存サービスを併せたポイント還元率

(三井住友カードのゴールドカードの場合)

三井住友カード ゴールド(NL) Oliveフレキシブルぺイ ゴールド |

|

|---|---|

| 通常ポイント | 0.5% |

対象のコンビニ・飲食店でスマホのタッチ決済またはモバイルオーダーのご利用 |

+6.5% |

| 家族ポイント | 最大+5% |

最大で12%ポイント還元 入会後、当サービスに登録された2親等以内の家族の人数×1%ポイント還元 |

|

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。 Google Pay 、Samsung Payで、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「家族ポイント」のサービス詳細ページをご確認ください。

最大12%ポイント還元を受けるには取引条件があります。

対象カードを登録したバーコードなどのスマホ決済アプリのご利用分は、ポイント加算の対象となりません。

対象店舗のネットショッピング、配達サービスなどのご利用は、ポイント加算の対象となりません。

Oliveフレキシブルペイは、クレジットモードでのご利用のみ対象です。

詳細は以下ホームページをご確認ください。

三井住友カードを持つ学生の皆さまに向けたサービスの「学生ポイント」は、特定加盟店で利用すると最大+9.5%のポイント還元。さらに、分割払いを利用した際に発生する分割手数料を、全額相当ポイントで還元するサービスです。面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する学生であれば誰でも適用されます。

ポイント加算には条件・上限があります。

・特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクの月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、ご利用金額の合計200円(税込)につき1ポイント(0.5%)が貯まる通常のポイント分に加え、最大9.5%ポイントが還元されます。

<対象サービス>

■サブスクリプションサービス

Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

DAZN for docomoも対象となります。

■携帯料金

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

<学生ポイント適用期間例>

2025年3月ご卒業の場合

2025年12月末日までのご利用分:学生ポイント対象期間

2026年1月以降のご利用分:学生ポイント対象期間外

対象サービスは、2024年12月時点のものです。

ポイント加算や特典付与の条件・上限については、三井住友カードのホームページをご確認ください。

学生ポイント対象クレジットカードを家族カードとして保有している場合、もしくはその他ご職業(副業)を「学生」と申告している場合は、当サービスは対象となりません。

すでに対象カードを本会員として保有している方は、ご卒業予定年の12月末日のご利用分まで自動的に当サービスの対象となります。

当サービスは25歳以下の学生が対象となります。詳しくは学生ポイント詳細ページをご確認ください。

FP高柳からのコメント

三井住友カード ゴールド(NL)、Oliveフレキシブルペイ ゴールドのクレジットモードのポイント還元率は0.5%ですが、お得なポイントサービスの併用により、対象のご利用でポイント還元率が高くなります。特にOliveフレキシブルペイ ゴールドは、Vポイントアッププログラムでの還元率が高い特徴があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ゴールドカードは機能やポイントが貯まりやすいかを比較して選ぼう

三井住友カード ゴールド(NL)やOliveフレキシブルペイ ゴールドなら、対象のコンビニ・飲食店でタッチ決済するとポイント還元率がアップします。また、25歳以下の学生ポイント対象会員なら、サブスクなどのお支払いで最大+9.5%還元も可能です。そのほか、年間ご利用額100万円を達成すると年会費永年無料に加え、10,000ポイント付与といった特典も魅力的な三井住友カードのゴールドカードは、お得で使いやすいゴールドカードです。

ゴールドカードを選ぶときは機能や特典をしっかり比較し、自分のライフスタイルに合った使い方ができるカードを選びましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

よくある質問

Q1.三井住友カードのゴールドカードの実質還元率は?

三井住友カード ゴールド(NL)やOliveフレキシブルペイ ゴールドは、通常200円(税込)につき1ポイントが付与され、基本のポイント還元率は0.5%です。

ただし、対象の店舗で利用した場合、Vポイントアッププログラム(最大+8%)とスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用(+6.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます。

詳しくは以下をご覧ください。

Q2.三井住友カードのゴールドカードのメリットは?

三井住友カード ゴールド(NL)、Oliveフレキシブルペイ ゴールドは、対象店舗やご利用条件によってポイント還元率がアップする、空港ラウンジサービスや旅行傷害保険などの付帯特典やサポートが充実している、年間のご利用金額の条件付きで年会費が無料になる、利用限度額が高め、最短10秒でカードが即時発行される、といったメリットがあります。

詳しくは以下をご覧ください。

Q3.三井住友カードのゴールドカードは毎年10,000ポイントもらえる?

三井住友カード ゴールド(NL)とOliveフレキシブルペイ ゴールドは、年間ご利用金額100万円を達成すると、毎年10,000ポイントが付与される継続特典があります。普段の生活費をカードにまとめることで、条件をより達成しやすくなるでしょう。

詳しくは以下をご覧ください。

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。