30代、40代向けのプラチナカードとは?2枚持ちがおすすめの理由も解説

2025.03.17

30代、40代向けのプラチナカードとは?2枚持ちがおすすめの理由も解説

30代、40代向けのプラチナカードとは?2枚持ちがおすすめの理由も解説

2025.03.17

30代、40代は仕事やプライベートの幅が広がり、生活に余裕が出てくる世代です。一方で出費が増える場面も多いでしょう。そんなときは、限度額が大きく特典が充実したプラチナカードがあると安心です。今持っているクレジットカードに、プラチナカードを加えて2枚持ちすることで、さまざまなシーンで使い分けできるようになります。

この記事では、30代、40代にプラチナカードがおすすめの理由や、2枚持ちのメリットを解説します。

こちらもあわせてご覧ください

30代、40代にプラチナカードがおすすめの理由とは?

クレジットカードは、年齢や収入、ライフスタイルなど自分に合ったものを選ぶことが大切です。30代、40代では収入が安定し、出費も増えることからクレジットカードを見直すタイミングとして最適といえます。この年代におすすめしたいのが、ハイステータスの「プラチナカード」です。

空港ラウンジの利用やコンシェルジュサービスなど、ワンランク上の特典が充実しています。また、プラチナカードはステータス性が高く、これまで頑張ってきた自分へのご褒美としてもふさわしい存在です。ここからは、プラチナカードならではの豊富なメリットをご紹介します。

特典や優待サービスが充実している

プラチナカードは、通常のクレジットカードに比べて特典や優待サービスが充実しています。例えば、高級ホテルやレストランでの優待割引、会員限定イベントへの招待、空港ラウンジの無料サービスなどを利用できます。カード会社独自の特典も多く、仕事やプライベートでハイグレードの体験をしたい30代、40代にぴったりです。

コンシェルジュサービスを利用できる

プラチナカードの大きな魅力の一つが、専用のコンシェルジュサービスです。レストランやホテルの予約、旅行のプランニング、チケットの手配まで24時間体制でサポートしてくれます。特別な記念日や大切な人へのプレゼント選びなど、細かな相談に対応してもらえるケースもあり、30代、40代で気遣いが必要となるシーンに活躍してくれます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ステータスと社会的信用が高い

プラチナカードは、そのステータス性の高さも大きな特徴です。申込条件が厳しいものも多いことから、プラチナカードを持っているだけで、社会的な信用があると見なされる場面も少なくありません。仕事上の接待や会食での支払い、海外出張でデポジットとして提示するときなど、フォーマルな場面でスマートに対応できるのもメリットです。

旅行やショッピングなどの保険が充実している

一般的にクレジットカードには旅行やショッピング保険が付帯していますが、プラチナカードはその補償がさらに充実します。海外旅行時のケガや病気に備えた旅行傷害保険、購入した商品の破損・盗難を補償するショッピング保険など、手厚い補償がほしい30代、40代に最適です。また、カードによっては航空便遅延や欠航、手荷物遅延の補償など、細かなサポートも充実しています。

利用限度額が高い

プラチナカードは、一般的なクレジットカードに比べて利用限度額が高めに設定されています。カード会社にもよりますが、プラチナカードの利用限度額は100万円~300万円以上に設定されることが多く、高額な買い物や、急な出費にも柔軟に対応できます。限度額を気にせず安心して支払いができるため、経済的な自由度が広がるのも魅力です。

ポイント還元率が高い

プラチナカードは、一般カードやゴールドカードよりも通常のポイント還元率が高く設定されているものも多く、効率的にポイントを貯められるのも特長です。また、特定のカテゴリでポイントアップするサービスや、優待加盟店での利用でさらにお得になる場合もあります。貯まったポイントは、旅行やショッピング、マイル交換など幅広く使えます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

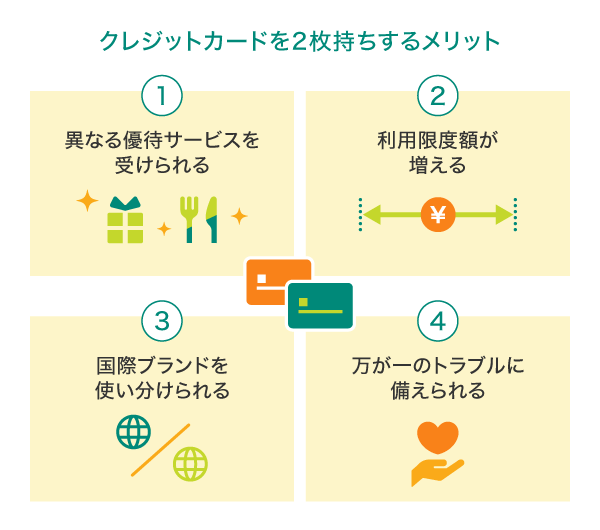

クレジットカードを2枚持ちするメリット

30代、40代の方の中には、すでに使い慣れたクレジットカードをお持ちの方も多いでしょう。しかし、手元のカードにもう1枚クレジットカードをプラスすることで、さまざまなメリットが得られます。ここからは、クレジットカードを2枚持ちするメリットを4つ紹介します。

異なる優待サービスを受けられる

クレジットカードを2枚持ちすることで、それぞれ異なる優待サービスを受けられます。1枚目はホテルやレストランでの優待が充実しているもの、2枚目は空港ラウンジのサービスが充実しているもの、といった具合に、異なる特長のカードを選んで2枚持ちすれば、幅広い優待を受けることができます。

利用限度額が増える

クレジットカードにはそれぞれ利用限度額が設定されています。1枚目と2枚目のクレジットカードが別のカード会社の場合、利用限度額が2枚分になる可能性があります。つまり、1枚目のカードで限度額に達しても、2枚目のカードがあれば安心です。特に出張や大きな買い物が重なる時期には、複数枚のカードを使い分けておくとよいでしょう。

国際ブランドを使い分けられる

クレジットカードを2枚持つということは、国際ブランドを2つ選べるということです。クレジットカードは国際ブランドによって提携先が異なるため、別々の国際ブランドのカードを作っておくことで、それぞれの提携先を利用することができます。特に海外旅行や出張が多い方は、VisaとMastercard®を組み合わせるのがおすすめです。

万が一のトラブルに備えられる

1枚目のクレジットカードが紛失や不正利用、システム障害などで一時的に使えなくなった場合でも、2枚目のカードがあれば安心です。また、カードごとに付帯保険が異なるため、例えば1枚目は海外旅行保険、2枚目はショッピング保険が充実しているものを選ぶことで、補償範囲を広げられます。日常使いから旅行、ビジネスまで、万が一に備えて2枚持ちしておくと心強いでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

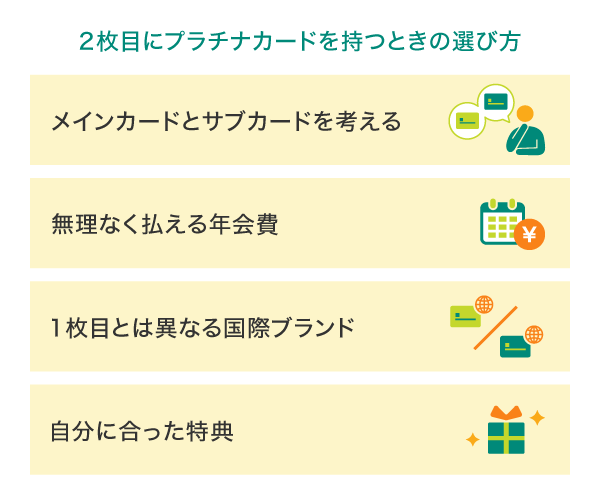

2枚目にプラチナカードを持つときの選び方

2枚目にプラチナカードを持つときは、1枚目のクレジットカードとの使い分けや、それぞれのカードの特長を考えることが大切です。ここからは、2枚目にプラチナカードを選ぶときに押さえておきたい4つのポイントを紹介します。

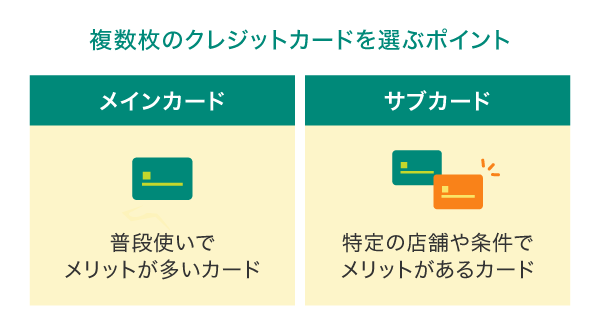

メインカードとサブカードを考えて選ぶ

クレジットカードを2枚持つ場合は、「メインカード」と「サブカード」を決めて使い分けるのがおすすめです。

例えば、メインカードは日常的に利用しているお店やサービスでポイント高還元のものを選び、サブカードは、旅行や特定のシーンでの特典や補償が豊富なものを選ぶ、など工夫すると良いでしょう。1枚目のメインカードとのバランスを考えてサブカードを選ぶことで、効率よくカードを活用できます。

無理なく払える年会費で選ぶ

プラチナカードの年会費はカードによって大きく異なります。

例えば、三井住友カードでは、「三井住友カード プラチナ」と「三井住友カード プラチナプリファード」では年会費が異なります。自分の収入や支出に見合った年会費のカードを選び、年会費を無理なく払えることが重要です。年会費が高い場合は、ポイント還元や優待・特典などで元がとれるかを考えるようにしましょう。

1枚目とは異なる国際ブランドで選ぶ

クレジットカードは国際ブランドによって、利用できるお店やサービスが異なります。例えば、今Visaを持っている場合には、2枚目はMastercardにするのがおすすめです。特に海外では、クレジットカードが使えないと困ることも多いでしょう。異なるブランドを組み合わせることで、決済の選択肢が広がるので安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

自分に合った特典のカードを選ぶ

クレジットカードの特典は、ポイント還元のほか、旅行やショッピングの保険、レストランやホテルの割引優待、空港ラウンジなどさまざまです。ただし、自分が利用しないものを選んでも意味がありません。自分のライフスタイルやニーズにあった特典があるカードを選ぶことが大切です。また、1枚目のカードにない特典を補完する形でプラチナカードを選べば、効率よくサービスを活用できます。

30代・40代におすすめの三井住友カード

ここからは、30代、40代におすすめのプラチナランクの三井住友カードを紹介します。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードおよびプラチナカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

Oliveフレキシブルペイ プラチナプリファード

Oliveフレキシブルペイのハイステータスカードである「Oliveフレキシブルペイ プラチナプリファード」。他カードランク同様に3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられるお得な1枚です。

また、ポイント還元率は1%と、一般ランクおよびゴールドランクよりも高くなっているほか、ポイント還元の特典が充実しています。

別ウィンドウで「三井住友銀行」のウェブサイトに遷移します。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

クレカ積立なら「三井住友カード プラチナプリファード」

2024年から新NISAがスタートし、「クレカ積立」をはじめた方も多いのではないでしょうか。クレカ積立とは、クレジットカードを利用して定期的に積立投資を行うしくみです。

例えば、SBI証券の投信積立サービスを三井住友カードで支払うことができる「三井住友カードつみたて投資」では、毎月の積立額に応じてVポイントが付与されるため、お得にクレカ積立を行うことが可能です。さらに、「三井住友カード プラチナプリファード」を利用することで、年間ご利用金額に応じて、三井住友カードつみたて投資のポイント付与率が最大3%までアップします。クレカ積立をはじめるなら、ポイント還元率が高い三井住友カード プラチナプリファードがおすすめです。

三井住友カード プラチナプリファードは、ポイント還元率が高いのが魅力ですが、年会費として3万3,000円(税込)がかかります。年会費分の元をとるには、通常のポイント還元率のみだと年間200万円の利用が必要です。一方で、ポイント還元率がアップする特約店や、継続利用特典を活用すれば、年間100万円程度の利用で年会費分をカバーすることもできます。

年間100万円ほどであれば、ランチやコーヒー代、出張や会食などにかかる費用をクレジットカードのお支払いに集約することで、意外と簡単に達成できるかもしれません。ただし、そこまで利用しないという場合は、ゴールドランクである三井住友カード ゴールド(NL)を選ぶのもおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

30代、40代は自分に合ったプラチナカードで、2枚持ちをはじめよう!

プラチナカードは、30代、40代のプライベートや仕事を充実させる心強い味方となるでしょう。またクレジットカードを2枚持ちすることで、シーンに応じた使い分けができるほか、ポイントの効率的な活用や万が一のトラブルにも対応できます。年齢やライフスタイルに合ったカードを選び、賢くクレジットカードを活用してみませんか。

よくある質問

Q1.30代、40代におすすめのクレジットカードは?

30代、40代には「プラチナカード」がおすすめです。仕事やプライベートの幅が広がり、出費も増えるこの年代には限度額の大きいプラチナカードが安心です。さらに、ポイント還元率が高く、旅行やショッピングに関する特典や優待が充実しているため、クレジットカードを上手に使いこなせる30代、40代にぴったりです。

詳しくは以下をご覧ください。

Q2.クレジットカードを2枚持ちするメリットは?

クレジットカードを2枚持ちすることで、利用シーンや特典に応じた使い分けができ、お得にポイントを貯められます。それぞれのカードに利用限度額が設定されているため、別のカード会社で発行した場合は1枚目のカードが限度額に達しても2枚目で支払いが可能なケースもあります。さらに、付帯保険を工夫して選べば、補償範囲を広げることもできるでしょう。

詳しくは以下をご覧ください。

Q3.2枚目にプラチナカードを持つときのポイントは?

2枚目にプラチナカードを持つときは、1枚目のクレジットカードとの使い分けや、それぞれのカードの特長を考えるとよいでしょう。例えば、1枚目は日常の買い物に使いやすいカード、2枚目は旅行や出張向けに特典が充実したカードなどと工夫してみましょう。また、プラチナカードは年会費が高額なものも多いため、無理なく支払える範囲かどうか確認することも大切です。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2025年3月時点の情報のため、最新の情報ではない可能性があります。

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会