三井住友カードのプラチナカードとは?ステータスカードの特徴を徹底比較

2026.01.21

三井住友カードのプラチナカードとは?ステータスカードの特徴を徹底比較

三井住友カードのプラチナカードとは?ステータスカードの特徴を徹底比較

2026.01.21

三井住友カードには三井住友カード プラチナや三井住友カード プラチナプリファード、三井住友カード ゴールド(NL)などステータスカードが多く取り揃えられています。さらに2025年9月には、新たに「三井住友カード Visa Infinite」も仲間入りしました。

ここでは、三井住友カードが提供するステータスカードについて、その特徴や魅力、申し込み方法を詳しくご紹介します。各ステータスカードの比較表もご紹介していますので、ぜひご自身にピッタリのカードを見つける参考にしてください。

この記事でわかること

こちらもあわせてご覧ください

お得に・リッチに日々を彩る

三井住友カード

プラチナプリファード

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カードのプラチナカードとは?

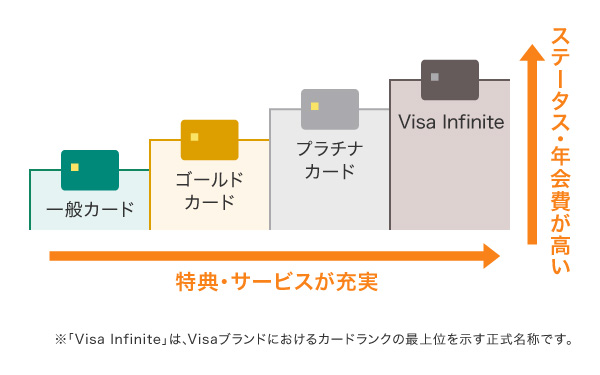

一般的に、ゴールドカード、プラチナカード、ブラックカードなどは、クレジットカード会社が発行しているクレジットカードのランクを指しています。ゴールドカードは一般カードよりも上位のカードとして社会に認知されていますが、そのゴールドカードよりも、さらに上位のカードとされているのがプラチナカードやブラックカードです。

三井住友カードでは、一般カードやゴールドカードよりもステータス性が高く、さまざまな特典やサービスが充実しているプラチナカードをご用意しています。さらに、プラチナより高い最上位ランクの「三井住友カード Visa Infinite」もあります。

三井住友カードのステータスカードを比較!

三井住友カードでステータスカードと言えるのは「三井住友カード ゴールド(NL)」「三井住友カード プラチナプリファード」「三井住友カード プラチナ」「三井住友カード Visa Infinite」の4種類です。

ステータスカードはランクが上がるほど年会費が上がりますが、比例して特典や優待サービスの充実度も上がります。以下はそれぞれの比較表となります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードでステータスカードを持つには

一般的に、プラチナカードをはじめとしたステータスカードを入手する場合、「自分で申し込む」「インビテーション(招待)が届く」の大きく2つの方法があります。

三井住友カードの場合、ご自身でのお手続きによってステータスカードをお申し込みいただけます。お申し込み手続きはインターネット上ででき、即時発行の対象カードならお申し込み完了後から最短10秒でカード番号の発行が可能です。いつかはステータスカードを持ちたいという人にとっては、インビテーションを待たずにご自身で申し込むことができるのがメリットです。

即時発行ができない場合があります。

お申し込み後、入会審査に通過するとカードを入手できます。審査基準や必要な年収の目安などは非公開となっていますが、年会費も高額となるため、所持率は決して高くはありません。ただしメリットも多くあるため、ライフスタイルや使い方に合ったカードを選んで申し込むことが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード プラチナの魅力!

ここからは、三井住友カードのステータスカードである「三井住友カード プラチナ」の魅力をご紹介します。

空港ラウンジでは同伴者1名まで無料

国内主要空港のラウンジを無料で利用することができます。同伴者1名まで無料なので、ビジネスシーンでは、同僚や部下と2人で行動しているときでも安心です。無料というメリットを得るだけでなく、こういったおもてなしを最大限活用すると、部下からの厚い信頼にも繋がるかもしれません。

24時間365日あなたをサポート!コンシェルジュサービス

レストランの予約や旅行などを24時間・年中無休の体制でサポートしてくれる、コンシェルジュサービスを受けることができます。

旅行の際には航空券・ホテルの予約案内はもちろんのこと、高級車を含むレンタカーの予約案内を受けることもできます。また、オペラ・バレエ・演劇・コンサート・美術館・ゴルフコース・レストランの情報などの提供も受け付けているので、接待のシーンでも役立つでしょう。ビジネスだけでなく、コンシェルジュサービスに相談しながら、友人や家族へのプレゼントのために利用するのもいいですね!

大切な人との「記念日」や「デート」にも。プラチナグルメクーポン

大切な人との記念日に、いつもより贅沢なお食事を楽しみたい方にぜひご利用していただきたいのが「プラチナグルメクーポン」。こちらのサービスを利用すれば、東京・大阪をはじめとしたハイグレードなレストランの利用がお得に。2名以上のコース料理をご利用時に会員1名分が無料になるというクーポンです。

このクーポンを利用して、大切な人にごちそうするのはいかがでしょうか?

ユニバーサル・スタジオ・ジャパン 三井住友カード ラウンジサービス

圧倒的な超刺激と超興奮で、誰もが超元気になれるユニバーサル・スタジオ・ジャパンで、特別なお客さまのくつろぎの空間をご提供しています。ソフトドリンク無料サービスや、ジョーズへの優先搭乗をご利用いただけます(事前のご予約が必要です)。

国内・海外旅行中の病気やケガを補償する「旅行傷害保険」。三井住友カード プラチナプリファードは補償金額が最高5,000万円ですが、三井住友カード プラチナは最高1億円にグレードアップしていて、さらに手厚い補償が受けられます。また、家族特約の対象となるご家族にも海外旅行傷害保険が付帯され、海外旅行先での万が一に備えられます。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

家族特約は、本会員と補償内容が異なります。また対象となる家族の範囲は、本会員の配偶者、本会員と生計を共にする同居の親族、本会員と生計を共にする別居の未婚の子となります。

宝塚歌劇優先販売

三井住友カード貸切公演において、三井住友カード プラチナ会員様用にSS席をご用意、優先的に販売しています。幕間抽選会や終演後のトップスターによる挨拶もあり、魅力ある宝塚歌劇をお楽しみいただけます。

お申し込み多数の場合は抽選となります。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カード プラチナプリファードの魅力!

三井住友カードには、プラチナランクに位置付けられるクレジットカードとして、「三井住友カード プラチナ」だけでなく「三井住友カード プラチナプリファード」もあります。三井住友カード プラチナプリファードにはどのような魅力があるのか、具体的に見ていきましょう。

通常のポイント還元率が高い

三井住友カード プラチナプリファードのメリットは、ポイント還元率が高い点です。

通常還元率は1%で、貯まったVポイントはVisaの加盟店での利用や支払い金額への充当などに無駄なく利用できます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プリファードストア(特約店)で+1%~9%ポイント還元

「プリファードストア」と呼ばれる特約店の利用でポイント還元率がアップします。コンビニや百貨店、書店、飲食店、宿泊予約サイトなど日常的に利用する店舗が特約店になっていて、通常のポイントに加えて1%~9%が加算されます。

日常生活の中で効率的にVポイントを貯められます。

三井住友カードつみたて投資で最大3%ポイント付与

三井住友カード プラチナプリファードを利用してSBI証券の投信クレカ積立をすると、最大3%のポイント付与を受けられる点も魅力です。投信積立が可能な銘柄が対象で、毎月100円から投資ができます。一度カード登録をすれば口座に入金することなく、毎月自動で取引が行われる点もメリットです。

上記内容は2025年12月15日(月)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

新規入会&利用、継続特典で+40,000ポイントプレゼント

新規入会&利用、継続特典でそれぞれ40,000ポイントを獲得できます。

新規入会&利用特典 40,000ポイント |

ご入会月(切替え月)の3ヵ月後末までに40万円(税込)以上のご利用でプラス40,000ポイントをプレゼント |

|---|---|

継続特典 最大40,000ポイント |

毎年、前年100万円のご利用ごとに10,000ポイントプレゼント(最大40,000ポイント) |

特に新規入会&利用特典は条件に対しての還元率が10%と非常に高いため、積極的に目標達成を狙いましょう。40万円と聞くと高額に感じますが、3ヵ月間の家賃や食費、水道光熱費などを三井住友カード プラチナプリファードにまとめれば達成は十分に可能です。

継続特典では100万円の利用ごとに10,000ポイントを獲得できるため、還元率が1%から実質2%まで上昇することになります。

外貨ショッピングで+2%相当のポイント還元

海外ショッピングで+2%の還元が受けられる点も魅力です。海外のショッピングで三井住友カード プラチナプリファードを利用すれば100円(日本円に換算)につき2ポイントが追加で付与されます。

海外でのご利用に限ります。

海外旅行ではお土産をはじめお金を使うポイントが多くあるため、支払いを三井住友カード プラチナプリファードにまとめることで効率よくポイントを貯められるでしょう。

国内主要空港のラウンジを無料で利用できる

三井住友カードではプラチナ・ゴールド会員の方を対象に、空港のラウンジが無料でご利用になれるサービスを提供しています。三井住友カード プラチナだけでなく、三井住友カード プラチナプリファードも対象です。

国内の主要空港はもちろん、ハワイ ホノルル空港内のラウンジも無料で利用できるため、海外旅行の際に活躍するでしょう。ただし、三井住友カード プラチナと違って同伴者1名の無料利用はできない点に注意が必要です。

Visaプラチナ・コンシェルジュ・センター(VPCC)が24時間365日利用できる

コンシェルジュサービスは、プラチナカード以上のランクのクレジットカード会員に提供されることの多いサービスです。一般的なコールセンターと違って、旅券やタクシーの手配やホテル、レストランなどの予約代行といった個人的な依頼ができます。

VPCCはVisaが提供する24時間365日対応のコンシェルジュサービスです。海外旅行先で観光プランの提案やチケットの予約だけでなく、ケガや病気の際にカード付帯保険の緊急アシスタンスサービスを紹介してもらうようなトラブル対応も依頼できます。

海外旅行では言葉が通じないことをはじめ、さまざまな不安があるもの。コンシェルジュを利用できる三井住友カード プラチナプリファードをお守りとして持っていくと安心でしょう。

三井住友カード プラチナプリファードでは最高5,000万円の国内・海外旅行傷害保険が付帯します。何かあった際のお守りとして、安心して旅行を楽しめるでしょう。

また、家族特約の範囲内のご家族も保険の補償対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

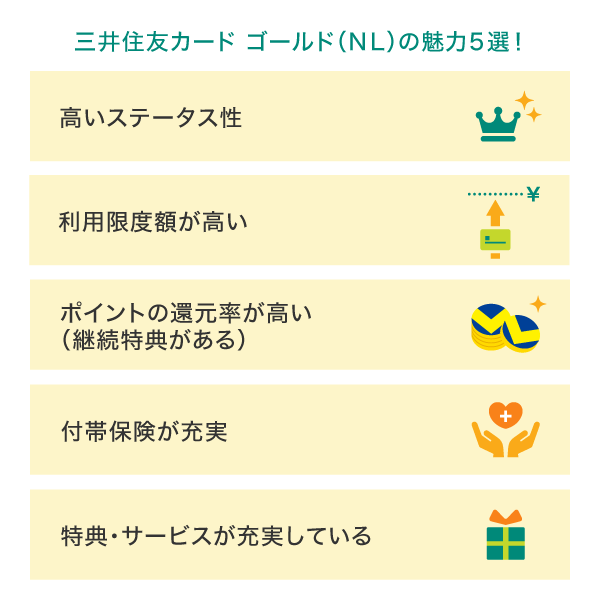

三井住友カード ゴールド(NL)の魅力!

三井住友カード ゴールド(NL)には、一般的なクレジットカードにはない魅力が豊富です。具体的にどのような魅力があるのか見ていきましょう。

高いステータス性

一般カードよりもグレードが高いのが特徴です。高級感のあるデザインで、ステータスの高さを示したいという人におすすめです。

利用限度額が高い

三井住友カード(NL)の利用限度額は~100万円ですが、三井住友カード ゴールド(NL)は~200万円で、利用限度額の上限が高く設定されています。月々のクレジットカードのご利用金額が高くなってきた人や、海外でも利用限度額を気にせずクレジットカードを使いたい人も、安心して使うことができるでしょう。

三井住友カード ゴールド(NL)のポイント還元率は通常で0.5%なので一般カードと変わりませんが、通常のポイント還元とは別に、毎年年間100万円のご利用で継続特典(※1)として、10,000ポイントが還元されます。毎年、条件を達成すればもらえるうれしいプレゼントです。

また、対象店舗でスマホのタッチ決済またはモバイルオーダーのご利用で7%の還元(※2)となるなど、使い方によってポイントがどんどん貯まります。

※1 ・対象取引や算定期間など実際の適用条件の詳細についてはホームページをご確認ください。

※2 ・商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

・カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

・ Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

・通常のポイント分を含んだ還元率です。

・スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

付帯保険が充実

三井住友カード ゴールド(NL)なら、最高2,000万円の国内・海外旅行傷害保険が付帯し、病気やケガの補償だけでなく、携行品の損害、相手への賠償責任をもカバー。もしものときに旅先でも日常生活でも手厚い補償を受けることができます。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

さまざまな特典・サービスが付帯

三井住友カード ゴールド(NL)では、年間ご利用金額100万円を達成すると翌年以降の年会費が永年無料になります。

また、三井住友カード ゴールド(NL)会員の方は、対象の空港ラウンジサービスを無料で利用できます。フライトまでの待ち時間を、ラウンジでゆったりとリラックスして過ごせるため、プライベートでもビジネスでも飛行機を利用する機会の多い人には魅力的なサービスです。

さらに、SBI証券の「投信積立サービス」において、三井住友カード ゴールド(NL)で投資信託を積立できるサービス「三井住友カードつみたて投資」を利用すると、積立額に応じたポイントが貯まります。積立可能な金額は毎月100円~10万円なので、初心者にもおすすめのサービスです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

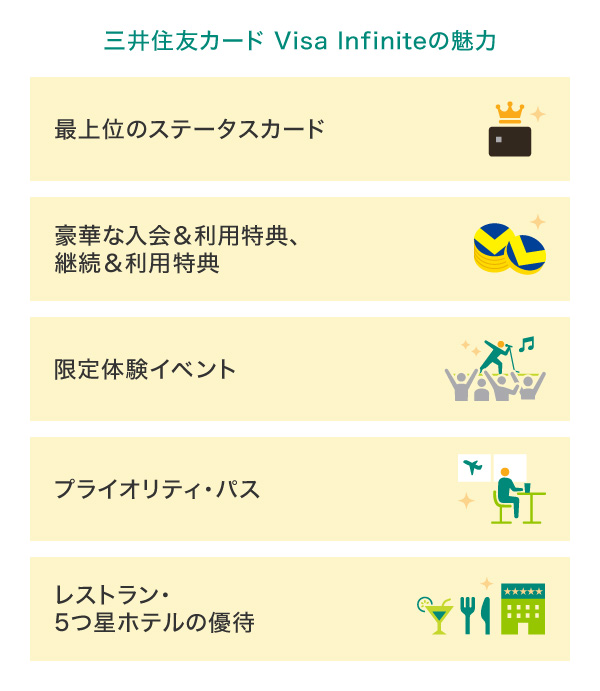

三井住友カード Visa Infiniteの魅力!

プラチナよりさらに上のステータスカードである「三井住友カード Visa Infinite」は、2025年9月に登場したカードです。豪華な特典や限定体験イベント、プライオリティ・パスなどさまざまな魅力があります。

最上位のステータスカード

三井住友カード Visa Infiniteはインビテーション不要で申し込めることが特徴で、「Infinite Potential, Infinite Value "無限の可能性が、無限の価値を生み出す。"」をコンセプトにしています。

従来の最上位であった三井住友カード プラチナを超えて、三井住友カードの新たな最上位カードとして位置づけられています。

豪華な入会&利用特典、継続&利用特典

三井住友カード Visa Infiniteでは、ご入会月(切替え月)の3ヵ月後末までに100万円(税込)以上ご利用いただくと、100,000ポイントがもらえる入会&利用特典をご用意しています。

加えて、前年の年間ご利用金額に応じて、毎年最大110,000ポイントをプレゼントする継続&利用特典もあります。年間利用金額によってポイント数が異なり、年間400万円(税込)以上で40,000ポイント、700万円(税込)以上で110,000ポイントを進呈しています。

限定体験イベント

三井住友カード Visa Infiniteでは、毎月4回以上を目安とした会員限定イベントの開催が予定されています。イベントは「Visaスポンサーシップを活用したスポーツプログラム」や「三井住友カード Visa Infinite だけのオリジナルイベント」など、体験型に特化していることが特徴です。

芸術やスポーツ、ファッションなど幅広いテーマでのイベントが予定されており、ステータスカードならではの特別な体験をお楽しみいただけます。

三井住友カード Visa Infiniteには、プライオリティ・パスが付帯されています。プライオリティ・パスとは世界1,800ヵ所以上の空港ラウンジをデジタル会員証で利用できるサービスです。

三井住友カード Visa Infiniteに付帯されているのは「プレステージ」会員プランで、家族カード会員もデジタル会員証を発行すればご利用いただけます。空港ラウンジでは無料の飲み物や軽食、Wi-Fiサービスなどが提供されており、旅行や出張の機会が多い人には嬉しい特典です。

家族会員の分は必要に応じて家族会員ご自身で別途デジタル会員証の発行手続きが必要になります。

家族会員は本会員と同時申込みもできます。

家族会員カードが発行された後であれば、本会員が申込む前に家族会員が先に申込むことができます。

レストラン・5つ星ホテルの優待

三井住友カード Visa Infiniteでは会員専用コンシェルジュサービスがあり、レストランや旅行の予約、エンターテインメントのチケット手配など24時間365日のサポートを受けられます。

例えば、人気の予約困難なレストランのリザーブや優良シート確保などの優待サービスがあり、忙しい方の秘書代わりのような存在としてご利用いただけます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード Visa Infinite

三井住友カード最上位のステータスカードである「三井住友カード Visa Infinite」。プライベートコンサートや特別なダイニングイベントなど、異次元の多様な体験をご提供します。

年間500万円までのお買物安心保険や、最高1億円の補償がついている海外・国内旅行傷害保険(※)など、付帯保険の内容も充実しています。また、基本ポイント還元率が1%と高く、ご利用金額など条件達成によってポイントが付与される新規入会&利用特典や継続&利用特典も魅力です。

年会費は9万9,000円(税込)で、学生を除く満20歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済することが前提です。

プラチナの向こうがわ

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カード

Visa Infinite

| 年会費: |

99,000円(税込) |

ポイント還元率: |

1~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で1

100,000ポイント

毎年、継続利用で2

最大110,000ポイント

三井住友カード

Visa Infinite会員

限定体験

※1 ご入会月の3ヵ月後末までに100万円(税込)以上のご利用で、プラス100,000ポイントをプレゼント。

※2 毎年、前年の年間ご利用金額に応じて最大110,000ポイントをプレゼント。

特典を受けるには一定の条件がありますので詳細をご確認ください。

本特典は予告なく変更、終了する場合がございますのでご了承ください。

憧れるだけじゃもったいない!至れり尽くせりのステータスカード

ステータスカードは年会費が発生しますが、ステータスの高さや支払う年会費以上の充実したサービスを受けられる点が魅力です。一般カード会員では利用できない空港ラウンジの利用や宿泊施設の優待サービスのほか、レストランやホテルを優先予約してもらえるコンシェルジュサービスといったものがあります。

三井住友カードには「三井住友カード ゴールド(NL)」「三井住友カード プラチナプリファード」「三井住友カード プラチナ」などのステータスカードのほか、最上位の「三井住友カード Visa Infinite」もあり、豪華な特典やサービスが受けられます。クレジットカードのステータス性を意識する方はぜひ検討してみてはいかがでしょうか。

よくある質問

Q1.三井住友カードでプラチナカードを持つには?

一般的にステータスカードはインビテーションを受けて申し込むケースが多いですが、三井住友カードの場合、自分で申し込むことでプラチナカードなどのステータスカードを持つことができます。

なお、申し込み後には審査が必要となります。審査基準は公開されていませんが、年会費や利用限度額の高いステータスカードでは、相応の年収や信用情報が必要となるのが一般的です。

グレードが高くなるほど審査も厳しくなる傾向にありステータスカードの所持率は決して高くありませんが、所有することでさまざまなメリットが感じられるでしょう。

詳しくは以下をご覧ください。

Q2.三井住友カード プラチナプリファードの魅力とは?

三井住友カード プラチナプリファードはポイント還元率が高い点が魅力です。通常還元率が1%と高く設定されているほか、プリファードストア(特約店)で+1~9%ポイント還元、新規入会&利用と継続利用でそれぞれ最大40,000ポイントプレゼントなど、さまざまな特典が準備されています。

詳しくは以下をご覧ください。

Q3.三井住友カードのクレジットカードのランクで一番上は?

三井住友カードで一番ランクの高いカードは「三井住友カード Visa Infinite」で、三井住友カードプラチナを超える豪華な特典や高いステータス性が魅力となっています。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

三井住友カードは、ユニバーサル・スタジオ・ジャパンのオフィシャル・マーケティング・パートナーです。

TM Universal Studios. CR24-4713

Wi-Fiは、Wi-Fi Allianceの登録商標です。

2026年1月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会