海外旅行で使えるおすすめクレジットカードの選び方

2025.11.04

海外旅行で使えるおすすめのクレジットカードは?メリットと選び方を解説

海外旅行で使えるおすすめクレジットカードの選び方

2025.11.04

海外旅行に行くときは、国際ブランド(Visa、Mastercard®など)のクレジットカードがあるとさまざまなシーンで便利です。クレジットカードは現金と違って両替の手間が省けるだけでなく、ポイント還元があったり、万が一のケガや病気に備えた海外旅行保険が付帯していたり、盗難や不正利用時に補償を受けられたりと、さまざまな特典もあります。例えばメインはクレジットカードを利用し、チップなど必要なシーンでだけ現金を使うなど、使い分けると安全で利便性も高く、お得です。渡航前に使いやすく目的に合ったクレジットカードを、国際ブランドやサービス、特典を比較して準備しておきましょう。

ここではクレジットカードを海外旅行に持っていくメリットや、海外で使えるカードの選び方のポイント、安全に利用するための注意点などの基本も解説。三井住友カードが発行する、海外旅行におすすめのクレジットカードもご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

海外旅行にクレジットカードを持っていくメリット

海外旅行にクレジットカードを持っていくと、さまざまなメリットがあります。例えばキャッシュレス決済でスマートに支払いができるだけでなく、ポイントが貯まり、現金が必要な際には現地通貨をキャッシングすることもできて便利です。また、海外旅行に関する保険が付帯されているカードもあります。

ここでは、海外旅行にクレジットカードを持っていくメリットを解説します。

メリット1 現金よりも支払いがスムーズに行える

現地の言葉や通貨に不慣れである海外では、現金での支払いに戸惑ってしまうことも多いでしょう。紙幣を間違えたり、お釣りを数え間違えたりする心配もあります。クレジットカードがあれば、現地通貨を数える手間が省け、サインや暗証番号の入力、タッチ決済をするだけで支払いが完了します。会計時のやり取りもスムーズになり、ストレスなくショッピングや食事を楽しめます。

メリット2 多額の現金を持ち歩かなくて良い

海外旅行中は気が緩んで、財布を紛失してしまうケースがあります。また、地域によっては日本よりも治安が悪く、盗難に遭うかもしれません。かといって、手持ちのお金を少なくした場合、いざというときに支払いができず、海外旅行を存分に楽しむことができなくなるかもしれません。

その点、クレジットカードを持っていれば、多額の現金を持ち歩かなくても支払いに困りません。また、万が一クレジットカードを紛失したり、盗難に遭ったりした場合でも、電話1本でカード利用を停止することができます。

なお、チップや交通機関の利用などで、少額の現金は必要になるので、現金も必ず用意しておきましょう。

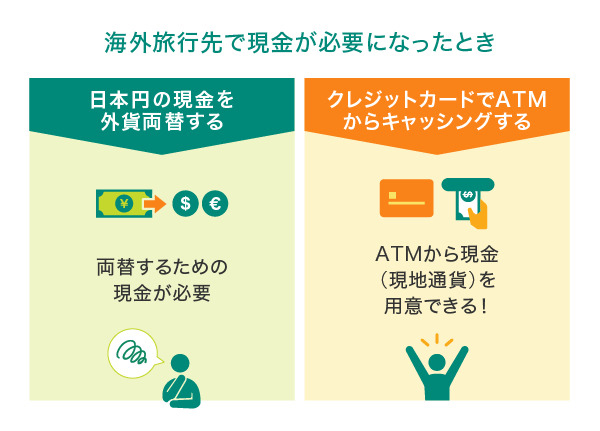

メリット3 現地通貨のキャッシングができる

海外旅行中、メインの支払いをクレジットカードにするとしても、チップや交通費、地方の個人経営店での会計など、現金が必要なシーンはあります。もし手持ちの現金が不足してしまった場合は、海外のATMやCD(キャッシュディスペンサー)でクレジットカードを使ったキャッシング(現金引き出し)がおすすめです。

もちろん、銀行や両替所で日本円を外貨に両替することもできます。しかし、この場合、為替レートに上乗せされる形で手数料がかかります。そのため、手数料の金額によっては、現地通貨をキャッシングしたほうがお得になるケースもあるのです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外利用時の手数料とは

海外でキャッシングするときは、利息に加えてATM手数料が発生します。一部のクレジットカードでは、この手数料が無料のものや、低コストのものもあります。例えば、三井住友カードの場合は、1万円以下の場合に110円(含む消費税等)、1万円を超える場合は220円(含む消費税等)がかかります。

■こちらもあわせてご覧ください(タビサポ)

メリット4 支払い能力の証明になる

海外では、ホテルのチェックイン時や現地でレンタカーを借りる前などに、クレジットカードの提示を求められることがあります。これは、クレジットカードを所持していることが支払い能力のある人物であることを証明するからです。

大学生でも気軽にクレジットカードが作れる日本とは異なり、海外ではクレジットカードを所有していることは信頼の証明につながります。Visaなど国際ブランドのクレジットカードを持っておくことで、より信頼性が高まり、利用できる店舗やサービスが増えるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの申込条件について

日本では、満18歳以上(高校生を除く)であればクレジットカードを申し込むことができます。また、ほとんどのクレジットカードでは、申込条件に「安定した収入があること」を求められますが、一部のカードではアルバイトやパートでも申し込みが可能です。

メリット5 海外旅行傷害保険がある

海外旅行中に、ケガをしたり盗難などの被害に遭ったりした際、クレジットカードに付帯されている海外旅行傷害保険が役立ちます。国によっても異なりますが、海外の医療費は日本の医療費と比べて高額な場合があり、海外旅行傷害保険の付帯がなければ、高額な医療費の支払いが必要になることもあります。

また、例え海外旅行傷害保険が付帯していたとしても、すべてのケガやトラブルに対応できない場合もあります。自分のクレジットカードがカバーしている保険の対象範囲を事前に確認しておくことも重要です。

三井住友カードでは、カード付帯の「旅行傷害保険」を会員さまのライフスタイルに合わせて、別の補償プランに変更することができるサービス、「選べる無料保険」をご利用いただけます。あらかじめカードに付帯されている旅行傷害保険を、必要に応じて「スマホ安心プラン(動産総合保険)」、「弁護士安心プラン(弁護士保険)」、「ゴルフ安心プラン(ゴルファー保険)」、「日常生活安心プラン(個人賠償責任保険)」、「ケガ安心プラン(入院保険(交通事故限定))」、「持ち物安心プラン(携行品損害保険)」の、いずれかに変更できるサービスです。

例えば、「偶然な事故の際の法的トラブルに備えたい」という方は、モノを壊されたなどの事故により被害に遭った際に法律相談費用や弁護士費用などが補償される「弁護士安心プラン」に変更しておくと良いでしょう。ただし、別の補償プランに変更した場合、旅行傷害保険は適用されなくなるため注意が必要です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

■こちらもあわせてご覧ください(タビサポ)

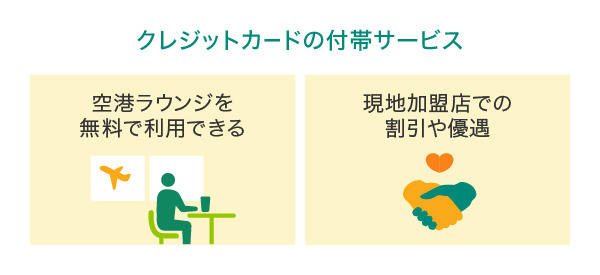

メリット6 カードの付帯サービスが受けられる

クレジットカードによっては、空港ラウンジを無料で利用できたり、現地の加盟店で割引などの優待を受けられたりします。このような付帯サービスも、海外旅行にクレジットカードを持っていくメリットのひとつです。

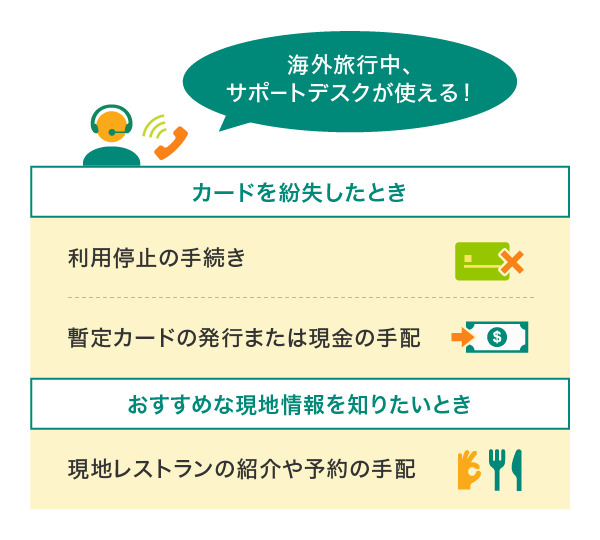

メリット7 カード会社のサポートを受けられる

海外旅行中のトラブルで頼りになるのが、クレジットカード会社のサポートデスクです。

例えば、クレジットカードを紛失してしまった場合でも、クレジットカード会社に電話をかけて事情を説明すれば、カードの利用停止ができるだけでなく、必要に応じて暫定的なカードを発行してもらったり、緊急キャッシュサービスを使ってカードなしで現地の現金を手配してもらったりすることもできます。

また、サポートデスクでは、現地でホテルやレストランの紹介、予約までしてもらえます。サポートデスクの呼び方はクレジットカード会社によって異なり、三井住友カードでは「VJデスク」という名称となっています。海外旅行中に何かあった際は、お気軽にご利用ください。

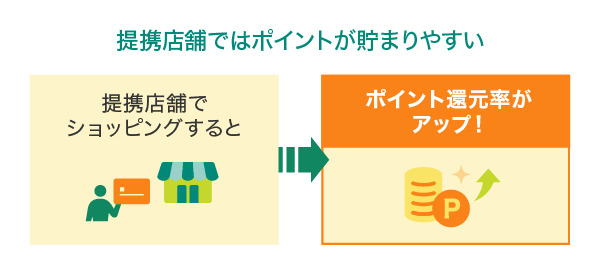

メリット8 ポイントが貯まる

海外旅行ではなにかと費用がかかります。しかし、日本にいる普段からクレジットカードを利用してポイントを貯めておけば、いざというときの旅行費用が節約できます。

また、旅行先での支払いをクレジットカードにまとめると、その分のポイントも貯まります。特に提携店舗などでのショッピングならポイント還元率もアップするので、お得な気分で旅を楽しむことができるでしょう。

■こちらもあわせてご覧ください(タビサポ)

海外旅行にクレジットカードは何枚持っていくべき?

海外旅行には、クレジットカードを2枚以上持っていくのがおすすめです。クレジットカードは国際ブランド(VisaやMastercardなど)によって、利用できるお店や地域が異なることから、例えば、1枚目はVisa、2枚目はMastercardなど異なる国際ブランドで選ぶと安心でしょう。Visaが使えない店舗でも、Mastercardなら使えるといったこともあります。また、紛失や盗難に備えて、カードは別々に保管しておくとさらに安全です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外旅行ではクレジットカード・デビットカード・現金、どれがお得?

「海外旅行でクレジットカードを持っていかなくても、デビットカードがあれば困らないのでは?」「クレジットカードと現金、どちらがお得なの?」と悩む方もいるかもしれません。海外ではクレジットカードをメインに、デビットカードや現金をサブの決済手段として組み合わせ、使い分けることがおすすめです。

3つの決済手段について「お得さ」の視点で比較していきましょう。

海外旅行でクレジットカードとデビットカード、どちらがお得に使える?

海外旅行でクレジットカードとデビットカード、どちらがお得かと考える場合、総合力ではクレジットカードですが、使い方や選んだカードによっても異なります。

デビットカードのうち「ブランドデビット」と呼ばれるカードは、各国際ブランドに対応する店舗で海外でも支払いに利用できますが、一部利用できない店舗や地域もあるため注意が必要です。

デビットカードはクレジットカードのように年齢制限や審査がないものもあり、学生などにも比較的作りやすいカードです。また即時払いのため、使い過ぎを防止できる点がメリットといえるでしょう。

一方で、デビットカードは口座残高がなくなると使えなくなるほか、海外ATMから入金できない、クレジットカードが使える店舗や地域でも使えないケースがある、ホテルのデポジット払いに利用できないケースがある、などのデメリットがあります。

クレジットカードとデビットカードの2種類を持っていくことで、それぞれのデメリットをカバーできる可能性があります。メインカードをクレジットカードに、サブカードをデビットカードにして使い分けることも検討してみましょう。

海外旅行でクレジットカードと現金、どちらがお得に使える?

総合的な「お得さ」を考えると、クレジットカードのほうが現金よりもメリットが大きいと言えます。しかし海外旅行では、クレジットカードと現金それぞれのメリット・デメリットを理解して組み合わせて使うのがおすすめです。

クレジットカードはポイント還元や付帯保険があるほか、紛失などの被害を受けた際に損失が補償される可能性が高いです。現金にはポイント還元や付帯保険はなく、紛失や盗難に遭うとまず戻ってくることはありません。

現金はチップに使えるほか、クレジットカードが使えないような場所でも使えるメリットがあります。しかし大金を現金で持ち歩くと特に海外ではリスクが大きいため、最低限の金額の現金を用意し、クレジットカードをメインに現金はサブで利用するなどの工夫が必要です。

海外旅行で使えるクレジットカードの選び方

海外旅行に最適といえるクレジットカードは、渡航先やマイルを貯めたいといった生活スタイルによって異なります。ここではその選び方をご紹介します。

海外で使いやすい国際ブランドか

世界中で使える国際ブランドには、VisaやMastercard、American Express、Diners Club、JCBなどがあり、決済の利便性が高い「決済カードブランド」(代表例:VisaやMastercard)と、旅行やエンターテインメントでの特典が豊富な「T&E(トラベル&エンターテインメント)カードブランド」(代表例:American ExpressやDiners Club)の2種類に分けられます。

決済カードブランドは世界中でシェア率が高いため、海外旅行先でも使い勝手が良いことが特徴です。一方、T&Eカードブランドはホテルの優待や会員向けのイベント参加などが特典として利用できます。

それぞれ特徴が異なるため、渡航先の地域で使いやすい国際ブランドはどれなのか、どんなシーンでクレジットカードを活用したいかに応じてブランドを選ぶと良いでしょう。

■人気の渡航先の決済事情・使いやすい国際ブランドと治安について

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらもあわせてご覧ください(タビサポ)

国際ブランドの種類と特徴

ここでは、主流の国際ブランドと特徴を一覧表にまとめました。それぞれの強みを比較、確認してみてください。

■国際ブランドのブランド種別と特徴

こちらもあわせてご覧ください

こちらもあわせてご覧ください

海外旅行傷害保険の補償内容

多くのクレジットカードには海外旅行傷害保険が付いています。旅行先でのケガや病気、携行品の盗難などを補償してくれる便利なサービスですが、カードによって補償内容や限度額が異なるため、希望に合っているか確認しましょう。特に、治療費の補償額や家族にも適用できるかなどのチェックは重要です。

空港ラウンジなどの付帯サービス

ほかにも、クレジットカードには海外旅行で役に立つ、さまざまな付帯サービスがあります。代表的なものとしては、空港ラウンジの無料利用や、手荷物宅配サービス、海外キャッシングサービスなどがあり、海外旅行をより快適なものにしてくれるので、使いたい付帯サービスが付いているカードを選びましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

セキュリティ面やサポート内容

海外でクレジットカードを利用する場合は、セキュリティ面が非常に重要です。万が一不正利用された場合に補償があるか、盗難・紛失時のサポートデスクが24時間対応しているかなどを確認しましょう。さらに、カード番号が掲載されていないナンバーレスタイプのカードを選ぶほか、利用通知サービスや利用制限をかけられる機能があると安心です。

タッチ決済できるか

海外旅行では、タッチ決済対応のクレジットカードが便利です。レジが混雑する店舗や交通機関では、端末にカードをかざすだけで素早く支払いが完了します。暗証番号やサインが不要なため、現地の言語に不安がある場合も安心です。また、支払い時にカードを店員に手渡す必要もないため、スキミング被害のリスクも抑えられます。

ポイントやマイルが貯まりやすいか

航空会社のマイルを効率的に貯めたいのであれば、マイルを貯めやすいクレジットカードを選びましょう。マイルを貯めれば、航空券との交換や、座席の無料アップグレードができます。

クレジットカードの利用によって貯まったポイントを、マイルに移行(交換)する方法が多いため、ポイント還元率やマイルへの交換レートなども比較してみるとよいでしょう。

また、普段からポイントが貯まりやすいクレジットカードを選ぶことも重要です。スーパーやコンビニでの普段の買い物から、月々の公共料金の支払い、公共交通機関の定期代や運賃でも、便利かつスムーズにポイントを貯められます。こうして貯めたポイントの利用目的を海外旅行に絞れば、旅行費用の節約にもなるでしょう。

対象の三井住友カードなら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファード特約店」として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

海外旅行におすすめの三井住友カード

最後に、三井住友カードが発行する海外旅行におすすめのクレジットカードをご紹介します。どれもタッチ決済ができ、普段のポイ活に便利なクレジットカードです。

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

また、カードには最高2,000万円の海外旅行傷害保険が付帯しています。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金お支払いの可否は、普通保険約款および特約などに基づきます。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

高校生を除く満18歳以上の方が利用できるナンバーレスのゴールドカードです。最高2,000万円の海外・国内旅行傷害保険(※)が付帯しているため、海外旅行先での万が一のトラブルにも備えられます。国内主要空港の空港ラウンジサービスも無料で利用できるので、海外旅行の行き帰りには静かなラウンジでゆっくりと休むことも可能です。

海外旅行での利用はもちろん、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があるので、お得にポイントが貯まります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金お支払いの可否は、普通保険約款および特約などに基づきます。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カードのハイステータスカードのひとつ。ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。クレジットカードを頻繁に利用する方におすすめです。

また、最高5,000万円の海外・国内旅行傷害保険(※1)が付帯していて、家族特約(※2)の対象範囲内の家族も保険の補償対象になります。国内主要空港の空港ラウンジサービスも無料で利用可能です。

1:事前に旅費などを当該カードでクレジット決済いただくことが前提です。

2:家族特約は、本会員と補償内容が異なります。また対象となる家族の範囲は、本会員と生計を共にする19歳未満の同居の親族、本会員と生計を共にする19歳未満の別居の未婚の子に限られます。

実際の保険金お支払いの可否は、普通保険約款および特約などに基づきます。

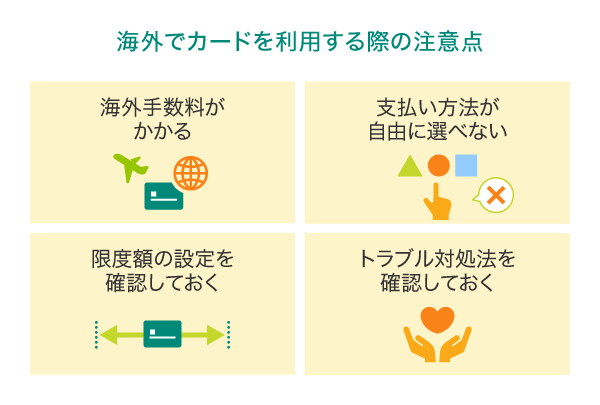

海外でクレジットカードを利用するときの注意点

海外でクレジットカードを利用するときは、以下のような点を気に留めておくことが大切です。

海外でクレジットカードを利用すると、海外手数料がかかることが多いので、渡航前にどれくらいかかるか把握しておきましょう。

また、海外でクレジットカードを利用した場合、多くのケースで、分割払いなどの支払い方法を自由に選ぶことができません。そのため、自分が所有するカードの限度額を事前に確認しておくことが重要です。

同時に、自分が使用した金額を常に把握しておくことも大切です。限度額を設定するとともに、利用した金額をすぐに把握できるとトラブル防止につながります。

三井住友カードでは、ご利用内容をリアルタイムにお知らせする「ご利用通知サービス」があります。「ご利用通知サービス」を設定することで、身に覚えのない利用をすぐに把握することができます。

また、海外では、クレジットカードの不正利用の被害に遭わないよう、十分注意しましょう。万が一、トラブルにあった際も、どのように対応すればよいかを事前に確認しておくと安心です。

三井住友カードは「カード不正利用検知システム」を導入し、24時間365日体制でトラブルを事前・早期に発見し、犯罪を防止する取り組みを実施しています。

クレジットカードが海外で使えるか確認する方法は?

クレジットカードの国際ブランドがVisaやMastercardであれば、基本的に世界各地の加盟店で利用できます。渡航先でそのブランドが広く使われているか確認しておくと安心です。

さらに、クレジットカード会社のウェブサイトやアプリで、海外利用についての情報を確認するのもおすすめです。多くのカード会社では、海外での利用方法や注意点を案内しているため、事前にチェックしておけば現地でのトラブルを防げます。

■こちらもあわせてご覧ください(タビサポ)

海外旅行にぴったりのクレジットカードを選ぼう!

海外旅行では国際ブランドのクレジットカードが使えます。クレジットカードには単なる支払い機能だけでなく、ポイント還元や海外旅行傷害保険、盗難に遭った際の補償などさまざまなサービスやサポートがあり、現金よりも安全でお得です。また、デビットカードの中にも海外で使えるブランドデビットがありますが、総合的に見るとクレジットカードを持っていくほうがよいでしょう。これから海外旅行へ行きたい方は、旅行をより楽しむために最適なクレジットカードを選んで、今から準備を始めましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

よくある質問

Q1.海外旅行にクレジットカードを持っていくメリットは?

海外旅行にクレジットカードを持っていけば、多額の現金を持ち歩く必要がなく、現地通貨でのキャッシングも可能です。また、海外ではクレジットカードを所有していることが支払い能力の証明にもなります。ほかにも、海外旅行傷害保険が付帯しているカードであれば、不測の事態にも対応しやすくなります。ただし、海外ではクレジットカードが使えない場所もあるため、最低限の現金は持って行くようにしましょう。

詳しくは以下をご覧ください。

Q2.海外旅行中に現金が足りなくなった場合はどうすればいいですか?

海外旅行中、もし手持ちの現金が不足してしまった場合は、クレジットカードでのキャッシング(現金引き出し)がおすすめです。両替所などで外貨に両替した場合、為替レートに上乗せされる形で手数料がかかるため、現地通貨をキャッシングしたほうがお得になるケースもあります。

詳しくは以下をご覧ください。

Q3.海外旅行におすすめのクレジットカードは?

VisaやMastercardなど世界中で使えて、かつ渡航先の地域で使いやすい国際ブランド、海外旅行に便利な付帯サービスが付いているクレジットカードを選ぶと良いでしょう。また、ポイントやマイルが貯まりやすいかを確認することも重要です。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は、 Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年11月時点の情報のため、最新の情報ではない可能性があります。