海外旅行中の病気や事故に便利なクレジットカード付帯の保険の使い方と役立つカードを紹介

海外旅行では、病気やケガで現地の医療機関にかからなければいけなくなったり、思わぬトラブルに遭ってしまったりすることも少なくありません。そんな、万一のときに頼れるのが海外旅行傷害保険です。ご自身でご加入される保険会社の海外旅行保険を利用してもよいですが、クレジットカードにも海外旅行傷害保険が付帯されていることをご存じでしょうか。

ここでは、クレジットカード付帯の海外旅行傷害保険について、押さえておきたいポイントをご紹介します。

こちらもあわせてご覧ください

クレジットカード付帯の海外旅行傷害保険とは?

クレジットカード付帯の海外旅行傷害保険とは、海外旅行中に病気やケガ、盗難といったトラブルに遭ったときに補償が受けられるものです。

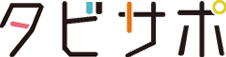

クレジットカード付帯の海外旅行傷害保険には「自動付帯」と「利用付帯」があり、それぞれ補償を受けられる条件が違いますので、詳しく見ていきましょう。

自動付帯と利用付帯の違い

クレジットカード付帯の海外旅行傷害保険のうち、自動付帯保険とは「クレジットカードを持っているだけで自動的に付帯される保険」のことです。一方、利用付帯保険は、「海外旅行傷害保険が付帯したクレジットカードで、旅行の際の交通費などを支払った場合に適用される保険」です。その旅行に行くための飛行機代や、空港までの電車・バス・タクシー料金などを、出国前にそのカードで支払っていることなどが条件になります。

なお、自動付帯か利用付帯かは、カード会社やクレジットカードのステータスによって異なります。

自分が持っているクレジットカードの自動付帯と利用付帯の違いを知っておかなければ、いざというときに保険の補償が受けられなくなってしまう場合があります。旅行に出発する前に必ず確認しておくようにしましょう。

クレジットカード付帯と任意加入の海外旅行保険の違い

海外旅行に備える保険には、加入方法により違いがあります。保険会社の海外旅行保険に任意で加入する方法と、クレジットカードに付帯されている海外旅行傷害保険を利用する方法です。

前者は、自分で保険会社を選ぶことができます。後者は、所持しているクレジットカードによってすでに保険会社が決まっており、いくつかの条件をクリアしていれば、特に加入手続きをしなくても、海外旅行傷害保険を利用することができます。

カード付帯の海外旅行傷害保険は、あくまでもサービスの一環となります。任意加入の海外旅行保険とは補償項目に違いがあるため、その違いを把握しておきましょう。ただ、近年のカード付帯の海外旅行傷害保険は内容が充実しており、旅行内容によっては、それだけで十分と感じることも多いでしょう。

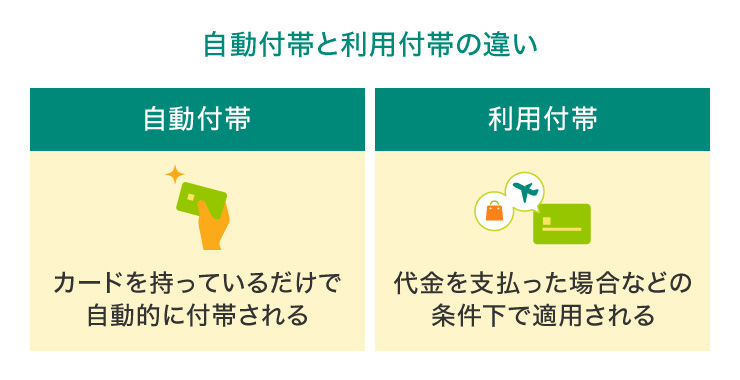

クレジットカード付帯の海外旅行傷害保険のメリット

クレジットカード付帯の海外旅行傷害保険には、加入の手間がかからないことや別途費用がかからないことなど多くのメリットがあります。それぞれ詳しく見ていきましょう。

保険加入の手間が少ない

任意加入の海外旅行保険は、加入の際に契約手続きを行う必要があります。補償期間は旅行や出張の期間中となるので、複数回旅行や出張に行く場合はその都度加入手続きを行わなければなりません。

加入手続きでは運転免許証などの本人確認書類の提出が求められることに加えて、渡航先や日程、渡航目的の申告も必要となることが一般的です。

一方、クレジットカード付帯の海外旅行傷害保険はカードの特典として付帯されていることから、別途加入手続きを行う必要がありません。任意保険のように旅行や出張の度に手続きを行わなくて済むため、海外へ渡航する機会が多い人にも便利です。

■こちらもあわせてご覧ください(法人カード活用ガイド)

別途費用がかからない

保険会社の任意保険では、渡航日数や渡航先などに応じて定められた保険料を支払うため、補償内容によっては保険料が高くなることもあります。

その点、クレジットカード付帯の海外旅行傷害保険では、すでに特典として保険が付帯されているため、別途保険料を支払う必要がありません。クレジットカードによっては年会費がかかる場合もありますが、保険料の負担なく万が一のリスクに備えられるのは嬉しいポイントです。

複数の保険を合算できる場合がある

複数枚のクレジットカードを持っており、それぞれに海外旅行傷害保険が付帯されている場合は一部合算して補償を受けられることがあります。例えば、渡航先でかかった治療費や携行品の損害などは、それぞれのカードの保険の保険金額に応じて、保険金が支払われるべき損害額を按分して保険金がお支払いされるしくみです。

これにより、1つの保険ではカバーできない費用をより手厚く備えられるメリットがあります。

ただし、補償内容によっては合算して請求できない場合もあるため注意が必要です。

クレジットカード付帯の補償項目について

クレジットカードに付帯されている、海外旅行傷害保険が補償してくれる項目の一部をまとめました。カード会社によって補償項目に違いがありますので、確認しておくとよいでしょう。

ここでは、三井住友カードの補償内容を例に、どのような補償が受けられるのかをご紹介します。

傷害死亡・後遺障害

傷害死亡は旅行中のケガによって死亡した場合に、後遺障害は旅行中のケガにより後遺障害が発生した場合に、海外旅行傷害保険で補償されます。

三井住友カードでは、カードのステータスに応じて補償される金額が異なります。

傷害治療費用

旅行中の交通事故など、偶然な事故により身体にケガを負い治療を受けた場合の費用を補償します。

三井住友カードでは、カードのステータスに応じて1事故あたり50万~500万円を限度に補償します。

疾病治療費用

旅行中または旅行期間終了後48時間以内に発病した疾病が原因で、48時間を経過するまでに医師の治療を開始した場合の治療費を補償します。

三井住友カードでは、カードのステータスに応じて1疾病50万~500万円を限度に補償します。

賠償責任

偶然な事故により他人にケガをさせてしまったり、他人の物を破損してしまったりすることで、法律上の賠償責任を負った場合の費用を補償します。

三井住友カードでは、カードのステータスに応じて1事故あたり2,000万~1億円を限度に補償します。

携行品損害

スーツケースやカメラが盗まれたり破損したりするなど、携行する身の回りの品が損害を受けた場合、購入額から減価償却した時価額(修理可能な物は時価を限度として修理費)を補償します。

三井住友カードでは、ステータスに応じて1回の旅行中かつ1年間で15万~100万円を限度に補償します。なお、1事故につき3,000円の自己負担が必要です。

救援者費用

救援対象者が行方不明になったり現地で死亡してしまったりといった場合、捜索救援する費用や、救援者が現地に行くための交通費などを補償します。

三井住友カードでは、カードのステータスに応じて1年間で100万~1,000万円を限度に補償します。

最高補償額は、クレジットカードのステータスなどによって異なります。下記の対象カードをご参照ください。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

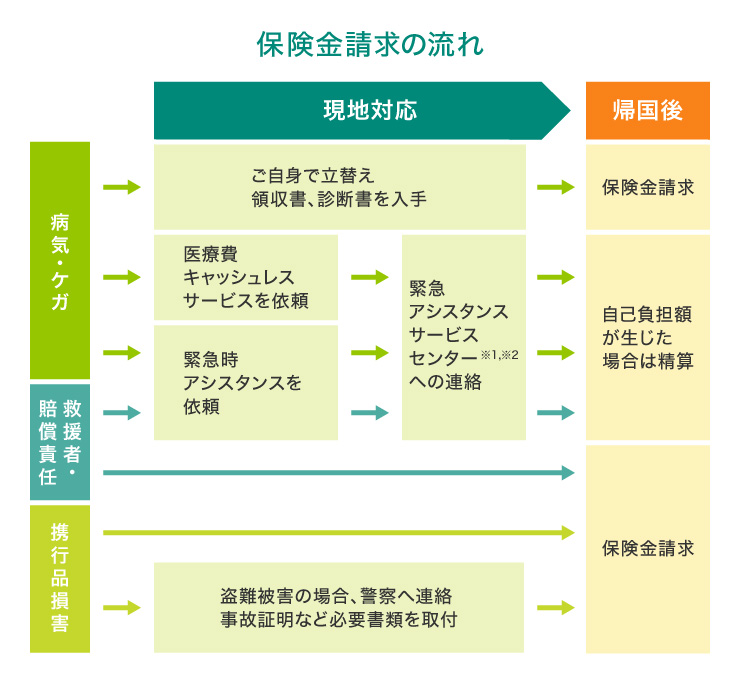

クレジットカード付帯の海外旅行傷害保険の使い方

クレジットカード付帯の海外旅行傷害保険は、補償内容や利用条件のほか、利用する際に保険金を受け取る手続きがしやすいかも重要です。

海外旅行傷害保険の補償を受けるための条件や請求方法は、クレジットカード会社や提携先の保険会社、各自の状況などによって異なります。事前に理解しておけば、もしものときも落ち着いて対応できるでしょう。

ここでは、三井住友カードを例に、保険金の請求方法について見ていきます。

1:費用は保険金の範囲内であれば保険金としてお支払いします。保険金額を超える部分はお客さまの自己負担となります。

2:会員資格の確認が必要となるため、通院の場合などは一時的に費用の立替えをお願いする場合があります。

帰国後、VJ保険デスク(三井住友海上)までご連絡ください。

保険金請求の場合、事故日より30日以内にご連絡ください。

病気やケガのとき

病気やケガの治療費用の立替えが必要な場合は、領収書や診断書をもらい、帰国後に保険金の請求手続きを行います。医療費キャッシュレスサービスや緊急のアシスタンスを依頼したい場合は、現地で緊急アシスタンスサービスセンターへ連絡を行います。自己負担額が発生した場合は、帰国後に精算となります。

救援者、賠償責任のとき

現地で医療施設への緊急移送が必要な場合や、救援者の渡航・宿泊手配を依頼したい場合は、緊急アシスタンスサービスセンターへ連絡します。アシスタンスサービスの費用は、海外旅行傷害保険で補償される金額までは保険金として支払われます。緊急アシスタンスサービスを利用しない場合は、保険金の請求手続きは帰国後に行います。

携行品損害のとき

携行品の損害は、帰国後に保険金請求手続きを行います。ただし、盗難被害の場合は現地で警察署へ連絡し、事故証明などの必要書類を取得しておく必要があります。

海外旅行に行く前に確認しておきたいこと

万が一の際にしっかりと補償を受けられるようにするためには、出発前に以下のような点を確認しておく必要があります。

- 補償される項目と補償される範囲は十分か

- 付帯保険が適用される条件

- 滞在先での緊急連絡先

海外旅行傷害保険で受けられる補償内容は、クレジットカードによってさまざまです。補償対象となるものや補償の上限額などは公式サイトに掲載されている約款や重要事項説明書で確認できますので、必ず出発前に確認しておくようにしましょう。

また、その際は付帯保険が適用される条件も確認しておくと安心です。特に利用付帯については、「どのような費用を決済していれば保険が適用されるのか」という条件をチェックしておく必要があります。

加えて、トラブルに遭った際には電話で相談できる保険会社のアシスタンスサービスを活用できるように、滞在地での連絡先を把握しておくことも大切です。

例えば、三井住友カードの場合は、三井住友海上火災保険株式会社が、国際的なアシスタンス専門会社であるヨーロッパ・アシスタンス・ジャパン社、プレステージ・インターナショナル社と提携して実施しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

高額治療費の事例と海外の医療事情

海外におけるケガや病気の治療費は、高額と言われています。近年の円安も影響して、海外での医療費は日本に比べるとかなり高額になることがほとんどです。

急性虫垂炎を例にとると、一般的な治療過程は手術と入院2泊程度ですが、アメリカ・ニューヨークでは1万3,000ドル(約188万円)以上が請求されています。搬送先が私立病院だった場合はさらに高額で、約600万円程度の請求だったということもあるようです。

歯科治療では、虫歯1本の治療につき約1,000ドル(約14万円)程度かかると言われています。中国・北京では、医療水準の高さに比例して費用も高額になります。外資系医療機関を受診すると、風邪や胃腸炎の治療でも1,000元(約2万円)以上かかります。

さらに、緊急時に病院に搬送してもらえる救急車も、アメリカなど多くの国で有料化されています。旅行の滞在先が高度医療を受けられる都市部ではない場合、その土地の病院で治療ができないと判断されれば、ほかの都市に移動する可能性が高く、移動費用を請求されるケースもあります。

中国で救急車を使う際は、有料であることに加えて、中国語以外の言語はほとんど通じないので緊急時に言葉の壁にもぶつかります。そのうえで高度医療を求めると、まったく知らない都市へ移動し多額の医療費を払うことになりがちです。

こういった海外での万が一のトラブルを想定し、サポートしてくれる海外旅行保険への加入を検討しておくと安心です。

クレカ付帯の海外旅行傷害保険選びの注意点

クレジットカード付帯の海外旅行傷害保険は、基本的には海外旅行前に特別な申し込みをしなくても利用することができますが、カード会社によってサービスの内容や利用条件などはさまざまです。クレジットカードを申し込む段階でいくつか注意しておきたいポイントがあります。

ここでは、サービス内容を重視してクレジットカードを選ぶ際の注意点をご紹介します。

適用条件の範囲

前述のとおり、クレジットカード付帯の海外旅行傷害保険には、カードを持っているだけで保険が適用される「自動付帯」と、一定の条件下で保険適用となる「利用付帯」があります。利用付帯の場合は、適用条件を満たさないと補償対象とならないため注意が必要です。

クレジットカードを選ぶ際は、自動付帯・利用付帯のどちらなのか、利用付帯の場合はどのような適用条件が定められているのかよく確認して選びましょう。

カードランクによる補償内容の違い

クレジットカードのステータスによって、海外旅行傷害保険の補償内容は異なります。一般的に、ゴールドなどのステータスの高いクレジットカードは、傷害・疾病治療費用や携行品損害、賠償責任などの補償限度額が高額になる傾向にあります。

クレジットカードを申し込む際は、どのような補償が受けられるのか確認しておくことが重要です。また、もし補償内容が十分でない場合は複数枚のクレジットカードを保有することや、任意保険に加入することも検討してみましょう。

三井住友カードの場合、航空便の遅延や欠航、手荷物の配達遅延・紛失に対応する海外・国内航空便遅延費用特約が付くクレジットカードがあります。三井住友カード プラチナ(※)をはじめとした一部のカードが対象です。

三井住友カード プラチナプリファード、Oliveフレキシブルペイ プラチナプリファードを除きます。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

家族への補償の有無

クレジットカードを持っていても適用条件を満たしていないと、家族は補償を受けられない場合があります。そのため、家族旅行に海外旅行傷害保険を利用する際は、家族への補償の有無も事前に確認しておきましょう。

クレジットカード付帯の海外旅行傷害保険には、本会員の家族も補償の対象となる家族特約が付いているものもあります。家族旅行の際は、対象範囲や年齢などの条件をクリアしていれば、家族分の海外旅行保険に別途加入する手間が省けます。

なお、家族特約がついていないクレジットカードでも、出国前に家族カードを作成することで保険が適用される場合もあります。

医療費キャッシュレスサービスへの対応

海外旅行傷害保険を利用する場合、一般的には病院への支払いは一時立替払いとなり、利用者が全額を支払わなくてはなりません。しかし、海外での治療費は高額となる傾向があり、土日・夜間などは現金で用意することが難しくなります。

そのようなときに便利なのが、保険会社と病院が直接やりとりをしてくれる、「医療費キャッシュレスサービス」です。一時的な立替えは、海外での緊急時には負担がかかるため、治療を受ける際に現金で支払う必要がない医療費キャッシュレスサービスに対応しているクレジットカードを選んでおきましょう。

なお、三井住友カードには、三井住友海上火災保険株式会社の緊急アシスタンスサービスがあります。医療費キャッシュレスサービスに対応していますので、もしものときも安心です。

カードを複数持っている場合

クレジットカード付帯の海外旅行傷害保険は、死亡・後遺障害の補償を除き、カードの持ち方により複数枚のカードの補償額を合算することができます(※)。ただし、保険金を合算して請求する場合は、一定の条件が定められているケースがあります。万が一に備えて複数枚のクレジットカードを持つ場合は、合算するための条件や補償を受けられる上限額まで確認しておくと安心です。

主に利用するメインカードだけでは補償額が不安なときは、サブカードを何枚か準備しておき、補償額を手厚くしておきましょう。

保険金を合算した範囲内で実際の損害額を限度とし、それぞれの保険から按分します。

長期滞在の場合

クレジットカード付帯の海外旅行傷害保険には、旅行期間開始から3ヵ月間といった、補償の対象となる期間が設けられています。そのため、補償対象期間を超えての長期滞在は補償期間に含まれない場合があるため、任意の海外旅行保険への加入も検討するなど、帰国まで期間が有効となる海外旅行保険を利用する工夫が必要です。

海外旅行におすすめの三井住友カード

海外旅行中、クレジットカードは海外旅行傷害保険以外にもさまざまなシーンで役立ちます。そのため、カードの条件を総合的に判断して選ぶことで、より充実した海外旅行になります。

クレジットカードの海外旅行傷害保険を選ぶポイントは、どのような補償を受けたいか、クレジットカードを持っている人がどのような立場かなど、状況によってさまざまです。

旅行保険の補償を手厚くしたい場合や、国内・海外を問わず旅行に行く頻度が高い場合は、「旅行傷害保険」の補償額が手厚いカードを選ぶと安心です。また、安定した収入がない学生でも、高校生を除く満18歳以上なら入会できるクレジットカードもあります。こういったカードは年会費を抑えて付帯保険が利用したい場合にもおすすめです。

三井住友カードのプロパーカードである「三井住友カード(NL)」「三井住友カード ゴールド(NL)」「三井住友カード プラチナプリファード」「三井住友カード プラチナ」から、海外旅行傷害保険を選ぶポイントをまとめると、以下のようになります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています

旅行前の支払いも現地での支払いもこれ1枚!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

年会費:

永年無料

国際ブランド:

限度額:

~100万円

ポイント還元率:

0.5%~7%

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大25,600円相当 プレゼント!

申込期間:2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大25,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外旅行傷害保険※1

2,000万円

即時発行可能!

最短10秒※2

対象のコンビニ・飲食店で、

スマホのタッチ決済

またはモバイルオーダーの

ご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

即時発行ができない場合があります。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

旅行前の支払いも

現地での支払いもこれ1枚!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

年会費

国際ブランド

ポイント還元率

限度額

永年無料

0.5%~7%

~100万円

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大25,600円相当

プレゼント!

申込期間:

2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大25,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外旅行傷害保険※1

最高2,000万円

即時発行可能!

最短10秒※2

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

即時発行ができない場合があります。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

保険もラウンジもこれ1枚!

国内外の保険がついた安心なゴールドカード

三井住友カード ゴールド

(NL/ナンバーレス)

年会費:

5,500円(税込)

条件付きで永年無料

国際ブランド:

限度額:

~200万円

ポイント還元率:

0.5%~7%

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大27,600円相当 プレゼント!

申込期間:2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大27,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行

傷害保険※1

2,000万円

条件達成で年会費※2

¥0

対象のコンビニ・飲食店で、

スマホのタッチ決済

またはモバイルオーダーの

ご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

保険もラウンジもこれ1枚!

国内外の保険がついた安心なゴールドカード

三井住友カード ゴールド

(NL/ナンバーレス)

年会費

国際ブランド

ポイント還元率

限度額

5,500円(税込)

条件付きで永年無料

0.5%~7%

~200万円

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大27,600円相当

プレゼント!

申込期間:

2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大27,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行傷害保険※1

最高2,000万円

条件達成で年会費※2

¥0

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で※3・4・5・6

ポイント7%還元

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※3

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※4

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※5

通常のポイント分を含んだ還元率です。

※6

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

特約店での宿泊予約で更におトクに!

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

年会費:

33,000円(税込)

国際ブランド:

限度額:

~500万円

ポイント還元率:

1%~10%

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大73,600円相当 プレゼント!

申込期間:2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大73,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行

傷害保険※1

5,000万円

外貨ショッピング

利用特典※2

+2%

プリファード

ストア(特約店)※3

最大+9%

※1

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※2

海外でのご利用のみ対象

※3

特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

特約店での宿泊予約で更におトクに!

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

年会費

国際ブランド

ポイント還元率

限度額

33,000円(税込)

1%~10%

~500万円

要エントリー※

キャンペーン情報

新規入会&条件達成で※

最大73,600円相当

プレゼント!

申込期間:

2026年1月7日(水)~3月1日(日)

※すべての条件達成で最大73,600円相当をプレゼントします。実施期間、条件等については必ずホームページをご確認ください。

※一部のプラン/キャンペーンはエントリーが必要です。

おすすめポイント

海外・国内旅行傷害保険※1

最高5,000万円

外貨ショッピング利用特典※2

+2%

プリファードストア(特約店)※3

最大+9%

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

海外でのご利用のみ対象

特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

三井住友カード プラチナ

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

コンシェルジュサービスで旅を快適に!

ワンランク上のプラチナカード

三井住友カード プラチナ

年会費:

55,000円(税込)

国際ブランド:

限度額:

原則300万円~

ポイント還元率:

1%~7%

おすすめポイント

海外・国内旅行

傷害保険

最高1億円※

ショッピング補償

最高500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

※

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

コンシェルジュサービスで旅を快適に!

ワンランク上のプラチナカード

三井住友カード プラチナ

年会費

国際ブランド

ポイント還元率

限度額

55,000円(税込)

1%~7%

原則300万円~

おすすめポイント

海外・国内旅行傷害保険

最高1億円※

ショッピング補償

年間500万円

あなたの旅をサポートする

コンシェルジュ

サービス

※

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

クレジットカード付帯の海外旅行傷害保険で安全に海外旅行を楽しもう

旅行をする前に、病気やケガ、盗難といったトラブルについて意識することが大切です。クレジットカードに付帯されている海外旅行傷害保険は、持っているだけで安心できるお守り代わりのようなものといえるでしょう。

備えあれば憂いなし。充実した海外旅行傷害保険が付帯されているクレジットカードを選び、賢く海外旅行を楽しみましょう。

よくある質問

Q1.海外旅行保険にはどのような種類がある?

クレジットカードの海外旅行保険には「自動付帯」と「利用付帯」があります。自動付帯保険とは、「クレジットカードを持っているだけで自動的に付帯される保険」のことです。

一方、利用付帯保険は、「旅行に行く際の飛行機のチケット代金やツアー代金を、当該クレジットカードで支払った場合などの条件下で適用される保険」です。

詳しくは以下をご覧ください。

Q2.海外旅行傷害保険のメリットは?

クレジットカードに付帯されている海外旅行傷害保険は、特典として付帯されていることから、別途加入手続きを行う必要がありません。渡航する度に契約手続きを行わずに済むため、旅行や出張の機会が多い人にも便利です。

また、保険料の別途支払い負担がない点や、複数枚のカードを持つことで保険を合算できる可能性があることも大きなメリットです。

詳しくは以下をご覧ください。

Q3.クレジットカードの海外旅行傷害保険選びの注意点は?

クレジットカード付帯の海外旅行傷害保険の選び方にはさまざまな注意点があり、付帯保険の適用条件、補償の範囲、医療費キャッシュレスサービスに対応しているかなど事前に確認しておく必要があります。

適用条件や範囲、期間などが異なると必要な補償が受けられないこともありますので、注意しましょう。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年9月時点の情報のため、最新の情報ではない可能性があります。