コンビニでのクレジットカードの使い方や支払いできるもの・できないものについて解説

2025.03.31

コンビニでのクレジットカードの使い方や支払いできるもの・できないものについて解説

コンビニでのクレジットカードの使い方や支払いできるもの・できないものについて解説

2025.03.31

ほとんどのコンビニではクレジットカード払いに対応し、より便利になりました。まだまだ現金で支払う人も多いかと思いますが、実際にコンビニでクレジットカード払いにするとさまざまなメリットがあります。コンビニでのクレジットカード払いの注意点も含め、「クレジットカード払いできないものは?」「少額のクレジットカード払いは迷惑じゃない?」など、気になる疑問点も解説します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

コンビニでクレジットカード払いをするメリット

それでは早速、コンビニでクレジットカードを使うメリットを確認していきます。おもなメリットは、以下の6つです。

メリット1 ポイントやマイルが貯まる

クレジットカード払いなら、利用額に応じてポイントやマイルが貯まります。

多くの人が利用するコンビニは、人によって1日数回、毎日使う人もいるでしょう。1回あたりの支払い額は少なくても、1年間ではかなりの金額になるはず。現金よりもクレジットカード払いのほうがポイントやマイルが貯まってお得です。

メリット2 支払いがスピーディー

クレジットカード決済なら、レジの前で財布を探って小銭を数える、という手間がかかりません。コンビニによって条件は異なりますが、少額での決済ならば、サインや暗証番号の入力は不要です。

また、「Visaのタッチ決済」に対応しているクレジットカードなら、決済端末にタッチするだけで簡単に決済が完了するので、よりスピーディーに支払いができて便利です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

メリット3 支払いの記録が残るので支出を確認しやすい

クレジットカード払いなら利用履歴が残るので、どこでいくら使ったのかがはっきり分かります。コンビニは利用頻度が高く、少額決済であることも多いため、つい無駄遣いをしがちですが、定期的にチェックすることで無駄遣いを防ぐことに役立ちます。

三井住友カードの「Vpassアプリ」では、カードの利用状況や保有ポイントがいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。この便利さは、一度使うと手放せなくなるはずです。

メリット4 ATMで手数料をかけなくて済む

現金払いでは、ATMで引き出すことが多くなると思いますが、手数料がかかるケースがあります。1回あたり100円、200円程度と少額でも、年間を通じて積み重なれば大きな額になってしまうこともあるでしょう。しかし、クレジットカード払いならば、キャッシュレスなのでATMで現金を引き出す手間も手数料も発生しません。

メリット5 現金を持ち歩かなくて良い

クレジットカード1枚あればお買い物ができるため、現金を持ち歩かなくて良いメリットがあります。財布が重くなることもなく、手持ちのお金を気にする必要もないため、気軽に利用したいコンビニとは特に相性が良いといえるでしょう。

メリット6 衛生面で安心

クレジットカードなら現金のやり取りが発生しないため衛生的です。多くの人が触れ、衛生的とはいえない現金に触る必要がないため、利用者はもちろん店舗にとってもメリットといえます。

コンビニでのクレジットカードの使い方

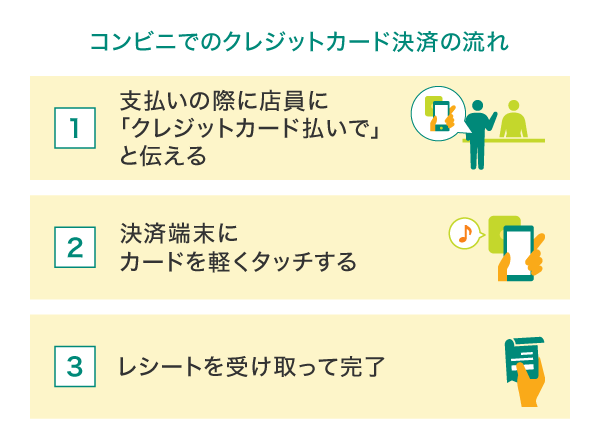

コンビニでクレジットカードを利用する際は、店員にクレジットカード払いであることを伝えるか、自身で液晶パネルを操作してクレジットカード払いを選択します。あとは専用端末にクレジットカードを差し込むか、タッチするだけで支払い完了です。

また、クレジットカードは、「手間や時間がかかりそう」「少額だから使うまでもない」といった理由で敬遠する人もいるようですが、多くのコンビニでは、少額の支払いならサインも暗証番号も不要。クレジットカード払いは、現金払いよりも簡単でスピーディーな決済手段といえるのです。

コンビニでのクレジットカード決済の流れは、タッチ決済を使う場合、以下のようになります。

暗証番号の入力やサインを求められたときは以下のように対応しましょう。

暗証番号を入力する場合

サインをする場合

サインレス決済ができる条件

コンビニでサインレス決済を利用するための主な条件は以下のとおりです。

コンビニでのタッチ決済の上限は、店舗や決済端末、カードの種類によって異なります。

三井住友カードならタッチ決済対応マークがあるコンビニで利用できますが、一定金額を超えると、タッチ決済でなく決済端末にカードを差して支払うことになる場合があります。

コンビニでクレジットカードを使う際の注意点

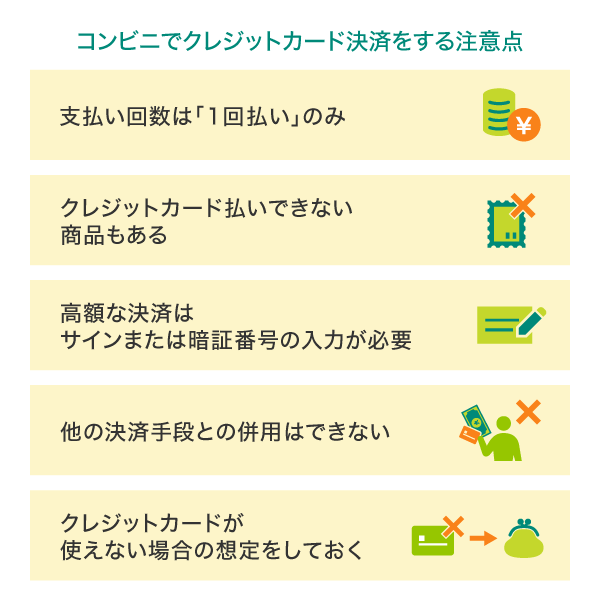

コンビニでクレジットカード決済を利用するには多くのメリットがありますが、押さえておきたい注意点もありますので、しっかり把握しておきましょう。

支払い回数は「1回払い」のみ

分割払いやリボ払い、ボーナス一括払いなど、多彩な支払い方法を選べるのがクレジットカードの利点です。しかし、ほとんどのコンビニでは「1回払い」にしか対応していないので注意しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカード払いできない商品もある

コンビニで取り扱っている商品やサービスのすべてに対して、クレジットカード払いができるわけではありません。具体的には後述しますが、切手やはがき代など一部の支払いについては、クレジットカード払いに対応していないものもあるので、事前に把握しておくことをおすすめします。

高額な決済はサインまたは暗証番号の入力が必要

コンビニでのお買い物は少額なことが多いかと思いますが、場合によっては、まとめ買いで高額になることもあり得ます。

コンビニ各社によって基準は異なりますが、一定額以上のカード払いでは、カード名義人ご本人のサインや暗証番号の入力が必要になるので覚えておきましょう。

ほかの決済手段との併用はできない

大変便利なクレジットカード決済ですが、現金やほかのクレジットカード、電子マネーといったほかの決済手段と併用して支払うことは基本的にできませんので気を付けておきましょう。

クレジットカードが使えない場合の想定をしておく

クレジットカードが限度額を超えていたり、物理的にカードが破損したり、コンビニ店の端末に問題が発生したりしてクレジットカードが使えないこともあり得ます。そういった万が一の事態に備えて、サブのクレジットカードや電子マネーを使えるように準備しておくと良いでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

コンビニでクレジットカード払いができるもの

コンビニで購入できる多くの商品は、クレジットカード払いができます。

食料品、日用品、タバコやお酒、雑誌・書籍・新聞、ゲーム(ダウンロード版は除く)やBlu-rayなどのソフト類はもちろん、年賀状印刷代や宅配便の送料(※)、ネットで申し込みをしてコンビニで発券する各種チケット類(前売券など)も、クレジットカード払いができます。

一部を除く。

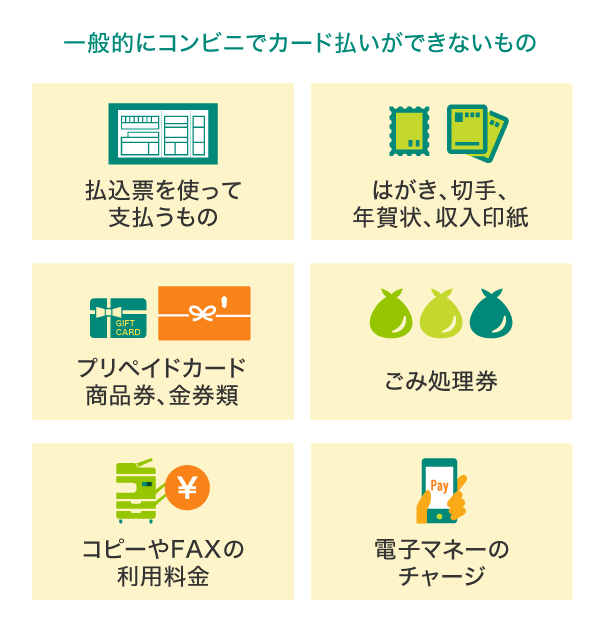

コンビニでクレジットカード払いができないもの

一方で、クレジットカード払いができないものは、基本的に「換金できるもの」と「他機関の支払い代行」が該当します。

例えば、各種のプリペイドカードや商品券など換金できる商品は、基本的にクレジットカード払いができません。また、はがき代や切手代などは、日本郵便の支払い業務を代行することになるため、クレジットカード決済はできないことが多いでしょう。電子マネーのチャージをコンビニのレジや専用端末で行う場合も、一般的には現金のみです。

コンビニ払い(払込票)の支払いでクレジットカードは使える?

コンビニ払い(払込票)とはコンビニを通して代金を支払う決済方法です。

コンビニ決済には主に以下の2つの方法があります。

ここで注意すべき点は、コンビニ払いを選んだ場合、支払いは原則として現金のみとなることです。

一部自社発行のカードであれば対応しているコンビニもありますが、そのような例外を除いて基本カード払いは利用できません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

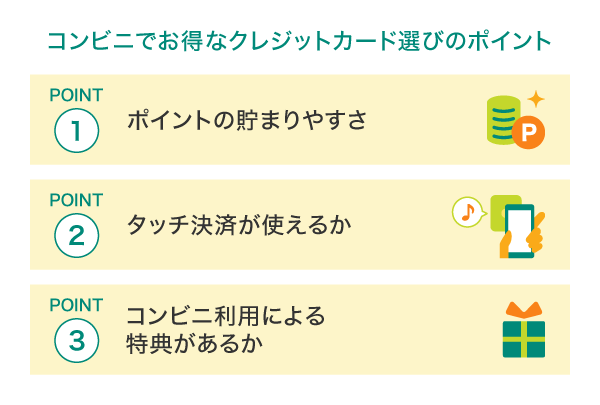

コンビニでお得なクレジットカード選びのポイント

コンビニで日常的にクレジットカードを利用するとなると、考えておきたいのは「コンビニとクレジットカードとの相性」です。コンビニでお得なクレジットカードを見分けるポイントについて、解説していきましょう。

ポイントの貯まりやすさ

コンビニでクレジットカードを利用したい方は、ポイント還元率がアップする店舗をチェックして、貯まりやすさを重視したカード選びをおすすめします。

カード会社と提携している店舗であったり、タッチ決済など特定の方法で支払ったりすると、ポイント還元率がアップするカードがあります。そのため、利用頻度の高いコンビニでポイント還元率がアップするカードを選ぶと、使えば使うほどお得になります。

タッチ決済が使えるか

タッチ決済は、クレジットカードをレジの決済端末に軽くタッチするだけで支払いが完了するというもの。大手コンビニのほか、Visaのタッチ決済対応マークのある店舗は拡大中です。スピーディーに決済でき、毎日のお買い物が簡単・便利になるため、ぜひチェックしてみてください。

また、スマホのApple Pay、 Google Pay™ にタッチ決済対応のカードを登録しておけば、カード本体を出さずにスマホを決済端末にかざすだけでスマートに支払うことができます。

一定金額を超えるお支払いは、カードを差し暗証番号を入力するか、サインが必要となります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

コンビニ利用による特典があるか

コンビニによってはカード会社と提携したクレジットカードを発行しています。これらは自社系列のコンビニでの利用についてポイントを2倍から5倍と優遇したり、特定の日に5%オフの割引サービスを行ったりと、さまざまな特典が付いていることもあるので、チェックしておきましょう。

日常的に使うコンビニは、1回の利用額は小さなものでも、年間を通して考えれば割引となる金額も、貯まるポイントも大きくなります。そのため、少しでもお得な特典があるカードを使うということが重要になってきます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

コンビニでの支払いは三井住友カードがお得!ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「リワードアップ」の対象加盟店として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

コンビニでの支払いにおすすめの三井住友カード

ここからは、三井住友カードが発行しているカードの中から、コンビニでの支払いにおすすめのクレジットカードをご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(CL/カードレス)

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

コンビニのクレジットカード利用で貯まる、ポイントのシミュレーション

コンビニでクレジットカード決済を活用することで、実際にどれくらいお得になるのでしょうか?

そこで、毎日コンビニを使うとして、三井住友カード(NL)を例に1年間でどれくらいVポイントが貯まるのかをシミュレーションしてみました。

例えば、1ヵ月中、20日間だけ1日1,000円ずつ対象のコンビニでお買い物をした場合、ひと月のご利用金額合計は2万円です。三井住友カード(NL)なら対象のコンビニでスマホのVisaのタッチ決済・Mastercardタッチ決済で支払うとポイント還元率が7%になるため、1ヵ月で約1,400ポイント、1年間で約16,800ポイントも貯まります。

ポイント加算には条件・上限があります。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、 Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

■Vポイント獲得の一例

こちらもあわせてご覧ください

こちらもあわせてご覧ください

コンビニではクレジットカード払いを活用しよう!

コンビニでのお買い物をクレジットカード払いにすると、スピーディーな決済やポイント還元といったさまざまなメリットがあります。クレジットカードの扱いに慣れていなくても、心配無用です。店員に「クレジットカードで」と伝えるだけでOKですし、もし読み取り機の場所や使い方が分からない場合は店員が説明してくれます。一度使えばすぐに使い方を覚えることができるくらい簡単なので、安心してコンビニでもクレジットカードを活用しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

よくある質問

Q1.コンビニでクレジットカード払いをするメリットは?

コンビニでクレジットカード払いをする際のメリットは多くあります。まず、支払った金額に応じてポイントやマイルが貯まること。そして、支払いがスピーディーであること。また、支払いの記録が残るので支出が確認しやすくなります。さらに、ATMで手数料をかけて現金を引き出さなくて済むので経済的です。

詳しくは以下をご覧ください。

Q2.コンビニでクレジットカードを使う際の注意点は?

コンビニでクレジットカードを使う際には、「支払い回数は1回払いのみである」「クレジットカードを使えない商品もある」といった点に注意する必要があります。また、高額な決済だとサインまたは暗証番号の入力を求められることもあります。

詳しくは以下をご覧ください。

Q3.コンビニでクレジットカードを利用すると、どれくらいポイントが貯まる?

コンビニでクレジットカード決済を活用し、1日1,000円ずつ毎日コンビニを利用した場合をシミュレーションすると、対象のコンビニでスマホのVisaのタッチ決済・Mastercardタッチ決済で支払うとポイント還元率が7%になる三井住友カード(NL)であれば、年間約16,800ポイントが獲得できます。

詳しくは以下をご覧ください。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年3月時点の情報のため、最新の情報ではない可能性があります。