還元率の高いおすすめクレジットカードを紹介!ポイントを貯めるコツも徹底解説

2025.10.21

還元率の高いおすすめクレジットカードを紹介!ポイントを貯めるコツも徹底解説

還元率の高いおすすめクレジットカードを紹介!ポイントを貯めるコツも徹底解説

2025.10.21

クレジットカードの還元率とは、カードの利用金額に対して還元されるポイントの割合を示すものです。

還元率は0.5%~1%程度となることが多く、一般的には1~1.25%程度のクレジットカードが高還元率カードと呼ばれます。また、使い方によっては3%を超えるような場合もあります。

例えば三井住友カードでは、基本の還元率は0.5%ですが、利用する店舗やクレジットカードの支払い方法によって還元率がさらにアップするカードがあります。クレジットカードを選ぶ際はポイント還元率にも注目してみましょう。

ここでは、ポイントを貯めるコツ、還元率の高いおすすめのクレジットカードをご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

還元率の高いクレジットカードとは?高還元率とされる目安

一般的なクレジットカードのポイント還元率は0.5%程で、いわゆる「高還元率カード」と呼ばれるのは還元率1~1.25%程度のクレジットカードです。クレジットカードの還元率を比較する際の、基準のひとつになるでしょう。

一定の条件や使い方により、さらに高いポイントを獲得できるカードもあります。三井住友カードの場合、利用する店舗やクレジットカードの支払い方法によって、最大20%まで還元率がアップするカードがあります。

一部ポイント加算の対象とならない場合があります。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、ポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

還元率の高さを三井住友カードで比較!

三井住友カードを例に、それぞれのクレジットカードの還元率を比較します。

■三井住友カードの還元率

通常のポイント分を含んだ還元率です。

最大還元率は一部のポイントサービスを除いたクレジットカード単体での還元率です。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合があります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

クレジット・デビット・ポイント払いを切替えできる「Oliveフレキシブルペイ」では、選択するモードによって還元率が異なります。

■Oliveフレキシブルペイの還元率

通常のポイント分を含んだ還元率です。

最大還元率は一部のポイントサービスを除いたクレジットカード単体での還元率です。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なる場合があります。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

上記は、各サービスの一部を抜粋したものです。Oliveフレキシブルペイの詳細については、以下をご参照ください。

このように、同じ三井住友カードの中でも還元率には違いがあることが分かります。ただし、これらのカードも、使い方によってはポイント還元率をアップすることができます。高還元率を達成するための条件や使い方のコツについては、この後で詳しくご紹介します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのポイントを効率良く貯めるには?

クレジットカードを利用する最大のメリットのひとつであるポイントは、できるだけ効率良く貯めたいところ。次のようなちょっとした活用術で、どんどん貯めていきましょう。

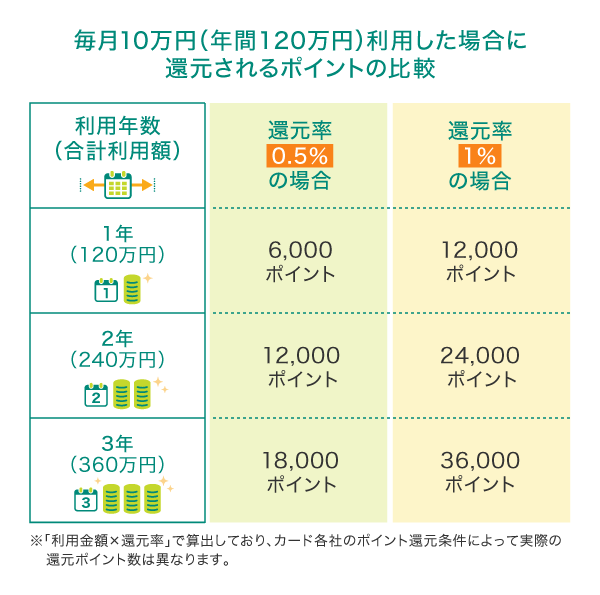

クレジットカードの年間利用額を増やす

一度の利用額がさほど大きくない場合でも、高還元率のクレジットカードを長く使い続けていれば、利用金額が増えるにしたがって得られるポイントも増えていきます。最初はたった数%、数円の差でも、積み重なるにつれて差は大きくなるでしょう。

大きな金額を支払うショッピングではもちろんですが、普段のコンビニやスーパーでのちょっとした買い物に使う金額、公共料金など毎月の決まった支払いに、よりポイント還元率が高いクレジットカードを積極的に利用してポイントを増やしていきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

大きな金額の買い物をクレジットカード払いにする

液晶テレビ、エアコン、洗濯機、腕時計、スマートフォンなど、大きな金額の買い物をクレジットカードで決済することができれば、得られるポイントもそれだけ大きなものになります。

例えば、ご利用金額200円(税込)で1ポイント(還元率0.5%)の三井住友カード(NL)で10万円の決済をすると、一気に500ポイント、還元率が1%の三井住友カード プラチナプリファードなら1,000ポイントを貯めることが可能です。

また、クレジットカードを活用することで分割払いやリボ払いも利用でき、一括で購入しにくい高額な商品を購入しやすいというメリットもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

固定費や日常使いでの支払いをクレジットカード払いにする

公共料金やスマホ代など、毎月必ず発生する生活費の支払いをクレジットカードで支払うことで、効率良くポイントを貯めることもできます。

口座引き落としや振込といったポイントが付与されない支払い方法から切替えることで、実質的に数千円~数万円の節約が実現できるでしょう。

一部カード払いができないケースもあります。詳しくは事業者にお問い合わせください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カード会社独自のポイントアッププログラムを活用する

注目したいのは、クレジットカード会社が実施している、ポイントアッププログラムといった独自のサービスです。

例えば、通常の還元率が平均的だとしても、特定店舗での利用ではポイントが数倍になるというクレジットカードは少なくありません。自分がよく行くお店で還元率が高くなるクレジットカードを探してみましょう。

三井住友カードのお得なポイントアッププログラム

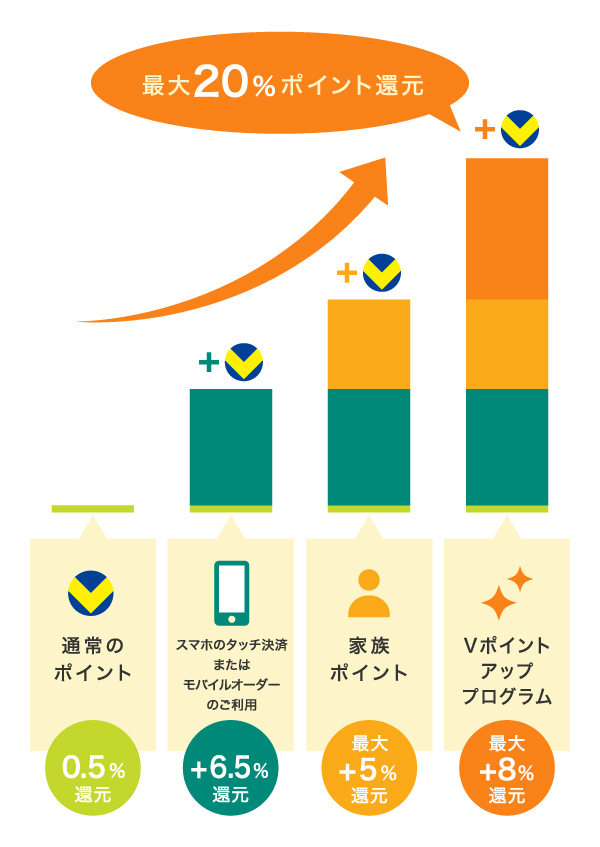

三井住友カードには「Vポイントアッププログラム」や「家族ポイント」など、お得なポイントアッププログラムがあります。

Vポイントアッププログラムは、対象のサービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

「家族ポイント」は、三井住友カードの対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップするサービスです。登録できる家族は2親等までで、最大+5%のポイントが還元されます。

最大9人まで登録ができますが、6人以上の場合でも+5%還元となります。

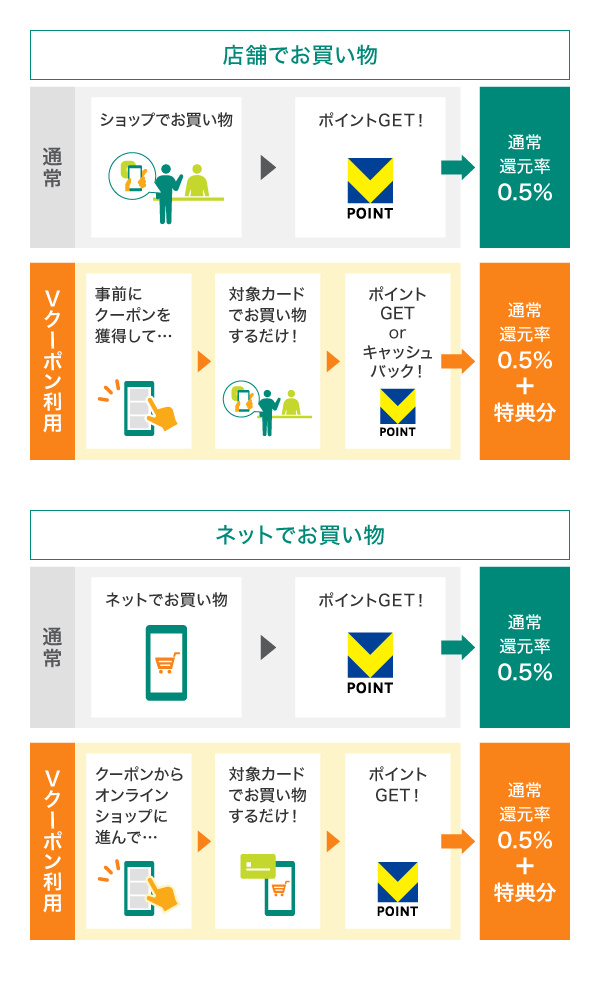

そのほか、三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物したり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができる「Vクーポン」というサービスもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

キャッシュレス決済の組み合わせでポイント二重取りや高還元を狙う

ポイント二重取りとは、電子マネーやQRコードなどのスマホ決済アプリにクレジットカードを紐付けて支払い、クレジットカードのポイントとスマホ決済のポイントを獲得することです。キャッシュレス決済を単体で利用するより、連携した方が効率良くポイントが貯められます。

また、スマホ決済は、紐付けるクレジットカードの種類や利用箇所によって、ポイント還元率が異なる場合があります。よく利用するお店で対応しているスマホ決済と、相性が良い高還元のクレジットカードを紐付ければ、普段使いでポイントがどんどん貯まります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのポイントを貯める際の注意点

ポイントを貯めることに一生懸命になるあまり、必要以上の買い物をしてしまうのは禁物です。毎月必ず支払いをする固定費や日々のショッピングなどの支払いにクレジットカード払いを利用するのが、本当に上手なポイントの貯め方といえます。お得にポイントを貯めて、上手にクレジットカードを活用していきましょう。

特に、高還元率のクレジットカードはメリットが大きい一方で、いくつか注意点もあります。事前に次のようなことを確認しておいてください。

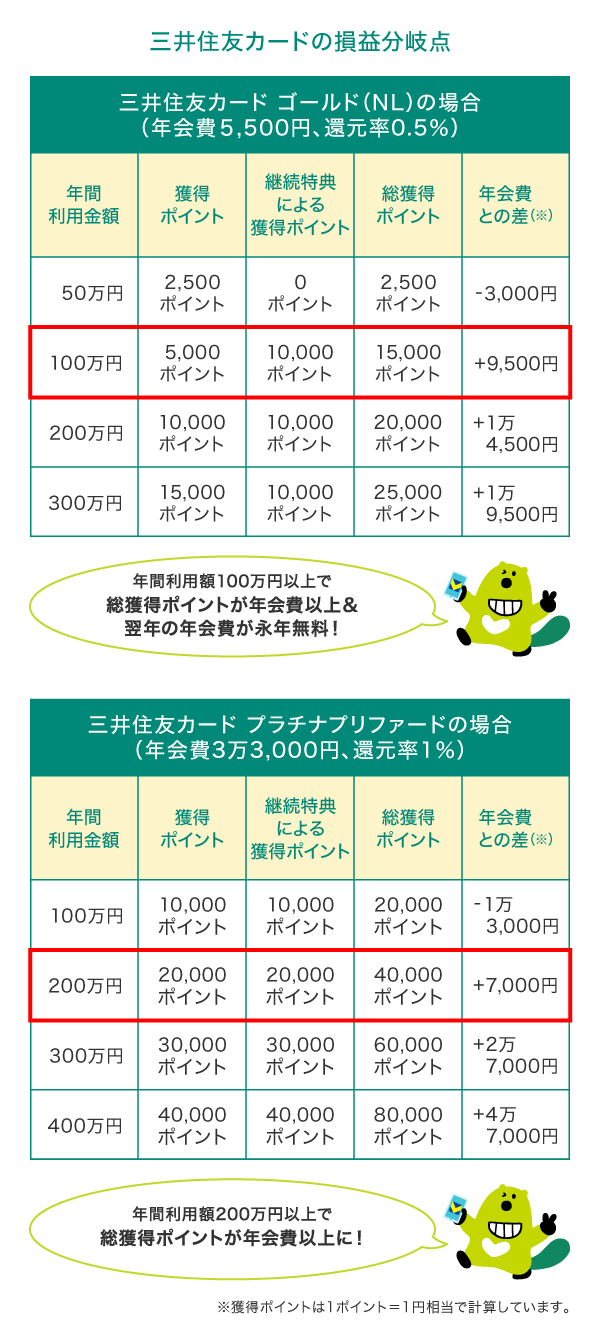

年会費と還元率の損益分岐点に注目

クレジットカードの還元率を比較する際には、年会費も一緒に考えてみましょう。

例えば、年会費2,000円、還元率1%のクレジットカードで年間利用金額が20万円に満たない場合、年会費との差額がマイナスになるため、年会費の元を取ることはできません。反対に、年間20万円以上を利用すれば、還元されるポイントがプラスになるため、年会費の元を取ることができてお得となります。

三井住友カードのなかで年会費が発生する代表的なカードとしては、「三井住友カード ゴールド(NL)」や「三井住友カード プラチナプリファード」などがあります。

三井住友カード ゴールド(NL)は、一般カードよりも充実した海外旅行傷害保険や空港ラウンジサービスなどを備えたステータスカードです。

基本のポイント還元率は0.5%で、通常は5,500円(税込)の年会費がかかります。ただし、1年間で100万円の決済をすると年会費が翌年以降永年無料になり、さらに10,000ポイントがプレゼントされます。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

1年で100万円以上を利用すれば翌年以降は年会費の負担なくゴールドカードを所有でき、損益分岐点を気にせずに使えます。

また、ポイント特化型のステータスカードである三井住友カード プラチナプリファードは、年会費が3万3,000円(税込)かかりますが、三井住友カード(NL)や三井住友カード ゴールド(NL)の基本還元率0.5%の2倍にあたる1%還元を受けることができます。

それぞれの年会費を賄える損益分岐点の考え方は以下の表をご確認ください。

三井住友カード プラチナプリファードでは継続時の特典として前年100万円のご利用ごとに10,000ポイントが付与されます。継続特典と通常付与されるポイントを考えると、年間200万円(月約16万7,000円)を支払う方であれば、年会費の元を取ることができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

リボ専用カードなどは要確認

クレジットカードには、「リボ払い専用」のものもあります。リボ専用カードは、毎月の支払い額を一定にすることができ、高還元率なものが多いです。

しかし、リボ払いには手数料が発生するため、使いすぎには十分注意しましょう。毎月の手数料や返済期間なども考慮して、計画的に利用することが大切です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードのポイントサービスの特徴

ここからは、三井住友カードが提供するポイントサービスをご紹介します。

三井住友カードのVポイントは、世界中のVisa加盟店や日本全国のVポイント提携先で「貯まる」「使える」ポイントプログラムです。

一部、Vポイントの対象とならないカードがあります。

三井住友カードのVポイントは貯めやすく・使いやすい

Vポイントは三井住友カードのご利用のほか、Vポイント提携先や三井住友銀行の各種サービスなどでも貯まるため、ポイントを獲得できる対象サービスが幅広く貯めやすい点が特徴です。

貯まったVポイントは、買い物やクレジットカードのお支払い金額に充当できるほか、景品との交換、他社ポイントへの移行などから使い道を選べます。また、三井住友カードの「VポイントPayアプリ」にチャージすれば、貯まったVポイントをお支払いに利用できるなど、使いやすさもVポイントのメリットです。

Vポイントの対象とならないカードがあります。

Vポイントのご利用には諸条件・利用店舗の制限があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードの「VポイントPayアプリ」を活用すればポイント管理も簡単!

三井住友カードのVポイントPayアプリは、カードのご利用などに応じて貯まったVポイントをお支払いに使えます。

貯まったVポイントを、VポイントPayアプリ残高にチャージすることで1ポイント=1円として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であればVポイントPayアプリでお買い物ができます。

購入したいものに対して、VポイントPay残高が不足している場合は、クレジットカード、または三井住友銀行からチャージして使用できます。

Vポイントの交換については、Vポイントサイトをご確認ください。

三井住友カードのクレジットカードでポイントを貯めるコツ

クレジットカードの使い方を少し工夫するだけで、もっとお得にポイントを貯めることができます。三井住友カードを例に、ポイントを貯めるコツをご紹介しましょう。

ポイントを貯めるコツ

対象のコンビニ・飲食店で7%ポイント還元

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含めて7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファード特約店」として、通常のポイント分1%に加えて+6%ポイント還元となります。

Oliveフレキシブルペイについて、クレジットモードのご利用のみ対象です。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

最大20%ポイント還元の「Vポイントアッププログラム」

「Vポイントアッププログラム」は対象サービスを利用すればするほど、対象のコンビニ・飲食店でのポイント還元率がアップするサービスです。

通常、毎月のご利用金額合計200円(税込)ごとに、Vポイントが1ポイント(0.5%)貯まるカードを対象のコンビニ・飲食店で利用した場合、Vポイントアッププログラム(最大+8%)とスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用(+6.5%)、家族ポイント(最大+5%)を組み合わせることで、通常のポイントを含んだ最大20%のポイントが還元されます!

モバイルオーダーによる注文も7%ポイント還元の対象に!

2025年9月16日(火)より、一部の対象店舗ではモバイルオーダー時のクレジットカード決済またはApple Pay、 Google Pay での決済でも、タッチ決済と同じ7%の還元の対象になりました。対象店舗は以下のとおりです。

スターバックスはApple Payのみのお支払いが対象となります。

Vポイントが貯まるカードが対象です。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

最大20%ポイント還元を受けるには取引条件があります。

一部、カード種別や入会時期・Vポイントアッププログラムのお取引状況などにより、Vポイントアッププログラムの還元率が最大+8%を超える場合があります。

Vポイントアッププログラムのサービス

Vポイントアッププログラムの対象サービスは7種類。そのうち5つのサービスがOlive独自の特典です。三井住友カード(NL)の場合、対象サービスの条件を満たせば、最大15.5%、Oliveの場合は条件を満たせば最大20%のポイントが還元されます。

Vポイントアッププログラムのご利用に、家族ポイント5人以上のご登録と、対象店舗でのスマホのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーをご利用いただくと、あわせて最大20%還元となります。

ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントアッププログラムを利用するには、SMBC IDにご登録のうえ、Vpass連携が必要となります。

Oliveフレキシブルペイについては、クレジットモードでのご利用のみ対象です。また、クレジットモードに設定していたとしても、iD決済は一律デビットモード払いとなるため対象となりません。

Oliveフレキシブルペイと三井住友カード(NL)の両カードをお持ちのうえ、同一のSMBC IDで管理いただいた場合は、三井住友カード(NL)の対象コンビニ・飲食店でのご利用も最大20%のポイント還元率となります。

OliveフレキシブルペイはVisaブランドのみの発行となるため、Mastercardタッチ決済はご利用いただけません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

詳しくはご利用前に以下をご覧ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

学生だけが得をする!「学生ポイント」ならポイント最大+9.5%還元

三井住友カードを持つ学生の皆さまに向けたサービスの「学生ポイント」は、特定加盟店で利用すると最大+9.5%のポイント還元。さらに、分割払いを利用した際に発生する分割手数料を、全額相当ポイントで還元するサービスです。面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する学生であれば誰でも適用されます。

ポイント加算には、条件・上限があります。

特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクリプションサービス(サブスク)の月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、ご利用金額の合計200円(税込)につき1ポイント(0.5%)が貯まる通常のポイント分に加え、最大9.5%ポイントが還元されます。

ポイント加算には、条件・上限があります。

<対象サービス>

<サブスクリプションサービス>

Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

DAZN for docomoも対象となります。

<携帯料金>

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

対象サービスは、2024年12月時点のものです。

ポイント加算や特典付与の条件・上限については、三井住友カードのホームページをご確認ください。

学生ポイント対象クレジットカードを家族カードとして保有している場合、もしくはその他ご職業(副業)を「学生」と申告している場合は、当サービスは対象となりません。

すでに対象カードを本会員として保有している方は、ご卒業予定年の12月末日のご利用分まで自動的に当サービスの対象となります。

当サービスは25歳以下の学生が対象となります。詳しくは学生ポイント詳細ページをご確認ください。

毎月の固定費支払いで「定期払いチャンス」を利用!

毎月の携帯電話料金、光熱費、プロバイダー料金のほか、自動車保険や生命保険の保険料など、必ず支払わなくてはいけない固定費はクレジットカード払いを利用しましょう。月々の支払い額は少なくても、1年トータルで見ると多くのポイントが貯まります。

三井住友カードのサービス「定期払いチャンス」は、毎月のお支払いをまとめて管理でき、お得にポイントを貯められるサービス。公共料金やサブスクなどの対象の定期払いをご利用いただくとサービスサイト内で利用明細が一覧表示され、金額の推移や前月比も確認できます。

さらに、定期払いのご利用数に応じて毎月抽選券が付与され、最大1万円分のVポイントPayギフトが当たるなど、お得かつ便利なサービスとなっています。

VポイントPayギフトとはVポイントPayアプリにチャージしてご利用いただけるデジタルギフトです。

一部対象とならないカードがあります。

全国のショップやネットでお得にお買い物できる「Vクーポン」

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物をしたり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

Vクーポンを獲得して店舗でお買い物の場合、Vポイント対象外のカードはキャッシュバックのみとなります。特典付与方法はカードによって異なるため、選ぶことはできません。

自分に合った1枚でポイントを貯める!おすすめの三井住友カード

ここからは、ポイントが特に貯まりやすい三井住友カードのクレジットカードをご紹介します。

積立投資をしながらポイントも貯められる「三井住友カード プラチナプリファード」

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。ポイント特化型のプラチナカードで、さまざまなシーンでお得にポイントを貯められることが特徴です。

通常時のポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実。また、「三井住友カードつみたて投資」の利用によって最大3%のポイントが付与されます。

さらに、継続特典として前年100万円のご利用ごとに10,000ポイントが毎年プレゼントされ、最大40,000ポイントを受け取ることもできます。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

年間100万円の利用で10,000ポイント!「三井住友カード ゴールド(NL/ナンバーレス)」

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面にカード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

三井住友カード ゴールド(NL)には継続特典があり、年間100万円のご利用で10,000ポイントがプレゼントされます。年間100万円のご利用で翌年以降の年会費も永年無料となるため、年会費を抑えながらお得にポイントを貯められます。

また、空港ラウンジサービスや旅行傷害保険の特典も付帯されていることから、旅行・出張の機会が多い方にもおすすめです。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

年会費永年無料で主婦や学生に最適「三井住友カード(NL/ナンバーレス)」

年会費が永年無料で、高校生を除く満18歳以上の方が利用できるカードです。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードで、初めての方でも安心して使うことができます。

クレジットカード情報はVpassアプリで簡単に確認できますので、ネットショップでのお買い物もスムーズ。また、対象のコンビニ・飲食店での利用で通常のポイント分を含んだ7%ポイント還元が受けられるため、専業主婦(主夫)や学生が普段遣いでお得にポイントを貯めることもできます。

加えて、学生は三井住友カード(NL)でサブスクを支払うことで最大+9.5%、携帯料金の支払いで最大+1.5%ポイント還元される「学生ポイント」の対象にもなり、毎月の支払いでお得にポイントを貯められます。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

最大20%のポイント還元を受けられる「Oliveフレキシブルペイ」

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、3つの支払いモード「クレジット・デビット・ポイント払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられるお得な1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアップ

プログラムで

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済対象店舗とモバイルオーダーの対象店舗は異なります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードはポイント還元率や特典に注目してみよう

カードの利用金額に対して還元されるポイントの割合を示す還元率は、クレジットカードを選ぶときの重要なポイントとなります。一般的には0.5%~1%の還元率が多いものの、なかには3%を超えるような高還元率のカードも見られます。

また、カードによっては特定のお店で利用すると還元率がアップする特典が付帯されています。普段のお買い物で利用する店舗で還元率アップの特典がないか、クレジットカードを使いたいお店の特徴やライフスタイルも踏まえて、ポイントの貯まりやすいクレジットカードを選ぶようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

よくある質問

Q1.還元率の高いクレジットカードとは?

クレジットカードの還元率とは、利用金額に対してポイントが還元される割合のことを指します。例えば、還元率0.5%のクレジットカードであれば、200円(税込)の利用につき1ポイントが還元されることになります。

高還元率と呼ばれるのは一般的に還元率1~1.25%程度のクレジットカードですが、条件によっては3%を超える高還元率のものもあります。

詳しくは以下をご覧ください。

Q2.クレジットカードのポイントをたくさん貯めるコツは?

クレジットカードでポイントを貯めるコツは、日々のショッピングや毎月の固定費などをなるべくクレジットカードで支払うようにすることです。また、カード会社により、提携している店舗でクレジットカード決済を利用することでポイント還元率が高くなるポイントアッププログラムを活用する方法があります。

詳しくは以下をご覧ください。

Q3.ポイントを効果的に貯められるクレジットカードは?

効果的にポイントを貯めるには、積立投資をしながらポイントを貯められる「三井住友カード プラチナプリファード」や、年間100万円の利用で10,000ポイントがプレゼントされる「三井住友カード ゴールド(NL)」、年会費永年無料でポイントが貯められる「三井住友カード(NL)」がおすすめです。

また、「Oliveフレキシブルペイ」では、対象の店舗での利用で最大20%のポイント還元が受けられます。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

Apple、Apple Payは、Apple Inc.の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

QRコードは株式会社デンソーウェーブの登録商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年10月時点の情報のため、最新の情報ではない可能性があります。