サラリーマンの生涯年収(生涯賃金)はいくら?手取りの平均や資産形成、運用術も紹介

2023.09.06

サラリーマンの生涯年収(生涯賃金)はいくら?手取りの平均や資産形成、運用術も紹介

サラリーマンの生涯年収(生涯賃金)はいくら?手取りの平均や資産形成、運用術も紹介

2023.09.06

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

人生100年時代という言葉をよく耳にしますが、平均寿命が延びていくなかで老後資金の心配が尽きない人もいるのではないでしょうか。将来のマネープランを考える際には、「生涯でいくらのお金を稼げるのか」を知ることは非常に重要です。サラリーマンの生涯年収(生涯賃金)とは、どれくらいなのでしょうか?

ここでは日本人サラリーマンの生涯年収はいくらなのか、その平均額と手取り賃金の目安を紹介します。さらに、支出を抑えて効率よく資産形成を進めるための運用術についても、併せて解説していきます。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

生涯年収とは

「生涯年収」とは、人が一生のうちに稼げる金額のことです。サラリーマンの生涯年収は、一般的には就職してから退職するまで一生の間で稼げる賃金の総額のことを指します。基本給だけでなくボーナスや残業代が含まれ、人によっては退職金も加わります。

その人の歩んできた人生によって金額が大きく変わり、主な要素としては「学歴」「性別」「企業規模」「雇用形態」などがあります。

例えばボーナスや退職金がない非正規社員として働いていた人の生涯年収は、正社員として働いてきた人よりも少なくなることが一般的です。

サラリーマンの生涯年収の平均額はいくら?

ここでは、独立行政法人労働政策研究・研修機構と厚生労働省が発表している資料から、サラリーマンの生涯年収を紹介します。

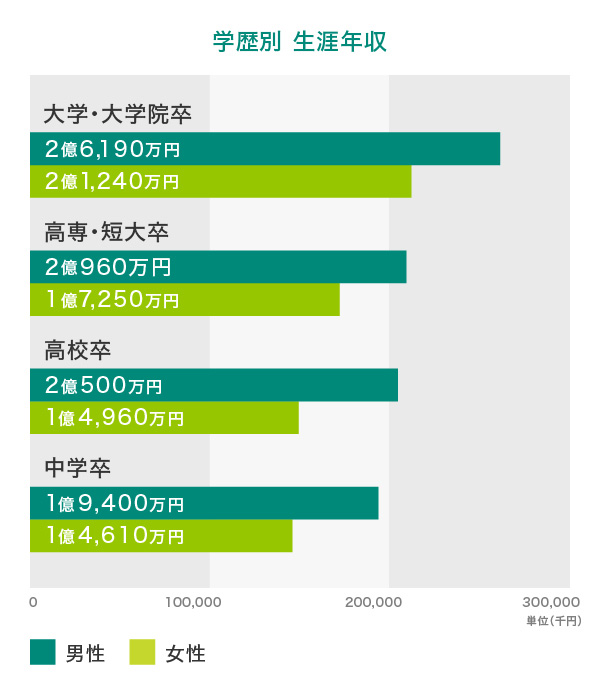

学歴で見る生涯年収の平均額

独立行政法人労働政策研究・研修機構の「ユースフル労働統計-労働統計加工指標集-(2022年版)」によると、学歴ごとの生涯年収の違いは以下のようになります。

「学校卒業後フルタイムの正社員を続けた場合の60歳までの生涯賃金(退職金を含めない)」

(出典)「独立行政法人労働政策研究・研修機構|ユースフル労働統計-労働統計加工指標集-(2022年版) 」を参考に作成

別ウィンドウで「ユースフル労働統計2022 労働統計加工指標数」のPDFを開きます。

学歴での違いを見ると、中学卒、高校卒、高専・短大卒の生涯年収はさほど大きな差がない一方、大学・大学院卒の生涯年収はほかの学歴と比べて明らかに高くなっています。高専・短大卒と比較した際の生涯賃金の差は女性で約4,000万円、男性では5,000万円以上です。

性別で見る生涯年収の平均額

前述の表を見比べてみると、男性と女性では生涯年収に大きな違いがあることがわかります。

女性は男性と比べて、大学・大学院卒では4,950万円、高専・短大卒で3,710万円、高校卒で5,540万円、中学卒で4,790万円少ない計算です。

女性の場合、出産・育児のために休職したり、正社員を退職してパートとして働いたりすることもあり、男性と比べて生涯年収は低くなる傾向があります。子育てを中心にした生活で時短業務が長く続くと昇進タイミングが遅れやすいことも要因でしょう。

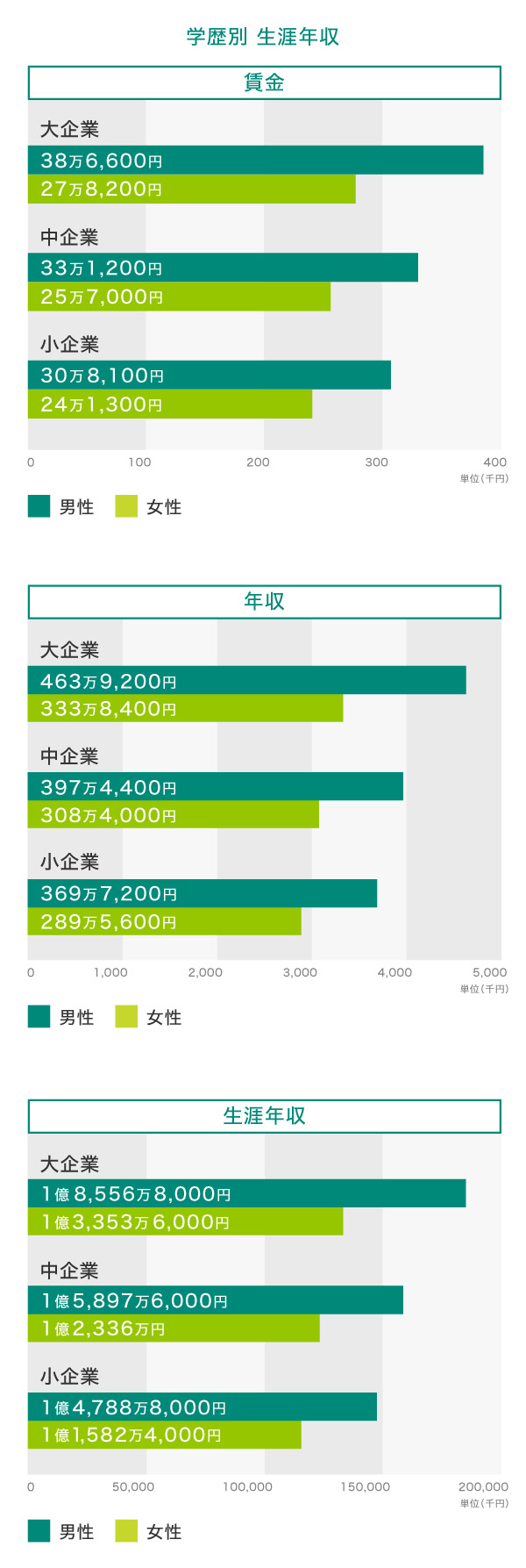

企業規模で見る生涯年収の平均額

学歴や性別だけでなく、就職する企業の規模によっても、生涯年収が大きく異なります。厚生労働省「令和4年賃金構造基本統計調査 結果の概況」で公表されている賃金から、年収・生涯年収を比較した表が以下です。

就労期間は40年で計算

(出典)「厚生労働省|令和4年賃金構造基本統計調査 結果の概況 」を参考に作成

別ウィンドウで「(4) 企業規模別にみた賃金」のPDFを開きます。

上記のデータからは、男性でも女性でも、規模の大きな企業に勤めるほど生涯年収が増えることがわかります。

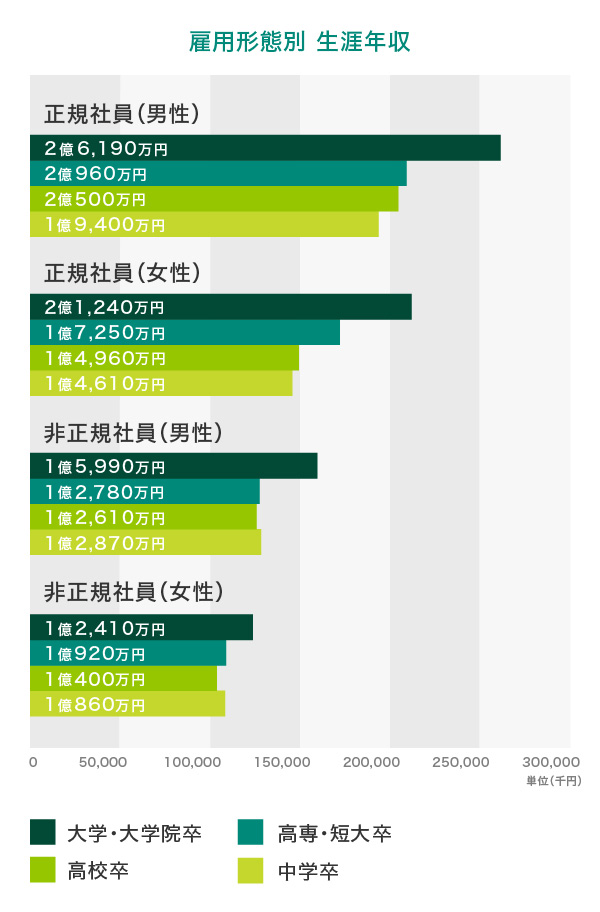

雇用形態で見る生涯年収の平均額

独立行政法人労働政策研究・研修機構の「ユースフル労働統計-労働統計加工指標集-(2022年版)」で公表されている正規雇用者・非正規雇用者の平均年収から、生涯賃金の違いを比較したものが以下の表です。

就労期間は40年で計算

「学校卒業後フルタイムの非正社員となり、そのままフルタイムの非正社員を続けた場合の60歳までの生涯賃金(退職金を含めない)」

(出典)「独立行政法人労働政策研究・研修機構|ユースフル労働統計-労働統計加工指標集-(2022年版) 」を参考に作成

別ウィンドウで「ユースフル労働統計2022 労働統計加工指標数」のPDFを開きます。

例えば男性の場合、大学・大学院卒では正規社員と非正規社員のあいだで1億円以上の差が生じます。これらの差が発生する大きな要因として考えられるのは、正規社員と非正規社員の待遇の違いです。

勤続年数が増えると基本給が上がっていきやすい正社員に対し、非正規社員は長年勤めても大きく基本給が上がりません。また、ボーナスや退職金を受け取れるかどうかでも、年収は大きく異なるでしょう。長期間勤務するごとに収入の差が開き、40年経過するころには数千万円~1億円以上の違いになってしまいます。

生涯年収と比較した生涯手取り実質額は?

生涯で自分が得られる所得を計算するなら、生涯年収から「生涯手取り」を計算しましょう。生涯年収からは税金や社会保険料が引かれていないため、生涯年収でライフプランを計算すると将来的にお金が不足する可能性があるため注意が必要です。

実際の手取り額は、税金(所得税と住民税)、社会保険料(厚生年金保険料と健康保険料)や雇用保険料が引かれた数字を求めましょう。

とはいえ、実際にいくらの税金や社会保険料が引かれるかは個人ごとに異なります。一般論として手取り実質額を算出する場合は、年収100万円~1,000万円では2割の金額を引いた金額で計算するとわかりやすいです。

独立行政法人労働政策研究・研修機構の「ユースフル労働統計-労働統計加工指標集-(2022年版)」で公表されている男性(正社員、大学・大学院卒)の生涯年収は2億6,190万円でした。そこから2割を差し引くと、生涯手取り年収は約2億952万円と計算できます。

将来のための資産形成と運用術

生涯年収を増やすためには、「支出をコントロールする」「手取り収入を増やす」「貯金を効率よく増やす」といった対策が必要です。ここでは、効率良く貯蓄を増やして老後資金などを用意するための運用術をご紹介します。

貯金の目標額を決める

効率良く貯金をしていくためには、具体的な目標を明確にすることが大切です。「結婚式の費用として300万円を貯めたい」「マイホームの頭金として1,000万円を10年で貯めたい」といった具体的な目標があれば、毎月の貯金額を計算しやすくなるでしょう。

ただし、万が一の病気やケガなどの際に困ることのないよう、ライフプラン用の貯金とは別に緊急用の貯金は多少確保しておきましょう。

「先取り貯金」を行う

毎月の貯金額の目標が決まったあとは、目標金額を先に貯金に回す「先取り貯金」を実践しましょう。給料を受け取って引き出す際に、別口座に貯金分を入金しておけば、確実に目標額を貯めることができます。逆に「生活費が余った分だけ貯金する」というやり方では毎月貯金できる額にバラつきが出るうえ、無駄遣いで貯金できない月が出てくる可能性があります。

勤務先の福利厚生に「財形貯蓄」制度があれば、利用してみてはいかがでしょうか。会社を通じて、提携する金融機関へ給与の一部を積み立てることで、確実な貯蓄が可能になります。

会社で財形貯蓄制度がない場合でも、手軽に資産形成できる方法としておすすめなのが、三井住友カード×SBI証券の「三井住友カードつみたて投資」です。SBI証券の投信積立を三井住友カードのクレジットカードで決済できる投信積立サービスです。

家計を管理する

無駄な支出を減らすためには、どのような支出があるのかを把握することが大切です。レシートや領収書などを管理するのが苦手という人は、クレジットカードがおすすめです。

例えば、三井住友カードの「Vpassアプリ」では、カードの利用状況やポイント残高がいつでも確認できます。さらに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

クレジットカードでポイントを貯める

毎日のお買い物の支払いを現金からクレジットカードに変更することで、カード独自のポイントを貯めることができます。

例えば、三井住友カードの場合、ご利用金額の合計200円(税込)につき「Vポイント」が1ポイント(0.5%)貯まります。Vポイントとは、カードのご利用金額に応じてもらえるポイントを貯めて、スマートフォンアプリを利用したお買い物やお支払い金額への充当のほか、景品との交換や他社のポイントプログラムに移行することができるサービスです。

Vポイントの対象とならないカードがあります。

Vポイントのご利用には諸条件・利用店舗の制限があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

年収アップを目指す

資産形成を効率よく進めるには、支出をコントロールすること以外に、収入を上げることも非常に重要です。具体的に年収アップを目指せる方法としては以下のようなものがあります。

年収を上げる代表的な方法が、今いる会社で昇進・昇給を目指すことです。役職が上がれば基本給も上がるため、年収アップが期待できます。すぐに昇進が望めない場合でも、長く働くことで定期昇給によって年収アップできるでしょう。

また、最近は副業がOKの会社もあり、そのような会社で働いていれば休日に副業をする選択肢もあります。実店舗で働く方法以外に、「クラウドソーシングサイト」を活用してインターネット上で仕事を請け負うことも可能です。

早期に年収を上げたい場合は、今よりも年収が高い企業に転職する選択肢もあります。社内で昇進して年収を上げるには時間がかかりますが、転職なら成功した時点で年収アップできる可能性があります。

ただし、副業をしたり転職活動をしたりして年収を上げる場合、今いる会社の仕事のパフォーマンスに影響が出ないように注意が必要です。

資産形成&運用におすすめの三井住友カード

資産形成や資産運用にクレジットカードを活用するなら、毎日のお買い物や投資信託の積立購入にも利用できる三井住友カードがおすすめです。

ここでは、資産形成や資産運用におすすめできる三井住友カードを3枚ご紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、安心・安全のナンバーレスです。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

資産運用でVポイント獲得!SBI証券と三井住友カードによる「三井住友カードつみたて投資」

三井住友カードでは日常のお買い物以外に、資産運用によってVポイントの獲得が可能です。

「三井住友つみたて投資」では、三井住友カード発行のクレジットカードで、投資信託を積立買付の方法で購入できます。

積立可能な金額は「毎月最大10万円」が上限です。付与されるVポイントは積立額の最大4%です。中長期的な資産形成を考えている方なら、ぜひご利用を検討していただきたいサービスです。

例えば、年間120万円積み立てれば、48,000ポイントを獲得することができます。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

また、三井住友カードでは貯まったVポイントを投資信託の購入に使える「Vポイント投資」を利用できます。積立投資で貯まったVポイントを1ポイント=1円分として投資信託の購入に利用でき、分配金や売却代金は現金で口座に入金されます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

サラリーマンは生涯年収を参考に資産形成を

サラリーマンの生涯年収は「学歴」「性別」「企業規模」「雇用形態」などによって大きく変化するため、まずはご自身の属性から、生涯でどれくらい稼げるのかを明確にしましょう。生涯年収や計画しているライフプランから貯金の計画を立て、効率的に資産形成ができるように支出や収入を見直すことがおすすめです。

将来に向けて資産形成をするなら、支払い金額に応じてVポイントが貯まって資産運用にも活用できる三井住友カードを活用してみてはいかがでしょうか。

よくある質問

Q1.サラリーマンの生涯年収の平均額は?

独立行政法人労働政策研究・研修機構「ユースフル労働統計-労働統計加工指標集-(2022年版)」によれば、正規社員として働く大学・大学院卒の男性の生涯年収は2億6,190万円、女性は2億1,240万円です。ただし、企業規模や雇用形態によっても生涯年収は大きく異なります。

詳しくは以下をご覧ください。

Q2.サラリーマンの生涯手取り実質額は?

生涯年収は税金や社会保険料が引かれていないため、それらを差し引いた生涯手取りを計算する必要があります。年収によって所得税や社会保険料は異なりますが、一般的には総支給額の約8割が手取り収入です。

詳しくは以下をご覧ください。

Q3.将来のための資産形成と運用術は?

資産形成を効率よく進めるには支出を抑えたうえで収入を増やすことが大切です。具体的な方法としては、「貯金の目標額を決める」「先取り貯金を行う」「家計を管理する」「クレジットカードのポイントを貯める」「年収アップを目指す」などがあります。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの登録商標です。

Google Pay は、 Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2023年9月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会