NISA「つみたて投資枠」の始め方は?積立開始までの手順を初心者向けに分かりやすく解説

2025.06.25

NISA「つみたて投資枠」の始め方は?積立開始までの手順を初心者向けに分かりやすく解説

NISA「つみたて投資枠」の始め方は?積立開始までの手順を初心者向けに分かりやすく解説

2025.06.25

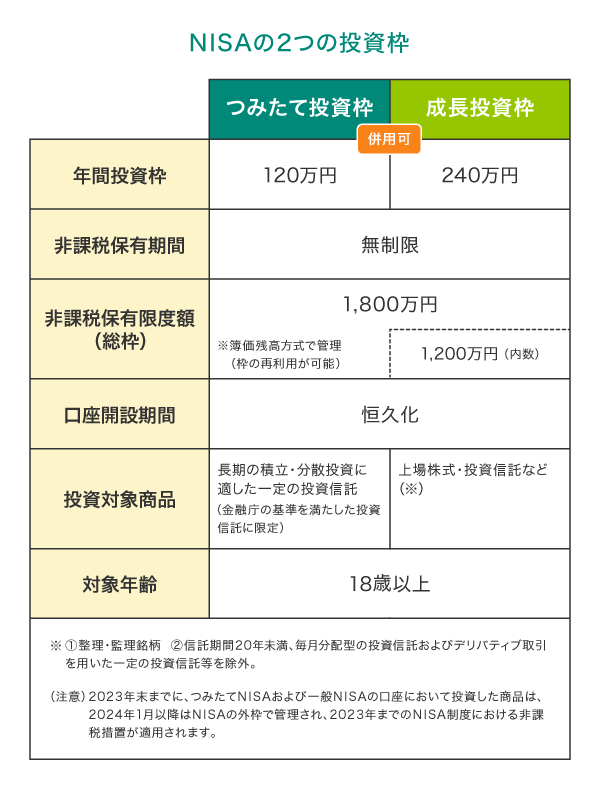

2014年からスタートしたNISA(ニーサ)は、2024年1月より新NISAとして大きく制度改正されました。NISAとは、NISA口座内の投資で得られた利益に対して税金がかからない少額投資非課税制度で、「つみたて投資枠」と「成長投資枠」があります。それぞれ投資できる対象や購入方法が異なりますが、初めてNISAを利用するなら「つみたて投資枠」がよいでしょう。

ここでは、NISAにおける「つみたて投資枠」の始め方を解説していきます。

こちらもあわせてご覧ください

NISAのつみたて投資枠とは?

つみたて投資枠は、NISAにある2つの枠のうち、少額からの長期・分散・積立投資による資産形成に向いている非課税枠です。年間120万円を上限として投資信託に積立投資ができ、買い付けた投資信託から得られる利益は全額が非課税になります。

投資できる対象は、長期・分散・積立投資に適した商品になるように条件を満たして金融庁に届出のあった投資信託や上場投資信託(ETF)に限定されます。

購入方法は、定期的に一定金額を自動的に買い付ける積立投資に限定されるため、投資タイミングに悩むことはありません。

成長投資枠との違い

NISAにはつみたて投資枠以外にも「成長投資枠」があり、それぞれ投資対象や購入方法が異なります。

つみたて投資枠は年間の投資上限額が120万円で、投資対象商品は長期・分散・積立投資に向いていると金融庁が認可した投資信託やETFのみです。

一方、成長投資枠は年間の投資上限額が240万円と大きく、投資信託以外に上場株式なども投資対象に含まれます。購入方法は毎月一定額の積立以外に、任意のタイミングで一括投資もできます。

また、NISAで生涯投資できる非課税保有限度額は1,800万円で、成長投資枠はそのうち1,200万円までとなっています、一方のつみたて投資枠は、1,800万円全額を使うことも可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

NISAの「つみたて投資枠」の始め方

NISAの「つみたて投資枠」は、以下の4ステップで始められます。やり方が分からないという人は、以下の手続きの流れを参考に始めてみましょう。

金融機関を選ぶ

NISAで積立投資を始めるためには、まず金融機関でNISA口座の開設手続きを行う必要があります。NISA口座の開設ができる金融機関は、銀行や信託銀行、郵便局、対面式の証券会社、ネット証券などさまざまです。

口座を開設する

利用する金融機関を決めたら、必要書類を用意して口座開設の申し込み手続きを行います。口座開設に必要な書類は、おもに以下のとおりです。

なお、ウェブ上で口座開設手続きを行う場合は、届出印が不要とされていることもあります。詳しくは、利用先の金融機関にて確認しましょう。

手続き完了後、金融機関と税務署にて口座開設にあたっての審査が行われます。

投資する金融商品を選ぶ

口座開設が完了したあとは、毎月積み立てていく金融商品を選定します。つみたて投資枠の対象商品は、金融庁の定める基準をクリアしたもので、長期の積立投資に向いている投資信託(ファンド)が厳選されています。

しかし、ファンドによってリスクの種類や大きさが異なるため、自分の投資意向に合ったものを選ぶようにしましょう。

また、1つだけでなく、複数のファンドを積み立てることも可能です。よりリスクを分散するためには、1つのファンドに集中投資するのではなく、値動きが異なるファンドに分散投資することも検討してみましょう。

積立金額を決める

投資する金融商品が決まったあとは、毎月いくら積み立てるのか金額を検討しましょう。NISAのつみたて投資枠における年間投資上限額は120万円であるため、毎月最大10万円までの積立が可能です。

しかし、金融機関によっては月100円から申し込みができるなど、少額での積立にも対応しています。初めてNISA制度を利用する際は、いきなり大きな金額で積立を始めるのではなく、無理のない余剰資金の範囲内で積立金額を設定するようにしましょう。

積立金額は後からでも変更できます。資産運用に慣れてきたら積立金額の増額を検討するのもよいでしょう。

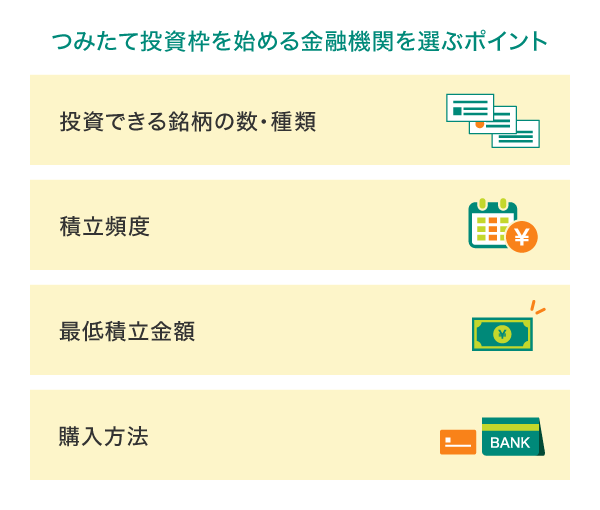

つみたて投資枠を始める金融機関の選び方

NISA口座は1人1口座に制限されているため、複数の金融機関で開設することはできません。どの金融機関を利用するか慎重に選ぶ必要があります。

以下4つのポイントを比較して、自身が使いやすい金融機関で口座開設を行いましょう。

投資できる銘柄の数・種類

つみたて投資枠の対象商品は、前述のとおり金融庁によって選定されていますが、各金融機関はそのすべてを取り扱っているわけではありません。金融機関によってそれぞれ取扱銘柄数が異なるため、口座開設時はどの銘柄を取り扱っているか確認しておくことが大切です。

投資先の選択肢を広げるためには、より多くのファンドを取り扱っている金融機関を選ぶとよいでしょう。もし、投資先を決めているなら、投資したいファンドの取り扱いがあるか確認が必要です。

積立頻度

積立投資の頻度もチェックしておきたいポイントです。

積立頻度は基本的に月に1回の金融機関が多いものの、中には毎週や毎日といった頻度で積立投資ができる金融機関もあります。「毎日コツコツ積み立てたい」、「より投資のタイミングを分散したい」場合は、積立頻度の選択肢が多い金融機関を利用するのがおすすめです。

最低積立金額

少額投資から始めたいと思っている人は、最低積立金額も大切な比較ポイントです。

NISAのつみたて投資枠では毎月最大10万円まで投資が可能ですが、毎月いくらから積立ができるかは各金融機関によって異なります。設定できる最低積立金額は100円~1,000円などさまざまですので、口座開設前に必ず利用する金融機関の取り扱いを確認しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

購入方法

積立投資の購入方法は指定口座からの引き落としが一般的ですが、指定口座に利用できる金融機関が限定されている場合があります。「給与口座を引き落とし口座にしたい」といった意向がある場合は、事前に指定口座に利用できる金融機関を確認しておくと安心です。

また、金融機関によっては、クレジットカード決済やポイントによって積立投資が行えるところもあります。クレジットカード決済は、指定したクレジットカードを通じて積立金額を決済する方法で、積立投資をしながらポイントを貯められるメリットがあります。

よりお得に資産運用に取り組むためには、クレジットカード決済による積立投資に対応している金融機関を利用することもおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

つみたて投資枠の銘柄

つみたて投資枠の対象銘柄は、「長期の積立・分散投資に適した一定の投資信託・ETF」という基準があり、具体的には次のような要件が定められています。

この基準をクリアしたファンドは、おもに「株式型」、「資産複合型」、「ETF」の3種類に分けられます。それぞれどのような特徴があるのか確認していきましょう。

株式型

名前のとおり株式を組み入れているファンドのことです。投資対象は国内株だけでなく、先進国株や新興国株などもあり、NISAを通じて世界各国へ投資できます。

すべて株式で運用するファンドは、値動きの変動幅が大きくなりやすい傾向にあります。株式型のファンドを選ぶときは、資産複合型を組み合わせたり、投資先の地域を分散したりと、リスクの低減に取り組むことが大切です。

資産複合型

株式や債券、REITなど複数の金融商品を組み合わせたファンドです。資産複合型では値動きが異なる資産を組み合わせることで、金融市場の変動によるリスクを分散できます。

また、資産複合型は1つのファンドに投資するだけで、複数の金融商品に分散投資できるため、「どんな商品に分散投資すればいいのか分からない」、「保有商品を増やしたくない」という人に向いている金融商品です。

ETF

ETFとは「上場投資信託」と呼ばれる、証券取引所に上場している投資信託のことです。

一般の投資信託は「1日1価格」となっており、売買の申し込みを締め切ったあとに当日の基準価額が公表されます。そのため、投資家が売買を申し込む時点では、「どの価格で約定するか」ということが分かりません。

一方、ETFは証券取引所に上場していることから、株式と同じようにリアルタイムで売買が可能です。

「価格の変動を見ながら売買したい」という人はETFへの投資を検討してみるとよいでしょう。

資産運用でVポイントが貯まる!SBI証券と三井住友カードの「投信積立サービス」

SBI証券と三井住友カードによる「三井住友カードつみたて投資」は、三井住友カード発行のクレジットカード(※1)で投信積立ができるサービスです。

積立可能な金額は毎月100円~10万円までで、積立額の最大4%分のVポイントが付与(※2)されます。

なお、Vポイントの付与率は投信積立に利用する三井住友カードの種類によって異なります。

資産運用をしながら、毎月Vポイントを獲得できるため、中長期的な資産形成を考えている方には、ぜひ利用を検討していただきたいサービスです。

1:銀聯カード、ビジネスカード(除く三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズ)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

2:Vポイント以外の独自ポイントが貯まるカードには、ポイントが付与されません。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

■SBI証券×三井住友カード「投信積立サービス」の概要

対象となるお客さま |

SBI証券の証券総合口座をお持ちの個人のお客さま(※1) |

|---|---|

対象商品 |

SBI証券が取り扱う積立買付が可能な投資信託すべて |

利用可能カード |

三井住友カードが発行するクレジットカード(提携カードを含む)(※2) |

積立設定可能額 |

毎月100円~10万円 |

積立設定締切日および発注タイミング |

毎月10日に積立設定申込を締め切り、翌月7日~9日に買付(積立申込日) |

クレジットカード決済によるポイント付与 |

・三井住友カード Visa Infiniteでは積立額の最大4%、プラチナプリファードでは積立額の最大3%、プラチナでは積立額の最大2%、ゴールド、ゴールド(NL)では積立額の最大1%のVポイント ・上記以外のVポイントが貯まるカードでは、積立額の最大0.5% |

Vポイント付与日 |

積立設定締切日の翌々月10日頃(※5) |

1:一部の金融商品仲介業者のお客さまは対象となりません。

2:銀聯カード、ビジネスカード(三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズを除く)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

3:Vポイント以外の独自ポイントが貯まるカードでは、「三井住友カードつみたて投資」の決済はできますが、Vポイント付与の対象とはなりません。

4:カードによって、ポイント付与率が異なります。

5:「三井住友カード Visa Infinite」「Oliveフレキシブルペイ プラチナプリファード」や「三井住友カード プラチナ」などの年間の「カードご利用金額」による特典については、年間の積立合計金額に対して年に1回付与となります。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

つみたて投資枠の注意点

つみたて投資枠を利用する際には、注意すべきポイントもあります。おもな注意点3つを、それぞれ確認していきましょう。

投資対象が限られている

つみたて投資枠で投資対象となるのは、金融庁の基準をクリアした投資信託・ETFのみです。個別の国内株式や海外株式には投資ができないため、投資の対象は限定的といえます。

ただし、NISAではつみたて投資枠と成長投資枠の併用が可能です。成長投資枠では個別の株式も投資対象となっていることから、つみたて投資枠と併用することで投資先の選択肢を広げられるメリットがあります。

投資信託の積立投資とは別に個別株式への投資を検討している場合は、つみたて投資枠と成長投資枠をどちらも利用するとよいでしょう。

年間投資枠が少ない

つみたて投資枠は、成長投資枠と比較して年間の投資上限額が少ないという注意点があります。成長投資枠が年間240万円まで投資が可能なところ、つみたて投資枠が120万円までしか投資ができません。余裕資産があって投資する意欲が強い方にとっては、枠が小さいと感じるかもしれません。

年間の投資上限を超えて投資した分は非課税とならないため、120万円の枠を効率的に活用できるように計画的に投資をしましょう。

短期間で大きなリターンは狙いにくい

つみたて投資枠で投資できる投資信託は長期・分散・積立投資に適した商品であり、短期的な投資ですぐに利益を狙える商品ではありません。あくまで長期的な資産運用を支援する目的で作られた制度と商品であるため、個別株式と比べればリスクもリターンも小さく日々の値動きも緩やかな傾向です。

つみたて投資枠の投資は、あくまでも将来のために長期的な目線で取り組みましょう。

短期間で大きな利益を得たい場合は、成長投資枠で値動きの大きな個別株式に投資するなど、別の投資方法を検討する必要があります。

NISA「つみたて投資枠」の投資シミュレーション

実際にNISAのつみたて投資枠に投資した場合にどのくらいのリターンを得られるかは、毎月の投資金額と利回り、投資期間によって異なります。

ここでは、以下の条件でつみたて投資枠で投資した場合に、将来的に得られるリターンをシミュレーションしてみました。

(出典)金融庁「NISA つみたてシミュレーター」を参考

別ウィンドウで「金融庁」のウェブサイトへ遷移します。

毎月少額の投資であっても、長期で運用するほど運用で得た利益を再投資できる期間が長くなり、複利効果が働いて資産を効率的に増やすことが可能です。

毎月多くの金額を投資できない方でも、時間をかけて資産運用をすることで将来的には1,000万円以上を貯めることも十分に可能です。

つみたて投資枠はいつ売るべき?

2025年現在のNISAでは旧制度のNISAとは異なり、非課税期間が無期限化されました。そのため、自ら売却のタイミングを考えておく必要があります。以下では売却を検討したいタイミングを紹介します。

お金が必要になったタイミング

つみたて投資枠は、子どもの教育資金やマイホームの購入資金、結婚資金など具体的な目標のために利用する方もいるかと思います。つみたて投資枠で保有している資産はいつでも売却できるため、いざ資金が必要になったときに自由に売却できます。

ただし、売却手続きを行ってから現金化されるまでは数営業日かかることが一般的です。資金が必要となるタイミングが決まっている場合は、前もって売却手続きを行っておきましょう。

目標金額に達したタイミング

スムーズに売却のタイミングを決めるためには、あらかじめ「保有資産が◯万円になったら売却する」といった目安を作っておくことも有効です。

積立投資では自動的に買い付けを行うため投資のタイミングに悩むことはありませんが、売却するとなると「もう少し価格が上がるのでは?」と迷いが生じることがあります。悩んでいるうちに基準価額が下落してしまい、「売却のタイミングを逃してしまった」ということもあるでしょう。

しかし、「◯万円になったら売却する」という目安を作っておけば、売却時期を悩む心配がありません。

ただし、非課税期間が無期限で運用できるNISAでは、無理に売却する必要がないのも事実です。目標金額に到達しても特に資金が必要でなければ、そのまま保有していても問題はないでしょう。

NISA(つみたて投資枠・成長投資枠)を始める前に知っておきたい基礎知識

つみたて投資枠を始める際は、旧制度のつみたてNISAとNISAの制度の違いや、iDeCoとの違いについて理解しておくことが大切です。

口座開設に時間を要する

NISA口座を開設する際は、税務署にて「ほかの金融機関でNISA口座を開設していないか」ということがチェックされます。そのため、申し込みから取引が開始できるまでに2~3週間ほどかかることが一般的です。

ただし、金融機関によっては税務署での確認を待たずにNISA口座を利用できる場合もあります。中には、最短即日で利用できる金融機関もありますので、開設手続き後すぐにNISA口座を利用したい場合は、事前に開設までの日数を確認しておきましょう。

元本割れのリスクがある

つみたて投資枠の対象となる投資信託・ETFには元本保証がありません。ファンドの基準価額は日々変動しているため、金融市場の状況によっては積み立てた元本が割れてしまうことも想定されます。

長期間、積立投資を続けることで元本割れのリスクは低減できるものの、リスクをゼロにすることはできません。積立投資を始める際は、「損失を負う可能性がある」ことをよく理解しておきましょう。

NISAとiDeCoの違い

資産形成に役立てられる制度は、NISAのほかにiDeCoがあります。iDeCoとは「個人型確定拠出年金」と呼ばれる私的年金制度です。

iDeCoでは毎月の掛金を自ら選んだ金融商品で運用し、その運用成果を年金や一時金で受け取ることができます。運用益についてはNISAと同様に非課税となるため、よく混同されがちな制度ですが、大きく異なるのは引き出し制限についてです。

NISAはいつでも保有資産の売却を行うことができますが、iDeCoは私的年金ですので、原則60歳まで引き出しができません。教育資金やマイホーム資金への備えをしたい人は、NISA制度の方が合っているでしょう。

ただし、iDeCoは「掛金を全額所得控除できる」というメリットがあります。現在納めている所得税や住民税の税負担を軽減できる効果があるため、「資産形成と節税対策のどちらにも取り組みたい」という人はiDeCoの利用を検討してみましょう。なお、NISAとiDeCoは併用可能です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

つみたて投資枠におすすめの三井住友カード

ここからはクレジットカードでの積立投資におすすめの三井住友カードを紹介します。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

つみたて投資枠を始めて将来に向けた準備をしよう

つみたて投資枠は、長期・分散・積立投資による資産形成をサポートするための非課税投資枠です。成長投資枠と比較して年間の投資上限額は少なめですが、毎月自動的に積立投資をするためタイミングに悩まずにコツコツと続けることができます。

つみたて投資枠では少額から積立投資をスタートすることも可能で、家計の状況次第で積立額を柔軟に変更することもできます。ぜひ将来に向けた資産形成の一環としてNISA制度を活用してみましょう。

よくある質問

Q1.つみたて投資枠を始める手順は?

まず、つみたて投資枠を始めたい金融機関を決めましょう。その金融機関でNISA口座を開設します。続いて、投資する金融商品を選び、積立金額を決める、という手順になります。

詳しくは以下をご覧ください。

Q2.つみたて投資枠を始める金融機関を選ぶポイントは?

NISA口座は1人1口座であるため、どの金融機関を利用するかよく検討することが大切です。「投資できる銘柄の数・種類」「積立頻度」「最低積立金額」「購入方法」の4点を比較して選ぶとよいでしょう。

詳しくは以下をご覧ください。

Q3.つみたて投資枠を始める際に知っておきたい注意点は?

NISAのつみたて投資枠を始める際には、「投資対象が限られている」「年間投資枠が少ない」「短期間で大きなリターンは狙いにくい」という3点に注意しましょう。

詳しくは以下をご覧ください。

監修:高柳 政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年6時点の情報のため、最新の情報ではない可能性があります。

〈NISAのご注意事項〉

次に掲げる事項は、それぞれ2024年以降のNISA(成長投資枠・つみたて投資枠)のことをいいます。

・配当金等は口座開設をした金融機関等経由で交付されないものは非課税となりません。

NISAの口座で国内上場株式等の配当金を非課税で受け取るためには、配当金の受領方法を「株式数比例配分方式」に事前にご登録いただく必要があります。

・リスク及び手数料について

SBI証券の取扱商品は、商品毎に所定の手数料や必要経費等をご負担いただく場合があります。また、各商品等は価格の変動等により損失が生じるおそれがあります。各商品等への投資に際してご負担いただく手数料等及びリスクは商品毎に異なりますので、詳細につきましては、SBI証券WEBサイトの当該商品等のページ、金融商品取引法等に係る表示又は契約締結前交付書面等をご確認ください。

・同一年において1人1口座(1金融機関)しか開設できません。

NISAの口座開設は、金融機関を変更した場合を除き、1人につき1口座に限られ、複数の金融機関にはお申し込みいただけません。金融機関の変更により、複数の金融機関でNISA口座を開設されたことになる場合でも、各年において1つの口座でしかお取引いただけません。また、NISA口座内に保有されている商品を他の年分の勘定又は金融機関に移管することもできません。なお、金融機関を変更される年分の勘定にて、既に金融商品をお買付されていた場合、その年分について金融機関を変更することはできません。NISAの口座を仮開設して買い付けを行うことができますが、確認の結果、買付後に二重口座であったことが判明した場合、そのNISA口座で買い付けた上場株式等は当初から課税口座で買い付けたものとして取り扱うこととなり、買い付けた上場株式等から生じる譲渡益及び配当金等については、遡及して課税いたします。

・NISAで購入できる商品はSBI証券が指定する商品に限られます。

SBI証券における取扱商品は、成長投資枠・つみたて投資枠で異なります。成長投資枠の取扱商品は国内上場株式等(現物株式、ETF、REIT、ETN、単元未満株(S株)を含む※)、公募株式投資信託(※)、外国上場株式等(米国、香港、韓国、ロシア、ベトナム、インドネシア、シンガポール、タイ、マレーシア、海外ETF、REITを含む※)、つみたて投資枠の取扱商品は長期の積立・分散投資に適した一定の公募株式投資信託となります。取扱商品は今後変更する可能性があります。

SBI証券が指定する制限銘柄(上場株式等)、デリバティブ取引を用いた一定の商品及び信託期間20年未満又は毎月分配型の商品は除きます。

・年間投資枠と非課税保有限度額が設定されます。

年間投資枠は成長投資枠が240万円、つみたて投資枠が120万円までとなり、非課税保有限度額は成長投資枠とつみたて投資枠合わせて1,800万円、うち成長投資枠は1,200万円までとなります。非課税保有限度額は、NISA口座内上場株式等を売却した場合、売却した上場株式等が費消していた非課税保有限度額の分だけ減少し、その翌年以降の年間投資枠の範囲内で再利用することができます。

投資信託における分配金のうち元本払戻金(特別分配金)は、非課税でありNISAにおいては制度上のメリットは享受できません。

・損失は税務上ないものとされます。

NISAの口座で発生した損失は税務上ないものとされ、一般口座や特定口座での譲渡益・配当金等と損益通算はできず、繰越控除もできません。

・出国により非居住者に該当する場合、原則としてNISA口座で上場株式等の管理を行うことはできません。

出国の際には、事前にSBI証券に届出が必要です。出国により非居住者となる場合には、特例措置の適用を受けるための必要な手続きを完了された場合を除き、NISA口座が廃止され、当該口座に預りがある場合は、一般口座で管理させていただきます。

・つみたて投資枠では積立による定期・継続的な買付しかできません。

つみたて投資枠でのお取引は積立契約に基づく定期かつ継続的な方法による買付に限られます。

・つみたて投資枠では信託報酬等の概算値が原則として年1回通知されます。

つみたて投資枠で買付した投資信託の信託報酬等の概算値を原則として年1回通知いたします。

・NISAでは基準経過日における氏名・住所の確認が求められます。

NISAでは初めてつみたて投資枠を設定してから10年経過した日、及び以後5年を経過するごとに氏名・住所等の確認が必要となります。SBI証券がお客さまの氏名・住所等が確認できない場合にはお取引ができなくなる場合もございますのでご注意ください。

別ウィンドウで「SBI証券」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会