公共料金はクレジットカード払いがおすすめ!メリット・デメリットやお得な方法を解説

2026.02.02

公共料金はクレジットカード払いがおすすめ!メリット・デメリットやお得な方法を解説

公共料金はクレジットカード払いがおすすめ!メリット・デメリットやお得な方法を解説

2026.02.02

電気料金やガス料金、水道料金といった公共料金の支払いは、お得にポイントが貯まるクレジットカード払いがおすすめです。

ここでは、公共料金の支払いにクレジットカードを利用するメリット・デメリットや、ポイント還元でどれくらいお得にポイントが貯まるのかについて解説します。

また、公共料金をクレジットカード払いに変更する際の注意点のほか、ゴールドカードへステータスアップできる可能性についても、シミュレーションを交えてご紹介しましょう。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

公共料金はクレジットカード払いできる

以前は、公共料金の支払いにクレジットカード決済が使えませんでしたが、現在では電気、ガス、水道などほとんどの公共料金がクレジットカードでの支払いに対応しています。

クレジットカード払いに対応している公共料金は、下記のようなものがあげられます。

クレジットカード払いができる主な公共料金

こちらもあわせてご覧ください

こちらもあわせてご覧ください

公共料金ではない固定費や税金もクレジットカード払いができる

公共料金以外の固定費や税金の支払いでも、クレジットカード払いができるものがあります。クレジットカード払いができる公共料金以外の固定費には、下記のようなものがあげられます。

クレジットカード払いができる公共料金以外の固定費

例えば、家賃や携帯電話料金、インターネット料金などは毎月必ず発生する固定費です。支払い方法は不動産会社や携帯電話会社などによって異なるものの、クレジットカード払いに対応しているところが多くみられます。

また、最近では税金の支払いにクレジットカード払いを導入する自治体が増えています。クレジットカード払いができる税金には、下記のようなものがあります。

クレジットカード払いができる税金

クレジットカード払いなら、金融機関やコンビニに行かなくてもスマホ1つで税金を納付することができます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカード払いにかかる手数料

電気料金やガス料金などの公共料金の場合、クレジットカード払いの手数料はかかりません。しかし、税金についてはクレジットカード払いで決済手数料がかかるため注意が必要です。

手数料は税金の種類や自治体によって異なりますが、税額に対して手数料が定められていることが一般的です。例えば、所得税など国税の場合は、1円~1万円の税額に対して99円の決済手数料がかかります。

税金をクレジットカードで納付する場合は、どれくらいの手数料がかかるのか事前に確認しておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

コンビニで公共料金をクレジットカード払いできる?

コンビニで公共料金を支払う場合、クレジットカード払いはできません。コンビニで支払う際には、基本的に払込用紙を使った現金払いとなります。

なお、電気、ガス、水道などの公共料金をまとめて振込用紙で支払う場合、1万円以上と高額になるケースが多いため、ATMで現金を引き出すなどの手間が発生します。公共料金をクレジットカード払いにすると、コンビニに支払いに行ったり現金を用意したりといった手間がなくなるだけでなく、利用金額に応じてポイントを貯めることができるため、メリットが大きいといえます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

公共料金の支払いをクレジットカード払いに変更する方法

公共料金の支払いを、振込用紙などからクレジットカード払いにするには、事前に変更手続きが必要となります。クレジットカード払いに変更するには、主に以下の3つの方法があります。

公共料金をクレジットカード払いに変更したいときは、電力会社、ガス会社、水道局など、各支払い窓口へ問い合わせましょう。公共料金によっては、インターネットで手続きができるところもあります。

近年では郵送される振込用紙や封筒にQRコードが記載されており、スマホで読み取って手続きへ進むことも可能です。

なお、三井住友カードの「定期払いチャンス」なら、サイト経由で簡単に支払い方法を変更することができます。

三井住友カードでおすすめの「定期払いチャンス」

公共料金をクレジットカードで支払う場合は通常、電気・ガス・水道など、サービスごとにそれぞれカード払いへの変更手続きが必要です。しかし「定期払いチャンス」なら、Vpassに登録されている情報を使って簡単に公共料金の支払い変更ができます。

Vpass登録情報を用いた支払い変更は一部の公共料金のみ対応しております。

さらに、定期払いのご利用数に応じて毎月抽選券が付与され、最大1万円分のVポイントPayギフトが当たるなど、お得かつ便利なサービスとなっています。

VポイントPayギフトとはVポイントPayアプリにチャージしてご利用いただけるデジタルギフトです。

一部対象とならないカードがあります。

変更のタイミング

公共料金の支払い方法をクレジットカード払いに変更するのに、最適なタイミングがあります。

変更の際には、念のために電力会社、ガス会社、水道局の口座振替割引サービスがないかどうかも確認してみることをおすすめします。契約会社によっては、支払い方法に口座振替を指定することで料金の割引が受けられる「口座振替割引サービス」があり、場合によっては、クレジットカード払いにするよりもお得になることもありえるからです。

引越しをするとき

引越しは、今までの契約や支払い方法を見直すよい機会です。よりお得な契約会社や料金プランへの見直しとあわせて、支払い方法もポイントが貯まるクレジットカード払いに変更するのがおすすめです。

また、引越しで契約会社を変更する際には、元の電力会社、ガス会社、水道局などへの解約連絡を忘れずに行いましょう。特に、クレジットカード払いや口座からの自動引き落としにしている場合、解約手続きを忘れてしまうと、そのまま不要な支払いが発生してしまうため、注意が必要です。

電気・ガスなどの契約会社を変更するとき

一戸建て住宅に限らず、賃貸物件でも自由に選択できる場合が多いようです。契約先を変更するタイミングで支払い方法もクレジットカード払いに変更すれば、手間がかかる手続きも一度で完了するため効率的です。

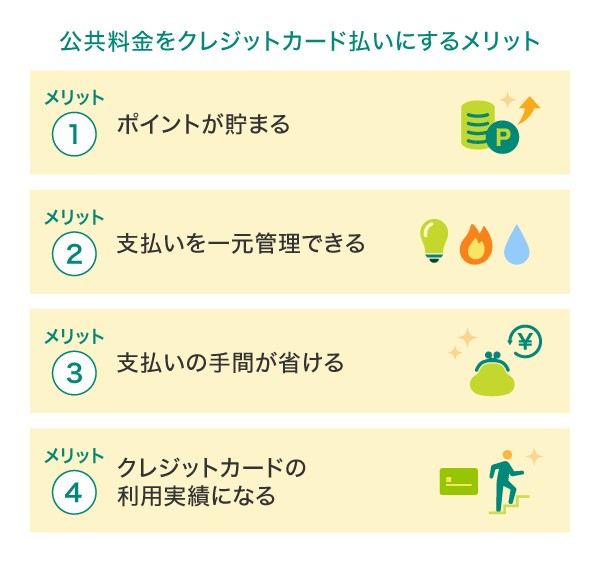

公共料金をクレジットカードで支払うメリット

公共料金をクレジットカードで支払うと、ポイントが貯まるうえに、支払いの手間が省け、管理もしやすくなるといったメリットがあります。詳しく見ていきましょう。

ポイントが貯まる

公共料金をクレジットカード払いにする最大のメリットは、やはり支払い額に応じてポイントが貯まることです。公共料金は、毎月必ずかかる費用ですから、積み重なると大きな金額になります。口座引き落としや振込用紙の場合はポイントが付与されませんが、クレジットカード払いなら年間でかなりのポイントをお得に獲得することができます。

総務省統計局による「家計調査 家計収支編(総世帯)」(2024年)を参考に、三井住友カードのVポイントなら、月々の水道光熱費でどのくらいポイントが貯まるのか、世帯の人数別でシミュレーションしてみました。

■三井住友カードで水道光熱費を支払った場合に貯まるポイントの一例

Vポイントはご利用金額200円(税込)につき1ポイント(0.5%)が還元されます。ただし、還元率はカードの種類によって異なります。

(出典)総務省統計局「家計調査/家計収支編 総世帯 詳細結果表」を参考に作成

別ウィンドウで「総務省統計局」のウェブサイトへ遷移します。

4人世帯の場合、毎月の水道光熱費の支払いを三井住友カードにするだけで、年間1,464ポイントが貯まる計算です。水道光熱費は毎月必ず発生する支払いであるため、手間をかけずにこれだけのポイントが貯められるのは利用者にとってお得で嬉しいメリットといえるでしょう。

なお、Vポイントはカードのご利用などに応じてもらえるポイントで、1ポイント=1円でお買い物に利用できたり、クレジットカードのお支払い金額への充当や景品への交換ができたりするといった豊富な使い道があり、日常生活のあらゆるシーンでポイントを活用できるのが特徴です。

一部、Vポイントの対象とならないカードがあります。

Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

Vポイントの交換については、Vポイントサイトをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

公共料金の支払いを一元管理できる

複数の公共料金をまとめてクレジットカード払いにすれば、支払いを一元管理することができます。支払いはクレジットカードの引き落とし日に集約でき、それぞれの利用金額はクレジットカードのご利用代金明細書で確認できるので、家計管理がしやすくなります。

三井住友カードの「Vpassアプリ」では、カードの利用状況や保有ポイントがいつでも確認できます。さらにVpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能も搭載しています。クレジットカードも銀行口座も、ポイントも電子マネーも、これ1つで管理することができます。

支払いの手間が省ける

公共料金をすべてクレジットカード払いにすると、毎月決まった支払い日にまとめて自動引き落としになります。そのため、コンビニなどに行く手間がかからず、うっかり支払いを忘れてしまうこともありません。ただし、引き落としの前日までに必ず口座へ引き落とされる額を入金しておきましょう。

クレジットカードの利用実績になる

公共料金は毎月必ず発生する支払いのため、クレジットカードで支払えばおのずと定期的な利用実績になります。また、毎月滞りなく支払えば良いクレジットヒストリーを積むことにもなります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

公共料金などをカード払いにするとゴールドカードを持てる?

ゴールドカードは特典や付帯サービスが充実しているなど、メリットが多いカードです。しかし、年会費がかかることやステータスの高さから、ゴールドカードを持つことにハードルの高さを感じる方もいるでしょう。

ゴールドカードでも、条件を満たすことで翌年度以降の年会費が無料になるケースや、一般カードからゴールドカードへアップグレードできることもあります。

例えば、三井住友カード ゴールド(NL)なら、利用額の年間合計が100万円(税込)以上になると、翌年以降の年会費が永年無料になります。また、三井住友カード(NL)は、同じく年間100万円(税込)以上の利用で三井住友カード ゴールド(NL)にアップグレード可能で、年会費も永年無料となります。

公共料金など毎月必ず発生する支払いをカード払いにまとめると、年間100万円利用を達成できる可能性が高まります。

対象取引や算定期間など、適用条件があります。

では実際に、年間100万円分クレジッドカードを利用するシミュレーションしてみましょう。

12ヵ月で100万円に到達するためには、単純に計算して1ヵ月あたり8万4,000円程度の利用が必要です(100万円÷12ヵ月)。

「月額」は、「年間」の金額を12ヵ月で割った際に端数処理(四捨五入、切り捨てなど)を行っているため、個々の項目の「月額」の合計額と「年間」の金額が一致しない場合があります。

(出典)総務省統計局「家計調査 家計収支編 時系列-2017年~2024年」を加工して作成。

別ウィンドウで「総務省統計局」のウェブサイトへ遷移します。

例えば、水道光熱費やスマホ・ネット料金、食費などの日々の買い物をクレジッドカード払いにして、月額が約8万6,500円だったとすると、年間で103万8,000円の利用額になります。

無理にカードの支払いを増やしたり高額商品を購入したりしなくても、公共料金を含めて日常の支出をカード払いにまとめることで年額100万円を達成することができるのです。

公共料金をクレジットカードで支払うデメリット

メリットが多い公共料金のクレジットカード払いですが、デメリットといえる注意点もあります。支払い方法を変更する前に確認しておきましょう。

口座振替割引は受けられない

公共料金の支払い方法をクレジットカード払いに指定すると、契約会社が提供している「口座振替割引サービス」は受けられません。

口座振替割引サービスとは、公共料金を口座振替で支払うことで一定の割引を受けられるサービスです。

もしクレジットカード払いで得られるポイントより、口座振替割引サービスの割引率の方が大きい場合、クレジットカード払いにすると、かえって損をしてしまうこととなります。口座振替割引サービスの割引率と、利用しているクレジットカードのポイント還元率を確認し、どちらがよりお得になるのかをよく比較してから選ぶようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

利用可能枠が減る

クレジッドカードには毎月利用できる金額の範囲として、「利用可能枠」が設定されています。公共料金をクレジットカード払いにしている場合、毎月、利用可能枠からその分が減っている状態になります。そのため、高額な商品の買い物や出費の多い月に、カードが使えない事態が発生する可能性もあります。

公共料金をクレジットカード払いにする際には、毎月ある程度決まった額が引き落とされることを念頭に置いて、クレジットカードを利用するようにしましょう。

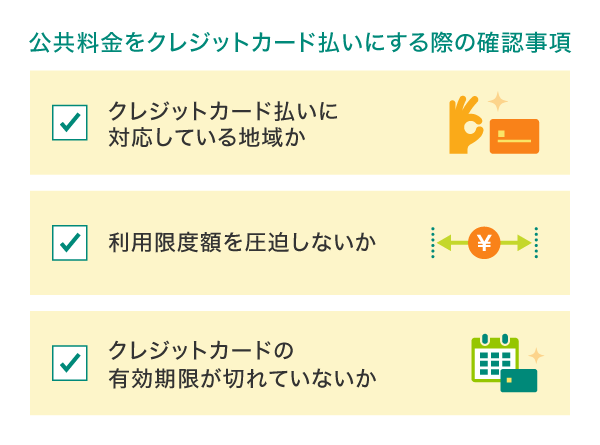

公共料金をクレジットカードで支払う場合の確認事項

公共料金をクレジットカードで支払う場合、確認しておきたい点がいくつかあります。それぞれ見ていきましょう。

クレジットカード払いに対応している地域か

一部の地域では、公共料金の支払いに関して、クレジットカード払いに対応していない場所もあります。引越しなどで新しい地域に住む場合には、電力会社、ガス会社、水道局に確認しておきましょう。

利用限度額を圧迫しないか

公共料金をクレジットカード払いにすると、カードの利用可能枠が毎月減った状態になるのは前述のとおりです。利用限度額が少なくなっているなかでも、無理なくほかの支払いができるか、生活・家計を圧迫しないかをよく確認しておきましょう。

例えば、海外旅行やショッピングなどでクレジットカードを普段よりも多く利用したいときでも、利用限度額よりも使える金額は少な目になっているため、支払いができなくなってしまうこともありえます。

有効期限が切れていないか

クレジットカードには有効期限があります。有効期限を迎えると、新たに期限が更新されたクレジットカードが届くのが一般的です。カード番号は変わりませんが、セキュリティコードや有効期限が変更されていますので、公共料金や保険などの支払いにクレジットカードを利用している場合、新しいクレジットカード情報への変更手続きが必要になります。

支払い漏れが発生しないよう、クレジットカード情報の変更方法についても確認しておきましょう。

また、自動で新しいクレジットカードが届かないケースもあるかもしれません。クレジットカードの有効期限が切れる前に、念のため自動更新の有無について確認しておいてください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

公共料金の支払いにおすすめの三井住友カード

公共料金の支払いをクレジットカード払いにするなら、ポイントが貯まりやすいクレジットカードを選ぶことをおすすめします。

三井住友カードの中でポイントが貯まりやすいカードを中心に、おすすめのクレジットカードをご紹介します。

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。三井住友カード ゴールド(NL)同様、券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

公共料金をクレジットカード払いにしよう

公共料金をクレジットカード払いにすると、ポイントがお得に貯められるなどたくさんのメリットがあります。また、公共料金だけでなく毎月の家賃や携帯電話料金などの固定費や税金の支払いも、クレジットカード払いに対応しているものが多くあります。

こうした支払いをクレジットカードにまとめることで、条件によってはゴールドカードへランクアップできる可能性があります。毎月の支払いを簡潔にするメリットもありますので、ぜひクレジットカード払いに変更できるものはないか確認してみましょう。

よくある質問

Q1.公共料金はクレジットカードで払える?

電気・ガス・水道などほとんどの公共料金がクレジットカードで支払えます。家賃や携帯通信費などの固定費や税金もカード払いでの対応が広がっていますが、税金は決済手数料がかかるため、事前に確認しておきましょう。また、コンビニで払込用紙を使って支払う際は基本的に現金での支払いのみのため、カード払いはできません。

詳しくは以下をご覧ください。

Q2.公共料金の支払いは口座振替とクレジットカードのどちらがお得?

公共料金のクレジットカード払いは、利用金額に応じてポイントが還元されるお得さがあります。ただし、口座振替割引サービスが適用されないことから、ポイント還元率と口座振替割引サービスの割引率を比較してどちらがお得になるか比較することが大切です。

詳しくは以下をご覧ください。

Q3.公共料金の支払いにおすすめのクレジットカードは?

公共料金の支払いには三井住友カード ゴールド(NL)や三井住友カード(NL)、三井住友カード プラチナプリファードがおすすめです。これらのカードはポイントが貯まりやすいことに加えて、三井住友カード ゴールド(NL)は毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

詳しくは以下をご覧ください。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

QRコードは株式会社デンソーウェーブの登録商標です。

「iD」は株式会社NTTドコモの商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2026年2月時点の情報のため、最新の情報ではない可能性があります。