領収書のもらい方や保管期間、レシートとの違いなどを個人事業主向けに解説

2025.05.27

領収書のもらい方や保管期間、レシートとの違いなどを個人事業主向けに解説

領収書のもらい方や保管期間、レシートとの違いなどを個人事業主向けに解説

2025.05.27

領収書の取り扱いには、個人事業主が押さえておくべきポイントがあります。

ここでは、なぜ領収書が重要なのかといった基礎知識のほか、もらい方やもらった後の取り扱い、保管方法、クレジットカードを活用して領収書を整理する方法などについて解説します。

こちらもあわせてご覧ください

領収書とは

領収書は、商品やサービスに対する支払いや購入を証明する書類です。

国税庁によると領収書は「金銭または有価証券の受取書」で、受取書とはその受領事実を証明するために作成し、その支払い者に交付する証拠証書をいいます。

なお、領収書と領収証は、民法上はどちらも受取証書として扱われ、ほぼ同じ意味で使われています。経理上特に区別する必要はありません。

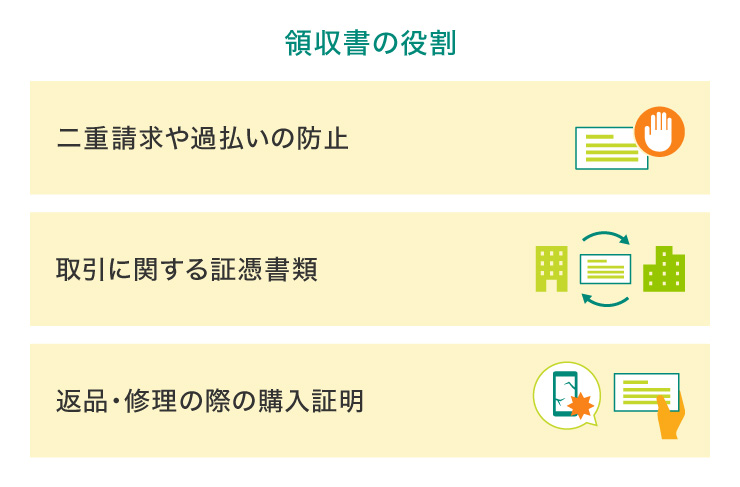

領収書の役割

事業を営むうえでは、消耗品の購入費、交通費など、さまざまな費用がかかります。領収書はこれらの支出を経費として計上する際に使用するほか、以下のような役割があります。

領収書がなく、代金の受け渡しが完了していることの確認や証明ができない場合、二重請求や過払いが発生してしまう可能性があります。

また、確定申告で領収書を提出する必要はありませんが、税務調査が入った場合は帳簿と共に領収書のチェックを受けることになり、取引の事実や内容を証明する役割を果たします。

もっとも、冠婚葬祭の費用や電車代のように領収書がないものもありますし、「領収書がなければ絶対に必要経費として認められない」というわけではありません。

そのほか、商品やサービスに対して返品や修理を依頼する際は、購入証明として領収書が必要です。

レシートとの違い

領収書はレシートで代用できるの?

領収書は、発行者名、取引年月日、取引の内容や金額などの事項が記載されているならレシートでも代用可能です。

国税庁によると、領収書や領収証と同様に、レシートも「金銭または有価証券の受取書」に該当しますが、以下のような違いがあります。

レシートは機械的に印字されるため手書きの領収書より信頼性が高いという見方もある一方で、宛名がない・紙質が長期保管に適さないというデメリットもあります。また、領収書にもレシート同様のタイプもあるため、保存する際には注意が必要です。

領収書のもらい方

個人事業主が領収書をもらう際におさえておくべきポイントを、流れに沿って4つのステップに分けて解説していきます。

個人事業主が領収書をもらう際のポイント

1.領収書の発行を依頼する

通常、商品やサービスを提供する売り手側には、領収書を発行する義務がありません。買い手側が支出の証明書として領収書が必要となる場合に、売り手側へ領収書の発行を要求することではじめて義務が生じます。備品の購入などで経費を使う場合は、必要に応じて売り手側へ領収書を発行してもらうように依頼しましょう。

2.宛名を正確に書いてもらう

宛名は「上様」でも大丈夫?

領収書の発行を依頼すると、宛名などの記載事項を尋ねられますので、必要な項目を伝えます。

宛名は個人事業主の場合、「屋号+個人名」または「個人名」を記載してもらいます。「上様」は法的に不明確な記載とみなされるリスクがあるため避けましょう。

3.ただし書きは具体的に書いてもらう

ただし書きで「お品代」はダメ?

ただし書きは、何に代金を支払ったのか、金銭取引の内容を明確にするための項目です。慣習的に使われている「お品代として」は、法的に支払い内容が不明瞭とみなされるリスクがあるため、商品やサービスの名称などを具体的に記載してもらいましょう。

4.領収書の記載内容を確認する

領収書の記載事項が不十分だったり、誤りがあったりする場合は、支出の証明書として認められない場合があります。領収書をもらう際は、有効性のある領収書かどうか、きちんとチェックすることが大切です。

日付や宛名、金額、ただし書き、発行者名や住所など、記載事項に抜け漏れや間違いがないかをその場で確認するようにしてください。内容に不備があれば訂正や再発行を依頼します。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

領収書がない場合の対処法

領収書をもらうのを忘れてしまった場合はどうすればいいの?

ここで、領収書がない場合の対処法について解説します。

まず、領収書がない場合は以下のようなケースが考えられます。

この場合の対処法は、主に以下の3パターンがあります。

領収書がない場合の対処法

領収書の発行には同時履行の原則があり、代金を支払った際に領収書の受け取るというルールになっています。

そのため、領収書をもらい忘れてしまった場合に、依頼すれば受け取ることができるケースもありますが、紛失の場合は、再発行を請求しても拒否する権利があるため、再発行してもらえない可能性があります。

その場合はレシートで代用するか、出金伝票に支払った日付、金額、相手方、内容などを正確に書き込んで処理します。ただし、出金伝票は領収書もレシートも取得できず、やむを得ない場合に限定した方がよいでしょう。出金伝票を多用すると税務調査で疑われる可能性があるためです。

経費と私用の支払いが混在する領収書の処理法

経費の基準は売上や収入を得るために要した費用とされています。そのため、事業に関係のないプライベートの支出は経費として認められません。

特に個人事業主の場合は、事業資金とプライベートの資金の境目が曖昧になることもあるかもしれません。しかし、経費にならないものを計上すると、過少申告加算税などのペナルティを受ける場合もあります。

経費に該当する部分にマーカーするなど印をつけて区別するなど、プライベートの支出と明確に分けておきましょう。また、事業とプライベートで共用する費用や物品については、事業割合に応じて按分して計上する必要があります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

インボイス制度における領収書の注意点

個人事業主がインボイス制度でおさえておくべき領収書の注意点を、流れに沿って以下の3つのステップに分けて解説していきます。

インボイス制度における領収書の注意点

1.インボイス(適格請求書)と簡易インボイス(適格簡易請求書)について理解する

まずはインボイスと簡易インボイスについて理解を深める必要があります。それぞれ要件を満たすために必要な記載事項などが異なるため把握しておきましょう。

インボイスと簡易インボイスに必要な記載事項や交付できる業種などの特徴を以下の表にまとめました。

レシートでの代用について

上記の表で示した事項が記載されている場合、レシートもインボイスとして認められます。宛名がなくても、小売業や飲食店業などの簡易インボイスの発行が認められている業種が発行したものは、仕入税額控除を受けられます。

2.発行者が適格請求書発行事業者かそれ以外かで領収書を仕分ける

領収書を受け取る側は、発行者が適格請求書発行事業者なのかそれ以外かについて留意する必要があります。適格請求書発行事業者かどうかによって、発行される領収書やレシートの記載内容が異なり、仕入税額控除の対象になるか否かが変わるためです。

受け取った領収書やレシートは、発行者が適格請求書発行事業者かどうかで分けてから経理処理を行いましょう。そのうえで仕訳と証憑書類を紐付けておくことが大切です。

課税事業者から領収書をもらう際に気を付けること

インボイス制度が始まってから、買い手は仕入れ先からのインボイス・簡易インボイスがないと、原則として仕入税額控除を受けられなくなりました。そして、このインボイス・簡易インボイスを交付できるのは、適格請求書発行事業者の登録を受けた課税事業者のみになります。つまり、課税事業者であっても、適格請求書発行事業者として登録していなければ、インボイス・簡易インボイスを発行することはできません。課税事業者から領収書を受け取る際には、相手が適格請求書発行事業者の登録が済んでいるか注意しましょう。

なお、クレジットカード決済でも、適格請求書発行事業者にインボイス・簡易インボイスの発行を依頼することが可能です。

免税事業者と取引する際に気を付けること

免税事業者は課税事業者とは違い、適格請求書を発行することができません。そのため、免税事業者が発行する領収書は従来と変わらない様式のものとなります。

前述したとおり、買い手側はインボイス・簡易インボイスがないと仕入税額控除を行うことはできません。免税事業者と取引を行った場合、仕入税額控除の対象外となるため、買い手の税負担が重くなります。

3.インボイスと簡易インボイスの記載事項が適正かを確認する

前述したように、インボイス制度が始まってからは、買い手側はインボイス・簡易インボイスがないと、原則として仕入税額控除を受けられなくなりました。インボイス・簡易インボイスには記載要件があり、それを満たさない領収書では仕入税額控除ができないため、必ず記載事項を確認しましょう。

■こちらも合わせてご覧ください(法人カード活用ガイド)

宛名について

インボイス制度では、不特定多数の人に対して販売などを行う小売業、飲食店業、タクシー業などに係る取引については、インボイスに代えて、簡易インボイスを交付することができます。簡易インボイスは「書類の交付を受ける事業者の氏名または名称は不要」となっているため、無記名・空欄でもかまいません。

また、これまで3万円未満の場合は帳簿に記載があれば領収書の保存が不要でしたが、インボイス制度導入後、3万円未満でも仕入税控除を受ける場合はインボイス・簡易インボイスの保存が必要になりました。3万円未満の金額で、特例として扱われる品目は以下2つのみとなります。

ただし書きについて

インボイス制度では、取引内容、特に軽減税率が適用される品目については明記が必須です。原則として、ただし書きが「お品代」や空欄の領収書は正式な書類と認められないことを覚えておきましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

■こちらも合わせてご覧ください(法人カード活用ガイド)

領収書の保管期間と保管方法

経費を支出したことを証明する領収書は、確定申告を終えた後も、保管することが義務付けられています。税務調査などで提出を求められれば、速やかに応じなければいけません。

税務署からの要請がなければ、領収書やレシートはほかに提出する先はありませんので、整理に手間をかけすぎるのも時間の無駄となってしまいます。領収書の整理は、できる限り手間をかけずに、わかりやすくまとめておくことがポイントです。

保管期間

領収書には保管期間があり、税務調査などがあれば提出しなければなりません。法人なら確定申告の提出期限から7年間は保管する義務があります。ただし、欠損金が生じた場合、繰越控除(赤字を翌年以降に繰り越し)の適用を受けるなら、領収書の保管期間は10年となります。

また個人事業主の場合は、白色申告なら5年、青色申告なら7年(※)が領収書の保存期間となります。

青色申告をした人でも、前々年分の所得が300万円以下の場合は5年、領収書をインボイス・簡易インボイスとして利用する場合は7年です。

保管方法

領収書の保管方法を紙で受領したものと電子データで受領したものに分けて解説します。

紙の領収書

具体的な整理方法としては、月ごとにまとめていくことをおすすめします。

まとめ方はどんなやり方でもよく、例えば、月ごとにA4の紙に貼り付けていく、12枚用意した封筒に月ごとに入れていく、月ごとにクリアファイルにまとめていくなど、自身のやりやすい方法を選びましょう。

1日の領収書の枚数が多い場合、クリップやホチキスなどで日ごとに束ねておくと、よりわかりやすくなります。

保管の際は、日光にさらさないように注意しましょう。レシートの多くは感熱紙が使われているので、長期間日光にあたっていると、印字が消えてしまいます。速やかにファイリングして、日に当てないようにしましょう。

また、紙の領収書などの書類自体を保存する代わりに、電子帳簿保存法のスキャナ保存の要件を満たせば、スマホやスキャナで読み取った電子データを保存することも可能です。紙の書類のファイリング作業や保存スペースが不要になるため、経理業務の効率化につながります。

電子データの領収書

電子データで受領した領収書は、電子帳簿保存法上の「電子取引」に該当し、原則として電子保存が義務付けられています。例えばメールで受け取った領収書などの電子取引データについて、従来のプリントアウトして保存する方法は不可となりました。

電子取引データの原則的な保存ルールは以下の3つです。

1については次のいずれかの措置をとる必要があります。

また、3に加えて次のいずれかの措置をとる必要があります。

なお、基準期間(2年(期)前)の売上高が5,000万円以下で、税務調査などの調査担当者に、電子取引データをプリントアウトした書類を取引年月日と取引先ごとに整理された状態で提示・提出可能な状態にしていれば、3の検索機能は不要になります。

■こちらも合わせてご覧ください(法人カード活用ガイド)

法人カードを活用して領収書を管理するメリット

バラバラの領収書を整理するのは手間がかかるという方には、事業用のクレジットカードを使って管理する方法がおすすめです。

プライベート用のクレジットカードとは別に事業用の法人カードを作成し、事業に関するものはすべてその法人カードで決済するようにすれば、クレジットカードの利用明細と照らし合わせることで領収書の整理がしやすくなります。

毎月送付されてくる明細書を保管しておくほか、WEB明細を利用している場合は専用ページへログインし、利用明細を印刷して保管しておきましょう。

なお、クレジットカード会社によっては、確認できる明細は過去半年分までなど、閲覧期限が設けられていますので注意が必要です。

また、クラウド会計ソフトなどを使用している場合は、ソフトとクレジットカードを紐付けて、自動連携させることで帳簿に入力する手間が省ける機能を持つものもあります。この機能を活用すれば、会計処理にかける時間を大幅に短縮することもできます。

社員による立て替え・仮払申請も不要となるため、社員の負担、経費精算業務の負担、どちらも軽減されるのもメリットです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

個人事業主におすすめ!三井住友カードの法人カード

三井住友カードから、個人事業主におすすめの法人カードを紹介します。

三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大

40,000円

相当進呈

発行は

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

領収書のもらい方や保管方法を理解して適正な経理処理を行おう

領収書は、個人事業主が事業に必要な出費を行ったことを証明してくれる大切な書類です。必要経費として支出があったことを証明し、税務署に申告した所得額を裏付けてくれるものでもあります。

受け取った際は、まず宛名、税率ごとの金額、用途、日付、発行者などがきちんとそろっているかを確認し、不備があればその場で修正を依頼します。発行者名、取引年月日、取引内容や金額などの事項が記載されているなら、レシートで代用することも可能です。

わかりやすく月ごとに分類して保管しておけば、いつ税務調査があっても困りません。また、領収書の整理が苦手で大変という方は、経費の支払いを法人カードに集約して利用明細と照合して整理することで、経理処理と証憑書類の管理を効率化することができます。

よくある質問

Q1.領収書のもらい方で気を付けることはありますか?

領収書は、商品・サービスの買い手が、売り手に発行してもらう必要経費の証明書です。宛名は正確に、ただし書きは具体的に記入してもらいましょう。受け取った領収書の記載事項が不十分だったり、誤りがあったりする場合は訂正や再発行を依頼します。

詳しくは以下をご覧ください。

Q2.領収書の保管期間・保管方法に決まりはありますか?

法人なら確定申告の提出期限から7年間、個人事業主は白色申告で5年間、青色申告で7年間が、領収書を保管する義務があります。また、青色申告された方でも、前々年分の所得が300万円以下の場合は、保管期間は5年、領収書をインボイス(適格請求書)・簡易インボイス(適格簡易請求書)として利用する場合は7年です。保管方法に決まりはありませんが、月ごとにファイリングするのがおすすめです。また、一定の要件を満たす場合はスキャナによる電子データ保存も認められます。

詳しくは以下をご覧ください。

Q3.領収書の整理が苦手です。どうしたらいいですか?

プライベート用のクレジットカードとは別に事業用の法人カードを作成して、事業に関する経費はすべてその法人カードで決済すれば、クレジットカードの利用明細と照らし合わせることができ、領収書の整理がしやすくなります。

詳しくは以下をご覧ください。

大学在学中に公認会計士試験に合格。大手監査法人の地方事務所で上場企業の法定監査などに10年ほど従事した後、出産・育児をきっかけに退職。現在は、個人で会計事務所を開業し、中小監査法人での監査業務を継続しつつ、起業女性の会計・税務サポートなどを中心に行っている。

【保有資格】公認会計士、税理士、AFP

内山会計事務所

2025年5月時点の情報のため、最新の情報ではない可能性があります。

あわせて読みたい記事