-

法人カードの基礎知識

2024.11.14

法人ゴールドカード・プラチナカードのおすすめは?特徴・メリットの違いを比較して徹底解説!

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

法人カードのランクには、「一般カード」以外にも「ゴールドカード」「プラチナカード」があり、それぞれ年会費やカード利用枠、付帯サービスや特典などが異なります。

ここでは、法人ゴールドカードと法人プラチナカード、それぞれの魅力や選び方について解説します。まずは法人カードの種類から見ていきましょう。

こちらもあわせてご覧ください

法人カードの種類

個人事業主や企業・法人に対して発行されるクレジットカードは「法人カード」と呼ばれ、2つのタイプがあります。中小企業や個人事業主向けのものは「ビジネスカード」、大企業向けのカードは「コーポレートカード」と分けられることが一般的です。

個人カードと同様に法人カードにもランクがあり、一般カードのほかにゴールドカードやプラチナカードといったステータスカードが存在します。

続いては、法人ゴールドカードと法人プラチナカードについて詳しくご紹介していきましょう。

法人ゴールドカードとプラチナカードの特徴・メリットは?

それでは早速、法人ゴールドカードとプラチナカード、それぞれの特徴・メリットを解説します。

法人ゴールドカードとは?

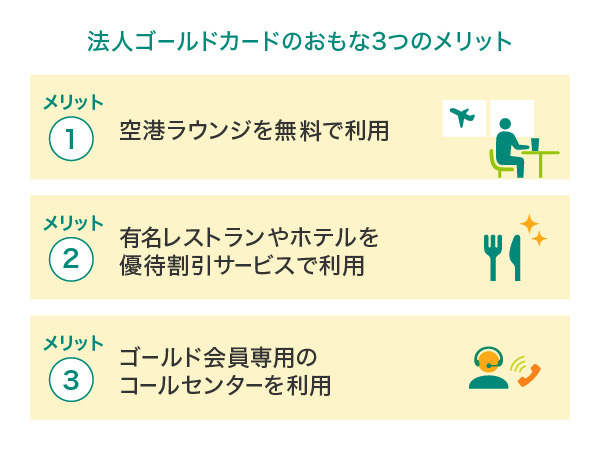

法人ゴールドカードは、法人向け一般カードと比較してステータス性が高く、年会費も高くなります。その分、カード利用枠、海外旅行傷害保険の補償額、ショッピング補償の補償額が上がるなど、手厚いサポートが受けられるのが特徴です。

カード会社によっては、国内主要空港のラウンジを無料で利用できるゴールドカードもあります。国内外の出張が多い企業・職種の場合、メリットをより受けることができるでしょう。

法人プラチナカードは、ゴールドカードよりもステータスが高いカード

法人プラチナカードは、法人ゴールドカードのさらに上のステータスに位置するカードです。年会費はゴールドカードより上がりますが、受けられる付帯サービスもより充実します。

国内外の空港ラウンジを無料で利用できたり、有名レストランを予約すると割引になったりするなど、ゴールドカードでも得られないハイクラスなサービスを利用できるのが特徴です。

また、高級ホテルや旅行プラン、コンサートチケットの手配などにも対応してくれるコンシェルジュサービスを利用できるカードもあります。

例えば、三井住友カードの法人カードの場合、「三井住友カード ビジネスオーナーズ」にはプラチナカードはありませんが、「三井住友ビジネスカード」ではプラチナカードを発行しています。

法人ゴールドカードとプラチナカードの違いは?

法人ゴールドカードやプラチナカードの主なチェックポイントは、「年会費」「カード利用枠」「旅行・ショッピングへの補償」の3つです。どちらが適しているか、違いを確認しましょう。

年会費

法人カードの年会費は、ゴールドカードかプラチナカードかによって、金額が変わります。また、使用者の人数によっても、年会費が変わってきます。

例えば三井住友ビジネスカードの場合、ゴールドカードは使用者1名1万1,000円(税込)、2名からは、1名につき2,200円(税込)です。プラチナカードは使用者1名5万5,000円(税込)、2名からは、1名につき5,500円(税込)となっています。

カード利用枠

カード利用枠は、カードを選ぶうえで、確認しておきたいポイントです。プラチナカードはゴールドカードよりも、カードの利用可能額が高いことが一般的です。なお、カードランクを検討する際は、月間に利用する予定額の2倍程度の金額をカード利用枠の目安にするといいでしょう。

三井住友ビジネスカードは、原則1回払いのみ利用でき、ゴールドカードでは最高1,000万円、プラチナカードでは一律設定上限なし(※)となっています。

1回払い以外の支払い方法を選びたい場合は、「三井住友カード ビジネスオーナーズ」も選択肢の1つです。1回払い・リボ払い・分割払い・2回払い・ボーナス一括払いが利用できます。

- ※所定の審査があります。

創業1年未満でも発行可能!三井住友カード ビジネスオーナーズ

旅行やショッピングへの補償

出張が多い企業・法人にとって気になるのは、旅行傷害保険です。

三井住友ビジネスゴールドカードの場合、利用付帯で最高5,000万円(※1)の海外・国内旅行傷害保険、お買物安心保険(※2)では海外・国内利用で年間300万円まで補償されます。

一方、三井住友ビジネスプラチナカードは、最高1億円の海外・国内旅行傷害保険、お買物安心保険(※2)では海外・国内利用で年間500万円まで補償されます。

- ※1:傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。

- ※2:お買物安心保険は、1事故につき3,000円の自己負担があります。

このように、法人プラチナカードは法人ゴールドカードよりもカード利用枠が大きく補償なども充実している一方、年会費は高い傾向にあります。何名分のカードが必要なのか、月々の利用額はどのくらいか、補償の内容などが希望と合っているかをチェックして選びましょう。

続いては、三井住友カードの法人ゴールドカード、プラチナカードを比較していきます。

三井住友カードの法人ゴールドカードとプラチナカード比較表

個人事業主におすすめの三井住友カード ビジネスオーナーズには一般カード・ゴールドカード・プラチナプリファードが、中小企業向けの三井住友ビジネスカードは一般カード・ゴールドカード・プラチナカードがあります。

| カード名 | 三井住友カード ビジネスオーナーズ ゴールド

|

三井住友カード ビジネスオーナーズ プラチナプリファード

|

三井住友ビジネス ゴールドカード

|

三井住友ビジネス プラチナカード

|

|---|---|---|---|---|

| 年会費 | ・通常5,500円(税込)

・2名以降は永年無料(18枚まで) |

・33,000円(税込) ・2名以降は永年無料(18枚まで) |

・使用者1名1万1,000円(税込) ・2名から1名につき2,200円(税込) |

・使用者1名5万5,000円(税込) ・2名から1名につき5,500円(税込) |

| カード利用枠 | ~500万円(※1) | ~9,999万円(※1) | ~1,000万円(※1・2) | 一律上限設定なし(※1・2) |

| 旅行・ショッピングの補償 | ・最高2,000万円の海外・国内旅行傷害保険(※3) ・年間300万円までのお買物安心保険(※4) |

・最高5,000万円の海外・国内旅行傷害保険(※3) ・年間500万円までのお買物安心保険(※4) |

・最高5,000万円の海外・国内旅行傷害保険(※5) ・年間300万円までのお買物安心保険(※4) |

・最高1億円の海外・国内旅行傷害保険 ・年間500万円までのお買物安心保険(※4) |

| 特徴 | 経営者の皆さまをあらゆるビジネスシーンでサポート カード番号などが印字されていないナンバーレスカード |

通常還元率1%、最大10%還元のポイント特化型カード。あらゆるビジネスシーンでサポート(※6) | 購入日および購入日の翌日から200日間と期間の長いショッピング補償付き | ゴールドランクより充実の保険サービスや、24時間年中無休のコンシェルジュサービスを利用可能 |

- 補足事項はコチラをご確認ください

-

※1:所定の審査があります。

※2:1回払いでのご利用のみ。

※3:事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※4:お買物安心保険は、1事故につき3,000円の自己負担があります。

※5:傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。国内旅行傷害保険は、事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※6:最大10%ポイント還元はビジネスオーナーズ特約店(プラチナプリファード限定)でのご利用が条件となります。

※カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

※実際の保険金のお支払い可否は、普通保険約款および特約などに基づきます。

※法人カードの種類によって商品性は異なりますので、あらかじめご了承ください。また、詳細につきましては、各商品ページをご確認ください。

法人カードの審査基準は?

法人カードの審査基準はカード会社によって異なり、公表されていません。そのため、ゴールドカードとプラチナカードそれぞれの明確な審査基準を知ることは難しいですが、一般カードよりもランクが高いステータスカードの場合、より審査も厳しくなると言えるでしょう。

法人カードの審査における審査項目は、会社の設立期間(業歴)や財務状況が重要な審査対象となるのが一般的です。ただし、一般的な法人カードよりワンランク上の法人ゴールドカードでも、代表者の本人確認書類のみで申し込める個人事業主向けのカードが存在します。

例えば三井住友カード ビジネスオーナーズゴールドの場合、申し込みの際に登記簿謄本、決算書が不要で、個人の与信をベースに審査するため、創業1年未満でも審査に通れば、カードを発行することが可能です。

三井住友カードのおすすめの法人ゴールドカード・プラチナカード

ここでは、三井住友カードのおすすめの法人カードを2種類ご紹介します。

個人事業主におすすめの三井住友カード ビジネスオーナーズには一般カードとゴールドカードが、中小企業向けの三井住友ビジネスカードは一般カード・ゴールドカード・プラチナカードがあります。

創業1年未満でも発行可能!三井住友カード ビジネスオーナーズ

高校生を除く満18歳以上の法人代表者、個人事業主(副業・フリーランスを含む)の方向けの法人カードです。カードランク別に三井住友カード ビジネスオーナーズ(一般)、三井住友カード ビジネスオーナーズ ゴールド、三井住友カード ビジネスオーナーズ プラチナプリファード(満20歳以上が対象)の3種類があります。

ベンチャーやスモールビジネスシーンに必要な経費管理の一元化といった法人カード機能とともに、ビジネスユースでのご利用もお得になるポイント還元や年会費永年無料(※)などの特典も付帯します。

スタートアップ企業やフリーランス、副業で活躍される方のビジネスを後押しする、利便性とメリットを兼ね備えています。

- ※三井住友カード ビジネスオーナーズ(一般)は年会費永年無料となります。

三井住友カード ビジネスオーナーズ ゴールドは条件達成で翌年以降、年会費永年無料となります。

三井住友カード ビジネスオーナーズ プラチナプリファードは年会費33,000円(税込)となります。

対象取引や算定期間などの実際の適用条件については、三井住友カードのホームページをご確認ください。

副業用クレジットカードにおすすめ!

三井住友カード

ビジネスオーナーズ(一般)

年会費:永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~1.5%

三井住友カード

ビジネス

オーナーズ(一般)

副業用クレジットカードにおすすめ!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 永年無料

- ~500万円

※所定の審査有り - 0.5%~1.5%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大16,000円相当プレゼント!

最大16,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

登記簿謄本・決算書

提出不要

個人カードと2枚持ちで

ポイント

最大

1.5%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

あらゆるビジネスシーンでサポート!

三井住友カード

ビジネスオーナーズ ゴールド

年会費:5,500円

※条件達成で翌年以降永年無料

限度額:~500万円

※所定の審査有り

国際ブランド:

ポイント還元率:0.5%~2%

三井住友カード

ビジネス

オーナーズ ゴールド

あらゆるビジネスシーンでサポート!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 5,500円

※条件達成で翌年以降永年無料 - ~500万円

※所定の審査有り - 0.5%~2%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大55,000円相当プレゼント!

最大55,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

年間100万円のご利用※1で

毎年10,000ポイント還元

+

翌年以降年会費永年無料

条件達成で

ポイント

最大

2%還元※1

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

金融機関サイトで口座振替設定が完了した場合に限ります。

ポイント特化型ビジネスカード!

三井住友カード

ビジネスオーナーズ

プラチナプリファード

年会費:33,000円(税込)

限度額:~9,999万円

※所定の審査有り

国際ブランド:

ポイント還元率:1%~10%

三井住友カード

ビジネスオーナーズ

プラチナプリファード

ポイント特化型ビジネスカード!

- 年会費

- 国際ブランド

- 限度額

- ポイント還元率

- 33,000円(税込)

- ~9,999万円

※所定の審査有り - 1%~10%

新規入会&条件達成で※

キャンペーン情報

新規入会&条件達成で※

最大65,000円相当プレゼント!

最大65,000円相当

プレゼント!

※

実施期間、条件などについては必ずホームページをご確認ください。

おすすめポイント

ポイント

最大10%還元※1

利用特典

最大40,000円相当進呈

発行まで

最短3営業日※2

※1

ポイント付与対象となるご利用の条件など、詳細・最新情報はホームページでご確認ください。

※2

対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

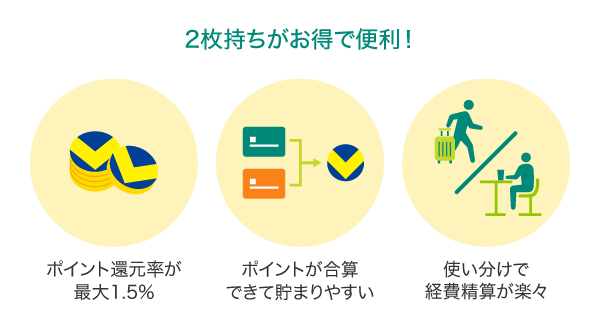

三井住友カード ビジネスオーナーズと三井住友カード(NL)の2枚持ちがお得で便利

三井住友カード ビジネスオーナーズと三井住友カード(NL)の2枚持ちなら、条件を達成すると大手航空会社の航空券やETCなど、対象の支払いで最大2.5%(通常のポイント分を含む)のポイント還元が受けられます。

また、2枚でポイントを合算できることもメリットです。カードを複数持つ場合、ポイントがバラバラで貯めにくいことが気になる方も多いのではないでしょうか。三井住友カード ビジネスオーナーズと三井住友カード(NL)ではVポイントを合算できるため、ポイントが貯めやすく、使いやすいのでおすすめです。

なお、条件達成で「三井住友カード ビジネスオーナーズ (一般)」は最大1.5%、「三井住友カード ビジネスオーナーズ ゴールド」は最大2%、「三井住友カード ビジネスオーナーズ プラチナプリファード」は最大2.5%の還元が受けられます。

ポイントは合算ですが、利用明細は別々で管理できます。「プライベートでの利用は三井住友カード(NL)、ビジネスでの利用は三井住友カード ビジネスオーナーズ」と分けて利用することで、経費精算も簡単・正確に行うことができます。利用明細は「Vpassアプリ」をワンタップですぐに切替え、確認しやすいのも便利です。

- ※一部、ポイント加算対象とならない店舗および指定の還元率にならない場合があります。対象となるご利用については、三井住友カードのホームページをご確認ください。

中小企業の経費管理を効率化!三井住友ビジネスカード

中小企業向けの法人カードで、経費管理と資金運用の効率化を目的としています。今まで以上に、経理事務・経費を合理化できます。またカード決済なら指定口座から自動引き落としされるので、支払い手数料を削減できます。カード使用者は20名以下が目安です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスクラシック

(一般)カード

年会費:使用者1名 1,375円(税込)

2名から1名につき 440円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネス

クラシック(一般)カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 1,375円(税込)

2名から1名につき440円(税込) - ~500万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外旅行傷害保険※

最高

2,000万円

※

事前に旅費などを当該カードでクレジットカード決済いただくことが前提です。

事務処理の軽減、経費の削減・見える化ができる!

三井住友ビジネスゴールド

カード

年会費:使用者1名11,000円(税込)

2名から1名につき 2,200円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき1ポイント

お申し込み対象:法人専用

事務処理の軽減、経費の削減・

見える化ができる!

三井住友ビジネスゴールド

カード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 1会員目 11,000円(税込)

2名から 1名につき2,200円(税込) - ~1,000万

- 1,000円につき

1ポイント - 法人専用

おすすめポイント

経費精算システムへの

利用明細データ

連携が可能!

複数枚発行可能な

ETCカード

海外・国内旅行傷害保険※

最高

5,000万円

※

傷害死亡・後遺障害補償は、事前の旅費などの当該カードでのクレジット決済有無により最高補償額が異なります。

あなたのビジネスにプラチナカードの信頼を!

三井住友ビジネスプラチナ

カード

年会費:使用者1名55,000円(税込)

2名から1名につき 5,500円(税込)

限度額:

国際ブランド:

ワールドプレゼント:1,000円につき2ポイント

お申し込み対象:法人専用

あなたのビジネスに

プラチナカードの信頼を!

三井住友ビジネス

プラチナカード

- 年会費

- 国際ブランド

- 限度額

ワールドプレゼント お申し込み対象

- 使用者1名 55,000円(税込)

2名から1名につき 5,500円(税込) - 一律上限なし

- 1,000円につき

2ポイント - 法人専用

おすすめポイント

プラチナ会員の方限定

付帯サービスの充実

経費精算システムへの

利用明細データ

連携が可能!

海外・国内旅行傷害保険

最高1億円

三井住友ビジネスゴールドカード・三井住友ビジネスプラチナカードのメリット

ここでは、三井住友ビジネスゴールドカード、三井住友ビジネスプラチナカードのメリットをそれぞれ紹介します。

■ゴールドカードとプラチナカードのメリット比較表

| 三井住友ビジネスゴールドカード | 三井住友ビジネスプラチナカード |

|---|---|

| ・国内主要空港のラウンジが無料で利用できる ・海外・国内旅行傷害保険とお買物安心保険が付帯している |

・プライオリティ・パスを利用できる ・ゴールドランクより充実の保険サービス ・コンシェルジュサービスを利用できる |

| 三井住友ビジネスゴールドカード |

|---|

| ・国内主要空港のラウンジが無料で利用できる ・海外・国内旅行傷害保険とお買物安心保険が付帯している |

| 三井住友ビジネスプラチナカード |

| ・プライオリティ・パスを利用できる ・ゴールドランクより充実の保険サービス ・コンシェルジュサービスを利用できる |

2つのカードのメリットを比較すると、三井住友ビジネスプラチナカードの方が、空港ラウンジサービスや保険、コンシェルジュサービスといった付帯サービスが充実していることがわかります。

三井住友ビジネスプラチナカードは、世界1,700ヵ所以上の空港ラウンジを無料で使える会員サービス「プライオリティ・パス」を利用することができます。ゴールドカードと比較して、空港ラウンジの利用範囲が広いです。

また、三井住友ビジネスゴールドカードの場合、海外・国内旅行傷害保険の利用付帯で、最高5,000万円の補償を受けることができます(※1)。一方、三井住友ビジネスプラチナカードの海外・国内旅行傷害保険は、旅費をカードで支払わなくても自動付帯され、最高1億円の補償を受けられます。

さらに、三井住友ビジネスプラチナカードは24時間年中無休のコンシェルジュサービスを利用可能で、航空券・ホテル・レストランの予約などを対応してくれます。観光プランの提案やチケットの予約、海外でケガをした場合の緊急アシスタンスサービスの紹介までしてくれるため、仕事以外にプライベートを充実させる目的で利用することもできるなど、メリットが豊富です。

- 補足事項はコチラをご確認ください

-

※1:傷害死亡・後遺障害補償は、事前の旅費などのクレジット決済有無により最高補償額が異なります。国内旅行傷害保険は、事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

※実際の保険金のお支払い可否は、普通保険約款および特約などに基づく保険会社の審査があります。

※法人カードの種類によって商品性は異なりますので、あらかじめご了承ください。また、詳細につきましては、各商品ページをご確認ください。

■関連記事

2枚目の法人カードとしてゴールドカードやプラチナカードはあり?

2枚目の法人カードを持つことで、以下のようなメリットが得られます。

- 1枚目にはない特典が得られる

- 利用できる店舗の幅が広くなる

- 用途によって使い分けができる

法人カードには付帯サービスがありますが、その内容はカード会社やランクによって異なります。1枚目にはない特典・サービスが付帯したカードを発行すると、利用できるサービスの幅が広がり便利です。特にゴールドカードやプラチナカードは特典が充実していることから、今のカードにはない魅力的なサービスが付帯している可能性があるのでおすすめと言えます。

カードを利用できる店舗の幅も広がります。2枚持ちで複数の国際ブランドのカードを持っていれば、1枚目の国際ブランドの決済に対応していない場合でも、2枚目のカードで決済することができます。

また、2枚持ちすることで、用途に応じてカードを切替えて使うこともできるようになります。「接待の支払いはポイント還元率が高いカードを選ぶ」「出張のときには旅行関連の補償が手厚いゴールドやプラチナの法人カードを選ぶ」といったように、目的に応じて最適なカードを利用できるでしょう。

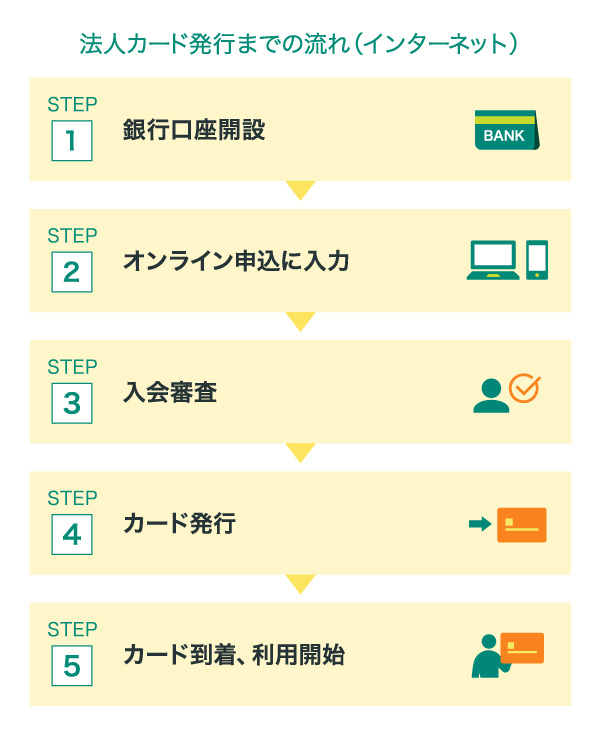

三井住友カードの法人カードの申し込み手順

三井住友カードの法人カードに申し込む方法には「インターネット」と「郵送」の2種類があります。おすすめは申込用紙の請求や返送の手続きが必要なく、スムーズに入会審査に移行できるインターネットによる手続きです。

インターネットによる入会手続きの流れは、以下のように進んでいきます。

まず、法人カードに申し込む前提として、法人名義の口座開設が必要です(個人事業主は個人用口座でも可)。

銀行口座を開設したあとはオンライン申込画面で必要情報を入力し、入会審査を通過すればカードが発行される流れです。必要情報は氏名、住所、電話番号などの個人情報のほかに、年収、事業年数、職種など職業に関する情報を入力します。

その後は入会審査の前に本人確認書類の提出が必要です。書類の提出方法もウェブと郵送に分かれますが、スムーズに手続きを完了させるならウェブがおすすめです。

なお、法人カードは原則として即日発行には対応しておらず、申し込みから発行までは2~3週間程度の猶予を見ておくと良いでしょう。

法人ゴールドカードとプラチナカードは、利用目的によって選ぶ

法人ゴールドカードとプラチナカードは、それぞれ年会費やカード利用枠、付帯サービスが異なるため、目的に合ったカードを選択する必要があります。同じ「法人ゴールドカード」という名称でもカード会社によってサービスの充実度、年会費の高さが変わります。それぞれのカードのサービス内容を総合的に比較して、コストパフォーマンスが高い法人カードを選びましょう。

よくある質問

Q1.法人ゴールドカードとプラチナカードの違いは何ですか?

ゴールドカードは一般カードより充実したサービスが受けられるカードです。プラチナカードはゴールドカードよりさらに年会費が高い分、より手厚いサービスが受けられます。どちらを選ぶか迷っている場合は、「年会費」「カード利用枠」「旅行傷害保険・ショッピング補償」の違いを比較することをおすすめします。

詳しくは以下をご覧ください。

Q2.法人カードの審査基準には何がありますか?

クレジットカードの審査基準は法人でも個人でも公表されていないため、それぞれの明確な審査基準を知ることはできません。法人カードは一般カードと違い、会社の設立期間(業歴)や財務状況も重要な審査対象に含まれるのが一般的です。ただし、法人ゴールドカードのなかでも、代表者の本人確認書類のみで申し込める個人事業主向けのカードが存在します。

詳しくは以下をご覧ください。

Q3.2枚目の法人カードとしてゴールドカードやプラチナカードはあり?

ゴールドカードやプラチナカードは特典が充実していることから、今のカードにはない魅力的なサービスが付帯している可能性があるので、2枚目の法人カードとしておすすめと言えます。また、2枚持ちすることで、用途に応じてカードを使い分けることもできるでしょう。

詳しくは以下をご覧ください。

- ※2024年11月時点の情報のため、最新の情報ではない可能性があります。

合わせて読みたい記事

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

その他

おすすめコンテンツ

三井住友カードの法人カード

経営者の皆さまを

あらゆるビジネスシーンで

サポート

-

最短3営業日発行※1

個人の口座でも発行可能 -

登記簿謄本・決算書

提出不要! -

充実の付帯サービスで

国内外の出張をサポート

- ※1対象金融機関、口座種別等により、書面手続きが必要な場合は最短3営業日発行となりません。

-

三井住友カード ビジネスオーナーズ 一般

-

三井住友カード ビジネスオーナーズ ゴールド

-

三井住友カード ビジネスオーナーズ プラチナプリファード

経費管理と資金運用を効率化!

中小企業向けのビジネスカード

-

経費精算システムへの

利用明細

データ連携が可能! -

充実の付帯サービスで、

国内外の出張を

サポート -

経費の見える化で

ガバナンス強化!

-

三井住友ビジネスクラシック(一般)カード

-

三井住友ビジネスゴールドカード

-

三井住友ビジネスプラチナカード

-

三井住友ビジネスパーチェシングカード

ガバナンス強化で

管理業務の効率化と経費削減を実現!

-

利用額限度額を適切に

管理・設定が可能な

マンスリークリア方式 -

経費精算システムへの

利用明細

データ連携が可能! -

各種手続きが

Web上で完結

-

三井住友コーポレートカード クラシック(一般)

-

三井住友コーポレートカード ゴールド

-

三井住友パーチェシングカード

カテゴリから探す