カードローン入門

ビジネスローンとは?事業・法人向けローンの特徴や借り入れまでの流れを解説

法人や個人事業主が事業資金を調達する方法として、ビジネスローンの利用が挙げられます。ビジネスローンは借り入れの一種ですが、日本政策金融公庫や銀行での融資とはどう違うのでしょうか。

ここでは、ビジネスローンの特徴やメリット・デメリット、公的融資・銀行融資との違いについて解説します。個人向けのカードローンとの違いについても解説しますので、資金調達の際の参考にしてください。

- 目次

法人カードにキャッシング機能はついている?メリットや注意点などを解説

ビジネスローンとは事業資金専用のローン商品のこと

ビジネスローンとは、事業資金専用のローン商品のことです。申し込めるのは法人および個人事業主のみで、事業を営んでいない個人は対象となりません。借りたお金は新規事業の立ち上げ資金、設備投資資金、運転資金、取引先への支払資金など、事業に関わる資金に利用できます。

ビジネスローンを扱っているのは、銀行、信販・クレジットカード会社、消費者金融などで、その融資基準や金利、融資限度額はサービスの提供会社によってまちまちです。

ビジネスローンのメリット

事業者がビジネスローンを利用するメリットとしては、次のようなものが挙げられます。

総量規制の対象にならない

ビジネスローンは、貸金業法が定める「総量規制」の対象外となります。

総量規制とは消費者を過度な借り入れから守る仕組みで、「貸金業者が行う貸し付けは本人の年収の3分の1を超えてはならない」とするルールです。これにより、個人が信販・クレジットカード会社や消費者金融から融資を受ける場合、年収の3分の1を超える金額を借り入れることは原則としてできません。

ただし、ビジネスローンについては法人や個人事業主を対象とする融資であるため、総量規制の対象外となり、他の会社で年収の3分の1まで借り入れしていても、事業資金を調達することも可能です。

公的融資や銀行融資より融資スピードが速いことが多い

日本政策金融公庫などの公的融資や銀行融資は、金利設定は低めですが、審査に時間がかかる傾向があります。銀行によっても違うので一概にはいえませんが、2週間~1ヵ月はかかると見ておいたほうがいいでしょう。

一方、ビジネスローンの融資スピードは比較的速く、最短で即日、遅くとも1週間~10日程度で融資が受けられることが多いようです。

原則無担保、無保証人で申し込みができる

公的機関や銀行の融資を受けるには、基本的に担保や保証が必要です。ビジネスローンは、原則として無保証または保証人なしで申し込みができます。

ビジネスローンのデメリット

ビジネスローンにメリットがある一方、デメリットとしては次のようなものが挙げられます。

公的融資や銀行融資に比べて金利が高い

事業融資の金利は、日本政策金融公庫では0.6~3%台、銀行では2~3%台がほとんどです。一方、ビジネスローンの最高金利は14%~18.0%と、公的機関や銀行などに比べて高くなっています。

公的融資や銀行融資に比べて借入可能額が低い

日本政策金融公庫の小規模企業向け一般貸付融資限度額は4,800万円(特定設備資金は7,200万円)、銀行の中小企業者向け融資は審査によって異なるものの数千万円~1億円程度に設定されていることが多いです。

一方、ビジネスローンはサービスの提供会社にもよりますが、数十万円~数百万円と、比較的少額となっています。

将来、銀行融資を受ける際に審査に影響する可能性がある

法人の場合、ビジネスローンで借り入れを行うと、決算書に借入先を記載することになります。その状態で、銀行や金融公庫から新たに借り入れる場合、審査に影響することがあります。

条件の良いビジネスローンは、信用保証協会の保証を求められることも多い

ビジネスローンは、原則として無保証または保証人なしで申し込みができますが、その分金利は高めで、借入限度額は低くなっています。銀行が提供するものなど、ビジネスローンの中にも金利が低い商品や借入限度額が大きいものはありますが、それらは担保の提供や信用保証協会による保証を条件とするものが多いです。

ビジネスローンの選び方

ビジネスローンを利用する際は、借り入れまでにかかる時間や申込条件、金利、融資限度額を比較することが大切です。

申し込みから借り入れまでにかかる時間

申し込みを行ってから実際に借り入れができるまでにかかる時間は、ビジネスローンの提供会社によって異なります。

中には、「急きょまとまった仕入れを行う必要が生じた」というケースもあるでしょう。提供会社によっては即日融資が可能なところもありますので、「なるべく早く資金調達を行いたい」という場合はスピーディーに融資を実行してくれるところや、インターネットで申し込み手続きが行えるところを選ぶとよいでしょう。

申込条件

ビジネスローンは、各提供会社が定める申込条件をクリアした法人や個人事業主でなければ借り入れが行えません。申込条件には、「個人事業主のみ」といったものや、「開業・設立から〇年以上」といったものが定められています。

もし「申込を行ったものの、条件を満たしていなかった」ということになれば、その分資金調達も後ろ倒しになってしまいます。ローンの申し込みを行う際は、条件をクリアしているか必ず事前に確認しておきましょう。

金利

ビジネスローンの借入金利は、提供会社によって異なります。ビジネスローンは日本政策金融公庫や銀行での借り入れに比べて金利が高い傾向にあるため、利用の際は金利の負担を少しでも和らげることが大切です。

ビジネスローンによって資金調達を行う際は、必ず複数社の金利を比較するようにしましょう。

融資限度額

融資限度額も提供会社や商品によって異なるポイントです。せっかく借り入れができても、事業に必要とする資金が調達できなければ意味がないといえるでしょう。

融資限度額は審査を経て決定されるものの、資金使途に応じて必要な資金を調達できる商品を選ぶことが重要です。

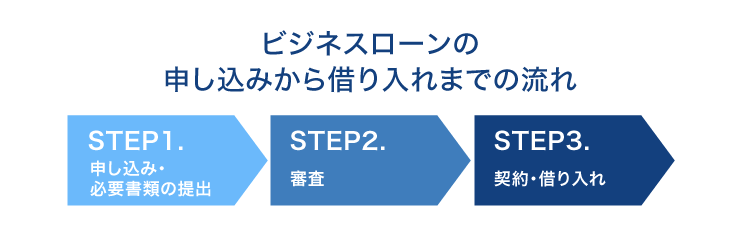

ビジネスローンの申し込みから借り入れまでの流れ

ビジネスローンは、申し込み後に審査が行われ、審査通過後に融資の実行が行われます。ここでは、借り入れまでの流れを詳しく紹介していきましょう。

STEP1.申し込み

まずは、インターネットで申し込み手続きを行います。必要書類は提供会社によって異なりますが、本人確認書類や確定申告書、決算書などが求められることが一般的です。

なお、消費者金融のビジネスローンについては自動契約機で申し込める場合もあります。

STEP2.審査

必要書類の提出後、提供会社側で審査が行われます。審査にかかる時間は提供会社によって異なっており、事業の財務状況などによっては審査に時間がかかるケースもあります。

STEP3.契約・借り入れ

審査に通過したら、融資額や借入金利などが提示されます。内容に同意後、契約手続きが完了する流れです。借入方法は提供会社や商品によって異なりますが、事前に指定した口座へ振り込まれる方法や、ATMで引き出す方法が一般的です。

ビジネスローンの審査で見られるポイント

ビジネスローンの審査基準は、どの提供会社も公開していません。しかし、一般的に審査でチェックされる項目として、財務状況や業績、申込者の信用情報などが挙げられます。

財務状況や業績

事業資金を融資するビジネスローンでは、事業の財務状況や業績が重視されます。売上や利益の推移、資金繰り状況、債務状況などを中心にチェックされ、「財務状況は健全か」、「返済能力があるか」といったことが判断されます。

例えば、「売上が安定しており、毎年利益も増加している」という場合は、審査で有利に働く可能性があるでしょう。反対に、「借り入れが多く、債務超過となっている」という場合は、厳しい審査が行われるといえます。

申込者の信用情報

ビジネスローンにおいても、申込者の信用情報がチェックされます。信用情報とは、ローンやクレジットカードの利用状況に関する情報です。

信用情報は信用情報機関を通じて提供会社が照会し、「これまで期日どおりにローンを返済しているか」「同時に多くのローンに申し込んでいないか」といった情報を確認します。

仮に、「クレジットカードの支払いに遅れたことがなく、毎月期日どおりに支払っている」という場合は、「ビジネスローンも期日どおり支払う可能性が高い」と判断されやすく、審査で有利に働く可能性があるといえます。

ビジネスローンとカードローンの違いは?

ビジネスローンは個人事業主や法人が事業資金を調達できるローンである一方、カードローンは個人向けのローン商品です。どちらも借り入れを行える商品であることから、「どのような違いがあるのか気になる」という方もいるかもしれません。

ここからは、ビジネスローンとカードローンの主な違いについて紹介していきましょう。

資金の使い道

ビジネスローンで借り入れた資金は、資金使途が事業資金のみに限定されています。従って、個人の生活費などには充てられないため注意が必要です。

一方、カードローンは資金使途が原則自由とされており、生活費や旅行費用、ショッピングなど自由に使うことができます。ビジネスローンに比べて資金使途が幅広いため、ニーズに合わせて自由に活用できるでしょう。

ただし、個人向けのカードローンは事業資金に利用できないことが一般的です。

融資形態

ビジネスローンの融資形態は、主に必要な資金を融資枠の範囲内で自由に借り入れできる「当座貸越」のタイプと、一括で借り入れをして返済をしていく「証書貸付」のタイプの2種類があります。

一方、カードローンは「当座貸越」タイプで、審査によって決定された借入上限の範囲内であれば、何度も借り入れを行うことができます。

融資までのスピード

ビジネスローンの中には即日融資が行える商品もあるものの、基本的には申し込みから融資まで1週間~10日間ほどかかることが一般的です。

一方、カードローンは即日融資が可能なものが多く、融資までのスピードが速いことが特徴です。そのため、急きょ資金需要が発生したときにも必要な資金を調達できる利便性があります。

総量規制の対象かどうか

ビジネスローンとは異なり、信販・クレジット会社系と消費者金融系のカードローンは、総量規制の対象となります。銀行系のカードローンは総量規制の対象とはなりませんが、銀行の内部ルールによって総量規制と同等の規制を受けます。

利用上限額

ビジネスローンは事業資金に特化したローン商品であることから、個人向けのローン商品に比べて利用上限額が高いことが一般的です。そのため、設備投資などまとまった資金が必要なときにも利用しやすいメリットがあります。

一方、カードローンの利用上限額は500万円~1,000万円程度のものが多く、ビジネスローンに比べると利用限度額が低い傾向にあります。

担保や保証人が必要か

ビジネスローンの中には、担保や保証人の設定が必要となるものがあります。そのため、すでに銀行融資などで担保や保証人を設定している場合、「これ以上担保付きや保証人付きの融資を増やしたくない」ということもあるかもしれません。

一方、カードローンは基本的に無保証または保証人なしで借り入れを行うことができます。そのため、「担保や保証人の設定が難しい」というときでも利用しやすいメリットがあります。

SMBCモビットは即日融資に対応!お申し込みから最短15分で融資完了

カードローンのSMBCモビットは事業資金には利用できませんが、事業資金以外であれば使い道は自由です。

個人事業主や法人経営者が生活資金など個人的な理由でお金を借りたい場合はカードローンの利用もご検討ください。

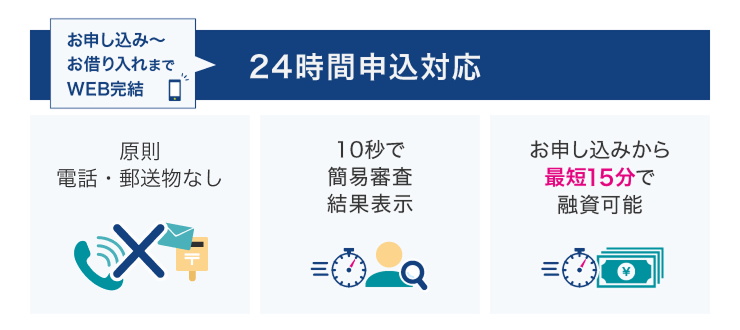

SMBCモビットなら、お申し込みはWEBで完結、スマートフォンからのお申し込みも可能です。お借り入れが可能かどうか、すぐに分かる10秒簡易審査結果表示があり、本審査の結果を経て契約可能であれば最短15分で融資が完了します。

契約後は、スマートフォンで原則24時間、借入・返済ができます。銀行振込によるお借り入れやインターネット返済のほか、SMBCモビット公式スマホアプリを利用して、セブン銀行ATM、ローソン銀行ATMでのお借り入れやご返済にも対応しているため、大変便利です。

■SMBCモビットの特徴

24時間申込対応:毎月最終月曜日の2:00~7:00の間はメンテナンスのためお申し込みできません。

最短15分で融資完了:お申し込みの時間帯や審査の状況により、融資完了までにお時間がかかる場合があります。

※10秒簡易審査結果表示:別途本審査がございます。

SMBCグループのカードローン

SMBCモビットは三井住友銀行をはじめとする、SMBCグループの消費者金融系カードローンです。メガバンクグループの傘下であり、コールセンターの応対品質は業界初の5つ星(HDI-JAPANのHDI格付けベンチマークの「対応記録/クオリティ格付け(センター評価:電話)」)を獲得。

困ったことがあった場合には、安心してご相談いただけます。

今日中に10万円借りるなら

SMBCモビット

カードローン

- お申し込みから最短15分で融資完了

- 来店不要でWEB完結

- 原則電話・郵送物なし

- 審査によりご希望に添えない場合がございます。

- 各種お手続きは、曜日・時間帯によっては翌日の取り扱いとなる場合があります。

ビジネスローンやカードローンを利用する際の注意点

ビジネスローンやカードローンを利用する際は、いくつか注意したいポイントがあります。

利用前に返済計画を立てる

借り入れを行う際は、必ず事前に返済計画を立てることが大切です。万が一、返済が滞ってしまうと遅延損害金が発生するだけでなく、信用情報に傷がつき今後の融資の際に不利に働くこともあるかもしれません。

「毎月どれくらいの返済額であれば無理がないか」といったことをよく検討したうえで、利用を申し込むようにしましょう。

必要以上に借り入れをしない

ビジネスローンやカードローンでは、必要以上に借り入れを行わないことも重要です。

借り入れには必ず金利の負担が発生することから、必要以上に借り入れることでその分利息の支払いも増加してしまいます。なるべく金利の負担を軽減しつつ資金を調達するには、「どれくらいの資金が必要か」ということを明確にしたうえで借り入れを行うようにしましょう。

資金に余裕があるときは多めに返済する

金利の負担を軽減するためには、返済期間を短くすることも有効です。

通常、ローンでは毎月決められた日に決まった金額が引き落とされることで返済を行います。ただし、ローンによっては繰上返済を行うことも可能です。

借り入れ後、資金繰りに余裕があるときは多めに返済することも検討してみましょう。

ビジネスローンは早く事業資金を調達したいときに頼れるローン

ビジネスローンは、個人事業主や法人向けの事業資金専用のローン商品です。公的機関や銀行からの融資に比べると融資スピードが速く、急いで事業資金を調達したいときの選択肢のひとつとなります。

ただし、資金の使い道は事業資金に限られているため、個人の生活費などに充てることはできません。事業資金以外に借り入れをしたい場合は、幅広い使い道に活用できるカードローンの利用を検討してみましょう。

よくある質問

Q1:ビジネスローンとは?

ビジネスローンとは、事業資金専用のローン商品のことです。個人事業主と法人が申し込むことができます。借入金の使途は、事業に関わる資金のみです。ビジネスローンは、銀行、信販・クレジットカード会社、消費者金融などが取り扱っており、融資基準や金利などはそれぞれ異なります。

Q2:ビジネスローンを選ぶメリットとデメリットは?

ビジネスローンを選ぶメリットのひとつに、総量規制の対象外である点が挙げられます。総量規制とは、利用者保護の観点から設けられたルールのことで、「貸金業者が行う貸し付けは、申込者の年収の3分の1を超えてはならない」としています。なお、銀行は貸金業者ではありませんが、総量規制と同等の規制を設けている場合が多いです。ただし、ビジネスローンは、総量規制の対象外であるため、年収の3分の1を超える資金調達が可能とされています。

ビジネスローンのデメリットのひとつは、公的機関や銀行融資に比べて金利が高い点です。

Q3:ビジネスローンとカードローンの違いは?

ビジネスローンとカードローンの大きな違いは資金の使い道です。ビジネスローンは資金使途が事業資金のみに限定される一方、カードローンは原則資金使途に制限がありません。ただし、カードローンは一般的に個人向けの融資であることから、事業資金に使えない点には注意が必要です。

記事の内容は2024年12月時点の情報です。

今日中に10万円借りるなら

SMBCモビット

カードローン

- お申し込みから最短15分で融資完了

- 来店不要でWEB完結

- 原則電話・郵送物なし

- 審査によりご希望に添えない場合がございます。

- 各種お手続きは、曜日・時間帯によっては翌日の取り扱いとなる場合があります。

モビットカードローン貸付条件

| 利率(実質年率) | 3.0%~18.0% |

|---|---|

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式 |

| ご返済期間・回数 |

最長60回(5年)ただし、返済能力その他の事情にかんがみ、 合理的な理由があると当社が認めた場合には、最長106回(8年10ヵ月) |

| 利率 (実質年率) |

3.0%~18.0% |

|---|---|

| 資金使途 | 自由 |

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式 |

| ご返済期間・回数 | 最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると弊社が認めた場合には、最長106回(8年10ヵ月) |

関連記事

※お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

SMBCモビットの

カードローンが

おすすめな理由

お申し込みから最短15分で融資完了※

来店不要で

WEB完結

原則

電話・郵送物

なし

お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

三井住友カードのその他コンテンツ

お借り入れ条件をご確認のうえ、借りすぎに注意しましょう

返済などでお悩みの方は、弊社の契約する貸金業務に関する指定紛争解決機関へご相談ください。

弊社が契約する貸金業務に係る指定紛争解決機関

日本貸金業協会

貸金業相談・紛争解決センター 0570-051-051

(受付時間 9:00~17:00 土・日・祝日・12月29日~1月4日を除く)

所在地 〒108-0074 東京都港区高輪3-19-15

三井住友カード株式会社<近畿財務局長(14)第00209号 日本貸金業協会会員第001377号> 〒541-8537 大阪市中央区今橋4-5-15

- 三井住友カード

- LOAN NOTEトップ

- カードローン入門

- ビジネスローンとは?事業・法人向けローンの特徴や借り入れまでの流れを解説