カードローン入門

金利(年利)から利息を計算する方法は?カードローンのしくみや注意点も解説

貸金業者や金融機関から、カード1枚で手軽にお金を借りられるカードローン。住宅ローンや教育ローン、マイカーローンなどは使用する目的が限定されていますが、カードローンは自由に使える便利なローンです。

しかし、カードローンの金利は、貸金業者や金融機関によってさまざまで、計算方法も複雑です。今回は、カードローンの金利のしくみと、利息の計算方法について解説します。

なお、「金利」と「利率」は同じ意味で、1年間で表すのが一般的なので「年利」と同じといえます。

- 目次

カードローンの金利と利息とは?

カードローンを利用したとき、実際にどれぐらい返済することになるのかは、「金利」と「利息」から計算することができます。

金利とは、借りた金額に対して上乗せして返済する金額の割合のことです。一般的には年利◯%」とパーセントと表記されます。年利は1年あたりの利率です。

これに対して、利息は借りた金額に対して上乗せして返済する金額のことです。お金を借りた側が貸した側へ支払うレンタル料のようなもので、こちらは「◯◯円」で表されます。

例えば、Aさんが1年後に110万円を返す約束でBさんから100万円を借りたとします。この場合、Aさんがお金のレンタル料として、借りたお金に上乗せして払う金額は110万円-100万円=10万円です。つまり利息は10万円となり、借りたお金(元金100万円)の10.0%にあたるので、金利は10.0%となります。

借入利率とは?

カードローンでは、「借入利率」という言葉が使われる場合もあります。

借入利率とは、お借り入れをした金額に対する利息の割合のことで、金利とほぼ同じ意味です。一般的には「年◯%」で表されます。

例えば、100万円のお借り入れで借入利率が年18.0%なら、1年間借りた場合の利息が18万円であることを意味します。なお、実際の利息は、年365日(うるう年は366日)の日割り計算で、借入金額と借入利率から計算された額になります。

借入金額によって異なる上限金利

お借り入れを返済するときに金額や借入期間に応じて加算される利息は、各社が決めた金利(利息の割合)に応じて算出され、元金に上乗せして請求されます。

ただし、カードローンの金利は貸金業者や金融機関などが自由に設定できるわけではなく、利息制限法によって、借入金額に応じて決まっていて、最大20.0%までと上限が設けられています。

<利息制限法による借入金額ごとの上限金利>

- 10万円未満 20.0%

- 10万円以上100万円未満 18.0%

- 100万円以上 15.0%

金利(年利)の利率は会社によって異なる

法律で決められた上限の範囲内であれば、消費者金融業者は金利を自由に設定することができます。そのため、各社がそれぞれの方針に基づいて金利(年利)を設定しています。

例えば、消費者金融系カードローンの金利を比較してみると、おおよそ次のようになります。

<消費者金融系の金利の差>

- A社 3.0%~18.0%

- B社 4.5%~17.8%

- C社 4.5%~18.0%

同じカード会社でも金利に幅があるのは、融資額や融資条件の違いによるものです。融資額が小さいほど高い金利が適用され、額が大きくなれば低い金利が適用されます。これは、どのカード会社にも共通する傾向です。 SMBCモビットの場合は、金利が3.0%~18.0%。来店や書類記入の必要もなく、スマホ1つで24時間借入・返済が可能です。詳細やお申し込みは、下記からお気軽にお問い合わせください。

利息の計算方法

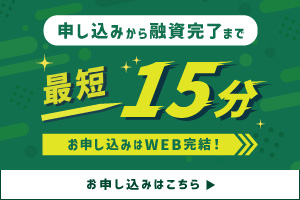

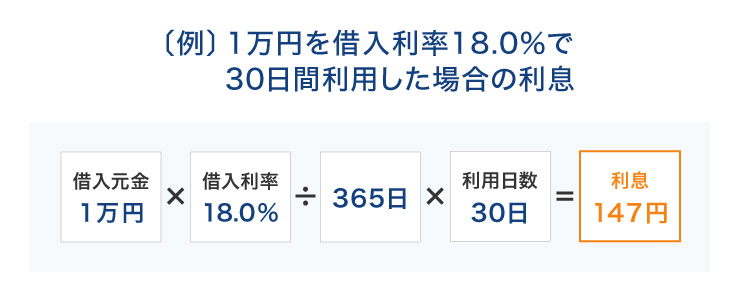

カードローンの金利は基本的には年率(1年間の借入金に発生する利息)が使用されています。利息の計算式は次のとおりです。

利息の計算式

利息=元金×利率÷365日(※)×利用日数

うるう年の場合は366日

お借り入れした元金に利率を掛けて1年分の利息を算出し、さらに365日で割って1日分の利息金額を算出します。それを利用日数分だけ掛け合わせれば、最終的な利息額が導き出されます。

年率と借入金額によって最終的な利息額はどう変わるのか、実際の計算を通じてみてみましょう。

■利息の計算例

横にスライドしてください

| 1ヵ月(30日)後に 返済したときの利息 |

1週間(7日)後に 返済したときの利息 |

|

|---|---|---|

| 年利15.0%で100万円を お借り入れした場合 |

100万円×0.15÷365×30=1万2,328円 | 100万円×0.15÷365×7=2,876円 |

| 年利18.0%で20万円を お借り入れした場合 |

20万円×0.18÷365×30=2,958円 | 20万円×0.18÷365×7=690円 |

利息の計算方法を理解し、1ヵ月または1週間あたりの利息を計算して、計画的な返済を心掛けましょう。

<SMBCモビットの返済シミュレーション>

- 無理のない返済計画を立てたい:返済シミュレーション

カードローンの金利・利息で注意したいポイント

カードローンを利用するにあたり、金利・利息に関して注意したいポイントをまとめてご紹介します。

違法な金利ではないか

カードローンを提供しているとうたう業者の中には、ごくまれに法定の上限金利を守らず、違法な貸し付けを行っているところもあります。金利が法律の範囲内かを必ずチェックし、法律違反の場合は利用を避けましょう。

実際に適用される金利はいくらか

カードローンの金利は、幅を持たせて表記されていることがほとんどです。A社が「年12.0%~15.0%」、B社が「年12.5%~14.5%」であればA社のほうが低金利だと思いがちですが、実際に適用される金利は一番低い金利とは限りません。

カードローンを利用する際の金利は、一般的に審査結果で決まる利用限度額が大きいほうが金利は低くなります。カードローンを選ぶ際は、実際に適用される金利を比較することが必要です。

借入期間の起算日はいつか

カードローンの利息は日割り計算なので、1日借入期間が長くなれば、それだけ支払う利息額は増えます。借入期間の起算日がいつになるかは、カードローンを提供している会社によって違いがあります。ウェブサイト等に記載されていない場合は、窓口に問い合わせて確認しておきましょう。

返済計画は適当か

前述のとおり、カードローンは借入期間が長くなるほど支払総額は大きくなるので、毎月の負担を増やさず返済期間を短くするには、好きなときに好きな額を返済できる「臨時返済」を利用するのが有効です。ボーナスに合わせて臨時返済を行うなど、うまく活用して返済計画を考えましょう。

借りすぎていないか

借入限度額の範囲ならいつでも好きなときにお借り入れができるのは、カードローンの大きなメリットです。ただし、追加でお借り入れをすれば、当然ながら返済総額や月々のご返済額は変わります。お借り入れの際には返済シミュレーションを利用して、無理なお借り入れになっていないかを確認しておきましょう。

返済が遅れた場合は、遅延損害金の支払いが必要になる

遅延損害金は、返済期日の翌日から発生します。 1日返済が遅れただけでも利率に基づいて遅延損害金が計算されるため、延滞期間が長くなれば、その分遅延損害金は高額になります。なお、貸付利息に対して遅延損害金が発生することはないので、ご安心ください。

実際のローン返済額は借入先に問い合わせて確認を

ご紹介した利息の計算式は、各社共通の基本となるものです。しかし、実際の計算式は、消費者金融各社やカード会社それぞれで異なります。例えば、借入期間の基礎となる「起算日」をどこに設定するかは、会社によって考え方が違うため、ここで挙げた計算式と微妙に結果が異なることもあります。

一番確実なのは、お借り入れの際に利息の計算方法を確認しておくことです。また、長期にわたってお借り入れを繰り返す場合には、現在いくらの借入残高があるのかを把握しておけば、今後の返済スケジュールが見えてきます。不安があれば、窓口に問い合わせるなどしましょう。

カードローンは賢く選べば、賢く利用できる!

カードローンを利用する際、金利は重要なチェックポイントということを説明してきましたが、それだけでなく、「いくらお金が必要」で「毎月いくらずつ返済していくか」という返済プランをしっかりと立てることも重要です。

そうすることで、あなたのニーズにフィットしたカードローンを選ぶことができるでしょう。

よくある質問

Q1:カードローンの金利ってどれくらい?

カードローンの金利はカードローンを提供する会社ごとに異なりますが、利息制限法によって上限は年利20.0%までと決められています。融資額によっても金利は異なり、融資額が小さいほど金利は高く、融資額が大きければ低い金利が適用されます。

Q2:カードローンの利息の計算方法を教えてください

利息の計算方法は下記のとおりです。

利息=元金×利率÷365日(※)×利用日数

うるう年の場合は366日

例えば、実質年率15.0%で100万円を30日間利用した場合は、100万円×15.0%÷365日×30日間=12,328円となります。

Q3:会社によって、カードローンで同じ金額を借りても利息が違うのはなぜですか?

実際の計算式は、カードローンを提供する会社ごとに細かな違いがあります。例えば、借入期間の基礎になる「起算日」が会社によって考え方が違うため、同じ金額や金利でも、会社によって利息が異なる場合があります。

実際のご返済額や利息などは、カードローンを利用する会社に問い合わせて、疑問点を解消しましょう。

モビットカードローン貸付条件

| 利率(実質年率) | 3.0%~18.0% |

|---|---|

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式 |

| ご返済期間・回数 |

最長60回(5年)ただし、返済能力その他の事情にかんがみ、 合理的な理由があると当社が認めた場合には、最長106回(8年10ヵ月) |

| 利率 (実質年率) |

3.0%~18.0% |

|---|---|

| 資金使途 | 自由 |

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式 |

| ご返済期間・回数 | 最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると弊社が認めた場合には、最長106回(8年10ヵ月) |

関連記事

※お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

SMBCモビットの

カードローンが

おすすめな理由

お申し込みから最短15分で融資完了※

来店不要で

WEB完結

原則

電話・郵送物

なし

お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

三井住友カードのその他コンテンツ

お借り入れ条件をご確認のうえ、借りすぎに注意しましょう

返済などでお悩みの方は、弊社の契約する貸金業務に関する指定紛争解決機関へご相談ください。

弊社が契約する貸金業務に係る指定紛争解決機関

日本貸金業協会

貸金業相談・紛争解決センター 0570-051-051

(受付時間 9:00~17:00 土・日・祝日・12月29日~1月4日を除く)

所在地 〒108-0074 東京都港区高輪3-19-15

三井住友カード株式会社<近畿財務局長(14)第00209号 日本貸金業協会会員第001377号> 〒541-8537 大阪市中央区今橋4-5-15

- 三井住友カード

- LOAN NOTEトップ

- カードローン入門

- 金利(年利)から利息を計算する方法は?カードローンのしくみや注意点も解説