借り換え・活用法

おまとめローンとは?カードローン一本化のメリット・デメリット

カードローンを複数のカード会社や消費者金融業者からお借り入れをしている場合、それらを一本化して管理を楽にしたいものです。

そのような場合に便利なサービスが、SMBCモビットなどが提供しているおまとめローンです。この記事では、おまとめローンについて、メリット・デメリットのほか借り換えとの違いなどを解説します。

- 目次

おまとめローンとは数社からのお借り入れを一本化すること

複数の会社のローンを利用していた人が、借入先を一本化することを、一般的には「おまとめローン」または「おまとめ」と呼びます。具体的には、1つのカード会社や金融機関から融資を受け、他社分すべてを精算し、1社にまとめます。

おまとめの方法としては、おまとめを目的とした専門商品を利用する方法と、通常のカードローンをおまとめ目的として利用する方法の2パターンがあります。

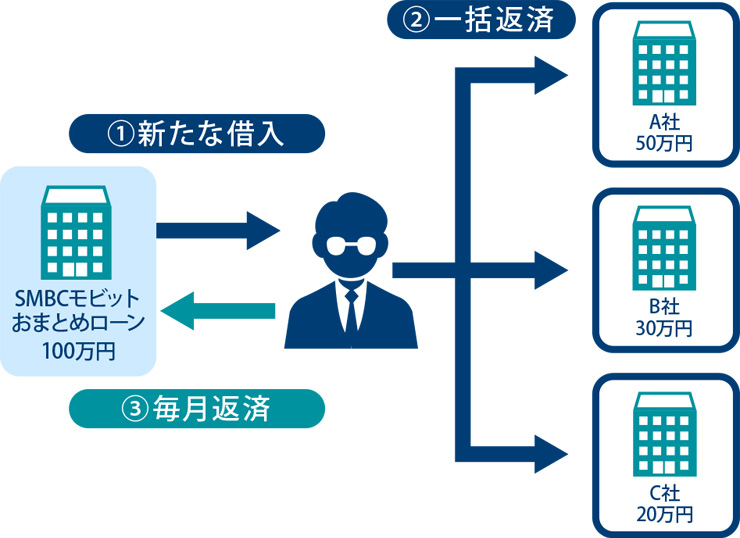

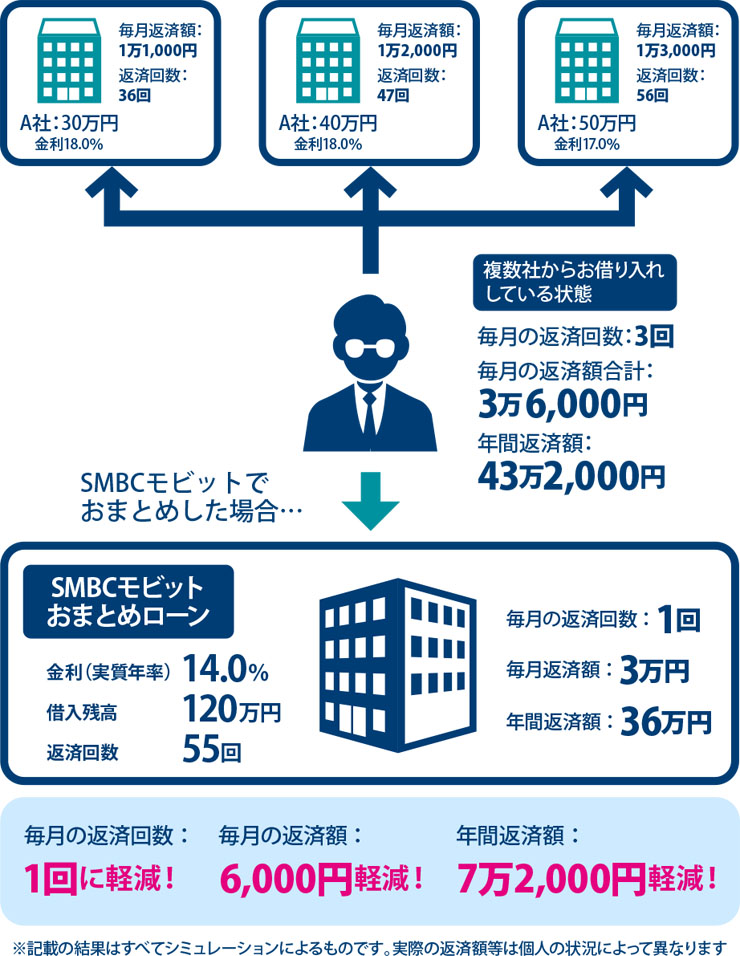

SMBCモビットのおまとめローンを利用した場合を例に説明します。

■おまとめローンのイメージ

(1)A社、B社、C社からお借り入れしている合計金額をSMBCモビットのおまとめローンで新たにお借り入れする

(2)A社、B社、C社にそれぞれ一括返済する

(3)SMBCモビットのおまとめローンにのみ、毎月返済を行う

おまとめローンを利用する手順

実際、おまとめローンを利用するには、どのような手順で行えばいいのでしょうか。

まずは、複数社からお借り入れをしている、借入残高を確認します。その合計金額が、新たにお借り入れをするおまとめローンの希望借入額になります。審査を通過し、希望額をお借り入れできたら、借入先の各社へ一括返済をしましょう。

これで、借入先が1社のみとなり、あとはおまとめローンの返済を毎月行うだけで良くなります。

■SMBCモビットでおまとめした場合の例

返済日は毎月5日,15日,25日、末日のいずれかから選択可能です

お借り入れをまとめて、毎月の返済負担を軽減!

おまとめローンについては、こちらをご覧ください。

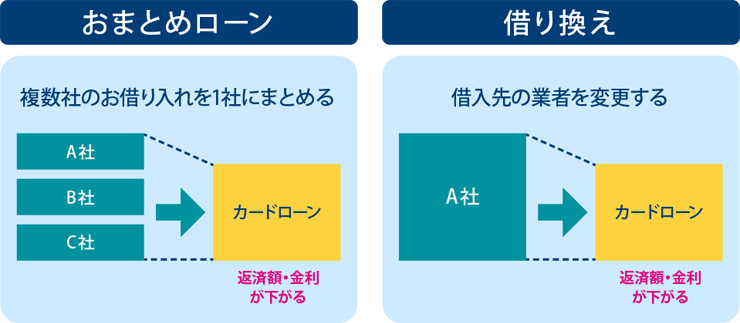

おまとめローンと借り換えとの違い

おまとめローンと混同しやすい用語に、借り換えがあります。

借り換えとは、借入先の業者を変更することです。A社からの借入額をB社から借りて、A社のお借り入れを完済します。これで、借入先をB社に借り換えたことになります。一般的に、「借り換えローン」などの商品は、これまでお借り入れしていた業者よりも金利が下がるものを指します。

おまとめローンは、複数社のお借り入れを1社にまとめてしまうことです。例えば、A、B、Cの3社からの借入額の合計金額を、ほかのD社からお借り入れします。そして、3社のお借り入れを完済してD社のみにまとめます。

おまとめも借り換えも、「金利が低くなるほうに借り換える」という点では同じですので、サービスを提供する業者によっては、同じ意味で用語を使用している場合があります。

おまとめローンのメリット

複数社からのお借り入れを1社にまとめるおまとめローンには、いったいどんなメリットがあるのでしょうか。借入先をひとつにすることで、得られるメリットを3つご紹介します。

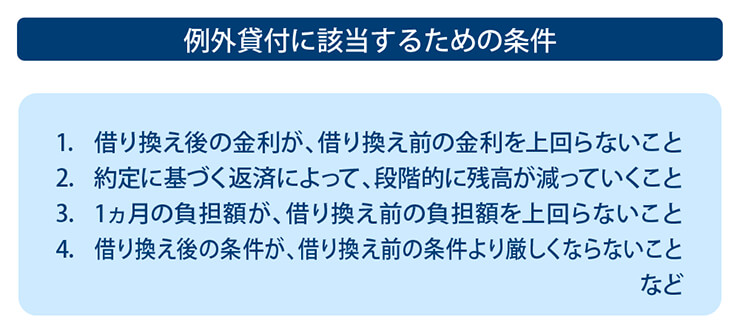

金利を下げられる!

おまとめローンと呼ばれる専用商品は、例外貸付が認められた商品です。この例外貸付の条件に、借り換え前の金利を上回らないことが含まれていますので、おまとめローンによる借り換えができれば、必ず金利が下がるようになっています。

月に何度もあったローンの返済が1回だけに!

お借り入れの管理が楽になるということも、おまとめローンのメリットです。

カード会社などの貸金業者や金融機関のカードローン、クレジットカードのキャッシング……。手軽にお借り入れができるこれらの方法は、便利ではありますが、安易にお借り入れを重ねていくと、面倒なことが起こります。

借入先が複数あると、それぞれの金利がバラバラで、返済期日も異なるため、「今月は、どこにいくら返済すればいいんだっけ?」ということが起こり、マネープランの管理が煩雑になるのです。

しかし、ひとつの金融機関から新たにお金をお借り入れし、複数のお借り入れを精算してしまえば、管理がグッと楽になります。

信用情報の整理ができる

おまとめローンの3つ目のメリットは、信用情報を整理できることです。

個人の借入状況といったお金に関する情報は、信用情報機関に記録されています。信用情報機関とは、クレジットやローンなど、信用取引に関する個人の情報(信用情報)を管理している専門機関のことです。ローンなどのお申し込み時の審査では、この信用情報機関に、申込者の借入状況に関する信用情報の照会が行われています。

複数の業者からお借り入れをして、万一、返済できない状態にあると「多重債務者」とみなされ、住宅ローンや教育ローンといった、ライフイベントに関わるローンの申し込みに影響を与えてしまう可能性があります。

おまとめローンを利用することで、多重債務者となるリスクを避けることができ、1社からのお借り入れのみに整理することができるのです。

おまとめローンのデメリット

数社からのお借り入れをひとまとめにできる「おまとめローン」は、良いことづくしに思えますが、注意したい点もあります。知っておきたいおまとめローンのデメリットを紹介します。

新たなお借り入れができない

基本的に、おまとめローンなどの専用商品でのおまとめの場合、追加のお借り入れはできません。カードローンは使用目的を問わないのが特徴ですが、おまとめローンの借入金の使途は、他社からの借入金返済に限られています。

総支払額が多くなる可能性がある

借入先が1つになることで、借入先が複数あったときよりも毎月の返済額を減らすことが可能です。しかし、毎月の返済額をあまり低く設定しすぎると、最終的な支払総額が元の複数契約よりも多くなってしまう可能性があります。

おまとめの目的が「支払総額を減らすこと」であれば、支払総額が元の契約よりも大きくならないように毎月の返済額を調整します。目的が「少しでも毎月の負担額を減らしたい」のであれば、多少、支払総額が大きくなったとしても、無理のない返済額を設定するのが良いでしょう。

おまとめローンは例外貸付の対象

おまとめローンなどのおまとめ専用商品は、例外貸付が認められた商品です。

通常、貸金業者が個人に貸付をするときは貸金業法の規定により、「総量規制」というルールによって年収の3分の1を超える貸付ができないようになっています。このルールには例外があり、「個人顧客の利益の保護に支障を生ずることがない契約として内閣府令で定めるもの」は総量規制の対象にはなりません。たとえ借入額が年収の3分の1を超えていても、ローンを組むことができる場合があるのです。これを「例外貸付」と呼びます。

複数の貸金業者からのお借り入れを1社にまとめることは、「個人顧客の利益の保護に支障を生ずることがない契約として内閣府令で定めるもの」とされているため例外貸付にあたり、たとえローンをまとめた借入残高が年収の3分の1を超えていても、おまとめが可能です。

SMBCモビットのおまとめローンも例外貸付にあたりますので、ご契約ができる場合はおまとめ前の金利よりも下がりますし、返済額の負担も軽減されます。

なお、貸金業者と銀行で扱いが異なるのは、銀行は貸金業者には含まれないためです。カードローンの提供会社である銀行、信販・クレジット会社、消費者金融のうち、貸金業者に含まれるのは、信販・クレジット会社と消費者金融のみです。銀行は貸金業者ではなく、貸金業法の規制対象でもないので、一部の銀行が提供するおまとめ専用商品は貸金業法とは関係ありません。

おまとめローンをうたった詐欺に注意

悪質業者の中には、おまとめローンをうたった詐欺を働いているところもあります。

おまとめローンを申し込んだところ、このような要求をされたら、すべて詐欺です。

- 調査料や保証金の支払いを先に要求された

- クレジットカードやキャッシュカードを送るように要求された など

うっかり要求に応じてしまうと、ローンが利用できないのはもちろん、金銭的な被害が出てしまいます。

おまとめローンを利用する際は、ダイレクトメールや電話で案内のあった業者は避け、自分で情報を集めた上で信用できる業者を選びましょう。

おまとめにも利用できるカードローンの特徴とは?

複数のお借り入れをひとつにまとめたい場合、専用商品であるおまとめローンを利用するのがおすすめなのですが、通常のカードローンを使ってまとめることもできます。

カードローンは、サービスを提供する業者によって、主に「消費者金融系」「銀行系」「信販・クレジット系」の3つに分けられます。どのカードローンであっても、審査に通過すれば、おまとめに利用することが可能です。

ただし、貸金業法では「貸金業者は借り手の年収の3分の1を超える貸し付けをしてはいけない」というルール(総量規制)が設けられています。このため、借り手は年収の3分の1を超えるお借り入れはできないのが原則です。おまとめ専用商品ではないカードローンを利用しておまとめをする場合は、総量規制の対象となるので注意しましょう。

3種類のカードローンの特徴は、次のとおりです。

消費者金融系カードローンの特徴

消費者金融系とは、消費者金融業者が提供するカードローンのことです。

最大の特徴は融資スピードです。お申し込みから最短で即日融資も可能です。

例えばSMBCモビットなら、お申し込みはWEBで完結、スマートフォンからのお申し込みも可能です。お借り入れが可能かどうか、すぐに分かる10秒簡易審査結果表示があり、本審査後に契約可能であればお申し込みから最短15分で融資が完了。即日融資に対応しています。お申し込み後は、スマートフォンで原則24時間、借入返済ができます。銀行振込によるお借り入れやインターネット返済のほか、SMBCモビット公式スマホアプリを利用して、セブン銀行ATM、ローソン銀行ATMでのお借り入れやご返済に対応しているため、大変便利です。

なお、消費者金融系カードローンの最高金利は、17.0%~18.0%程度となっています。

24時間申込対応:毎月最終月曜日の2:00~7:00のあいだはメンテナンスのためお申し込みできません。

最短15分で融資完了:お申し込みの時間帯や審査の状況により、融資完了までにお時間がかかる場合があります。

10秒簡易審査結果表示:別途本審査がございます。

銀行系カードローンの特徴

銀行系とは、金融機関である銀行がサービスを提供しているカードローンです。

最大の特徴は金利が低めである点です。一般的なカードローンであれば最大金利が14.5%前後で、おまとめ専用商品であれば、最大金利12.5%という金融機関もあります。

ただし、融資スピードは遅めで、お申し込みから審査、そして融資されるまで数日かかる場合が一般的です。また、銀行の口座を開設しなければならない場合もあります。

信販・クレジット系カードローンの特徴

信販・クレジット系とは、信販会社やクレジットカード会社が提供するカードローンです。

おまとめ専用商品を扱う業者もありますが、サービス内容は一般的なカードローンとほぼ同じ場合が多くなっています。

おまとめローンでお借り入れをまとめて快適に

おまとめローンは、複数のお借り入れを一本化することができるサービスです。おまとめ前よりも金利が下がったり、返済日が月1回になったりと、多くのメリットがあります。通常のカードローンの場合は、総量規制といって年収の3分の1を超えて借り入れることはできませんが、おまとめローンは例外貸付が認められているため、複数のお借り入れが年収の3分の1を超えていても利用することができます。

複数の返済があって困っているなら、まずはSMBCモビットに相談してみてください。

よくある質問

Q1:おまとめローンとは何ですか?

複数の会社からお借り入れしているローンを、1社に一本化してまとめることです。「おまとめローン」と呼ばれることが多いですが、単純に「おまとめ」とも呼ばれます。

通常、貸金業者からのお借り入れは「年収の3分の1を超えるお借り入れはできない」と定める総量規制の対象になります。しかし、おまとめ専用商品として用意されている「おまとめローン」などは貸金業法施行規則により、例外として総量規制の対象とはなっていないため、たとえ借入総額が収入の3分の1を超えていても、利用が可能です。

Q2:おまとめローンのメリットは?

代表的なメリットは、ローンの管理が楽になることと、金利を下げられることです。

複数の会社からお借り入れがある状態では、返済期限の管理や金利の把握も簡単ではありません。1本にまとめれば、「いつ、いくら返済すれば良いか」がわかりやすくなり、家計管理が楽になります。おまとめローンなどの専用商品は、例外貸付が認められています。例外貸付の条件に、借り換え前の金利を上回らないことが含まれていますので、おまとめローンによる借り換えができれば、必ず金利が下がるのです。

Q3:おまとめローンのデメリットは?

金利が下がるとはいえ、月々の返済額を減らしすぎると、総返済額や返済回数が増えてしまう可能性があります。毎月のご返済額は過度に減らさず、きちんと返済計画をたてることが大切です。

Q4:おまとめローンを利用する場合の注意点は?

おまとめローンをうたった詐欺が発生しています。ローンを申し込むと、最初に利息の支払いを求められたり、手数料や調査料などの名目で費用の支払いを求められたり、クレジットカードやキャッシュカードを送るように要求されたりするのはすべて詐欺です。うっかりだまされないようにしましょう。

モビットカードローン・おまとめローン貸付条件

| 利率(実質年率) | 3.0%~18.0% |

|---|---|

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式・元利定額返済方式 |

| ご返済期間・回数 | 最長60回(5年)ただし、返済能力、契約内容その他の事情にかんがみ、最長160回(13年4ヵ月) |

| 利率 (実質年率) |

3.0%~18.0% |

|---|---|

| 資金使途 | 自由 |

| ご利用枠 | 800万円 |

| 遅延損害金 | 年20.0% |

| 担保・保証人 | 不要 |

| ご返済方法 | 借入後残高スライド元利定額返済方式 |

| ご返済期間・回数 | 最長60回(5年)ただし、返済能力その他の事情にかんがみ、合理的な理由があると弊社が認めた場合には、最長106回(8年10ヵ月) |

関連記事

※お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

SMBCモビットの

カードローンが

おすすめな理由

お申し込みから最短15分で融資完了※

来店不要で

WEB完結

安心のSMBC

グループ

お申し込みの曜日、時間帯によっては翌日以降の取り扱いとなる場合があります。

三井住友カードのその他コンテンツ

お借り入れ条件をご確認のうえ、借りすぎに注意しましょう

返済などでお悩みの方は、弊社の契約する貸金業務に関する指定紛争解決機関へご相談ください。

弊社が契約する貸金業務に係る指定紛争解決機関

日本貸金業協会

貸金業相談・紛争解決センター 0570-051-051

(受付時間 9:00~17:00 土・日・祝日・12月29日~1月4日を除く)

所在地 〒108-0074 東京都港区高輪3-19-15

三井住友カード株式会社<近畿財務局長(14)第00209号 日本貸金業協会会員第001377号> 〒541-8537 大阪市中央区今橋4-5-15

- 三井住友カード

- LOAN NOTEトップ

- 借り換え・活用法

- おまとめローンとは?カードローン一本化のメリット・デメリット