クレジットカード決済の仕組みとメリットや手数料を解説

2025.12.25

クレジットカード決済の仕組みとは?メリットや手数料をわかりやすく解説

クレジットカード決済の仕組みとメリットや手数料を解説

2025.12.25

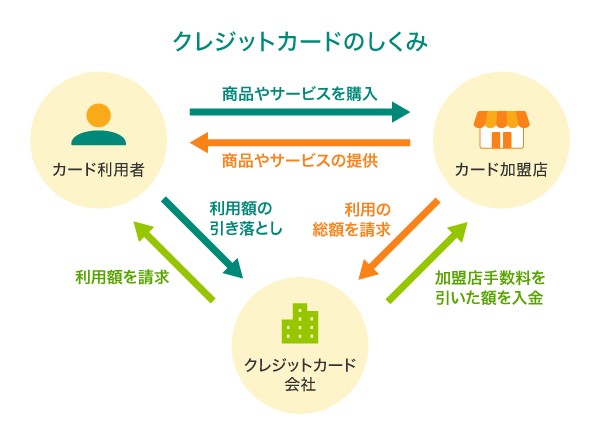

クレジットカードは、カード利用者の利用金額をクレジットカード会社がお店へ支払い、後払いでまとめて利用者の口座から引き落とす仕組みです。その場に現金がなくても信用によって支払いができるため、利用者にとって便利な方法と言えるでしょう。

ここでは、クレジットカード決済の仕組み、カードを利用するメリットや注意点、手数料などについて解説します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカード決済の仕組み

クレジットカードは信用によって成り立ち、現金のやりとりをせずに商品を購入できる仕組みです。これは、カード利用者に信用があることを、カード会社が証明しているためです。そのため、カード利用者に支払い能力があるのか、契約時に審査を行ったうえで、クレジットカードが発行されます。

まずはこの仕組みについて、「カード利用者」「カード加盟店」「カード会社」の立場それぞれからお金の流れを詳しく見ていきましょう。

クレジットカード利用者

クレジットカード利用者は、カード会社と契約することで、加盟店でのお買い物の際にカード決済が可能になります。利用額は後日カード会社から請求され、お支払い口座から引き落とされる流れです。

カード決済は、現金を使わずスマートにお買い物ができたり、ご利用金額に応じてポイントが付与されたり、1回払いやリボ払いなど状況に応じて支払い方法が選択できたりするなど、利用者にとってさまざまなメリットがあります。

一般的に、クレジットカードには1回払い、2回払い、ボーナス一括払い、リボ払いなどの支払い方法があり、カード利用者が自分の状況に合わせて選ぶことができます。カード利用者には、基本的にリボ払い以外には手数料がかかりません。

クレジットカード加盟店

クレジットカード加盟店とは、クレジットカードが利用できる店舗のことです。加盟店は、カード利用者がカードで支払った代金を後日カード会社から受け取ります。その際、所定の加盟店手数料がカード会社から差し引かれる流れです。

加盟店になると、クレジットカード決済ができることで集客や売上増加につながったり、売上管理が効率化できたりするメリットがあります。

クレジットカード会社

クレジットカード会社は、カード利用者と加盟店をつなぐ役割を果たします。加盟店でクレジットカードが利用された場合、カード会社は利用額から手数料を引いた金額を、加盟店に支払います。その後、カード会社はカード利用者に利用額を請求します。

カード会社の収入源は主にカード加盟店からの加盟手数料や、カード利用者からの年会費・各種手数料になります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

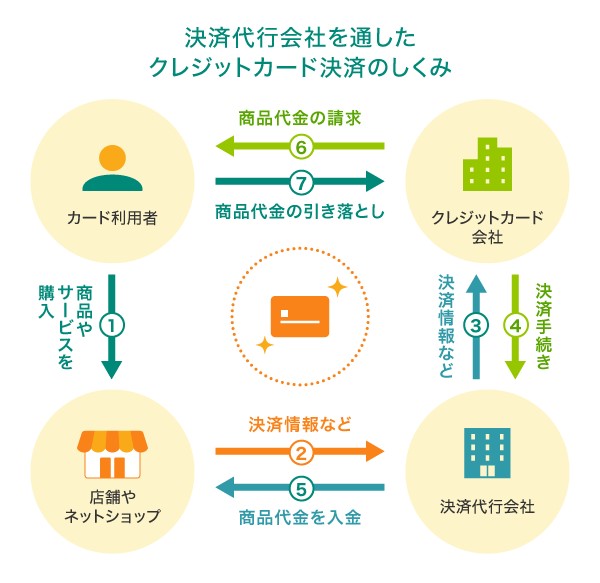

決済代行会社を通した場合のクレジットカード決済の仕組み

決済代行会社とは、クレジットカード決済などの決済手段の導入を店舗・ネットショップとカード会社の間に立って契約やシステム管理を代行する会社を指します。

店舗やネットショップがクレジットカード決済を導入するうえで、各カード会社と直接契約をすると、申請時や運用面で手間がかかります。そのため、店舗やネットショップの中には決済代行会社と契約し、複数のクレジットカード決済を導入しているケースが少なくありません。

各カード会社との契約や手続きを決済代行会社が代行してくれるため、店舗やネットショップ側の運用負担が軽減されるメリットがあります。

決済の流れとしては、まずカード利用者がクレジットカード払いで店舗やネットショップから商品を購入します。次に、カード会社は利用金額から手数料を差し引いた金額を、決済代行会社を通して店舗やネットショップへ支払います。その後、カード会社からカード利用者に、利用金額が請求されるという流れです。

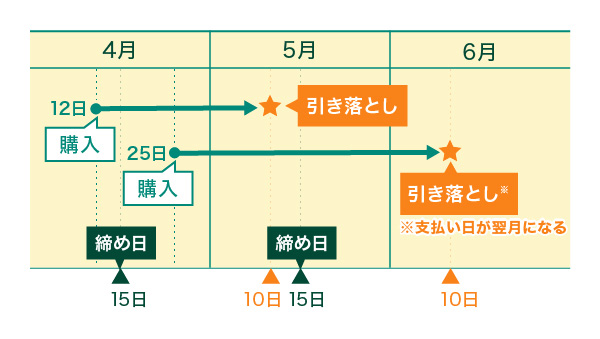

クレジットカードの支払いと引き落としの仕組み

クレジットカードで決済した場合、締め日を過ぎてから1ヵ月間の利用代金をカード会社が合計し、お支払い日に利用者の銀行口座から引き落としを行うのが基本的な仕組みです。

このように、購入代金の引き落とし日は締め日によって変わります。締め日や引き落とし日はカード会社によって異なりますので注意しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカード利用者のメリットと注意点

クレジットカードを利用することで、カード利用者にはどのようなメリット、注意点があるのか、それぞれ確認しておきましょう。

クレジットカード利用者のメリット

多額の現金を持ち歩かなくてよい

カード利用者のメリットとしてまず挙げられるのが、多額の現金を持ち歩かずに、スマートにお買い物できることです。現金の出し入れが不要になり、大きな財布も不要なため持ち物が減らせます。

現金を持ち歩いていると窃盗被害に遭うおそれもありますが、その心配も減るでしょう。また、不特定多数の人が触れる現金と比べて、カードならば衛生的です。

安全性については、近年のクレジットカードはセキュリティ対策が強固になっており、券面にカード番号が記載されないナンバーレスカードを選べば、より安心です。さらにカードレスタイプならば現物のカードも不要、スマートフォンのみで支払いを完結できるためカードを持ち歩く必要もありません。

支払いがスムーズに行える

クレジットカードを使うことで、「財布から現金を取り出して支払い、お釣りを受け取る」などの一連の手順が不要になります。タッチ決済対応の店舗も普及が進んでいるため、カード支払いにすれば決済端末にタッチするだけで支払いが完了し、非常にスムーズかつスピーディーです。車によく乗る人はETCカードも併用すれば、さまざまな場所で便利に使えるでしょう。

こちらもあわせてご覧ください

ポイントが貯まる

カード利用でポイントが貯まるのは、利用者によって大きな魅力でしょう。貯めたポイントは、カード会社が用意した商品との交換のほか、他社のポイントやマイルとの交換などに利用できます。

学生なら学生向けにポイントの貯まりやすいカードを選ぶなど、選び方によっては効率よくポイントを貯められるでしょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

保険などの付帯サービスがある

クレジットカードには、海外旅行傷害保険やショッピング保険などの付帯サービスを受けられるメリットもあります。サービス内容はカードによって異なりますが、一般的にステータスの高いカードほど特典やサービスが充実する傾向があります。

複数の支払い方法を選べて自分のペースで利用できる

リボ払いや分割払いなど、複数のお支払い方法が用意されているのもクレジットカードの利点のひとつです。

カードの種類によっては、お店での利用時に1回払いで決済したあとに、リボ払いや分割払いに変更できるサービスもあります。1回のお買い物ごとにお支払い方法が選べるため、お支払い金額を調整して自分のペースで利用できる点は大きなメリットです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

こちらもあわせてご覧ください

家計管理がしやすくなる

日々のお支払いにクレジットカードを利用することで、カードの利用明細を確認でき家計管理がしやすくなります。また、家計管理アプリと利用明細を連携できるサービスもありますので、うまく利用すれば家計簿としても活用できるでしょう。

海外でも利用できる

クレジットカードには、VisaやMastercard®といった国際ブランドがついています。これらの国際ブランドを取り扱っている店舗やネットショップでは、国を問わずどこでも使えます。クレジットカードの「信用」によって、カード利用者は海外でも商品を購入することができるのです。

対象の三井住友カードなら、海外旅行や急な出張などですぐにカードが必要な場合でも即時発行に対応しており、インターネット上で申し込むと最短10秒でクレジットカードの番号を発行することが可能です。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

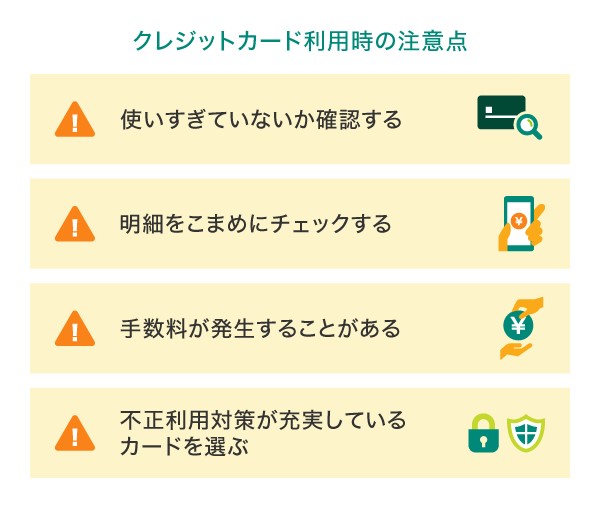

クレジットカード利用者の注意点

クレジットカードを利用する際に、注意しておきたい点は大きく分けて4つあります。

使いすぎていないか利用状況を確認する

クレジットカードはとても便利ですが、使いすぎていないか、利用状況を確認することが大切です。

クレジットカードで支払いをすると、その時点ではまだ所持金に動きがありません。現金のように目の前でお金の増減が見えるわけではないため、利用者は出費をした実感がわきにくく、想像以上にお金を使いすぎてしまう可能性もあります。

三井住友カードでは、使い過ぎをリアルタイムでお知らせする、便利な「使いすぎ防止サービス」をご用意しています。当サービスをご利用いただくと、1ヵ月のご利用金額の合計が指定した金額を超えたタイミングで「使いすぎ」の通知が届くようになります。家族カード単体でも設定できるので安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

明細をこまめにチェックする

ほとんどのカード会社では、オンライン上でいつでも明細を確認できるサービスが用意されていますので、こまめにチェックすることをおすすめします。明細を確認することで、不正利用や残高不足などのトラブルに早く気付くことができます。

三井住友カードでは、会員向けインターネットサービス「Vpass」に登録することで、アプリやWEB上でカード利用明細をご確認いただけます。さらに、「WEB明細」に登録すると、次回の支払い金額の確定をメールで受け取れるので便利です。

ご利用にあたっては、スマートフォンアプリの「Vpassアプリ」のインストールをおすすめします。Vpassの主な機能が使えるうえに、VpassアプリとMoneytreeを連携することで、毎月の収支を確認できる家計管理機能を搭載しています。クレジットカードも銀行も、ポイントも電子マネーも、これひとつで管理することができます。

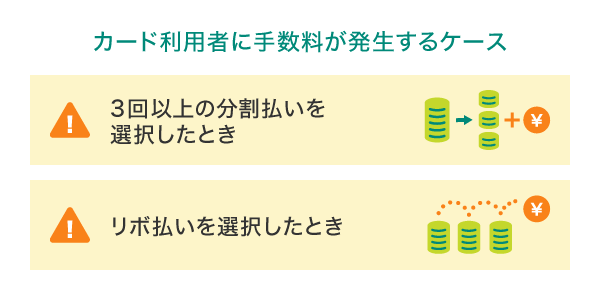

手数料が発生することがある

クレジットカード決済を利用した際、カード利用者に手数料が発生することがあります。

基本的には、どのクレジットカードも1回払い、2回払い、ボーナス一括払いには、手数料がかかりません。クレジットカードの利用者が手数料を支払う機会は、リボ払いもしくは分割払いを選択したときになります。

リボ払いや分割払いの手数料は、カード会社やカードの種類によって異なります。利用しているカードの手数料を、あらかじめ確認しておきましょう。

不正利用対策が充実しているクレジットカードを選ぶ

クレジットカードを利用することで、紛失や盗難、フィッシング、スキミングなどによる不正利用が起こる可能性もあります。

特に近年は、クレジットカード会社を装ってカード番号の入力を求めるフィッシングメールやSMSを利用した「フィッシング詐欺」が急増しています。カード利用者はカード会社からの注意喚起を把握して、詐欺などに対して十分に気を付ける必要があります。

また、不正に利用されていないか、明細をこまめにチェックするのはもちろん、不正利用対策が充実しているカード会社のクレジットカードを選ぶことも大切です。

三井住友カードでは、「不正利用検知システム」で24時間365日お客さまのカードをモニタリングし、不正利用の可能性のある事態を事前・早期に発見できる体制を整えています。

不正利用の可能性がある取引を検知した場合は、お取引を停止し「ご利用確認の通知」をお送りします。万が一不正利用検知システムで検知されず不正利用取引があった場合も「ご利用通知サービス」を設定することで、身に覚えのない利用内容もリアルタイムで把握できます。是非ご登録ください。

もし不正利用が発生した場合、特別なケースを除き、紛失・盗難の届け出日の60日前までさかのぼって損害額を補償する「会員保障制度」もあるので安心です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカード加盟店のメリットと注意点

クレジットカード決済を導入すると、カード加盟店にもさまざまなメリットがあります。一方で、デメリットや注意点も存在します。それぞれ確認しておきましょう。

クレジットカード決済を導入するメリット

売上管理の負担が減る

クレジットカード決済の場合、加盟店は現金を扱わなくて済むので、お釣りの渡し間違いなどを防げます。また、店舗内に売上を現金で置いておくと盗難のおそれがありますが、カード決済にすればそのリスクも減少できます。

さらに、カードによる売上データがカード会社によってまとめられるため、売上管理の負担が軽減するのは見逃せないメリットです。

販売機会のロスを防げる

カード利用者は手持ちの現金を気にせずお買い物ができるため、購入単価が高くなる傾向があります。1回払い、リボ払い、分割払いなど、支払いのタイミングも利用者が自由に選べることから、利用者にとって利便性が高く購入がスムーズに進むため、店舗側にとっては販売機会のロスを防ぐことが期待できます。

また、支払い方法が多く準備されていることで「使いやすい便利なお店」という印象を顧客に与えることにつながり、長期的に見て集客力アップも見込めます。

オペレーションの改善につながる

これまで現金でのやりとりに要していた時間や手間が削減でき、レジ待ちの行列の緩和になるほか接客対応に割ける時間が増えるなど、店舗運営にかかわるオペレーションの改善につながります。

クレジットカード加盟店のデメリットや注意点

カード加盟店になることで、2つのデメリット・注意点があります。

カード会社へ決済手数料の支払いがある

加盟店は、カード利用者の支払い回数にかかわらず、カード会社に手数料を支払うことになります。手数料は店舗の業種や規模、カード会社などによって異なり、一律に割合が決まっているわけではありません。

なお、日本国内のカード会社では、加盟店手数料は店舗側が負担するよう規約で定められていることがあります。そのため、加盟店手数料をカード利用者に負担させる手数料上乗せは、契約違反になる可能性があります。

店舗やネットショップでは、決済代行会社を通してクレジットカード決済を導入することが多く、その場合は決済代行会社に手数料を支払うことになります。手数料は主に、加盟店手数料(決済手数料)や月額固定費用、トランザクション費用があります。

加盟店手数料は1件の決済ごとに発生する決済手数料、月額固定費用は決済代行システムなどを利用するために毎月支払う費用です。トランザクション費用は、ネットショップと決済代行会社のデータ通信・処理にかかる手数料になります。

現金払いと比べて入金までに時間がかかる

クレジットカード決済の仕組みから、すぐに入金される現金払いと違い、売上の入金に時間がかかることに注意が必要です。カード会社からの支払いサイクルについてしっかり把握して、資金繰りで困ることのないようにしましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カードおすすめのクレジットカード

三井住友カードは、1人ひとりのニーズに応えるクレジットカードを多数ご用意しています。続いては、三井住友カードおすすめのクレジットカードをご紹介しましょう。

三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

ポイント特化型のプラチナカード

ポイント特化型のプラチナカード

三井住友カード

プラチナプリファード

三井住友カード

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~10% |

|---|

限度額: |

~500万円 |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎年、継続利用で 1

最大40,000

ポイント

特約店の利用で

獲得ポイント 2

最大+9%

※1 毎年、前年100万円ご利用ごとに10,000ポイントプレゼント。

※2 特典付与の条件は、必ず三井住友カードのホームページをご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

Oliveフレキシブルペイ

銀行口座や決済、証券、保険など複数の金融サービスをまとめて管理できる「Olive」。Oliveフレキシブルペイは、4つの支払いモード「クレジット・デビット・ポイント払い・追加したカードでのお支払い」をアプリで簡単に切替えられ、対象のコンビニ・飲食店で最大20%ポイント還元が受けられる1枚です。

別ウィンドウで「三井住友銀行」のウェブサイトへ遷移します。

Vポイントがもっと貯まる

Vポイントがもっと貯まる

Oliveフレキシブルペイ

(一般)

Oliveフレキシブルペイ(一般)

| 年会費: |

無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

一般カードなら

年会費 永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ(一般)はVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるゴールドカード

Vポイントがもっと貯まるゴールドカード

Oliveフレキシブルペイ

ゴールド

Oliveフレキシブルペイ

ゴールド

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%

※2・3・4・5

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ ゴールドはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率となります。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

Vポイントがもっと貯まるプラチナカード

Vポイントがもっと貯まるプラチナカード

Oliveフレキシブルペイ

プラチナプリファード

Oliveフレキシブルペイ

プラチナプリファード

| 年会費: |

33,000円(税込) |

ポイント還元率: |

1%~20% |

|---|

| 国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で

40,000ポイント

毎月選択可能な

4つの特典

Vポイントアッププログラムで対象のコンビニ・飲食店で

ポイント還元最大20%※

※ 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※ カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。Oliveフレキシブルペイ プラチナプリファードはVisaブランドのみの発行となるため、Mastercard®タッチ決済はご利用いただけません。

※ 通常のポイント分を含んだ還元率となります。

※ スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「Vポイントアッププログラム」のサービス詳細ページをご確認ください。

※ ポイント還元率の合算は、複数のVポイントアッププログラムの条件を達成した場合、20%を超える事がありますが、景品表示法の定めに基づき、実際にポイントアップされる還元率の上限は20%までとなります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカード決済の仕組みを把握して上手に活用しよう

クレジットカードの仕組みを理解することで、クレジットカードのメリットやデメリットが理解しやすくなります。上手に活用することにより、利用者にとってはポイントが貯まる、付帯サービスが利用できるなどさまざまなメリットが感じられるでしょう。

自分にぴったりのクレジットカードを選んで、上手に利用していきましょう。

よくある質問

Q1.クレジットカードはどのような仕組みで買い物ができるの?

カード利用者の信用をもとに、クレジットカードの仕組みは成り立っています。

カード利用者が、後払いで利用代金をカード会社に支払い、カード会社は手数料を差し引いた金額をカード加盟店に支払います。

詳しくは以下をご覧ください。

Q2.クレジットカードの支払いと引き落としの仕組みは?

クレジットカードは、締め日までの1ヵ月間の利用代金をカード会社が合計し、お支払い日に利用者が登録した銀行口座から引き落とされます。

締め日と引き落とし日はカード会社によって異なります。

詳しくは以下をご覧ください。

Q3.クレジットカード決済のメリットとデメリットは?

カード利用者にとっては、多額の現金を持ち歩かなくてよい点やポイントが付与されることなどがメリットになります。

デメリット面では、お金の使いすぎに注意する必要があるでしょう。また、紛失や盗難・フィッシング・スキミングなどにより不正利用されるリスクもあるため、対策が必要です。

詳しくは以下をご覧ください。

「iD」は株式会社NTTドコモの商標です。

MastercardはMastercard International Incorporatedの登録商標であり、2つ連なる円のデザインは同社の商標です。

Google Pay は Google LLC の商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。