クレジットカードの種類とは?ランクや自分に合った選び方

2025.12.08

クレジットカードの種類とは?ランクや自分に合った選び方

2025.12.08

自分にぴったりのクレジットカードを選ぶには、カードの種類と特徴を正しく理解することが不可欠です。クレジットカードには国際ブランドやカード発行会社、カードランクなどさまざまな種類があり、初めてクレジットカードを持とうと思っても、その選択肢の多さにどれを選ぶべきか悩んでしまうこともあるでしょう。カード選びで失敗しないためには、どのような種類があり、それぞれの特徴はどのようなものかを把握して、目的に合ったものを比較・検討することが大切です。

ここでは、クレジットカードのステータスごとに基礎知識や特長、付帯サービスなどを詳しく解説するとともに、目的別のカードの選び方についてもご紹介します。

この記事でわかること

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

クレジットカードの種類はどのように分けられる?

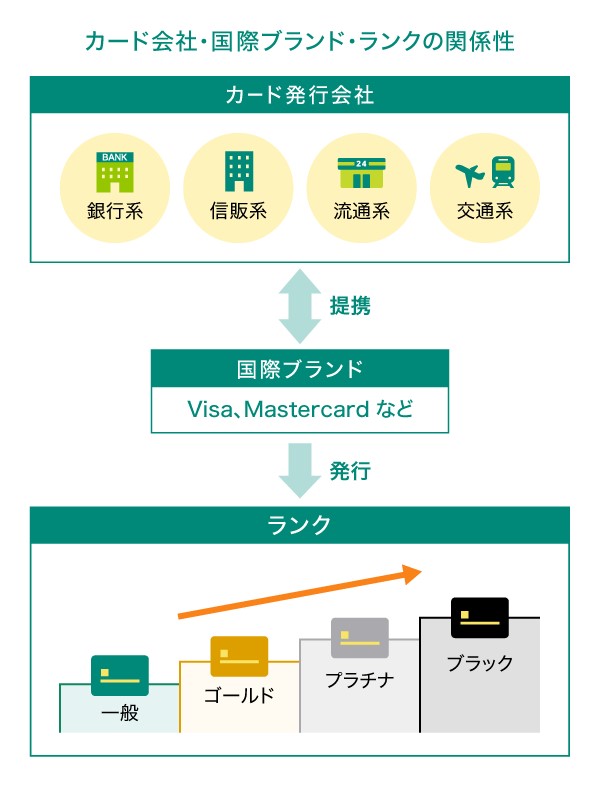

クレジットカードの種類は、大きく「ランク」「国際ブランド」「カード発行会社」の3つに分けられます。それぞれの種類について解説します。

ランク

クレジットカードのランクとは、「一般カード」や「ゴールドカード」「プラチナカード」などを指します。ランクは、クレジットカードのステータス性や付帯サービス、年会費などに大きく影響します。

国際ブランド

国際ブランドとは、世界中の加盟店で利用できる決済ネットワークを提供している、クレジットカードのブランドを指します。例えば、国際ブランドがVisaのクレジットカードは、国内・海外問わず、すべてのVisa加盟店で利用することができるのです。「この店舗ではVisaに対応しているけれど、違う国際ブランドは対応していない」「海外旅行に初めて行く日本人向けのサービスがある」など、対応している国際ブランドは店舗やサービス内容によって異なります。

三井住友カードでは、VisaおよびMastercard®の取り扱いがあります。

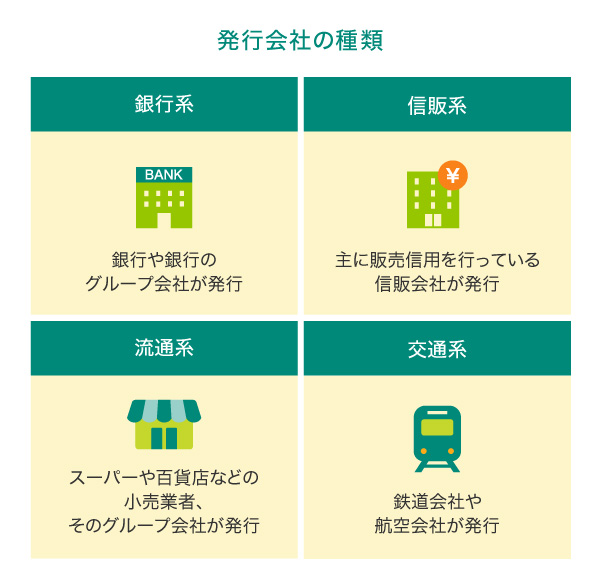

カード発行会社

カード発行会社とは、クレジットカードを実際に発行する会社を指します。大きく銀行系、信販系、流通系、鉄道・航空系(交通系)に分けられます。

三井住友カードは、銀行系のカード発行会社です。カード発行会社はVisaなどの国際ブランドと提携し、国際ブランドの加盟店でクレジットカードが利用できるようにしています。そのなかで、各カード発行会社がランクごとのカードを発行しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードのランクの種類

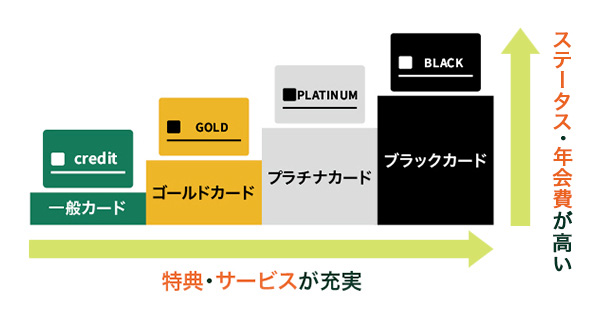

クレジットカードのランクで、最もスタンダードなのは一般カードです。次いで、ゴールドカード、プラチナカード、ブラックカードとランクが上がっていきます。

カード会社によって異なりますが、基本的にはランクが高いほど年会費・ステータスともに高くなり、特典・サービスの内容や付帯保険も手厚いものとなります。

ここでは、クレジットカードのランク別に、その概要について確認していきましょう。

一般カード

初めてクレジットカードを持つ方や、クレジットカードの特典や優待サービスは重視せず、基本的なクレジットカードの機能があれば問題ない方におすすめです。

年会費は無料、または1,000円~2,000円と低額のものが多く、年会費がかかっても一定の条件を満たすことで実質無料になるクレジットカードもあります。

一般カードの特徴は、低い年会費の割に、クレジットカードの基本的な機能をすべて網羅している点です。特典で付与されるポイント還元率はゴールド以上のカードが高還元であることも多いですが、基本還元率は一般でもプラチナでも変わらないケースが大半です。特定の店舗やサービスではなく、さまざまなお店をまんべんなく利用する方や、条件なしで年会費無料のカードを持ちたい方には一般カードがおすすめです。

年会費永年無料のカードをお探しなら「三井住友カード(NL/ナンバーレス)」

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。

従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラスチックカードが発行されない便利で安全な「三井住友カード(CL/カードレス)」

お申し込みから決済、利用状況の管理まで、すべてをスマートフォンからの操作で完結できるのが大きな特徴。カード番号・有効期限といったカード情報の確認や利用状況の管理は、Vpassアプリから可能です。Vpassアプリは生体認証ログインにも対応しているため、なりすましや不正利用を防ぎ、安心・安全にご利用いただけます。

スマホ一台で身軽にお買い物

スマホ一台で身軽にお買い物

三井住友カード

(CL/カードレス)

三井住友カード

(CL/カードレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

即時発行可能!

最短10秒1

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

海外旅行傷害保険 6

最高

2,000万円

※1 即時発行ができない場合があります。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

ゴールドカード

ゴールドカードは、空港ラウンジの無料サービスを利用できたり、付帯保険の補償内容の充実度がアップしたりと、一般カードよりも付帯サービスが充実したクレジットカードです。

ゴールドカードの代表的な付帯サービスが、空港ラウンジの利用です。多くのゴールドカードで主要空港のラウンジを利用でき、無線LANやフリードリンクのサービスを受けられるなど、フライトまでの時間をリラックスして過ごせます。

また、クレジットカード付帯の保険が手厚いのも特徴です。三井住友カードに付帯している「選べる無料保険」なら、ライフスタイルに合わせて、7つのプランからお好きな補償プランを選択できます。

カード付帯保険は、カードの種類により補償内容や保険金額、適用条件などが異なります。

実際の保険金お支払いの可否は、普通保険約款および特約などに基づきます。

ゴールドカードは一般カードより高ランクの「ステータスカード」を初めて持つ方におすすめです。充実した海外・国内旅行傷害保険や国内空港ラウンジ(一部海外)の無料利用など、一般カードより充実した優待や特典が利用できます。また、近年では年間利用金額が一定額を超えると、その後の年会費がずっと無料になるゴールドカードも登場しています。

気になるゴールドカードに年会費無料になる特典があるなら、ご自身のクレジットカードの利用額が条件をクリアできる可能性があるか考えてみることをおすすめします。

条件付きで年会費が永年無料になる「三井住友カード ゴールド(NL/ナンバーレス)」

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

プラチナカード

ゴールドカードの、さらに上位のカードがプラチナカードです。ワンランク上の特典や優待サービス、保険などが付帯されますが、その分、年会費も数万円と高額なものがほとんどです。

プラチナカードの代表的なサービスが、コンシェルジュサービスです。コンシェルジュサービスは、ホテルやレストランの予約や航空チケットの手配などに24時間365日体制で対応しています。

ほかにも、国内・海外旅行傷害保険の補償額がゴールドカード以上に手厚くなったり、世界中で1,800ヵ所以上ある空港ラウンジを自由に使えるプライオリティ・パスに無料で申し込めたりするプラチナカードもあります。

また、ゴールドカードよりもポイント還元率が高いカードが多く、ポイントが貯めやすいこともプラチナカードの特徴です。

ゴールドよりも年会費が高額なプラチナカードですが、年会費のもとを取ることは十分に可能です。例えば、プラチナカードには年に1回、カタログから好きな景品やサービスを選択できるプレゼント特典が付帯しているケースがあります。

また、所定のレストランを2名以上で利用すると1名が無料になる特典があることも。これらに加えて「テーマパークや空港のラウンジ無料利用」「秘書のように利用できるコンシェルジュサービス」などを駆使すれば、年会費以上のベネフィットを感じられるはずです。

ポイント還元に特化したハイステータスカード「三井住友カード プラチナプリファード」

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。カード番号・有効期限・セキュリティコードが券面に表記されない、安心・安全のナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

特典や優待サービスが魅力の上位ランクカード「三井住友カード プラチナ」

ランクが高い「三井住友カード プラチナ」は、光沢のある黒色のカード券面で、高いステータス性を発揮してくれます。総利用枠は原則300万円~で、旅行傷害保険は国内・海外ともに最高1億円の補償(※)がついていたり、航空券やホテル、レストランなどの予約案内を24時間・年中無休で対応してくれるコンシェルジュサービスがあったりなどと、手厚いサービスが魅力です。

年会費は5万5,000円(税込)で、満30歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

ワンランク上のプラチナカード

ワンランク上のプラチナカード

三井住友カード

プラチナ

三井住友カード プラチナ

| 年会費: |

55,000円(税込) |

ポイント還元率: |

1%~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

海外・国内旅行傷害保険

最高1億円

ショッピング補償

年間500万円

あなたの旅を

サポートする

コンシェルジュ

サービス

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

最上位ランクのクレジットカード

プラチナカードよりさらに上、最上位ランクのカードを発行しているカード会社もあります。最上位ランクのカードは、単なる決済手段にとどまらず、そのカードを持つ人の信用力とライフスタイルを映し出すステータスとしての意味合いを持っています。このクラスのカードは日常のあらゆる場面で所有者に「上質でかけがえのない体験」を提供してくれます。ポイント還元率や優待特典も、一般カードとは一線を画す内容を備えています。

例えば、最上位ランクのクレジットカードとして「ブラックカード」があります。ブラックカード会員は、さまざまなシーンでVIP待遇を受けられ、コンシェルジュサービスはもちろんのこと、プラチナカード以上に特典や優待サービス、付帯保険の内容が手厚いものになると言われています。

ポイント還元率が高いうえに、会員限定のイベントや、厳選されたお品物のプレゼントなど、サービスのクオリティも最高ランクのものが用意されています。

ブラックカードは、カード会社独自の基準で発行しているところが多く、ブラックカード発行条件の詳細は明かされていません。さらに、ブラックカードの多くは利用者が自らカード会社に申し込むことはできず、カード会社からインビテーション(招待)を受けて初めて申し込むことが可能となります。

カード会社によっては、招待制ではないけれどブラックカードに匹敵するグレードのクレジットカードを発行しているところもあります。三井住友カード Visa Infiniteは招待制ではないため、申し込み自体は誰でも可能です。ただし、審査基準は一般カードなどと比較して厳しいとされており、利用履歴や収入、信用情報などが総合的に評価されます。

年会費もプラチナカード以上の高額設定になる傾向がありますが、「自分の価値を高めてくれる」カードを手にして得られる満足度は格別と言えるでしょう。

最高級の体験が得られる「三井住友カード Visa Infinite」

三井住友カード最上位のステータスカードである「三井住友カード Visa Infinite」。プライベートコンサートや特別なダイニングイベントなど、異次元の多様な体験をご提供します。

年間500万円までのお買物安心保険や、最高1億円の補償が付いている海外・国内旅行傷害保険(※)など、付帯保険の内容も充実しています。また、基本ポイント還元率が1%と高く、ご利用金額など条件達成によってポイントが付与される新規入会&利用特典や継続&利用特典も魅力です。

年会費は9万9,000円(税込)で、学生を除く満20歳以上の方がお申し込みの対象となります。

事前に旅費などを当該カードでクレジット決済いただくことが前提です。

プラチナの向こうがわ

プラチナの向こうがわ

三井住友カード

Visa Infinite

三井住友カード

Visa Infinite

| 年会費: |

99,000円(税込) |

ポイント還元率: |

1~7% |

|---|

限度額: |

原則300万円~ |

国際ブランド : |  |

|---|

おすすめポイント

新規入会&利用特典で1

100,000ポイント

毎年、継続利用で2

最大110,000ポイント

三井住友カード

Visa Infinite会員

限定体験

※1 ご入会月の3ヵ月後末までに100万円(税込)以上のご利用で、プラス100,000ポイントをプレゼント。

※2 毎年、前年の年間ご利用金額に応じて最大110,000ポイントをプレゼント。

特典を受けるには一定の条件がありますので詳細をご確認ください。

本特典は予告なく変更、終了する場合がございますのでご了承ください。

クレジットカードの国際ブランドの種類

多くのクレジットカードは、海外でも利用できます。海外でクレジットカードを利用するための決済システムが国際ブランドです。世界にはいろいろな国際ブランドがありますが、世界的にもシェア率の高い下記の6つの国際ブランドは、「世界6大ブランド」と呼ばれています。

クレジットカードの世界6大ブランド

国際ブランドはそれぞれに特徴があり、決済機能の利便性の高い「決済カードブランド」と呼ばれるのが、VisaやMastercard、JCBです。

一方で、旅行やエンターテインメント分野におけるサポートが充実している「T&Eカードブランド」(トラベル&エンターテインメントカードブランド)と呼ばれているのがAmerican ExpressやDiners Clubです。

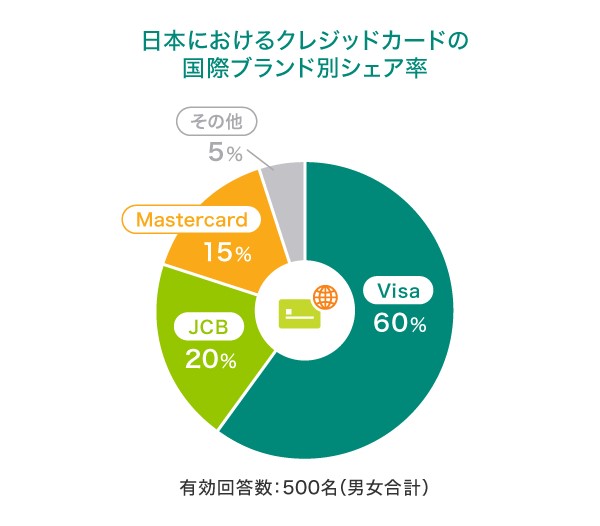

国際ブランド別のシェア率

(出典)株式会社S&T「【2024年度版】クレジットカードの国際ブランドシェア率に関する調査」を参考に作成

別ウィンドウで「株式会社S&T」のウェブサイトへ遷移します。

インターネット広告業務およびコンサルティングを事業とする株式会社S&Tの「クレジットカードの国際ブランドシェア率に関する調査」のによると、日本国内での国際ブランドシェアはVisaが60%と全体の過半数となりました。Visaに次いで多いのは、唯一の日本発ブランドであるJCBで20%。そしてMastercardが15%と続いています。

日本でのシェア1位と2位のVisaとJCBですが、その違いは、「発祥国」「加盟店数」「サービスの特徴」にあります。Visaはアメリカ発の国際ブランドで、日本国内のみならず世界シェア率の高いクレジットカードです。そのため、海外旅行や海外出張の際、欧米圏だけでなくさまざまな国・地域で使える心強いカードです。

一方、JCBは日本発の国際ブランドのため、海外旅行などに慣れていない人でも、現地で日本語のサービスを提供してもらえるなどの利便性があります。ただし、欧米では加盟店が少ない傾向があるため、買い物などの際は注意が必要です。

初めて持つクレジットカードを選ぶ場合や、どの国際ブランドにすべきか迷ったときは、世界的に特に加盟店数が多いVisaもしくは、Mastercardがおすすめです。

同じクレジットカード会社の同じランクのカードでも、選ぶ国際ブランドによって得られる優待や特典が異なります。特典を見比べてみて、ご自身にとってメリットの大きい国際ブランドが第一候補になるでしょう。ただ、どの国際ブランドもレジで100%通用するとは限らないため、2枚持ちをすると便利です。

例えば、三井住友カードでは、VisaとMastercardの2枚持ちができる「デュアル発行」に対応しています。加盟店の数がトップクラスの2社の国際ブランドを持つことで、仮に片方の国際ブランドが使えない店舗でも、もう片方を利用できる可能性が高いです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

カード会社の分類別の特徴

クレジットカード選びでは、カード会社に注目してみることも大切です。

より使い勝手の良いクレジットカードを選べるよう、カードの用途や利用頻度の高いお店・サービスに応じて、カード会社を選ぶようにしましょう。カード会社の系統によるそれぞれの特徴をご紹介します。

銀行系

銀行や銀行のグループ会社から発行されているのが、銀行系クレジットカードです。

例えば、三井住友カードは、銀行系クレジットカードの代表格です。銀行系クレジットカードは、流通系や交通系のクレジットカードと比べてポイント還元率は低めの傾向がありますが、発行元が銀行のため、ほかの系統に比べてクレジットカードの信用度やステータスが高いと言われています。また、ATMの利用手数料無料といった特典があるクレジットカードもあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

信販系

信販会社から発行されているのが、信販系クレジットカードです。

信販会社とは、信用をもとに「ショッピングローンやクレジット」「融資」「与信保証」などの取引を行う会社です。

例えば「ショッピングローンやクレジット」とは、高額な商品を分割払いで購入する際に、信販会社が信用をもとに小売店に商品代金を立て替え、消費者へ代金を請求することです。

信販系クレジットカードは、多数の信用取引を扱ってきた実績から安心して利用できる点が魅力です。

流通系

百貨店やスーパーなどの小売業者や、そのグループ会社が発行しているのが流通系クレジットカードです。

流通系クレジットカード最大の魅力は、ポイント還元率の高さや割引サービスと言えるでしょう。

例えば、食品や日用品を購入するスーパーや、セールなどの際にまとめ買いをする機会も多い百貨店のクレジットカードなら、高いポイント還元率や、よりお得な割引サービスを受けられます。また、クレジットカードの利用額により、年会費が無料になるタイプもあります。

流通系クレジットカードは、お得意さまの満足度向上や、顧客のリピーター化を目的に発行されていることが多いため、サービス内容や審査基準がほかのカード会社と異なる場合もあります。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

交通系

鉄道会社や航空会社が発行しているのが交通系クレジットカードです。

例えば、鉄道会社の発行するクレジットカードは、ICカード乗車券機能付きのものが多いです。金額が不足していると自動的にチャージされるオートチャージ機能は交通機関のスムーズな利用に役立つうえ、チャージ金額分のポイントが貯まるというメリットもあります。

また、航空会社の発行するクレジットカードであれば、飛行機利用時だけでなく、普段のお買い物でもマイルを効率よく貯められ、国内・海外の旅行傷害保険が付帯しているものも多いです。出張や旅行などで飛行機を利用する機会が多い人に、おすすめのクレジットカードと言えるでしょう。

目的に応じたクレジットカードの選び方

ここからはクレジットカードの選び方を解説します。目的に応じて初心者向け、ポイント、国際ブランド、ステータスなどから自分にマッチしたカードを選択するのがよいでしょう。カードの特徴ごとにどんな方におすすめなのか、見ていきましょう。

目的に応じてクレジットカードを選ぶ

初めてクレジットカードを持つ方におすすめなのが、年会費が永年無料のクレジットカードです。

初年度のみ年会費無料のタイプや、条件付きで年会費無料になるクレジットカードも多いため、よりお得にクレジットカードを利用したいという方は、年会費が永年無料のカードに注目してみましょう。

クレジットカードを初めて持つ学生には、学生向けの特典が付帯するクレジットカードがおすすめです。学生限定のサービスを提供しているカード会社も多く、学生なら特定の店舗でポイント還元率が高くなったり、割引特典があったりします。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイントをお得に貯めたい方

よくお買い物をするという方には、普段のお買い物でポイントが貯まりやすいクレジットカードがおすすめです。クレジットカードによっては特定のお店で還元率が高くなる特典が付帯されています。よく利用するお店でのポイント還元率やポイントを獲得できる条件などを比較・検討してみましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

対象のコンビニ・飲食店で7%ポイント還元!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード(CL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

また、三井住友カード プラチナプリファードなら、スマホのVisaのタッチ決済でのお支払いで、「プリファードストア(特約店)」として、通常のポイント分1%に加えて+6%ポイント還元となります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

海外など幅広い店舗で利用したい方

海外に出かける機会が多い方には、世界中で多くの店舗に対応しており、幅広く使える国際ブランドであるVisaやMastercardがおすすめです。また、マイルが貯まりやすい、航空会社が発行するカードも検討したいところです。

クレジットカードを早く欲しい方

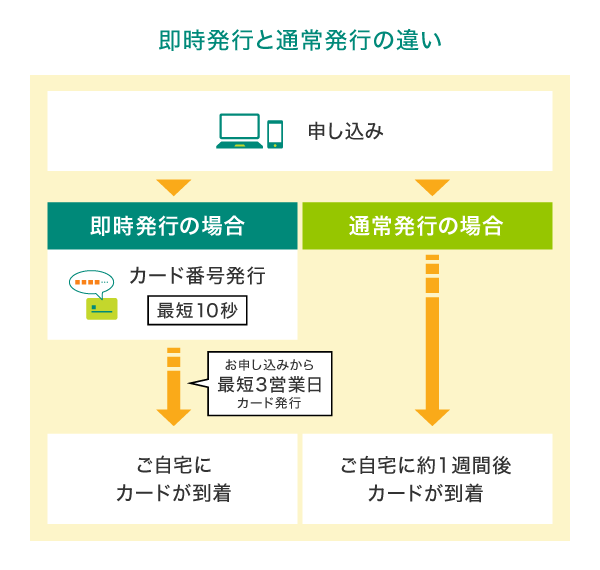

「直近の海外旅行のためにクレジットカードを用意したい」など、なるべく早くクレジットカードが欲しいという場合には、即日発行できるクレジットカードがあります。

ここで注意したいのが、クレジットカードの「発行」と「受け取り」は、別のタイミングということ。クレジットカードの入会審査が即日で完了したとしても、郵送で受け取る場合は手元に届くまで数日~1週間程度は必要となります。そのため、ある程度の余裕を持って入会申し込みをすることが大切です。

また、スムーズに入会を完了させるには、インターネット上でのお申し込みがおすすめです。その際、入力する情報などに誤りがあると即日発行ができなくなってしまうため、ミスや入力忘れがないよう、手続きは慎重に行いましょう。

三井住友カードは即時発行に対応!

三井住友カードでは、インターネット上でお申し込みいただくと「最短10秒」でクレジットカード番号を発行するサービスを提供しています。

即時発行では審査完了後、電話認証で本人確認を行い、三井住友カードの会員サイト「Vpass」に登録すると、すぐにカード情報が照会できるようになります。カード情報があれば、ネットショッピングでご利用することができ、さらに、Apple Payや Google Pay™ などのモバイル決済などに登録することで、実店舗でのお買い物も可能です。

現物のプラスチックカードは、通常、3営業日後に発行されて後から自宅へ送付されることになります。

即時発行ができない場合があります。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

クレジットカードを支払いのための道具としてだけではなく、持ち主の信頼性や社会的地位の高さをイメージしやすい、ステータスを表すものとして重視したい方には、ランクが高いプラチナカードや社会的信用度が高いとされる銀行系のカードがおすすめです。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

あなたはどれ?タイプ別おすすめのクレジットカードを紹介

クレジットカードは、使う人のライフスタイルによって選び方が変わります。「年会費が気になる」「ポイントを効率よく貯めたい」「家計管理をラクにしたい」「株式投資に活用したい」など、目的に合った1枚を選ぶことで、日々の暮らしをより快適にできるでしょう。タイプ別におすすめのクレジットカードをご紹介します。

なお、どのクレジットカードを選べばいいのか迷っている方、今すぐ自分に合うカードを知りたい方は、ぜひ「おすすめカード診断」をご利用ください。簡単な質問に答えるだけで、ぴったりの1枚が見つけられるでしょう。

専業主婦(主夫)の方

日々のお買い物や公共料金の支払いなど、家計を預かる立場の方には、ポイント還元率が高く、利用明細が見やすいカードがおすすめです。また家族カードを活用すれば、配偶者の本会員と同じ特典を受けられ、支出の一元管理も可能なクレジットカードもあります。支出を抑えたい方には、よく使うお店でポイント還元率がアップする年会費無料のカードがおすすめです。

学生の方

学生の方が初めてクレジットカードを作成するなら、安心して使えるものを選びたいもの。学生向けのクレジットカードは、使いすぎを防げるしくみがあるものを選ぶのがコツ。またポイントが貯まりやすく、よく使うサブスクリプションサービス(サブスク)との相性が良いものを選ぶのもおすすめです。

将来に向けた信用情報の積み重ねにもつながるので、まずは1枚を手に入れ、キャッシュレス生活の第一歩を始めてみましょう。

「リワードアップストア(特約店)U25」ならポイント最大+9.5%還元

学生ポイントが「リワードアップストア(特約店)U25」にリニューアル!対象が25歳以下に拡大し、PayPayお支払い時のご利用で最大+0.5%ポイント還元、特定加盟店で利用すると最大+9.5%のポイントが還元されます。(※1)面倒な手続きやエントリーは一切必要なく、対象カードを本会員として保有する25歳以下の方であれば誰でも適用されます。さらに学生のお客さまなら、分割払いを利用した際に発生する分割手数料が、全額相当ポイントで還元(※2)されます。

1 ポイント加算には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

2 2026年4月30日(木)までのご利用分が対象です。「分割払い・あとから分割にかかる手数料のポイント還元サービス」は、2026年4月30日(木)をもってサービスの提供を終了いたします。

サブスクリプションサービス

ポイント還元率

最大+9.5%還元

対象サービス

携帯料金

ポイント還元率

最大+1.5%還元

対象サービス

■PayPayのお支払い時のご利用で最大+0.5%ポイント還元!

対象カードをPayPayに登録し、PayPay支払い時に当該カードを支払い方法として決済すると最大+0.5%ポイント還元されます。

※付与されるポイントはVポイントです。

■特定加盟店の利用で最大+9.5%ポイント還元!

対象のサブスクリプションサービス(サブスク)の月額利用料金や携帯料金のお支払いを対象のクレジットカードで支払うだけで、通常のポイント分に加え、最大9.5%ポイントが還元されます。

<対象サービス>

・サブスクリプションサービス

NETFLIX、Amazonオーディブル、DAZN(※)、dアニメストア、Leminoプレミアム、Hulu、U-NEXT、LINE MUSIC

※DAZN for docomoも対象となります。

・携帯料金

au、povo、UQ mobile、docomo、ahamo、SoftBank、LINEMO、Y!mobile、LINEモバイル、y.u mobile

対象サービスは、2026年2月時点のものです。

当サービスは対象カードを本会員として保有されている25歳以下の会員が対象となります。

すでに対象カードを本会員として保有している方は、自動的にサービスの対象となります。

特典付与には条件・上限があります。詳しくはリワードアップストア(特約店)U25詳細ページをご確認ください。

ネットショップをよく利用される方

ネットショッピングを日常的に利用している方には、セキュリティ対策がしっかりしていて、ポイント還元率が高いカードがおすすめです。例えば、万が一の不正利用に遭ってしまった際に補償があるクレジットカードを選ぶと、安心してお買い物が楽しめるでしょう。また、日常的にお財布を持たずスマートフォンで決済している方には、物理的なプラスチックカードのないカードレスタイプがおすすめです。

資産運用をしたい方

資産運用への対応もチェックしておきたいポイントです。なかには、投資信託を購入する際の決済に利用できたり、金融商品の保有残高や購入額に応じてポイントが付与されたりするクレジットカードがあります。

資産運用を行いながらクレジットカードのポイントを貯められるため、資産形成を始めたい人やNISA制度の利用を検討している人はぜひ活用したい特典です。提携している証券会社やポイントの還元率はクレジットカードによって異なるため、複数のカードを比較したうえで選定するとよいでしょう。

三井住友カードならスムーズにSBI証券の口座が開設できる

三井住友カードならクレジットカードの申し込みと同時にSBI証券の口座開設が可能です。カードのオンライン申込手続きのなかに「SBI証券口座の開設」の項目が用意されており、選択することでカードの申込完了後にそのまま証券口座の開設に進むことができます。クレジットカード申し込みの際に入力した情報がSBI証券の開設画面に引き継がれるため、手続きが簡単です。

また、既に三井住友カードをお持ちの方も三井住友カードのホームページ経由でSBI証券口座の開設が可能です。

三井住友カード ゴールド(NL)なら積立額の最大1%のVポイントが貯まる!

SBI証券と三井住友カードによる「三井住友カードつみたて投資」は、三井住友カード発行のクレジットカードで投信積立ができるサービスです。

積立可能な金額は毎月100円から10万円までとなり、三井住友カード ゴールド(NL)なら積立額の最大1%のVポイントが付与されるため、年間120万円積み立てれば、最大12,000ポイントを獲得することができます。

上記内容は2025年11月4日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

資産運用をしながら、毎月Vポイントを獲得できるため、中長期的な資産形成を考えている方なら、ぜひご利用を検討していただきたいサービスです。

■SBI証券×三井住友カード「投信積立サービス」の概要

対象となるお客さま |

SBI証券の証券総合口座をお持ちの個人のお客さま(※1) |

|---|---|

対象商品 |

SBI証券が取り扱う積立買付が可能な投資信託すべて |

利用可能カード |

三井住友カードが発行するクレジットカード(提携カードを含む)(※2) |

積立設定可能額 |

毎月100円~10万円 |

積立設定締切日および発注タイミング |

毎月10日に積立設定申込を締め切り、翌月7~9日に買付(積立申込日) |

クレジットカード決済によるポイント付与(※3・4) |

|

Vポイント付与日 |

積立設定締切日の翌々月10日頃(※5) |

1:一部の金融商品仲介業者のお客さまは対象となりません。

2:銀聯カード、ビジネスカード(三井住友ビジネスカード for Owners・三井住友カード ビジネスオーナーズを除く)、コーポレートカード、デビットカード、プリペイドカード、クレジットモードの機能がないOliveフレキシブルペイ、家族カード、ETC、iD、Vpassログイン時にセディナビIDを利用するカードなどはご利用いただけません。

3:Vポイント以外の独自ポイントが貯まるカードは、「三井住友カードつみたて投資」の決済はできますが、Vポイント付与の対象とはなりません。

4:カードによって、ポイント付与率が異なります。

5:「三井住友カード Visa Infinite」、「Oliveフレキシブルペイ プラチナプリファード」や「三井住友カード プラチナ」などの年間の「カードご利用金額」による特典については、年間の積立合計金額に対して年に1回付与となります。

上記内容は2025年11月4日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

Vポイントで投資もできる

投信積立サービスやお買い物で貯めたVポイントは、1ポイント=1円分としてSBI証券での国内株式(現物)、投資信託の購入に利用できます。現金を使わずに100ポイントから手軽に始められるため、投資初心者の方にもおすすめです。Vポイントで購入した株式、投資信託の売却代金や配当金・分配金は、Vポイントではなく現金で受け取れます。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

クレジットカードの追加カードの種類

ここからは、クレジッドカードに追加して発行できるカードについて見ていきます。代表的な追加カードとしては「ETCカード」と「家族カード」が挙げられます。

ETCカード

クレジットカードの会員は、そのカードに追加する形でETCカードを発行することが可能です。ETCカードは、ETCシステムに対応した国内の有料道路などで利用できる、クレジットカード会社が発行するカードのことです。

三井住友カードの場合、各種クレジットカードに追加して「三井住友ETCカード」を発行することができます。

一部、ETCカードお申し込み対象とならないクレジットカードがあります。各種カード詳細ページをご確認ください。

ETCカード

ETCカード

国内旅行を車でよく出かける方は、ETCカードの年会費が無料のクレジットカードを選ぶことをおすすめします。クレジットカードの年会費が無料でも、ETCカードの発行手数料や年会費が有料のカードもありますが、コストをかけずにETCカードを持つなら手数料も年会費も無料のETCカードが望ましいです。

また、一般カードでは国内旅行傷害保険が付帯しないことがあるため、海外よりも国内旅行をメインで楽しむことが多い方は、ゴールドやプラチナといったステータスカードがおすすめです。

家族カード

クレジットカードの本会員(クレジットカードを契約した方)の家族のためのクレジットカードを「家族カード」もしくは、「ファミリーカード」といいます。安定した収入のある本会員なら、その家族もクレジットカードを利用できます。

家族カードを申し込むことができる条件はクレジットカード会社によって異なりますが、一般的には本会員と生計が同一の配偶者かご両親、満18歳以上のお子さま(高校生を除く)とされていることが多いです。

特長としては、カード機能や特典など、本会員と同じようなサービスを受けられることが挙げられます。

家族カード

家族カード

こちらもあわせてご覧ください

こちらもあわせてご覧ください

自分にぴったりなクレジットカード選びには、種類ごとの特徴を把握することが大切

クレジットカードの種類は多種多様なため、どれにすべきか分からなくなってしまうかもしれません。しかし、ここでご紹介したように、クレジットカードの種類ごとに、「ランク」「国際ブランド」「カード発行会社」の3点をしっかり把握することで、どのようなカードを持ちたいのかが明確になってくるはずです。

さまざまなクレジットカードから自分にぴったりなカードを絞り込むには、基礎知識を持ったうえで優先したい条件やライフスタイルなどを振り返りましょう。長く使える1枚はどれか、諸条件や特徴からじっくり探すことをおすすめします。

よくある質問

Q1.クレジットカードの種類はどのように分けられますか?

クレジットカードの種類は、「ランク」「国際ブランド」「カード発行会社」という3つの要素で分けることができます。ランクで分けると、「一般カード」「ゴールドカード」「プラチナカード」などとなります。国際ブランドとは、「Visa」や「Mastercard」など、国際的な決済システムのブランドを指し、6大ブランドなどに分類できます。カード発行会社は、その名のとおりクレジットカードを発行する会社のことを指し、大きく銀行系、信販系、流通系、交通系に分けられます。

詳しくは以下をご覧ください。

Q2.クレジットカードの種類で、JCBとVisaの違いは何ですか?

JCBとVisaの違いは、「発祥国」「加盟店数」「サービスの特徴」にあります。JCBは日本発の国際ブランドで、海外で日本語のサービスがあるなどの利便性がありますが、欧米では加盟店が少ない傾向があります。一方、Visaはアメリカ発の国際ブランドで、世界シェア率が高く、海外旅行や海外出張において強力なパートナーとなり得ます。

詳しくは以下をご覧ください。

Q3.カード会社の分類別の特徴は?

カード会社は、「銀行系」「信販系」「流通系」「交通系」に分けられます。銀行系クレジットカードは、流通系や交通系のクレジットカードと比べて、ポイント還元率は低めの傾向がありますが、信頼性はほかのカード会社よりも高いと言えます。信販系クレジットカードは、多数の信用取引を扱ってきた実績から安心して利用できる点が魅力です。流通系クレジットカードの魅力は、ポイント還元率の高さや割引サービスと言えるでしょう。鉄道会社の発行するクレジットカードは、ICカード乗車券機能付きのものが多いので利便性が高いといった特徴があります。航空会社が発行するクレジットカードは、マイルが貯まりやすいのが魅力です。

詳しくは以下をご覧ください。

監修:高柳政道

金融コラムニストとして資産運用・生命保険・相続・ローン商品・クレジットカードなど多岐にわたる執筆業務と監修業務に携わり、関わった記事案件は500を超える。企業に属さないFPとしても活動し、客観的な立場から投資・保険商品の選び方を中心に情報発信を行う。

【保有資格】1級ファイナンシャル・プランニング技能士、CFP®、DCプランナー2級

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

Amazon、Amazon.co.jpおよびこれらのロゴはAmazon.com, lnc.またはその関連会社の商標です。

「LINE」はLINEヤフー株式会社の商標または登録商標です。

PayPayは、PayPay株式会社の登録商標または商標です。

2025年12月時点の情報のため、最新の情報ではない可能性があります。

【投資信託に関するご注意事項】

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

[金融商品仲介業者]

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

[所属金融商品取引業者]

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会