三井住友カードがVisaブランド対応の3カードをご紹介!

2024.08.27

三井住友カードがVisaブランド対応の3カードをご紹介!

2024.08.27

クレジットカードやICカード、スマホ決済などのキャッシュレス決済は、買い物だけでなく公共料金の支払いや納税など、生活のさまざまなシーンで利用が広がっています。

キャッシュレス化が進む今、新たにクレジットカードの発行を検討している方におすすめしたい三井住友カードをランキング形式でご紹介します。

こちらもあわせてご覧ください

日常利用でポイント貯まる!

三井住友カード(NL)

毎月9万円使うあなたに

三井住友カード

ゴールド(NL)

年間100万円のご利用で

三井住友カードがおすすめするカードの特徴

三井住友カードにはカードの特徴が異なる複数のクレジットカードがあります。それらのメリットを紹介する前に、まずは三井住友カードが発行するクレジットカードの中でおすすめしたい、カードの7つの特徴を見ていきましょう。

特徴1 最短10秒でカード番号が発行される、即時発行に対応!

三井住友カードは、即時発行に対応しており、インターネット上で申し込むと最短10秒でクレジットカードの番号を発行することが可能です。

発行されたクレジットカード番号は、すぐにネットショッピングで利用できるのをはじめ、Apple Payや Google Pay™ などのモバイル決済に登録することで、実店舗での買い物も可能となります。即時発行のカードは通常、3営業日後に発行されて後日お手元に到着します。

最短10秒で審査が完了されない場合があります。

三井住友カードでは現在クレジットカードの店舗受け取りは行っておりません。

詳しくはこちらをご覧ください。

特徴2 三井住友カード(NL)・三井住友カード ゴールド(NL)なら、ポイント還元率が7%!

通常、毎月のご利用金額の合計200円(税込)ごとに、Vポイントが1ポイント付与(0.5%還元)されますが、対象のコンビニ・飲食店で三井住友カード(NL)・三井住友カード ゴールド(NL)をスマホでのVisaのタッチ決済・Mastercard®タッチ決済またはモバイルオーダーのご利用で、ポイント還元率が通常のポイント分を含んだ7%になります。

通常のポイント分を含んだ還元率です。

ポイント還元率は利用金額に対する獲得ポイントを示したもので、Vポイントの交換方法によっては、1ポイント1円相当にならない場合があります。

商業施設内にある店舗など、一部ポイント加算の対象とならない店舗、および指定の還元率にならない場合があります。

一定金額(原則1万円)を超えると、タッチ決済でなく、決済端末にカードを差しお支払いいただく場合があります。その場合のお支払い分は、本サービスポイント加算の対象となりませんので、ご了承ください。

上記、タッチ決済とならない金額の上限は、ご利用される店舗によって異なります。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。ポイント還元は受けられませんので、ご注意ください。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

加算ポイントは、カードご利用の原則3か月以内に付与されます。

詳細は以下ホームページをご確認ください。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

「最大10%」は、「対象のコンビニ・飲食店で7%還元」に加えて、3%が付与された合計還元率です。

「3%」のうち0.5%は、お支払い時のセブン‐イレブンアプリの会員コード提示によって付与されたセブンマイルです。セブンマイルはVポイントに交換できます。

詳細は以下ホームページをご確認ください。

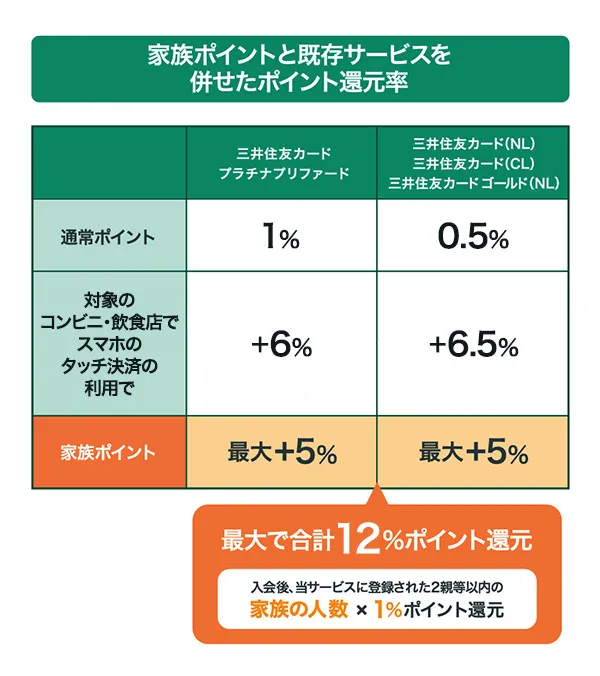

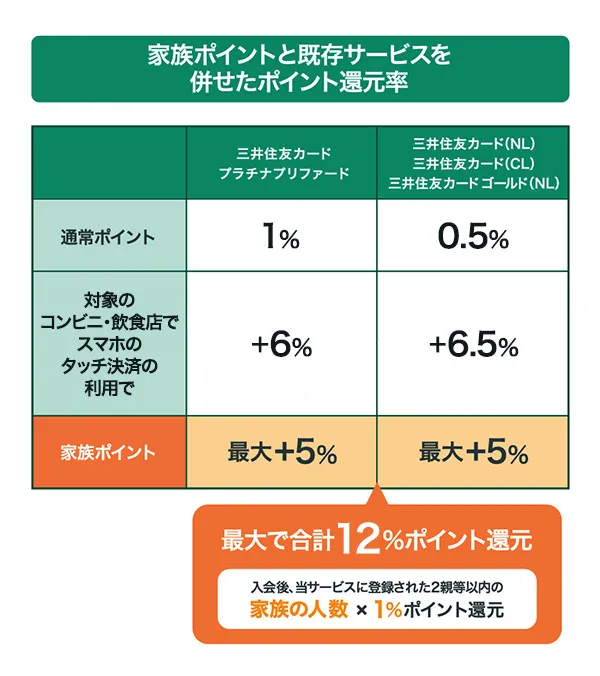

特徴3 家族ポイントなら、対象のコンビニと飲食店でスマホでのタッチ決済利用またはモバイルオーダーのご利用でポイント還元率が最大12%!

「家族ポイント」は、三井住友カードの対象のクレジットカードを持っている家族を登録して、対象のコンビニ・飲食店で利用すると、登録した家族の人数分×1%のポイント還元率がアップするサービスです。登録できる家族は2親等までで、最大+5%のポイントが還元されます。

さらに、対象の三井住友カードなら、通常のポイント200円(税込)につき1ポイント(0.5%)に加えて、対象のコンビニ・飲食店でスマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用で+6.5%が還元されるので、家族ポイントと合わせれば、最大で12%のポイント還元!

三井住友カード プラチナプリファードなら、通常のポイント還元率1%に加えて、対象のコンビニ・飲食店での利用で+6%還元されるので、同じく家族ポイントと合わせて最大12%のポイント還元率となります。

スマホのタッチ決済またはモバイルオーダーのご利用で7%ポイント還元が適用された場合の還元率です。

商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。 Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

通常のポイント分を含んだ還元率です。

スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくは「家族ポイント」のサービス詳細ページをご確認ください。

最大12%ポイント還元を受けるには取引条件があります。

対象カードを登録したバーコードなどのスマホ決済アプリのご利用分は、ポイント加算の対象となりません。

対象店舗のネットショッピング、配達サービスなどのご利用は、ポイント加算の対象となりません。

詳細は以下ホームページをご確認ください。

特徴4 三井住友カードの「VポイントPayアプリ」は使いやすい!

三井住友カードの「VポイントPayアプリ」は、カードの利用などに応じて貯まったVポイントをお支払いに使えます。

1ポイント=1分円として、ネットショップ、または店頭でも、VisaもしくはiDが使えるお店であれば「VポイントPayアプリ」でお買い物ができます。

購入したいものに対して、残高が不足している場合は、クレジットカード、または三井住友銀行から残高をチャージして使用できます。

Vポイントの交換については、Vポイントサイトをご確認ください。

特徴5 さまざまなポイントアッププログラムに対応

三井住友カードには、ポイントを効率よく貯めるためのポイントサービスが充実しています。普段のお買い物でもご利用いただけるサービスとなっているため、ぜひご活用ください。

全国のショップやネットでお得にお買い物できる「Vクーポン」

三井住友カードでは、個人の好みに合わせておすすめされるクーポンを使ってお買い物をしたり、サイト経由でネットショッピングをしたりすると、いつもよりお得にお買い物ができます。

特典付与率は予告なく変更になる場合があります。

商品代金のご請求時に通常の0.5%分が付与されますが、上乗せとなる特典につきましては、ご請求月と異なる場合があります。

ご利用の際は、各ショップの特典付与条件とご利用上の注意を必ずご確認ください。

Vクーポンご利用分として付与される上乗せ特典は、カードの商品性にかかわらず、各ショップの特典付与対象のご利用金額200円(税込)につき1ポイントまたは1円として計算されます。

一部の提携カード、法人カードはご利用いただけません。

特徴6 VisaとMastercard、2つの国際ブランドに対応

国際ブランドとは、世界中でクレジットカードの決済システムを提供している会社のことです。世界的にシェア率の高いVisaは、国や地域を問わず普及されていることで知られています。Visaに次いで世界的にシェア率が高いMastercardは、Visaと同じように世界中で使いやすい国際ブランドです。

VisaとMastercard両方の国際ブランドを取り扱っている三井住友カードでは、希望に応じてどちらか自由に選ぶことができます。

また、三井住友カードでは、「デュアル発行」というサービスを提供しています。これは、同一カード名でVisaとMastercardの2枚を作ることができ、2枚目の年会費が割引になるサービスです。Visa、Mastercard、どちらも持っておきたいという場合に、ぜひ検討してみてください。

特徴7 資産運用でVポイントが貯まる

「三井住友カードつみたて投資」なら、SBI証券の投信積立サービスを三井住友カードでお支払いできます。積立額の最大0.5%相当のVポイントが貯まるほか、三井住友カードつみたて投資の対象カードなら積立額の最大4%のVポイントが貯まります。

SBI証券の口座と三井住友カードをお持ちなら、毎月100円から投資ができます。つみたてNISAにも対応しているので、投資が初めての方でも安心です。

上記内容は2025年9月30日(火)時点の情報です。最新情報は三井住友カードのホームページをご確認ください。

お手続き方法などの詳細はこちらをご覧ください。

三井住友カードのおすすめクレジットカードランキング

ここからは、三井住友カードのクレジットカードで人気のものを、ランキング形式でご紹介します。

2023年1月に調査した三井住友カードへの加入動機に関するアンケート結果では、1位は「SBI証券での投資(23%)」で、投資や資産形成に対する関心の高まりがうかがえる結果となりました。

2位は「安心感・知名度の高さ(19%)」、3位は「年会費が無料・安い(18%)」、4位は「ポイントが貯まりやすい(15%)」でした。

三井住友カードはブランドへの安心感とお得に利用できるサービスの充実度から、幅広い層の方から選ばれています。

そんな三井住友カードの総合的な人気を獲得している、クレジットカードの魅力をランキング順に見ていきましょう。

1位:三井住友カード(NL/ナンバーレス)

年会費が永年無料で、高校生を除く満18歳以上の方が利用できます。券面にカード番号・有効期限・セキュリティコードが表記されていないナンバーレスのカードのため、初めての方でも安心・安全です。

クレジットカード情報はVpassアプリをダウンロードすれば簡単に確認できますので、ネットショップでのお買い物もスムーズです。従来のクレジットカードとはまったく違う、先進性を備えたクレジットカード体験が待っています。

年会費永年無料のナンバーレスカード!

年会費永年無料のナンバーレスカード!

三井住友カード

(NL/ナンバーレス)

三井住友カード

(NL/ナンバーレス)

| 年会費: |

永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~100万円 |

国際ブランド : |  |

|---|

おすすめポイント

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 1・2・3・4

ポイント

7%還元

即時発行可能!

最短10秒5

海外旅行傷害保険 6

最高

2,000万円

※1 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※2 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※3 通常のポイント分を含んだ還元率です。

※4 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※5 即時発行ができない場合があります。

※6 事前に旅費などを当該カードでクレジット決済いただくことが前提です。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

2位:三井住友カード ゴールド(NL/ナンバーレス)

高校生を除く満18歳以上の方が利用できるゴールドカードです。三井住友カード(NL)同様、券面には、カード番号・有効期限・セキュリティコードが表記されない、安心・安全のナンバーレス。クレジットカード情報はVpassアプリから確認できるので、ネットショップでもスムーズにお買い物ができます。

また、三井住友カード ゴールド(NL)には、毎年の年間利用額に応じたポイント還元や条件付きで年会費が永年無料になる特典があります。

使うほどおトクなゴールドカード

使うほどおトクなゴールドカード

初年度年会費無料キャンペーン実施中!

初年度年会費無料キャンペーン実施中!

申込期間:2026年1月7日(水)~4月30日(木)まで

申込期間:2026年1月7日(水)~4月30日(木)まで

三井住友カード

ゴールド

(NL/ナンバーレス)

三井住友カード ゴールド

(NL/ナンバーレス)

| 年会費: |

5,500円(税込) 条件付きで永年無料 |

ポイント還元率: |

0.5%~7% |

|---|

限度額: |

~200万円 | 国際ブランド : |  |

|---|

おすすめポイント

年間100万円のご利用で

翌年以降 1

年会費永年無料

対象のコンビニ・飲食店で、

スマホのタッチ決済または

モバイルオーダーのご利用で 2・3・4・5

ポイント

7%還元

年間100万円のご利用で

毎年プレゼント 1

10,000ポイント

※1 対象取引や算定期間などの実際の適用条件などの詳細は三井住友カードのホームページをご確認ください。

※2 商業施設内の店舗など、一部ポイント加算の対象とならない店舗があります。

※3 カード現物のタッチ決済、iD、カードの差し込み、磁気取引は対象となりません。

Google Pay™ 、Samsung Payで、Mastercard®タッチ決済はご利用いただけません。

※4 通常のポイント分を含んだ還元率です。

※5 スマホのタッチ決済でのご利用対象店舗とモバイルオーダーのご利用対象店舗は異なる場合があります。詳しくはサービス詳細ページをご確認ください。

※ 本カードのご利用には、スマートフォンでのVpassアプリのダウンロードが必要です。

3位:三井住友カード プラチナプリファード

三井住友カードのハイステータスカードのひとつである「三井住友カード プラチナプリファード」。従来の三井住友カード(NL)、三井住友カード ゴールド(NL)に加え、三井住友カード プラチナプリファードでもナンバーレスカードをご選択いただけます。

ポイント還元率は1%と、ゴールドカードよりも高くなっているほか、ポイント還元の特典が充実しています。

クレジットカードの選び方

人それぞれのライフスタイルや価値観によって、おすすめのクレジットカードは変わります。まずは、自分がクレジットカードの何を重視するか決めておくと選びやすくなるでしょう。クレジットカードの選び方の基準として確認しておきたいのが下記の6つです。

それぞれ、どのような観点でクレジットカード選びをするべきか、具体的な選び方をご紹介します。

年会費で選ぶ

クレジットカードは種類によって、年会費無料のものから数万円するものまで幅広くあります。

年会費は高ければ高いほど、付帯する特典や補償内容が充実していきますが、最低限の機能があれば十分という方は、年会費無料のカードでも問題ないでしょう。

また、年会費のかかるクレジットカードの中にも、「年1回以上のご利用で年会費無料」「年間◯円以上のご利用で年会費無料」といったカードも存在するため、年会費を確認する際には条件についても必ず確認しましょう。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ステータスで選ぶ

年会費が高いクレジットカードには、ゴールドカードやプラチナカードなど、持つこと自体に価値のあるカードも存在します。これらはステータスカードと呼ばれており、ハイクラスにこだわりたい人にとっては最適なカードといえるでしょう。

また、ゴールドカードやプラチナカードを持つメリットは、ステータスだけではありません。ポイント還元率は高い傾向があり、海外でのレンタカー優待サービスや空港ラウンジの無料利用、魅力的なパッケージツアーの優先予約など、さまざまな付帯サービスが用意されています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

ポイント還元率で選ぶ

基本的にクレジットカードには、利用金額に応じてポイントが貯まる特典があります。ポイント還元率が高いカードから、ポイント還元の対象店舗やサービスが幅広いカード、特定の条件でポイントが貯まるカードなどさまざまです。カード会社やカードの種類によってポイント還元率が異なりますので、数あるカードの中からライフスタイルに合ったカードを選ぶことが重要です。

また、貯まったポイントを利用できる交換先もカード会社によって異なるため、ポイント還元率と同時に、ポイント利用の利便性も確認しておくことをおすすめします。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

特典・付帯サービスで選ぶ

クレジットカードには、旅行傷害保険やクレジットカードで購入した商品の破損・盗難を補償するショッピング保険が付いているものがあります。クレジットカードを選ぶ際には、これらの付帯サービスもチェックしてみるといいでしょう。

また、空港ラウンジ利用が無料で使えるものや、演劇やコンサートのチケット先行販売や優待割引があるなどといった優待サービスについてもご確認ください。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

セキュリティ面の充実度で選ぶ

クレジットカードの紛失や盗難による不正利用などを防ぐため、さまざまなセキュリティサービスが運用されています。カード番号を他人に知られないようにするために、券面への刻字やセキュリティコードの印字がないカードや、スキミング対策のためにICチップを搭載したカードなど、不正使用を未然に防ぐ工夫がされたカードもあります。

また、カード会社によっては紛失・盗難にあってしまった場合に備え、カードの不正利用を検知し、24時間365日監視するシステムなどもあります。万が一不正使用をされてしまった場合の保証サービスなど、どんなサービスがあるかチェックしてみましょう。

国際ブランドで選ぶ

国際ブランドとは、日本国内だけではなく海外でも使用することができるクレジットカードのブランドのことです。Visa・Mastercard・American Express・Diners Club・JCBの5つが有名ですが、Visaは米国に強くMastercardはヨーロッパに強いなど、それぞれ使用できる地域や国に違いがあります。

Visa・Mastercardはタッチ機能など決済方法が充実しています。また、American Express・Diners Clubは旅行や飲食、アミューズメントなど娯楽に関する支払いに強いなどブランドによって違いがあります。その他にも、JCBは日本生まれの国際ブランドで、付帯サービスの充実やサポートが日本人であるなど安心して使えるものになっています。

以下のリンクでは、旅行・ショッピングなどの使用目的別、社会人・学生・専業主婦の方々など属性別に、さらに細かいライフスタイルに合わせたカード選びの考え方を紹介しています。

こちらもあわせてご覧ください

こちらもあわせてご覧ください

自分に合ったクレジットカードを見つけよう

ここまでさまざまなクレジットカードを紹介してきましたが、一番大切なのは自分に合ったクレジットカードを見つけることです。

年会費を削ることで、求めていた特典やサービスが充実していなければ満足に利用することはできません。

一方、内容が充実している特典やサービスが付帯しているカードを選んでも、年会費ばかりにお金がかかってしまうということもあります。

利用目的、シーンを考えたうえで、比較、検討してみてください。

よくある質問

Q1.三井住友カードの特徴は?

三井住友カード(NL)や三井住友カード ゴールド(NL)は、対象のコンビニ・飲食店で、スマホでのVisaのタッチ決済・Mastercardタッチ決済またはモバイルオーダーのご利用でポイントが7%還元になるほか、さまざまなポイントアッププログラムに対応しています。

また、カードのご利用などに応じて貯まったVポイントを、1ポイント=1円分としてネットショップや店頭でのお支払いに使えます。ポイントの貯めやすさや使いやすさも三井住友カードの特徴です。

詳しくは以下をご覧ください。

Q2.三井住友カードの中で人気のクレジットカードは?

三井住友カードで人気のクレジットカードは、1位「三井住友カード(NL)」です。続いて2位「三井住友カード ゴールド(NL)」3位「三井住友カード プラチナプリファード」です。

詳しくは以下をご覧ください。

Q3.クレジットカードはどのように選べばいい?

クレジットカードは、年会費が無料か有料かを把握し、ポイント還元率や特典・付帯サービスの内容などを比較して、自分のライフスタイルに合ったステータスカードを選びましょう。また、今の生活スタイルを振り返り、活用する場面が増えそうなクレジットカードを選んでいくことが大切です。

詳しくは以下をご覧ください。

Apple、Apple Payは、Apple Inc.の商標です。

Google Pay は、 Google LLC の商標です。

「iD」は株式会社NTTドコモの商標です。

「Samsung Galaxy」はSamsung Electronics Co., Ltdの商標または登録商標です。

MastercardはMastercard International Incorporated の登録商標であり、2つ連なる円のデザインは同社の商標です。

2024年8月時点の情報のため、最新の情報ではない可能性があります。

【金融商品仲介業務に関するご注意事項】

別ウィンドウでSBI証券のウェブサイトへリンクします。

【金融商品仲介業者】

商号等:三井住友カード株式会社

登録番号:関東財務局長(金仲)第941号

別ウィンドウで「三井住友カード」のPDFを開きます。

上記ウェブサイトのコンテンツ内容は、予告なく変更・削除されることがあります。

【所属金融商品取引業者】

商号等:株式会社SBI証券 金融商品取引業者、商品先物取引業者

登録番号:関東財務局長(金商)第44号

加入協会:日本証券業協会、一般社団法人金融先物取引業協会、一般社団法人第二種金融商品取引業協会、一般社団法人日本STO協会、日本商品先物取引協会、一般社団法人日本暗号資産等取引業協会